Действующие нормы трудового права устанавливают обязанность каждого хозяйствующего субъекта выплачивать своим наемным работникам вознаграждение за их труд не менее двух раз в месяц. Первую из этих частей называют авансом. Последние поправки внесенные в законодательство определяют как производить аванс по зарплате в 2021 году расчет по новому.

- Можно ли не платить аванс?

- Что не включается

- Зарплата за первую половину месяца: как рассчитывать аванс и какие суммы из него удерживать

- Можно ли выплачивать аванс в фиксированной сумме

- Нужно ли делать удержания из аванса

- Нужно ли учитывать отпускные при расчете аванса

- Как учесть премии и надбавки в авансе по заработной плате

- Оформлять ли расчетный лист при выплате аванса

- Размер аванса по заработной плате и сроки его выплаты

- статьи

- 1. Что такое аванс по зарплате?

- 2. Срок выдачи аванса и зарплаты

- 3. Дата выплаты зарплаты и аванса

- 4. Конкретная дата или период времени?

- Что такое авансовый платеж при УСН

- Авансовый платеж на УСН: суть понятия

- Сроки выплаты

- Особенности расчета УСН

- Усн доходы

- усн доходы за минусом расходов

- уменьшение налога на страховые взносы

- Последствия при опоздании с оплатой авансовых платежей по УСН

- Выводы (+ видео)

- Проводки по авансам выданным и авансам полученным

- Различие аванса и задатка

- Авансы выданные

- Пример

- Авансы выданные — проводки

- Авансы полученные

- Авансы полученные — проводки

- Авансы полученные и выданные в балансе

- 🔍 Видео

Можно ли не платить аванс?

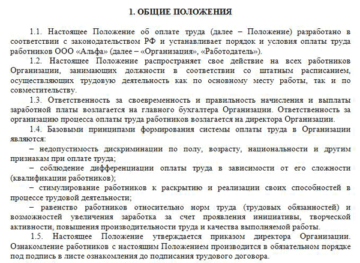

Обязанность выплачивать сотрудникам зарплату не менее двух раз в месяц устанавливается ТК РФ. Точное сроки выплаты вознаграждения работникам определяются внутренними нормативными актами. Эти даты должны быть доведены до сведения работника.

Также со стороны законодательства устанавливается еще одно требование — период между этими датами не должен превышать 15 дней.

Если работник отработал первую половину месяца, то ему по закону положена выплата первой части зарплаты, то есть аванса. Администрация не имеет право отказаться от перечисления данной части зарплаты.

Важно! Выплата аванса обязательно должна производиться. Если это руководство не сделает, то к ней могут применяться меры соответствующей ответственности, в том числе и начисление компенсации за задержку зарплаты за каждый день просрочки.

Работодатель может составлять с работником трудовое соглашение, по которому выплата зарплаты может осуществлять более часто, чем это предусмотрено ТК РФ.

Если данные сроки отражены в трудовом контракте работника, а также внутренних нормативных актах субъекта, то их соблюдение является обязательным для этого предприятия.

Даже если сотрудник компании напишет отказ от получения промежуточных выплат, это не снимает в соответствии с нормами обязанности работодателя осуществлять их выплату в установленные сроки.

Важно! Только в одном случае работнику можно не выплачивать аванс за первую часть месяца – при условии что в этот период у него не было рабочих дней и он не выполнял свои трудовые обязанности.

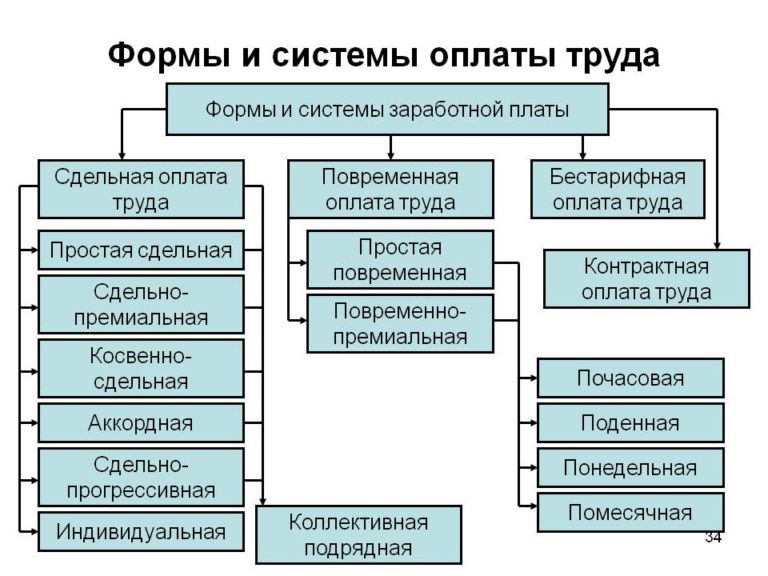

Нормативные акты законодательства определяют, что в аванс должны включаться следующие составные части зарплаты:

- Оклад в пропорциональном отработанному времени размере или тарифная ставка умноженная на отработанное количество времени, приходящегося на первую половину времени.

- Доплаты и надбавки работнику, при условии, что их начисление осуществляется независимо от того, как он отработает в текущем месяце. Например, сюда включается доплата за работу в ночное время, доплата за совмещение одновременно нескольких должностей, доплата за стаж.

В случае, если компания произведет расчет аванса исходя из голого оклада (тарифной ставки), а у работника существуют надбавки и доплаты, то это может быть расценено как нарушение прав работника. В таком случае компанию могут привлечь к административной ответственности.

Внимание! Кроме этого запрещено устанавливать фиксировано аванс сколько процентов от зарплаты. Он всегда должен рассчитываться исходя из реально отработанного сотрудником времени. Вам может пригодиться калькулятор расчета налогов с зарплаты.

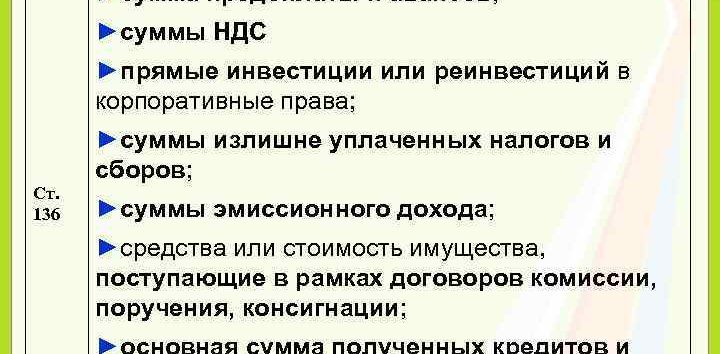

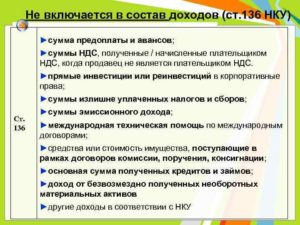

Что не включается

При расчете размера аванса, не нужно учитывать следующие начисления:

- Премии, которые работник получает по результатам работы за месяц;

- Доплаты, расчет которых зависит от результатов месячной работы, и определение каких возможно только по окончании месяца. Например, доплата работнику за сверхурочные выходы.

Данные начисления не принимаются во внимание, поскольку их значение может быть известно только после того, как закончился месяц.

Также, выдачу аванса нельзя облагать налогом НДФЛ. Однако существует вероятность того, что выдав работнику за первую часть месяца заработок в полном объеме, организация не сможет по итогам второй части месяца удержать необходимую сумму налога. Это произойдет, к примеру, если работник уйдет на больничный.

Внимание! Раньше эксперты рекомендовали применять к авансу коэффициент 0,87 (т. е. снимать процент подоходного налога). Однако Минфин выпустил письмо, в котором разъяснил, что так делать нельзя, и новые правила призваны защитить интересы работника.

https://www.youtube.com/watch?v=dq9YIiLnK8k

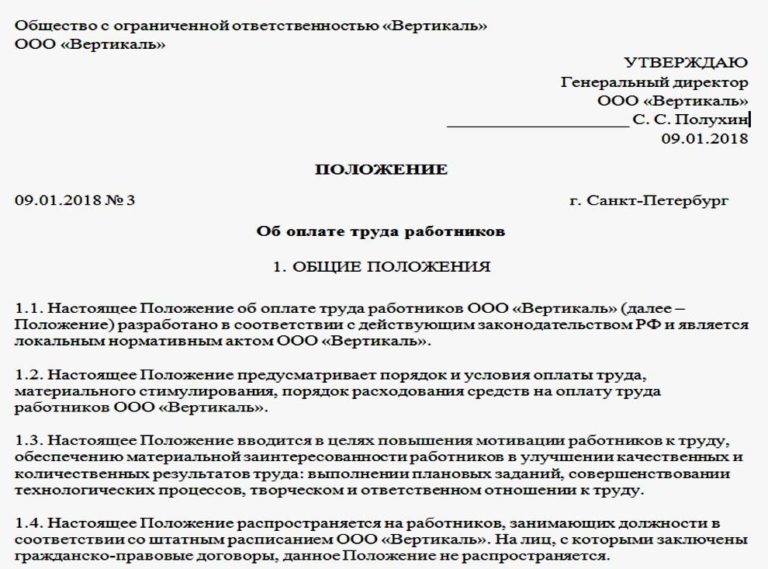

Конкретные дни, в которые на предприятии выплачивается работникам аванс и зарплата, должны быть зафиксированы в трудовом соглашении с работником, а также во внутренних нормативах организации (это можно сделать, например, в положении по оплате труда).

В законе сказано, что между выдачей аванса и зарплаты не должно проходить больше 15 дней. Кроме этого, аванс необходимо выплатить работникам в промежуток между 15 и 30 числами месяца, а зарплату — между 1 и 15 числами месяца, который следует после месяца аванса.

Закон запрещает указывать в документах промежуток, в течение которого предполагается выплатить зарплату. Однако можно указать, что выплату необходимо сделать до определенной даты. Кроме этого, нельзя проставлять неточные даты. Таким образом, в документе должно прямо указываться, в какой именно день будет производиться выдача аванса, а в какой — зарплаты.

По Трудовому Кодексу РФ нет запрета на то, чтобы заработок выдавался более частыми промежутками, к примеру, каждые 10 дней. Но эти даты необходимо обязательно зафиксировать в документах.

Если день, на который запланирована выплата зарплаты, выпадает на выходной либо праздник, то необходимо сделать выдачу в предшествующий рабочий день.

Внимание! Не желательно проставлять в качестве дней выдачи крайние даты — 15 и 30 число. В связи с тем, что в некоторых месяцах 30-е число последнее, по закону бухгалтер обязан будет произвести расчет и удержание с выплаты налога НДФЛ.

В ТК не содержится прямого указания на то, сколько процентов от зарплаты необходимо выплачивать в качестве аванса работникам. В настоящее время размер аванса напрямую определяет Постановление Совмина СССР, выпущенное еще в 1957 году, где указано, что минимальный размер аванса не может быть меньше тарифной ставки сотрудника за фактически выработанное время.

Такой же позиции придерживается и Минфин в своих письмах, выпущенных в 2021 и 2021 годах. Он указывает на то, что размер аванса необходимо определять на основании фактически отработанного времени за этот период либо выпущенной продукции.

Внимание! С другой стороны, ТК не запрещает установить размер аванса в качестве процента от основного заработка. Оптимальнее всего зафиксировать этот показатель в размере 50%, однако некоторые компании устанавливают его в размере 40%.

Самое главное, что выбранный способ расчета аванса должен быть обязательно зафиксирован во внутренних нормативных документах организации.

Видео:Аванс. Что это значит?Скачать

Зарплата за первую половину месяца: как рассчитывать аванс и какие суммы из него удерживать

БУХУЧЕТТРУДОВЫЕ ОТНОШЕНИЯСТРАХОВЫЕ ВЗНОСЫНДСНДФЛРАСЧЕТЫ С РАБОТНИКАМИ

- Новости

- Расчеты с работниками

Зарплата за первую половину месяца: как рассчитывать аванс и какие суммы из него удерживать 27 августа

Одна из самых «горячих» тем, которую обсуждают бухгалтеры, является начисление аванса по заработной плате, или зарплаты за первую половину месяца. Специалисты не могут сойтись во мнении по ряду вопросов. Допустимо ли определять размер аванса как процент от оклада? Можно ли при выдаче аванса делать удержания? Нужно ли рассчитывать аванс с учетом отпускных, доплат и премий? Мы изучили все аргументы «за» и «против», сформировали собственную позицию и изложили ее в данной статье.

Статья 136 Трудового кодекса обязывает работодателя выплачивать заработную плату не реже, чем каждые полмесяца. Эта же статья устанавливает сроки выплаты зарплаты: не позднее 15-ти календарных дней с даты окончания периода, за который она начислена. Выплату за первую половину месяца обычно называют авансом, а выплату, сделанную по окончании месяца — собственно зарплатой.

Бесплатно рассчитать аванс и зарплату с учетом всех актуальных на сегодня показателей

На сегодняшний день ни в ТК РФ, ни в других нормативно-правовых актах нет четких указаний, в каком размере начислять аванс. Также нет полной ясности, какие удержания делать из аванса, и какие выплаты в него включать. Работодателю ничего не остается, кроме как сформировать собственное мнение и закрепить его в локальных нормативных актах.

Можно ли выплачивать аванс в фиксированной сумме

Много споров вызывает вопрос о том, можно ли выдавать аванс в фиксированной сумме, не зависящей от фактически отработанного времени. Проще говоря, вправе ли работодатель определять размер аванса, как процент от месячного оклада работника.

https://www.youtube.com/watch?v=RoMdEN6TD1s

Сторонники данного метода приводят следующие аргументы. Во-первых, он позволяет высчитывать отработанное время, начислять все полагающиеся доплаты и делать все необходимые вычеты только один раз в месяц, что значительно экономит силы и время бухгалтера.

Во-вторых, этот метод отвечает обычаям делового оборота, ведь большинство работодателей традиционно определяют величину аванса как процент от оклада. В-третьих, есть официальные разъяснения чиновников, которые подтверждают правомерность такого подхода. В частности, в письме Минздравсоцразвития России от 25.02.

09 № 22-2-709 говорится следующее: «…при авансовом методе начисления заработной платы за каждую половину месяца заработная плата должна начисляться примерно в равных суммах…».

Однако у вышеуказанного способа есть немало противников. Их главный довод заключается в следующем. По закону дважды в месяц нужно выплачивать именно заработную плату. А заработная плата — это вознаграждение за труд, которое зависит, в числе прочего, от количества выполненной работы (ст. 129 ТК РФ).

Получается, что аванс, как и зарплату по итогам месяца, необходимо рассчитывать исходя из фактически отработанного времени, либо количества произведенной продукции. Эту позицию поддерживают чиновники из Минфина (см., например, разъяснения экспертов сервиса Роструда «Онлайн-инспекция.

рф»; «Индексация зарплаты, размер аванса, удержание подотчетных средств: читаем свежие разъяснения Роструда»). Мы тоже считаем, что такой подход является правильным.

Подробнее об этом вопросе см. статью юриста Алексея Крайнева «Зарплата по новым правилам: как работодателям придется изменить локальные акты и трудовые договоры».

Нужно ли делать удержания из аванса

Еще один спорный вопрос звучит так: допустимо ли удерживать НДФЛ с аванса, уменьшать его на сумму алиментов и делать другие удержания из первой части зарплаты? Или все удержания следует производить исключительно из второй части зарплаты?

Строго говоря, до окончания месяца работодатель не вправе удержать НДФЛ, так как налоговая база еще не сформирована. На это указали чиновники Минфина России в письме от 05.02.19 № 14-1/ООГ-549 (см. «Минтруд напомнил, как рассчитать аванс и нужно ли удерживать с него НДФЛ»).

Уменьшить аванс на сумму алиментов тоже не получится, ведь алименты удерживаются из заработной платы, оставшейся после уплаты налогов. Отсюда можно сделать вывод, что аванс должен представлять собой «чистую» зарплату за первую половину месяца без каких-либо удержаний.

Но на практике выплата «чистого» аванса может привести к определенным трудностям. Это случится, если вторую половину месяца сотрудник отработает не полностью, например, уволится или возьмет длительный отпуск за свой счет.

Тогда зарплата за вторую половину месяца окажется очень маленькой или вовсе нулевой. И поскольку НДФЛ не был удержан из аванса, и удержать его при выдаче зарплаты по итогам месяца не удастся, то и перечисление налога станет невозможным.

В итоге сотрудник будет должен работодателю, а сам работодатель будет должен бюджету.

Чтобы этого избежать, многие работодатели делают из аванса так называемые резервные удержания. По сумме они равны НДФЛ и алиментам, рассчитанным от зарплаты за первую половину месяца, хотя формально к налогам и алиментам не относятся. Подобные резервы не противоречат законодательству и позволяют избежать задолженности по налогу на доходы.

Пример 1 Сотруднику установлен оклад в размере 10 000 руб. в месяц. По исполнительному листу из его заработной платы удерживается 25% на одного ребенка. Заявлений на стандартные вычеты работник не подавал. В локальных нормативных актах компании закреплено, что аванс равен зарплате за фактически отработанное время в первой половине месяца.

При выдаче аванса делаются резервные удержания в размере, равном сумме НДФЛ и алиментов. Согласно производственному календарю, в ноябре 21 рабочий день: в первой половине месяца 10 рабочих дней, во второй половине месяца 11 рабочих дней. Первую половину ноября сотрудник отработал полностью.

Бухгалтер рассчитал, что его заработок за период с 1 по 15 ноября включительно равен 4 761,9 руб. (10 000 руб.: 21 раб. дн. × 10 раб. дн.). Резервные удержания по НДФЛ составляют 619 руб. (4 761,9 руб. × 13%). Резервные удержания по алиментам составляют 1 035,73 руб. ((4 761,9 руб. − 619 руб.) × 25%). Итого резервные удержания равны 1 654,73 руб.

(619 + 1 035,73). Аванс за ноябрь составил 3 107,17 руб.(4 761,9 − 1 654,73).

Начиная с 16 ноября и до конца месяца, сотрудник находился в отпуске без сохранения заработной платы. Его заработок за период с 16 по 30 ноября составил 0 руб.

По итогам ноября бухгалтер начислил и перевел в бюджет НДФЛ в сумме 619 руб., а также перечислил по исполнительному листу алименты в размере 1 035,73 руб. По итогам ноября работник получил на руки 0 руб.

(4 761,9 − 619 − 1 035,73 − 3 107,17 = 0).

Бесплатно рассчитывать зарплату с удержанием алиментов и стандартными вычетами по НДФЛ

Нужно ли учитывать отпускные при расчете аванса

Случается, что в первой половине месяца работник находился в командировке или в очередном оплачиваемом отпуске. Бухгалтеры сомневаются, надо ли при расчете аванса по зарплате учитывать отпускные и средний заработок, начисленный за время командировки. Мнения специалистов разделились.

https://www.youtube.com/watch?v=lVpmZnRIMKs

Существует точка зрения, что в сумму аванса необходимо включать средний заработок, причитающийся сотруднику за период служебной поездки или отпуска. Приверженцы такого подхода полагают, что в противном случае работник получит меньше, чем ему полагается за первую половину месяца, и его права окажутся нарушенными.

Однако существует противоположная позиция, которой придерживаемся и мы. Суть ее вот в чем. Несмотря на то, что дни командировки и отпуска оплачиваются, они не считаются фактически отработанными.

Следовательно, суммы, начисленные за такие дни, не относятся к заработной плате.

И в связи с тем, что аванс — это заработная плата за первую половину месяца, учитывать отпускные и оплату командировки при расчете аванса не нужно.

Пример 2 Сотруднику установлен оклад в размере 20 000 руб. в месяц. Заявлений на стандартные вычеты работник не подавал.

В локальных нормативных актах компании закреплено, что аванс равен зарплате за фактически отработанное время в первой половине месяца. При выдаче аванса делаются резервные удержания в размере, равном сумме НДФЛ.

Согласно производственному календарю в ноябре 21 рабочий день, причем в первой половине месяца 10 рабочих дней. Из них сотрудник находился на работе 6 дней, а 4 дня был в командировке.

Бухгалтер рассчитал, что заработок сотрудника за фактически отработанные дни равен 5 714,29 руб. (20 000 руб.: 21 раб. дн. × 6 раб. дн.). Средний заработок за время командировки составил 3 500 руб. Резервные удержания за первую половину ноября равны 742 руб. (5 714,29 руб. × 13%). Аванс за ноябрь составил 4 972,29 руб. (5 714,29 − 742).

Бесплатно рассчитать зарплату и отпускные с учетом всех актуальных на сегодня показателей

Как учесть премии и надбавки в авансе по заработной плате

В статье 129 ТК РФ говорится, что заработная плата состоит не только из вознаграждения за труд, но и из всевозможных доплат, надбавок и премиальных. При этом не вполне понятно, какие из этих начислений следует учитывать при расчете аванса по заработной плате.

Минфин России изложил свое видение ситуации.

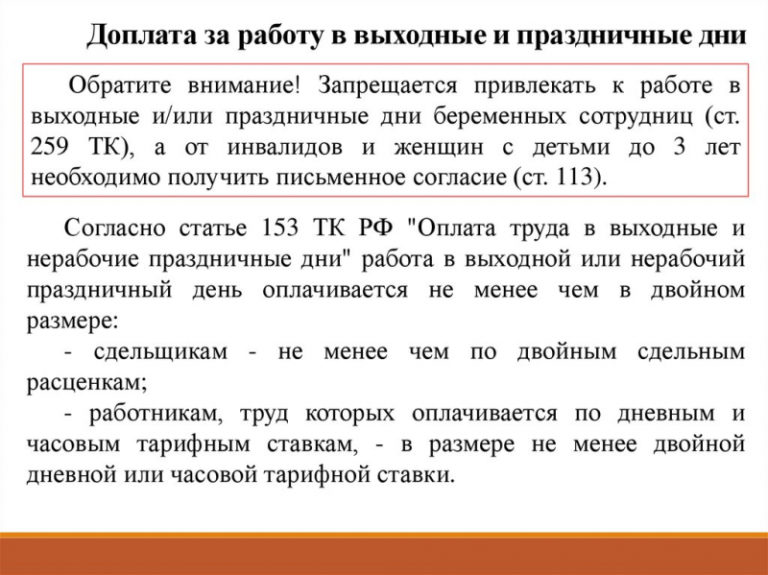

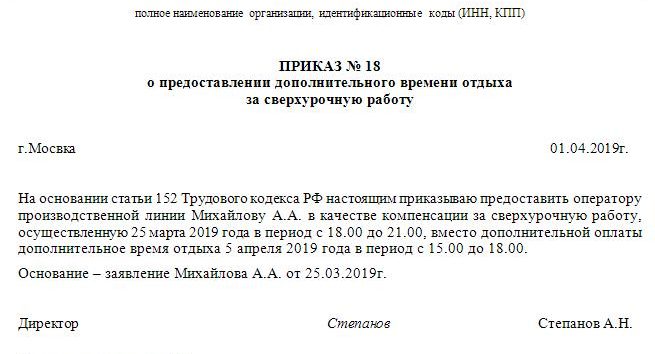

Чиновники предлагают не включать в аванс те надбавки, которые зависят от итогов работы за месяц, в частности, месячные премии, компенсации за сверхурочную работу, а также работу в выходные и праздники (письмо от 05.02.19 № 14-1/ООГ-549.

) Аналогичные выводы сделал Роструд в отношении ежеквартальных премий (см. разъяснения экспертов сервиса «Онлайн-инспекция.рф»; «Размер аванса, дробление отпуска, перенос декретного отпуска: обзор новых разъяснений от Роструда»).

Пример 3

В организации установлен сменный график работы и введены тарифные ставки. В соответствии со статьей 154 ТК РФРФ и постановлением Правительства РФ от 22.07.08 № 554 за работу в ночное время (с 22.00 до 6.00) сотрудникам начисляют надбавку в размере 20%. Кроме того, по итогам каждого месяца работникам выплачивают премию в размере 1% от прибыли за данный месяц.

В локальных нормативных актах компании закреплено, что аванс равен зарплате за фактически отработанное время в первой половине месяца. При выдаче аванса делаются резервные удержания в размере, равном сумме НДФЛ.

В первой половине ноября сотрудник отработал 3 смены по 24 часа. Общее время составило 72 часа (3 смены × 24 часа), работа в ночное время — 24 часа (3 смены × 8 часов). Тарифная ставка сотрудника — 350 руб. в час.

Бухгалтер рассчитал, что его заработок за период с 1 по 15 ноября включительно равен 26 880 руб. ((72 часа × 350 руб.) + (24 часа × 350 руб. × 20%)). Резервные удержания за первую половину ноября равны 3 494 руб. (26 880 руб. × 13%). Аванс за ноябрь равен 23 386 руб.(26 880 − 3 494). Премия в размере 1% месячной прибыли в расчете аванса не учитывалась.

Бесплатно рассчитать «сложную» зарплату с коэффициентами и надбавками по большому количеству работников

Оформлять ли расчетный лист при выплате аванса

В связи с выплатой аванса по заработной плате возникает еще один вопрос: нужно ли оформлять отдельный расчетный лист? Или допустимо отражать все расчеты с работником в одном листе, который выдается по окончании месяца?

Специалисты из Минтруда высказали свое мнение: расчетный лист можно выдавать сотруднику один раз в месяц при выплате окончательной части зарплаты. Второй лист, оформленный при выдаче аванса, не требуется (письмо от 24.05.18 № 14-1/ООГ-4375; см. «Минтруд уточнил, с какой периодичностью выдавать работникам расчетные листки»).

Сдать сведения о среднесписочной численности через интернет Сдать бесплатно Обсудить на форуме (5) В закладкиРаспечатать 71 380Обсудить на форуме (5) В закладкиРаспечатать 71 380

Видео:Аванс или первая часть зарплатыСкачать

Размер аванса по заработной плате и сроки его выплаты

Золотое правило любого работодателя – не выплачивать заработную плату работникам сразу всю. Вдруг они на радостях сразу истратят все деньги и не доживут до следующей получки? Конечно это шутка. Однако порядок выплаты заработной платы по частям действительно установлен законодательством.

В повседневной разговорной речи части заработной платы получили названия: аванс (это та часть, которая выплачивается до окончания месяца) и собственно заработная плата, которая выплачивается по окончанию месяца.

Какой размер аванса по заработной плате нужно установить, чтобы не нарушить законодательство о труде и в какие сроки нужно успеть его выплатить? Об этом оговорим в данной статье.

статьи

1. Что такое аванс по зарплате?

2. Срок выдачи аванса и зарплаты

3. Дата выплаты зарплаты и аванса

4. Конкретная дата или период времени?

5. Устанавливаем дату выплаты. Где?

6. Каким должен быть аванс по заработной плате

7. Размер аванса по заработной плате

8. Откуда берется аванс в 40% от зарплаты?

9. Примеры расчета аванса по зарплате

10. Начисление аванса по заработной плате

11. Выдача аванса по заработной плате

12. Взносы и налоги с аванса по зарплате

13. Аванс по зарплате в 1С: Бухгалтерия 8.3

14. Зарплата без аванса

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Что такое аванс по зарплате?

Давайте, прежде всего, обратимся к первоисточнику. В ст.136 ТК написано: заработная плата выплачивается не реже чем каждые полмесяца.

https://www.youtube.com/watch?v=P2_sjEURwgo

А что же с авансом? Да нет его нигде! И дальше, ни в одной из статей ТК мы не найдем расшифровки этого понятия. Так что же такое аванс по зарплате?

Дело в том, что аванс на самом деле – это заработная плата за первую половину месяца. Вот и весь секрет! Сначала работник получает оплату за первую половину месяца, а затем – за вторую.

Порядок выплаты заработной платы нужно прописать в локальных документах организации. Это могут быть:

- — Правила трудового распорядка;

- — Коллективный договор.

Или прописываете в трудовом договоре.

В одном из наших курсов есть каверзный вопрос – может ли зарплата выплачиваться 4 раза в месяц. Некоторые ошибаются и отвечают «нет». Почему же нет? Да хоть каждый день можно выплачивать. В Кодексе установлена лишь минимальная частота – не реже двух раз. А чаще можно. И в некоторых организациях действительно есть два аванса по зарплате.

Итак, мы с вами установили, что есть выплата зарплаты за первую и за вторую половину месяца. Но в дальнейшем первую половину зарплаты мы все таки будем называть авансом – для краткости и потому что так привычнее.

2. Срок выдачи аванса и зарплаты

Давайте продолжим изучение ст.136 ТК, в которой с 3 октября 2021 года произошли изменения, касающиеся даты выплаты.

Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

Что следует из этой нормы. На первый взгляд только вывод: выплата второй части зарплаты (окончательный расчет) должен быть не позже 15 числа следующего месяца. Например, выплатить зарплату за сентябрь надо не позднее 15 октября.

Но это окончательный расчет с работником, а нам же еще аванс выплачивать. Возвращаемся к предыдущей цитате: заработная плата выплачивается не реже чем каждые полмесяца.

Отсюда следует, что аванс (оплата за первую половину месяца) нужно выплачивать не позднее последнего числа месяца. За сентябрь – не позднее 30 сентября. Т.к. полмесяца – это примерно 15 дней.

Таким образом, срок выдачи аванса и зарплаты в результате последних поправок в законодательстве строго регламентирован. Промежуток между зарплатой и авансом (оплатой за первую половину месяца) должен составлять примерно 15 дней — полмесяца.

3. Дата выплаты зарплаты и аванса

Конкретная дата аванса и зарплаты трудовым законодательством не установлена. ТК лишь ограничивает предельные сроки и говорит, что это число устанавливается самой организацией.

Вместе с тем устанавливать сроки выплаты аванса по зарплате безопаснее с учетом мнения контролирующих ведомств и сложившейся судебной практики. Специалисты Роструда в устных разъяснениях рекомендуют устанавливать срок выплаты аванса в середине месяца (15-го или 16-го числа).

Однако если установить дату выплаты аванса, например, 25-го числа, это не будет нарушением. Поскольку в этом случае зарплату надо выплатить не позднее 10-го числа следующего месяца, что укладывается в рамки законодательства. Главное, чтобы такой срок был прописан во внутренних документах организации.

Однако, по мнению Минздравсоцразвития, срок выплаты аванса, приходящийся на конец отработанного месяца (например, 25-е число), противоречит положениям статьи 136 ТК.

Поскольку если сотрудник поступил на работу 1-го числа месяца, то впервые аванс он получит 25-го числа этого же месяца. И, соответственно, требование статьи 136 ТК о выплате зарплаты не реже чем каждые полмесяца соблюдаться не будет.

Такая позиция отражена в письме Минздравсоцразвития России от 25 февраля 2009 г. № 22-2-709.

Аналогичную точку зрения разделяют и некоторые судьи. Они считают, что аванс нужно выплачивать 15-го или 16-го числа календарного месяца в зависимости от количества дней в данном месяце (30 или 31). Судебные решения есть, но они на уровне регионов.

4. Конкретная дата или период времени?

Также обратите внимание, что дата выплата зарплаты и аванса – это конкретное число, а не период времени

Видео:Что такое авансСкачать

Что такое авансовый платеж при УСН

Предприниматели, использующие упрощенную систему налогообложения, должны по окончании отчетного периода перечислять налоговой инспекции авансовые платежи.

К отчетным периодам относятся: первый квартал, шесть и девять месяцев календарного года. Важно обратить внимание, что при расчетах авансовых платежей учитываются ранее перечисленные средства.

В данной статье мы предлагаем рассмотреть вопрос о том, что такое авансовый платеж при УСН и обсудить особенности расчетов.

Организации и ИП, применяющие УСН, должны в течение года уплачивать авансовые платежи по УСН

Авансовый платеж на УСН: суть понятия

При расчетах всех обязательных платежей, имеющих длительный период, необходимо учитывать авансирование.

Необходимость в авансовых взносах объясняется тем, что при однократных выплатах в течение года, государственные органы будут испытывать сложности с распределением бюджета.

Из этого можно сделать вывод, что разделение общей суммы налоговых выплат на несколько квартальных взносов гарантирует равномерное наполнение бюджета страны.

https://www.youtube.com/watch?v=8vPQKM5UOJU

Триста сорок шестая статья Налогового законодательства регламентирует авансовые взносы по упрощенной системе расчета налогов. Многие люди, сталкивающиеся с термином «аванс», ассоциируют это слово с зарплатой. В случае с зарплатой, работнику в начале месяца выдается определенная часть денежных средств.

После этого бухгалтер составляет точные расчеты заработной платы с учетом уже выданных средств. Здесь нужно отметить, что при расчетах величины авансовых платежей по зарплате и налогам используются разные формулы.

В случае с налогообложением по системе УСН, величина выплат определяется установленными показателями.

Также нужно отметить, что при расчетах величины взносов для частных предпринимателей и юридических лиц используются общие формулы. Единственным отличием является тот факт, что индивидуальные предприниматели могут использовать страховые вычеты и налоговые льготы.

Сроки выплаты

Как мы уже говорили выше, каждый субъект предпринимательства, работающий по системе УСН, обязан перечислять авансовый платеж налоговой службе по окончании отчетного периода.

В течение одного календарного года, предприниматель обязан внести три авансовых платежа (по одному за каждый квартал).

По окончании последнего квартала, предприниматель рассчитывает размер годового взноса с учетом уже перечисленных денежных средств.

Важно отметить, что органами контроля установлен определенный срок для перечисления аванса.

В отношении предпринимателей, нарушивших данный порядок, назначаются штрафные санкции. В две тысячи восемнадцатом году, предпринимателям необходимо перечислять авансы в следующие сроки:

- За первый квартал – до двадцать пятого апреля.

- За полугодие (второй квартал) – до двадцать пятого июля.

- За девять месяцев (третий квартал) – до двадцать пятого октября.

Оставшуюся в сумму за календарный год необходимо передать до тридцатого апреля две тысячи девятнадцатого года.

Юридические лица должны закрыть долги по налогам до первого апреля две тысячи девятнадцатого года.

Важно отметить, что если вышеуказанные даты выпадают на выходной день, то срок, предоставляющийся для внесения авансового платежа, продлевается до ближайшего рабочего дня.

Алгоритм расчета этих платежей зависит от того, какой объект налогообложения выбрал плательщик

Особенности расчета УСН

Использование упрощенной системы позволяет снизить денежную нагрузку на субъект предпринимательства. Помимо этого, упрощается сам процесс составления бухгалтерских расчетов.

Многие специалисты рекомендуют новичкам в мире бизнеса, желающим сэкономить на найме постоянного бухгалтера, воспользоваться услугами аутсорсинговых фирм.

Также следует сказать, что упрощенная система налогообложения включает в себя два отдельных метода расчета налогов, различающихся объектом налогооблагаемой базы. В каждом случае, при составлении вычислений используются разные формулы.

Усн доходы

само название этого режима говорит о том, что в качестве объекта налогооблагаемой базы используется вся выручка, полученная предпринимателем за конкретный временной отрезок. главным отличием этой системы является тот факт, что все расчеты налоговых выплат осуществляются на основе документов, подтверждающих общий объем полученных средств.

для того чтобы рассчитать общую сумму выплат, необходимо умножить размер выручки, полученной за квартал на ставку, установленную для этого режима. размер ставки варьируется от одного до шести процентов.

для того чтобы узнать точный размер ставки для конкретного региона, необходимо посетить официальную страницу фнс. сумму, подлежащую налогообложению можно уменьшить, благодаря различным льготам и социальным вычетам.

ознакомиться с этими правилами можно изучив триста сорок шестую статью налогового кодекса. снизить размер налоговых выплат можно при помощи:

- регулярных взносов в различные фонды.

- за счет социальных выплат.

- за счет торгового сбора (данная льгота действует только для предпринимателей, работающих в москве).

с помощью вычетов, перечисленных в первом и втором пункте, можно уменьшить налогооблагаемую базу до пятидесяти процентов от изначальной суммы.

важно отметить, что полноценно использовать эту льготу могут лишь те предприниматели, у которых отсутствуют наемные сотрудники.

в этом случае, субъекты предпринимательства перечисляют деньги во внебюджетные организации лишь за себя. перечисленные взносы могут быть вычтены из налогооблагаемой базы.

https://www.youtube.com/watch?v=jzw6-gOni9I

составление расчетов за первый квартал календарного года не составляет трудностей. выполнив все вышеперечисленные действия, предприниматель может узнать размер первого авансового платежа. при составлении расчетов за следующие кварталы, от получившейся суммы необходимо отнять размер внесенных взносов.

для того чтобы рассчитать размер авансового платежа при этой системе, необходимо использовать следующую формулу:

«выручка * ставка налогообложения – вычет – взносы, осуществленные в течение года = сумма авансового платежа».

для того чтобы лучше понимать методику составления вычислений, необходимо рассмотреть небольшой практический пример. представим частного предпринимателя, который в течение трех месяцев получил доход в размере ста тысяч рублей. размер тарифной ставки в регионе, где действует ип, установлен в виде пяти процентов от суммы дохода.

общий объем страховых взносов за этот период составляет одну тысячу рублей. для того чтобы узнать размер авансовых платежей, необходимо умножить размер выручки на пять процентов. от полученной суммы нужно отнять пятьдесят процентов (страховой вычет).

по окончании данных расчетов мы узнаем, что размер первого авансового платежа составит две с половиной тысячи рублей.

авансовые платежи уплачиваются за каждый квартал, налог по усн — по итогам года

усн доходы за минусом расходов

авансовый платеж – это своеобразная предоплата, которая вносится по окончании каждого квартала. в конце года из общей суммы налога вычитается общий размер ранее внесенных взносов.

способ расчета величины авансовых выплат при упрощенной системе, где в качестве объекта налога используется прибыль за минусом расходов, практически не отличается от методики, приведенной выше.

перед тем как приступить к расчетам, необходимо найти разницу между полученным доходом и текущими затратами на бизнес. полученная сумма является налогооблагаемой базой.

далее необходимо узнать размер тарифной ставки. как правило, данный показатель варьируется от трех до пятнадцати процентов в зависимости от региона. при отсутствии налоговых льгот используется следующая формула:

«(выручка – затраты) * тарифная ставка – внесенные авансы».

в том случае, когда расход предпринимателя превышает общий размер полученного дохода, то размер налогооблагаемой базы приравнивается к одному проценту от прибыли. важно отметить, что данное правило распространяется лишь на целый налоговый период, а не на авансовые платежи.

это означает, что при наличии регулярных убытков, предприниматель может не делать ежеквартальные взносы. в качестве примера составления расчетов возьмем юридическое лицо, которое в течение девяти месяцев получило доход в размере восьмисот тысяч рублей.

расходы за этот временной промежуток составили пятьсот тысяч рублей, а величина тарифной ставки установлена в объеме десяти процентов от чистой прибыли. общий размер ранее внесенных авансов составляет десять тысяч рублей.

используя вышеуказанную формулу для проведения расчетов можно получить результат, равный двадцати тысячам рублей, что является суммой аванса за третий квартал.

уменьшение налога на страховые взносы

Предприниматель, регулярно вносящий взносы во внебюджетные фонды, имеет право снизить размер налогооблагаемой базы. Данное право предоставляется только тем субъектам предпринимательства, что используют упрощенный налоговый режим. К категории страховых взносов можно отнести перечисления в виде одного процента от выручки, размер которой превышает триста тысяч рублей.

Субъекты предпринимательства, использующие упрощенный режим «доходы», имеют право уменьшить размер авансовых платежей на сумму страховых взносов, внесенных за личный состав. При отсутствии наемных тружеников, предприниматель может снизить размер аванса на общий размер страхового взноса за себя. В этом случае разрешается уменьшение аванса вплоть до нуля.

https://www.youtube.com/watch?v=KjREv_0jx8g

Для того чтобы лучше понимать данное правило, рассмотрим простой пример. В течение первого квартала выручка ИП составила девяносто тысяч рублей. Размер страховых взносов в Пенсионный Фонд и соцстрах составил шесть тысяч рублей.

Так как сумма взноса превышает размер налогооблагаемой базы, предприниматель имеет законное право не осуществлять авансовый платеж.

Здесь нужно отметить, что данное правило действует только в отношении тех ИП, что не имеют наемных работников.

За неуплату авансовых платежей (налога) по УСН могут быть начислены пени

При наличии наемных тружеников, ИП может использовать страховые вычеты лишь в размере пятидесяти процентов от прибыли. Представим фирму, доход которой составил девяносто тысяч рублей.

Размер страховых взносов в данном квартале составляет шестнадцать тысяч рублей. Размер авансового платежа без учета вычетов составляет пять тысяч четыреста рублей. В данном случае предприниматель имеет возможность снизить данную сумму на пятьдесят процентов.

Нужно отметить, что при составлении расчетов необходимо учитывать только те отчисления, что были сделаны в данном квартале.

Порядок использование налоговых вычетов при системе «доходы за минусом затрат» значительно отличается от вышеописанной процедуры. В этом случае, все страховые взносы включаются в статью расходов за отчетный период, что приводит к уменьшению налогооблагаемой базы.

В качестве примера рассмотрим деятельность фирмы, получившей прибыль в размере восьмисот тысяч рублей за первый квартал. Затраты этой компании за этот временной отрезок составили пятьсот тысяч рублей. Размер страховых взносов составляет десять тысяч рублей. Эту сумму необходимо прибавить к статье текущих затрат.

После этого необходимо вычесть из общего объема выручки все расходы за отчетный период. Получившуюся сумму нужно разделить на пятнадцать процентов (тарифная ставка).

Важно отметить, что к статье расходов причисляются взносы, сделанные как за себя, так и за наемных работников. Данные платежи полностью прибавляются к сумме расходов. Это означает, что в рассматриваемом случае не действует правило, обязующее предпринимателя вычитать лишь пятьдесят процентов от налогооблагаемой базы.

Последствия при опоздании с оплатой авансовых платежей по УСН

Согласно правилам, приведенным в триста сорок шестой статье Налогового Кодекса, каждый предприниматель, работающий по упрощенной системе, обязан вносить авансовые платежи до двадцать пятого числа месяца, следующего за отчетным.

Данное правило действует в отношении каждого субъекта предпринимательства, использующего УСН, независимо от объекта, облагаемого налогами. Также необходимо отметить, что в случае с УСН отсутствует необходимость в подаче промежуточных отчетов.

Это означает, что бизнесмен обязуется предоставить налоговой службе лишь годовой отчет в виде налоговой декларации.

Поскольку авансовые платежи не являются окончательным расчетом, то органы контроля не могут назначить штрафные санкции. Единственным наказанием, которое можно использовать при нарушении установленного порядка, является начисление пени.

Сумма штрафа в отношении частных предпринимателей устанавливается в размере 1/300 от ставки Центрального Банка. В отношении юридических лиц применяется этот же вид штрафных санкций.

Однако в данном случае, после одного месяца просрочки сумма пени увеличивается до 1/150, от ставки, установленной Центробанком.

Отчётными периодами для расчета авансовых платежей по УСН являются первый квартал, полугодие и девять месяцев года

Выводы (+ видео)

Авансовые платежи по налогу рассчитываются при помощи методов, что применяются при вычислении итоговой выплаты. Для того чтобы определить размер авансового платежа, необходимо вычислить общий объем налогооблагаемой базы.

Помимо этого, необходимо учитывать ранее внесенные средства и имеющиеся льготы.

Для того чтобы снизить риск, связанный с начислением штрафов, начинающим предпринимателям рекомендуется нанять опытного бухгалтера или обратиться в аутсорсинговую компанию.

Видео:Как правильно оформить договор аванса при покупке квартиры?Скачать

Проводки по авансам выданным и авансам полученным

В бухгалтерском учете авансом считается полная или частичная предоплата по заключенной сделке. Как отражаются авансы в бухгалтерском учете, какие проводки формируются при получении аванса от покупателя, а также проводки по авансам выданным рассмотрим далее.

Различие аванса и задатка

Часто аванс путают с задатком. И аванс, и задаток несут одну функцию — предварительной оплаты за товар или услугу, частичной или полной. В законодательстве нет четкого определения, чтобы разделить эти понятия, но по сложившейся практике авансом считается сумма предоплаты, на перечисление которой не было оформлено отдельного соглашения к договору:

Авансы выданные

Аванс выданный — это предоплата поставщику в счет будущих поставок, выполненных работ или услуг.

Перечисление аванса для поставщика не означает получения экономической выгоды, так как поставщик по разным причинам может не выполнить обязательства по договору: не отгрузить товар, не оказать услугу.

В этом случае аванс возвращается на счет покупателя, если перечислялся через банк, либо в кассу — если получен наличными.

https://www.youtube.com/watch?v=8eazUzHjwiM

Обязательства возвратить задаток у поставщика в общем случае нет.

Для учета НДС с авансов в плане счетов существует субсчет на 76 счете, чаще всего его код 76.АВ.

Покупатель может принять НДС к вычету только при соблюдении следующих условий:

Получите 267 видеоуроков по 1С бесплатно:

- Наличие в договоре условия об авансе;

- Документы, подтверждающие перечисление предоплаты;

- Поставка товаров (услуг и пр.) предназначается для использования в облагаемой НДС деятельности;

- Наличие СФ поставщика с выделенным налогом.

Покупатель не имеет права принять НДС к вычету, если не соблюдены все вышеперечисленные условия. Принятие к вычету НДС — это не обязанность, а право организации-покупателя.

Если организация решает использовать вычет НДС с аванса выданного, то после оказания услуги и закрытия этого аванса, она будет обязана этот НДС восстановить в бюджет.

Пример

Допустим, ООО «Альтависта» перечисляет компании «Д&Д» аванс в размере 23 600 руб. (включая НДС). Затем ООО «Альтависта» получает от этого поставщика товар на сумму 23 600 руб.

Ставка и размер НДС входящего указываются в счете-фактуре поставщика.

Авансы выданные — проводки

| Дт | Кт | Описание операции | Сумма | Документ |

| 60.2 | 51 | Перечисление аванса | 23 600 | Платежное поручение исх. |

| 19 | 60.2 | НДС с аванса | 3 600 | Счет-фактура на аванс (полученный) |

| 68 | 76(авансы) | Вычет НДС с аванса | 3 600 | Книга покупок |

| 10 | 60. 1 | Полученный товар оприходован | 20 000 | Накладная |

| 19 | 60.1 | Отражен входящий НДС | 3 600 | СФ поставщика |

| 60.1 | 60.2 | Зачет аванса | 23 600 | Бухгалтерская справка |

| 60. 2 | 68 | Восстановлен НДС с аванса | 3 600 | Книга продаж |

Авансы полученные

При реализации организацией товаров, работ или услуг покупатель может перечислить предоплату до момента реализации.

Согласно требованиям Налогового кодекса, продавец обязан начислить НДС на полученный аванс. НДС рассчитывается по формуле:

НДС на полученный аванс = Сумма реализации *18/100

Авансы полученные — проводки

Бухгалтер компании «Д&Д» при получении аванса от покупателя делает следующие проводки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 51 | 62.2 | Получен аванс от покупателя (с НДС) | 23 600 | Платежное поручение вх. |

| 76(авансы) | 68 | Начисление НДС с аванса | 3 600 | Счет-фактура выданный, бухгалтерская справка |

| 62.1 | 90.1 | Начислена выручка от реализации | 23 600 | Акт реализации, накладная |

| 90(НДС) | 68 | НДС по реализации | 3 600 | СФ выданный, бухгалтерская справка |

| 68 | 76(авансы) | Принят к вычету НДС по авансам (после реализации) | 3 600 | Книга покупок |

Авансы полученные и выданные в балансе

При формировании бухгалтерского баланса непогашенные остатки по авансам полученным и выданным отражаются в составе кредиторской (строка 1520) и дебиторской (строка 1230) задолженностей. При этом суммы этих авансов и предоплат берутся вместе с НДС. НДС по авансам (счет 76(авансы)) попадает в строки прочих оборотных активов (1260) и прочих оборотных обязательств (1550).

🔍 Видео

Как правильно рассчитать аванс и зарплату за месяцСкачать

Как платить аванс по зарплате в 2023 году? #советникпрофСкачать

Аванс сколько процентов платить работникам, объяснил РострудСкачать

Выплата аванса по правилам 2023 года в 1С:Бухгалтерии 3.0Скачать

Аванс этоСкачать

Почему нельзя платить аванс 40Скачать

Как начислять и выплачивать аванс и зарплату в «1С:Бухгалтерия 8.3» в 2023 годуСкачать

Изменение аванса сотрудникамСкачать

Сюрприз!!! Отмена аванса суммой - Елена ПономареваСкачать

Зачет авансов полученных в 1С 8.3 БухгалтерияСкачать

Как считать зарплату | полный цикл зарплаты за месяц от бухгалтераСкачать

Что входит в состав тендерной документации?Скачать

Как выплатить аванс за первую половину месяца пропорционально отработанному времениСкачать

Зарплата за первую половину месяца: когда выплачивать и как рассчитатьСкачать

Может ли работник отказаться от аванса и получать зарплату один раз в месяц? #shortsСкачать

Меняем всем сотрудникам способ расчёта авансаСкачать