С 2021 года в России официально появились самозанятые лица, ведущие деятельность по определенным правилам. Это люди, работающие на территории четырех регионов страны, не имеющие работодателей и наемных сотрудников. Новый закон предусматривает легализацию фрилансеров и деятельность на законных основаниях. Частные лица и организации теперь вправе заключать договор с самозанятым.

- Нужно ли заключать договор самозанятым

- Значение заключения договора для исполнителя

- Значение заключения договора для заказчика

- Может ли самозанятый заключить договор с юрлицом

- Как правильно составить договор между юридическим лицом и самозанятым

- Когда договор между самозанятым и юрлицом может быть устным

- Как правильно составить договор между физическим лицом и самозанятым

- Дополнительные условия и налоги в договоре с самозанятым лицом

- Агентский договор с самозанятым

- Договор ГПХ с самозанятым

- Примеры договоров

- Договор с самозанятым лицом: образец

- Другие документы по документообороту

- Самозанятые исполнители по ГП сделкам: что важно знать

- Предмет договора с самозанятым лицом

- Оформление сделки с самозанятым гражданином

- Договор оказания услуг с самозанятым лицом: образец

- Документооборот по договору юр лица с самозанятым образец

- Как отразить вознаграждение физлицу

- Договор с самозанятым

- Может ли самозанятый работать с юридическими лицами

- Какой договор заключать с самозанятым (образец)

- Оплата самозанятому лицу от юридического

- Нужна ли самозанятому касса

- Можно ли перейти с трудового договора на самозанятость

- Можно ли совмещать работу по трудовому договору и самозанятость

- Инструкция по работе с самозанятыми для юридических лиц

- В чем выгода сотрудничества с самозанятыми?

- Договор между юрлицом и самозанятым. Какие условия прописать?

- Вычитаем расходы на услуги самозанятого из налоговой базы

- ИП, с которым работает компания, переходит на НПД. Нужно ли перезаключать договор?

- Самозанятый превысил лимит дохода и потерял статус. Что делать юрлицу?

- 🎦 Видео

Нужно ли заключать договор самозанятым

Самозанятые не могут работать по трудовым соглашениям. Сотрудничество с такими гражданами возможно только на основании гражданско-правовых договоров. При заключении такого договора фрилансер после выполнения работ или оказания услуг сформирует чек в приложении «Мой налог» и передаст его заказчику.

Важно! Заключить договор с самозанятым лицом можно в письменном или устном формате.

Самозанятость сопровождается особым режимом налогообложения, существенно отличающимся от действующего для ИП. Фрилансеры, вставшие на налоговый учет, отчисляют в бюджет 4% от дохода за месяц, если работают с физлицами. От заработка, полученного при сотрудничестве с организацией, придется выплатить 6%.

Все расчеты налоговых сумм производятся автоматически. Когда самозанятый продает товар или услугу, он обязан выдать потребителю или заказчику чек. Для формирования чековой документации предусмотрена специальная функция. Данные передаются налоговикам, которые и подсчитывают размеры предстоящих выплат.

Для стимулирования самозанятых граждан к прохождению официальной регистрации введен специальный вычет по налогу. Ежемесячно с предпринимателя будут брать не 4% и 6% налога, а 3% и 4%, пока сэкономленная сумма не достигнет 10 000 рублей.

Значение заключения договора для исполнителя

Для самозанятости договор является хоть и не обязательным, но очень желательным документом. В нем прописываются все условия оказания услуг и продажи товаров, выполнения разнообразных работ.

Поскольку фрилансер имеет официальный статус, он может отстаивать свои права, если заказчик попытался нарушить их.

Например, самозанятый вправе обратиться в судебную инстанцию при невыполнении второй стороной условий соглашения.

В таких обстоятельствах важна любая документация, оформленная в соответствии с законодательством. Наличие договора, подписанного исполнителем и заказчиком, поможет первому доказать свою правоту.

Значение заключения договора для заказчика

Бизнесменам выгоднее заключить договор ГПХ с самозанятым, чем нанимать штатных сотрудников. За работника предприятия или другой структуры необходимо выплачивать страховые взносы и НДФЛ. Фрилансеры платят за себя все налоги самостоятельно и сами производят все остальные отчисления.

Важно! Выплаты в ПФ самозанятые платят на добровольной основе.

При взаимодействии с самозанятыми компании не приходится оформлять и оплачивать соцпакет работнику, предоставлять ему оборудованное рабочее место. Появляется возможность платить только за реально оказанные услуги.

Может ли самозанятый заключить договор с юрлицом

Налоговики в начале года пояснили, может ли самозанятый заключать договор с юрлицом. По данным ФНС, такие соглашения должны подписываться в простой форме, кроме тех, что требуют нотариального оформления. К таковым относятся сделки на сумму свыше 10 тыс. руб.

Как правильно составить договор между юридическим лицом и самозанятым

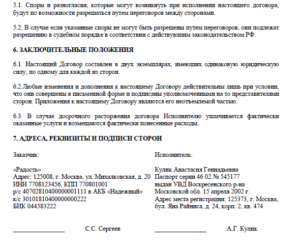

Разобравшись, могут ли самозанятые работать с юрлицами, нужно выяснить правила заключения договора. Такой статус могут получить частные лица и ИП, от этого зависят некоторые нюансы договора.

В первом случае заключается договор ГПХ на возмездное оказание услуг, одной стороной является организация либо ИП, другой – физическое лицо. В качестве реквизитов фрилансера указываются его персональные данные, банковский счет, номер электронного кошелька либо пластиковой карточки.

https://www.youtube.com/watch?v=sdf2Cmhq4A8

После оплаты услуг самозанятого юрлицо получает чек в электронном формате или на бумажном носителе и может учесть данную сумму в своих расходах.

Если самозанятый является ИП, стороны являются независимыми бизнес-субъектами. В договоре указываются реквизиты предпринимателя, оплата производится на банковский счет. В зависимости от наличия кассы у ИП возможны и другие варианты расчетов.

Когда договор между самозанятым и юрлицом может быть устным

Закон разрешает заключать сделки в устной форме при самом их совершении. Исключениями служат сделки, требующие нотариального заверения. То же самое касается сделок более, чем на 10 тыс. руб. Устный формат подойдет для сделок, которые считаются недействительными при заключении в простой письменной форме.

Важно! В законодательстве указаны некоторые виды сделок, при которых письменное соглашение заключается обязательно, вне зависимости от суммы.

Другими словами, при оказании услуг по сделке согласно договору сразу после его заключения необязательно оформлять его в письменном формате. Подтверждением факта заключения соглашения служит оплата работы, выполненной фрилансером.

Заказчик получает на руки чек, сформированный в приложении, и может подтвердить свои расходы.

Как правильно составить договор между физическим лицом и самозанятым

Составление договора между физлицом и самозанятым гражданином осуществляется на тех же принципах, что и договор самозанятого с юрлицом. Правда, взаимодействие двух людей, из которых один является официально зарегистрированным фрилансером, обычно заключаются устно. Основным документом здесь служит чек об оплате покупателем товара или предоставленной услуги.

Важно! За непредоставление чеков в установленном порядке самозанятому грозит штраф.

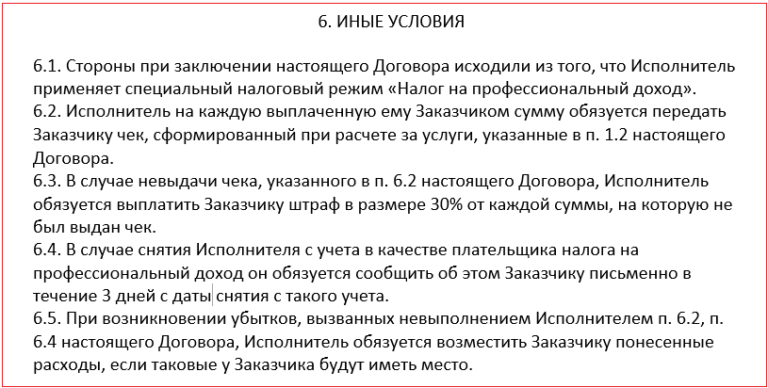

Дополнительные условия и налоги в договоре с самозанятым лицом

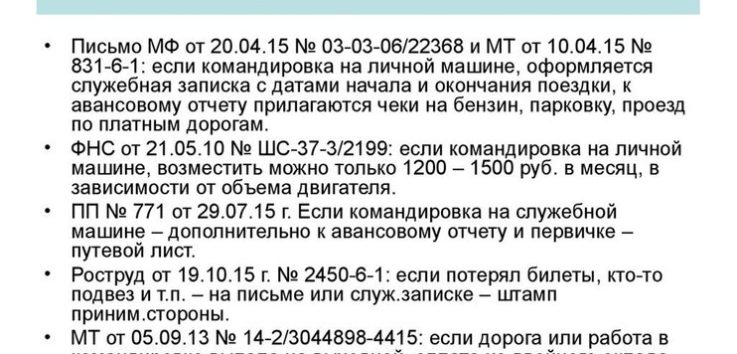

В договор между юридическим лицом и самозанятым обязательно включается несколько пунктов:

- Указание на самозанятость исполнителя – необходимо, чтобы компании не пришлось платить 13%-ый НДФЛ, выступая в качестве налогового агента.

- Обязанность исполнителя предоставить чек по всем выплатам для освобождения заказчика от уплаты страховых взносов.

- Обязанность исполнителя своевременно уведомить заказчика об изменении статуса – чтобы вовремя узнать о необходимости платить НДФЛ и страховые взносы.

Перед заключением договора между ИП и самозанятым необходимо убедиться в статусе последнего и прохождении им регистрации через приложение «Мой налог».

Агентский договор с самозанятым

Агентские соглашения заключаются между агентами и принципалами – держателями бизнеса. Агенты оказывают услуги за определенную плату, например, реализуют товары и получают за это комиссионные.

Согласно российскому законодательству, самозанятые не имеют права работать ни по агентским, ни по комиссионным договорам. Фрилансерам разрешается только продавать собственные товары, оказывать услуги или выполнять работу самостоятельно. Действовать в интересах третьего лица или заниматься перепродажей им запрещается.

Договор ГПХ с самозанятым

Условия договора ГПХ с самозанятым отличаются от положений трудового соглашения:

- По трудовому соглашению сторонами являются работодатель и сотрудник, по ГПХ – заказчик и исполнитель.

- В первом случае на работника возлагаются должностные обязанности, во втором – ответственность за выполнение работ с конечным результатом.

- В первом варианте указывается место работы, во втором этот пункт не является обязательным.

- В трудовом соглашении предусматриваются регулярные выплаты, в ГПХ – оплата результатов работы.

Трудовое соглашение предполагает подчинение сотрудника распоряжениям руководства. В ГПХ определены объемы и сроки выполнения работ, требования в отношении качества.

Материальная ответственность существует только для штатных сотрудников, но для самозанятых можно ввести требование о возмещении убытков.

В трудовом соглашении описываются условия труда и социальные гарантии, в ГПХ ничего такого нет.

Примеры договоров

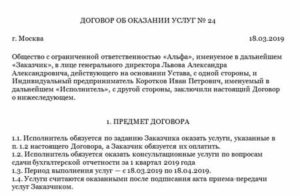

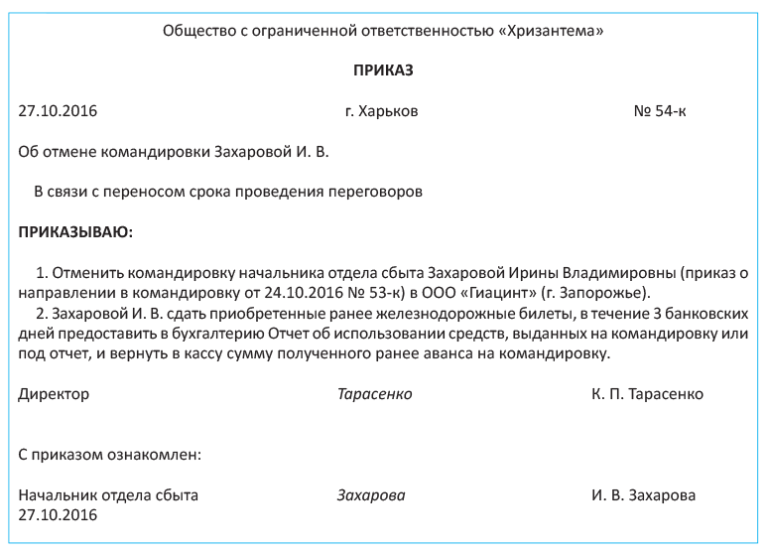

В договоре по типовому бланку прописываются следующие позиции:

- место, дата заключения;

- предмет договора;

- порядок предоставления услуг в соответствии с конкретными требованиями;

- сумма договора;

- способы оплаты, в том числе поэтапной;

- права каждой стороны, а также обязанности;

- ответственность участников соглашения.

Отдельным пунктом в документе описываются процедуры сдачи и приемки результатов работ, правила подписания таких бумаг, санкции за несоответствие качества установленным требованиям.

https://www.youtube.com/watch?v=H3euzdRdScA

В ГПХ нужно обозначить возможности изменения условий соглашения и варианты решения спорных вопросов. Обязательно вписываются реквизиты обеих сторон.

Спецрежим для самозанятых не предусматривает наличия работодателя. Это означает, что фрилансеры сами находят работу и выполняют ее для юрлиц, ИП, других граждан. Во всех этих ситуациях возможно заключение договора ГПХ с указанием основных условий и нюансов. Но договор может быть и устным.

Видео:Как самозанятым правильно оформлять договор с физ. и юр. лицамиСкачать

Договор с самозанятым лицом: образец

Договор с самозанятым лицом можно заключить по имуществу, работам или услугам. В статье – актуальный образец договора, правила его заключения, запреты и налоговые последствия, а также справочники по документообороту.

Гость, получите бесплатный доступ к программе БухСофт

Полный доступ на месяц! — Формируйте документы, тестируйте отчеты, пользуйтесь уникальным сервисом экспертной поддержки «Системы Главбух».

Позвоните нам по телефону 8 800 222-18-27 (бесплатно).

Договор с самозанятым лицом образца 2021 года – это соглашение гражданско-правового характера, в соответствии с которым исполнитель (физическое лицо), зарегистрированный в налоговой инспекции в качестве плательщика налога на профдоход (НПД), на возмездной основе оказывает услуги или исполняет работы без привлечения наемных сотрудников.

Исполнителями по договору с самозанятым лицом образца 2021 г. могут быть физлица, имеющие или не имеющие статус предпринимателя, если они ведут бизнес, подпадающий под налог на профдоход, в пределах регионов России, указанных в законе федерального уровня от 27.11.18 г. № 422-ФЗ.

При этом место пребывания получателя имущества, работ или услуг от физлица не имеет значения.

Отразить в учете операции по договору с самозанятым лицом образца 2021 г. помогут следующие справочники, которые можно скачать:

Заключить договор с самозанятым лицом образца 2021 стало возможно с января этого года, когда стартовал эксперимент по применению в отношении физлиц нового налогового спецрежима в виде налога на профдоход. Далее в статье – подробно про:

- виды работ и услуг по таким договорам,

- особенности их заключения и оформления,

- документооборот по сделкам с самозанятыми физлицами,

- особенности налогообложения таких сделок,

- юридически корректный договор оказания услуг с самозанятым лицом образец и бланк которого можно скачать.

Другие документы по документообороту

Ознакомившись с договором с самозанятым лицом образца 2021 года, не забудьте посмотреть следующие справочники, они помогут оформлять документы:

Скачать договор с самозанятым лицом образец 2021 г. можно далее.

Самозанятые исполнители по ГП сделкам: что важно знать

Поскольку любая сделка с плательщиком налога на профдоход имеет особенности по оформлению и по налогообложению, заказчикам важно идентифицировать исполнителя в качестве самозанятого и зафиксировать этот его статус документально. Тогда риск возникновения вопросов со стороны контролирующих органов будет минимален.

Контрагентом по сделке в качестве самозанятого физлица может быть:

- предприниматель;

- физлицо, не имеющее предпринимательского статуса – российский гражданин или иностранец из любой страны – участницы Евразийского экономического союза.

Получив статус плательщика налога на профдоход, работая по договору с самозанятым лицом образец которого приведен далее, физлицо может утратить этот статус в том же году, если не выполнит лимит по облагаемой спецналогом выручке в пределах 2,4 млн р. по накоплению с начала года.

В таком случае изменятся налоговые последствия по сделке для заказчика или покупателя при выплате денежных средств самозанятому контрагенту.

Поэтому при исполнении договора с самозанятым лицом образец которого приведен далее, важно контролировать наличие у физлица статуса плательщика НПД.

https://www.youtube.com/watch?v=v-neo8XTNRU

В отношении физлиц существуют следующие запреты на заключение сделок в качестве плательщиков налога на профдоход:

- заключать сделки с физлицами — плательщиками НПД запрещено их текущим работодателям, а также бывшим работодателям в течение двух лет после увольнения;

- нельзя заключать сделки о работах, услугах или товарах по правилам НПД с гос- и муниципальными служащими;

- плательщиков налога на профдоход нельзя принимать в простые товарищества для ведения с ними совместной деятельности.

Предмет договора с самозанятым лицом

Предметом сделки с плательщиком НПД может быть имущество, работы или услуги. В качестве имущества в сделке могут фигурировать:

- недвижимость – например, передаваемая физлицом в аренду;

- движимые объекты – к примеру, продаваемые изделия, созданные физлицом.

Нельзя заключить сделку по приобретению у плательщика налога на профдоход недвижимости или транспорта, перепродаже долей участия в хозяйственных обществах (АО или ООО) и прав требования, а также личного имущества этого гражданина. Кроме того, предметом сделки с плательщиком НПД не может быть:

- подакцизное имущество;

- полезные ископаемые;

- изделия, подпадающих под обязательную маркировку;

- товары, не изготовленные физлицом самостоятельно, а закупленные им для перепродажи;

- адвокатские, нотариальные, арбитражные, оценочные и медиаторские услуги.

Скачать договор с самозанятым лицом образец 2021 г. можно далее.

Оформление сделки с самозанятым гражданином

Правила заключения, оформления и исполнения любого договора с самозанятым лицом образец 2021 г. по которому приведен далее, определяются Гражданским кодексом. Поэтому оформить сделку с контрагентом – плательщиком налога на профдоход можно как:

- куплю-продажу;

- аренду недвижимости;

- подряд;

- оказание услуг на возмездных условиях и т.д.

В отношении некоторых видов сделок заключать договор с самозанятым лицом образец 2021 г. по которому приведен далее, нужно только письменно. При этом разрешено вместо составления отдельного соглашения задокументировать переписку на бумаге или по электронной почте либо принять оферту. В любом случае не оформленная письменно сделка будет недействительной, если:

- заказчик или покупатель – юрлицо;

- сумма сделки – больше чем 10 000 р.;

- письменная форма обязательна по требованиям закона.

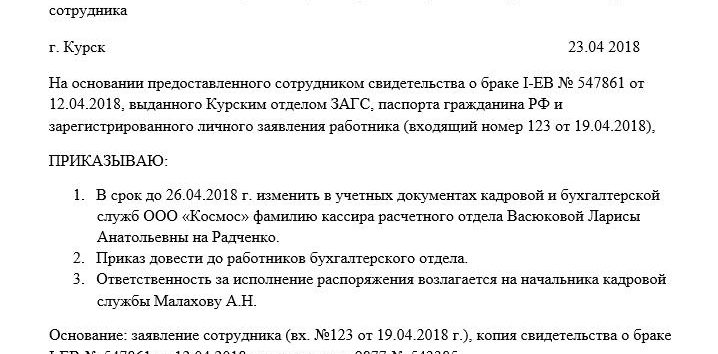

Если в ходе исполнения сделки физлицо перестает быть плательщиком НПД, то перезаключать договор с самозанятым лицом образца текущего года не нужно.

Аналогично, не требуется переоформлять сделку, заключенную с предпринимателем, который в ходе ее исполнения стал плательщиком налога на профдоход – кроме случаев, когда такой ИП работал на общем налоговом режиме и платил НДС. В такой ситуации рекомендуется оформить допсоглашение.

В остальных случаях переоформлять сделку с физлицом нужно, только если меняются ее существенные условия. Их перечень зависит от вида соглашения – продажа имущества, исполнение работ или оказание услуг.

Договор оказания услуг с самозанятым лицом: образец

Чтобы правильно учесть сделку, в договоре оказания услуг с самозанятым лицом образец которого приведен ниже, следует прямо указать на наличие у исполнителя статуса плательщика НПД. Формулировка может быть такой:

1.7. Исполнитель является самозанятым лицом и применяет в своей деятельности специальный налоговый режим «Налог на профессиональный доход».

Также в связи с особенностями налогообложения сделок с плательщиками НПД, в договоре оказания услуг с самозанятым лицом образец которого приведен ниже, нужно прописать дополнительные обязанности исполнителя – физлица:

Исполнитель обязан:

…

- выдать Заказчику чек после оказания услуги;

- уведомить Заказчика об утрате статуса самозанятого лица в течение трех рабочих дней.

Кроме того, образец договора самозанятого с юридическим лицом может предполагать санкции за просрочку физлицом уведомления заказчика об утрате статуса плательщика НПД. Это может быть, к примеру, денежный штраф, который обезопасит заказчика от финансовых потерь в случае неверного определения налоговых последствий сделки с физлицом.

https://www.youtube.com/watch?v=fjwZYArN2iE

Несмотря на то, что физлицо не вправе привлекать к исполнению соглашения наемных работников, в образце договора самозанятого с юридическим лицом может быть закреплено право исполнителя обращаться к субисполнителям. Также плательщикам НПД не запрещено передавать свои права и обязанности по сделке третьим лицам.

Актуальный и юридически корректный образец договора самозанятого с юридическим лицом приведен ниже:

Скачать договор с самозанятым лицом образец 2021 г. можно по ссылкам:

Документооборот по договору юр лица с самозанятым образец

По договору юр лица с самозанятым образец которого приведен выше, исполнитель не должен выставлять счета на оплату, а также оформлять счета-фактуры, так как плательщики НПД освобождены от внесения НДС в качестве его налогопательщиков. Что касается платежных документов, то они составляются при расчетах с плательщиками НПД как обычно, без каких-либо особенностей.

Чтобы правильно отразить доходы и расходы по договору юр лица с самозанятым образец которого приведен выше, покупателю или заказчику нужен специальный чек от контрагента, сформированный автоматически в мобильной программе или в веб-кабинете «Мой налог». Кроме того, чтобы не рисковать, можно запросить у контрагента справку из налоговой о регистрации в качестве плательщика НПД или о снятии с такой регистрации.

Как отразить вознаграждение физлицу

Чтобы включить в расходы вознаграждение по договору юр лица с самозанятым образец которого приведен выше, нужен чек из мобильной программы или из веб-кабинета «Мой налог», в котором отражен ИНН фирмы. Получить этот чек юрлицо может от контрагента как в виде распечатки, так и по Интернету. Проверить действительность чека можно по УИН. Хранить документ также разрешено в виде файла, без распечатки.

Вознаграждение физлицу – плательщику НПД не облагается обязательными взносами и не подпадает под НДФЛ. Если же в процессе исполнения соглашения человек перестал быть плательщиком налога на профдоход, то фирме придется удержать налог и начислить взносы. При этом признанные на основании чека расходы аннулировать не нужно.

Видео:СДЭК. Договор с самозанятым физическим лицом - как заключить договор СДЭК, особенностиСкачать

Договор с самозанятым

1 января 2021 года вступил в силу Федеральный закон от 27.11.

2021 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» был введен новый налоговый режим — налог на профессиональный доход (НПД), на который могут перейти самозанятые граждане и индивидуальные предприниматели.

Статус самозанятого предполагает, что ведение деятельности таким лицом осуществляется:

- на территории регионов, на которые распространяется действие нового закона: Москва и область, Калужская область, Татарстан;

- самостоятельно, без работодателя и привлечения наемных работников.

Работа по трудовому договору с самозанятым лицом законом не предусмотрена. Физические и юридические лица, а также индивидуальные предприниматели могут работать с самозанятыми гражданами по договорам гражданско-правового характера (ГПХ).

Например, можно заключить договор ГПХ с самозанятым дизайнером или разработчиком сайта. После оплаты выполненных работ, исполнитель сможет выдать чек, который сформирует в приложении «Мой налог» (при наличии такого чека работодателю не нужно будет оплачивать страховые взносы на полученную самозанятым сумму как за сотрудников, устроенных по трудовому договору).

Может ли самозанятый работать с юридическими лицами

Самозанятый может работать с юридическими лицами при условии, что не будет заключать с ними трудовой договор, потому что по закону доход, полученный на основании трудового договора не может облагаться налогом на профессиональный доход. При таких условиях ставка налога на доходы для него будет стандартной (13%), а его работодателю также необходимо будет отчислять за него страховые взносы.

https://www.youtube.com/watch?v=SF7diV-hL8o

Самозанятым может являться и физическое лицо, и индивидуальный предприниматель. Необходимо только соответствовать критериям, прописанным в законе №422-ФЗ.

С самозанятым можно заключить договор ГПХ. При этом работодателю не нужно будет оплачивать налоги и взносы за самозанятого, так как НПД самозанятый оплачивает самостоятельно в мобильном приложении «Мой налог». От других налогов и сборов в отношении получаемых доходов, которые предусмотрены новым специальным режимом, самозанятый освобожден.

Преимущества работы по договору ГПХ с самозанятым:

- нет необходимости оформления соцпакета работнику;

- исполнитель не нуждается в предоставлении оборудованного рабочего места;

- за сотрудника не нужно платить НДФЛ, а также отчисления в ФСС РФ (Фонд Социального Страхования) и ФФОМС (Федеральный фонд обязательного медицинского страхования).

Какой договор заключать с самозанятым (образец)

Ввиду того, что заключение с самозанятым трудового договора противоречит условиям закона, юридическое лицо или индивидуальный предприниматель может вести с ним бизнес на основании договора гражданско-правового характера. ГПХ используются при оказании разовых услуг.

Существует несколько видов договоров ГПХ:

- договор возмездного оказания услуг;

- договор подряда;

- договор на перевозку груза;

- договор ТЭ (транспортной экспедиции);

- договор хранения;

- договор поручения;

- договор комиссии;

- агентский договор.

Например, Яндекс.Такси работает с самозанятыми водителями на основании агентских договоров.

Если налоговая служба обнаружит маскировку трудовых отношений под договором с самозанятым, то договор ГПХ может быть задним числом переквалифицирован в трудовой. Это повлечет за собой административную ответственность. Также, необходимо будет перечислить НДФЛ, страховые взносы за весь период сотрудничества и уплатить штраф.

После исполнения условий, предусмотренных заключенным договором, юридическому лицу не нужно будет платить страховые взносы и перечислять НДФЛ, а самозанятому будет достаточно внести сумму полученного дохода в приложение «Мой налог» и сформировать фискальный чек для контрагента.

Скачать образец договора с самозанятым

При переходе на новый налоговый режим, освобождены от уплаты:

- НДФЛ — самозанятые физические лица, согласно, (в отношении дохода, облагаемого «Налогом на профессиональную деятельность») (ст. 2 п. 8 №422-ФЗ);

- НДФЛ, НДС (кроме импортных товаров) и страховых взносов — индивидуальные предприниматели (ст. 2 п. 9 №422-ФЗ).

В договоре ГПХ можно сразу отметить, что исполнитель является официально зарегистрированным самозанятым, и что расчеты с ФНС будут произведены им самостоятельно. Также, можно приложить справку, которую можно оформить в приложении «Мой налог», она подтвердит статус исполнителя.

Заключение договора ГПХ, на основании ст. 139 Гражданского кодекса может осуществляться в устной форме.

При заключении договора ГПХ с физическим лицом, не являющимся зарегистрированным самозанятым налогоплательщиком, согласно п. 2 ст. 420 Налогового кодекса РФ, работодателю необходимо перечислять в ПФР страховые взносы, начисленные на полученную исполнителем по договору заработную плату.

Оплата самозанятому лицу от юридического

Денежное вознаграждение, полученное самозанятым от юридического лица, в обязательном порядке должно быть проведено через мобильное приложение «Мой налог». На полученную сумму должен быть сформирован чек в приложении. Электронная или бумажная форма чека должна быть передана заказчику услуг исполнителем.

Электронный чек может быть передан следующим образом:

- QR-код может быть считан устройством (телефоном, планшетом или ПК) заказчика в момент совершения операции;

- отправлен на телефон или электронную почту.

В случае, если у заказчика по итогу выполненной и оплаченной работы не будет на руках чека, то начисленная сумма будет подлежать обложению страховым взносом, который ему необходимо будет перечислить в ПФР.

https://www.youtube.com/watch?v=fb4cNKro0bs

Для того, чтобы сформировать чек, самозанятому необходимо указать в приложении ИНН лица, оплачивающего его услуги. Это поможет налоговым органам начислить корректную ставку налога.

Нужна ли самозанятому касса

Зарегистрированному самозанятому налогоплательщику не нужно приобретать и регистрировать контрольно-кассовую технику. Взаимодействие с налоговыми органами и выпуск фискальных чеков осуществляется посредством мобильного приложения «Мой налог» (есть версия как для смартфонов, так и для ПК).

После получения денежных средств от клиентов самозанятый самостоятельно вводит данные в приложение, после чего формирует фискальный чек. На основании введенных данных происходит исчисление «Налога на профессиональный доход».

В случае, если деньги по какой-то причине были возвращены покупателю уже после фактического формирования чека в приложении, есть возможность его аннулировать.

Сумма налога начисляется в зависимости от того, кого именно при формировании чека указал самозанятый плательщиком:

- получении оплаты от физических лиц ставка налога составит 4%;

- от юридических – 6%.

Можно ли перейти с трудового договора на самозанятость

Перейти с трудового договора на самозанятость и продолжить работать с тем же работодателем нельзя. В пп. 8 п. 2 ст. 6 №422-ФЗ предусмотрено правило, согласно которому не может облагаться НПД доход, полученный от работодателя, с которым работник был связан трудовым договором менее 2 лет назад.

Например, если сотрудник работал по трудовому договору в компании, уволился и решил заключить с тем же работодателем договор гражданско-правового характера и оказывать ему услуги как самозанятый чтобы платить налог по сниженной ставке (6% вместо 13%), но еще не прошло два года, сделать этого нельзя.

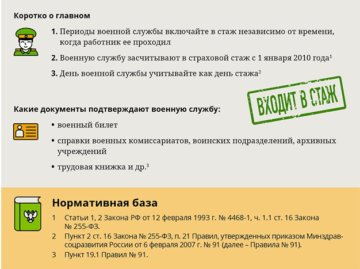

Для самозанятого нет никаких социальных гарантий, таких как оплата больничного, отпуска и декрета. Также, годы самозанятости не засчитываются в страховой стаж, а значит, не учитываются при расчете пенсии.

Таким образом, для работодателя такой переход не оправдан с точки зрения рисков. Если налоговая служба раскроет подобную схему, это может грозить тем, что:

- договор, заключенный им с наемным самозанятым сотрудником будет переквалифицирован в трудовой, что все равно повлечет за собой необходимость оплаты НДФЛ и страховых взносов (за весь период сотрудничества);

- будет осуществлено начисление пеней и штрафов на недоплаченную сумму налога.

Для ФНС не будет сложностью раскрытие подобной схемы. При формировании чека в приложении «Мой налог», самозанятый указывает ИНН лица, от которого он получает денежные средства.

Можно ли совмещать работу по трудовому договору и самозанятость

Самозанятость и работу по трудовому договору можно совмещать.

Официально работающий гражданин может также зарегистрироваться самозанятым, если у него есть дополнительный доход, например, от дополнительной профессиональной деятельности, не связанной с работой по трудовому договору, или доход от сдачи имущества в аренду. Налог на профессиональный доход будет начисляться на сумму, полученную от дополнительного источника заработка.

Таким образом, с дохода от основной трудовой деятельности работодатель будет удерживать 13% подоходного налога, а также перечислять страховые взносы в ПФР, а дополнительные доходы от профессиональной деятельности можно будет декларировать в приложении «Мой налог» и оплачивать НПД по ставке: 4% и/или 6%.

Законом для самозанятых предусмотрен налоговый вычет. В начале исчисление налога будет вестись по ставкам 3% вместо 4% и 4% вместо 6%. Процент будет снижен, пока общий вычет не достигнет установленного лимита в размере 10 тысяч рублей.

Видео:Как составить договор с самозанятым, чтобы он не был переквалифицирован в трудовой?Скачать

Инструкция по работе с самозанятыми для юридических лиц

В конце ноября 2021 года президентом был подписан пакет законов о проведении эксперимента по введению налога на профессиональный доход (НПД).

Чиновники прописали условия для легализации, прежде всего — ставку налога. Так, если самозанятые оказывают услуги или продают товары физлицам, то ее размер составляет 4 %.

В случае оказания услуг или продажи товаров юрлицам или ИП, ставка чуть выше — 6 %.

В чем выгода сотрудничества с самозанятыми?

Когда компания работает с физлицом, например, в рамках договора ГПХ или по трудовому договору, то она платит за него НДФЛ в размере 13 % плюс начисляет на его вознаграждение страховые взносы.

При сотрудничестве с официально зарегистрированным самозанятым платить за него налог компании не нужно — эта обязанность ложится на самого самозанятого.

Налог будет составлять 6 % от каждой сделки с юрлицом.

https://www.youtube.com/watch?v=n_XSvbLZm1Y

Некоторые компании, почувствовав эту выгоду, стали задумываться о «переводе» своих работников в статус самозанятых. Но Минфин в одном из своих писем (Письмо Минфина РФ от 01.02.2021 N 03-11-11/5884) пояснил, что такое переоформление невозможно. Федеральный закон от 27.11.

2021 № 422-ФЗ не запрещает применение спецрежима для самозанятых для физлиц, которые заключили трудовой договор с юрлицом. Однако есть одно условие: это юрлицо не должно быть заказчиком услуг или работ по договору ГПХ для указанных физлиц и не должно являться их работодателем менее двух лет назад.

То есть юрлицо может работать с самозанятым, который является его бывшим сотрудником, но при условии, что с момента увольнения последнего прошло не менее двух лет.

Таким образом, уволить работников и заключить с ними в дальнейшем договоры ГПХ как с самозанятыми, чтобы сэкономить на уплате взносов и НДФЛ, не получится.

Договор между юрлицом и самозанятым. Какие условия прописать?

Федеральный закон от 27.11.2021 № 422-ФЗ не регулирует гражданско-правовые отношения сторон сделки и порядок их оформления. Поэтому налоговики в данном вопросе советуют руководствоваться нормами гражданского законодательства.

Составляя договор с самозанятым, можно ориентироваться на любой договор ГПХ, который вы используете в работе с другими контрагентами. Он должен включать следующие положения:

- дата заключения договора;

- предмет договора;

- порядок оказания услуг, соответствие услуг определенным требованиям;

- описание процедуры сдачи-приемки, правила подписания акта;

- последствия в случае несоответствия качества услуг заявленным требованиям;

- стоимость услуг;

- способы оплаты;

- права и обязанности сторон;

- срок действия договора;

- ответственность сторон;

- порядок изменений условий договора;

- варианты разрешения споров;

- реквизиты.

Помимо стандартных пунктов, перечисленных выше, стоит учесть несколько важных деталей.

Во-первых, не забудьте указать в договоре, что исполнителем является гражданин, зарегистрированный в качестве самозанятого. Венера Камалова, главный эксперт Совета по предпринимательству при Президенте Республики Татарстан, также рекомендует внести в договор сведения о его регистрации. Кроме того, она обращает внимание на то, что в тексте договора следует:

- оговорить, что компания-заказчик освобождается от обязанности по уплате налогов и взносов (можно сделать ссылку на п. 8 ст. 2 Федерального закона от 27.11.2021 № 422-ФЗ);

- зафиксировать, что в случае прекращения деятельности и снятия с учета самозанятый обязуется предупредить об этом заказчика. Вы даже можете установить ответственность за неуведомление заказчика об этом. Некоторые эксперты считают, что в текст договора стоит включить условия о санкциях — например, условие о компенсации НДФЛ, взносов, пеней, штрафов, которые грозят заказчику в случае, если исполнитель-самозанятый не информирует его об утере своего статуса.

Согласно п. 2 ст. 159 ГК РФ в устной форме могут совершаться все сделки, исполняемые при самом их совершении, но есть исключения:

- сделки, для которых установлена нотариальная форма (сделки юрлиц между собой и с гражданами, а также сделки граждан между собой на сумму более 10 000 руб., а в случаях, предусмотренных законом, — независимо от суммы сделки);

- сделки, которые будут считаться недействительными при несоблюдении простой письменной формы.

В Письме ФНС РФ от 20.02.2021 N СД-4-3/2899@ уточняется, что письменный договор не нужен, если услуга оказывается по сделке, исполняемой немедленно при заключении договора. В этом случае заключение договора будет подтверждаться уплатой заказчику денег за оказанные услуги.

При расчетах, связанных с получением доходов от реализации услуг, являющихся объектом налогообложения НПД, самозанятый должен сформировать и передать компании-заказчику чек (ч. 1 ст. 14 Федерального закона от 27.11.2021 № 422-ФЗ). В нем содержатся такие сведения, как наименование оказанных услуг и ИНН юрлица или ИП, который является заказчиком услуг.

https://www.youtube.com/watch?v=tIXhwVCmDv4

Таким образом компания, как заказчик, может подтвердить свои затраты на оплату услуг с помощью полученного чека.

Прежде чем заключить договор с самозанятым, убедитесь в том, что он действительно имеет этот статус. Сделать это можно двумя способами:

- Запросить у физлица выписку из приложения «Мой налог». В ней вы увидите актуальную информацию о регистрации лица в качестве самозанятого.

- Проверить факт регистрации бесплатно на сайте ФНС.

ФНС напоминает компаниям о том, что налог на профессиональный доход не имеет какие-либо особенности в оформлении платежных документов. Поэтому их оформление при перечислении денег за товары или услуги, которые предоставил самозанятый, происходит в общепринятом порядке.

Вычитаем расходы на услуги самозанятого из налоговой базы

Компания может уменьшить налог к уплате на сумму расходов на услуги самозанятого только в одном случае — если у нее будет чек от самозанятого. При взаимодействии юрлица / ИП и самозанятого чек, по сути, играет роль акта выполненных работ. Поэтому компания может принять его к учету.

Для самого самозанятого формирование чека не составляет большого труда — все происходит автоматически в приложении «Мой налог».

Тем не менее на тему чека возникает немало частных вопросов. На большинство из них налоговики уже успели ответить:

- Можно ли компании принять к учету затраты не на основании чеков от самозанятых, а по актам в конце месяца?

Ссылаясь на ч. 8 — 10 ст. 15 Федерального закона от 27.11.

2021 № 422-ФЗ, ФНС однозначно отвечает, что наличие чеков обязательно — без них нельзя учесть суммы, уплаченные налогоплательщику, при определении налоговой базы.

При этом не исключается оформление акта, в котором обозначены период или дата оказания услуги, что тоже влияет на отражение расходов в налоговом учете. Тем не менее акт сам по себе является лишь дополнением к чеку.

- Требуется ли распечатка чеков?

Распечатывать не обязательно, так же как и хранить чек можно в любой удобной форме — бумажной или электронной.

Электронный чек обладает той же силой, что и бумажный. Он содержит аналогичную информацию, в частности, уникальный идентификационный номер, который присваивает ФНС. По этому номеру чек можно проверить (ч. 4 — 6 ст. 14 Федерального закона от 27.11.2021 № 422-ФЗ).

- Каков срок передачи чека от самозанятого и чем грозит его непередача?

Согласно ч. 3 ст. 14 Федерального закона от 27.11.2021 № 422-ФЗ, передача чека происходит в момент расчета, если этот расчет производится наличными или с использованием электронных средств платежа.

Но есть и иные формы расчета. В таких случаях с передачей чека нужно успеть до 9-го числа месяца, следующего за тем, в котором была произведена оплата.

Если в процессе взаимодействия между самозанятым и юрлицом участвует посредник, то тогда формированием чека занимается именно он. При этом у посредника должна быть обязанность применять контрольно-кассовую технику.

Поскольку в ч. 1 ст. 14 Федерального закона от 27.11.

2021 № 422-ФЗ прописана обязанность самозанятого передавать заказчику чек, то игнорирование этой обязанности может привести к тому, что заказчик уведомит о нарушении ФНС.

Нужно помнить, что только наличие чека позволяет компании вычесть расходы на услуги самозанятого из налоговой базы. Поэтому она очень заинтересована в том, чтобы передача чеков осуществлялась бесперебойно.

- Что делать, если самозанятому пришлось вернуть деньги и аннулировать чек?

ФНС обращает внимание, что в таком случае компании тоже придется аннулировать чек. Ей также нужно будет внести изменения в суммы расходов, учитываемых при расчете налоговой базы. Порядок корректировки зависит от режима налогообложения, который применяет компания.

ИП, с которым работает компания, переходит на НПД. Нужно ли перезаключать договор?

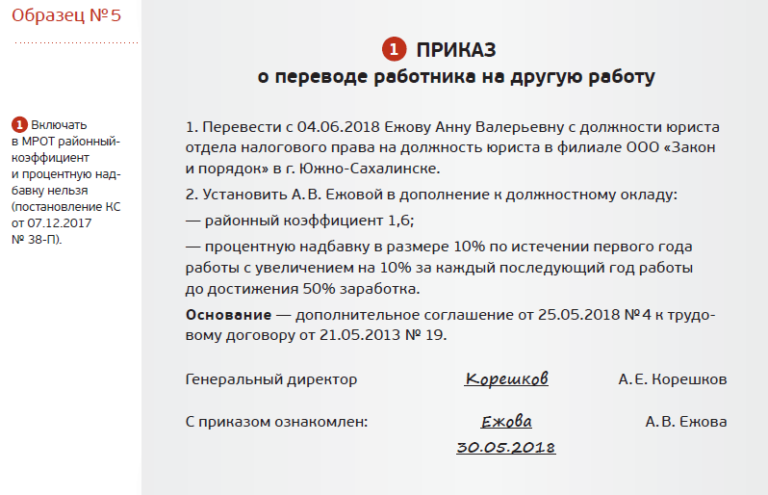

Разъяснения по этому вопросу ФНС дала в Письме ФНС от 20.02.2021 № СД-4-3/2899@. Специалисты считают, что перезаключение договора не нужно, если это не влияет на соблюдение существенных условий договора. Если же условия меняются, то договор стоит перезаключить.

https://www.youtube.com/watch?v=PUJVZUmO6SE

Есть еще ряд ситуаций, когда налоговики рекомендуют оформить дополнительное соглашение. Речь идет о случаях, когда исполнитель договора являлся плательщиком НДС и цена его услуг включала этот налог.

Так, например, согласно ч. 9 ст. 2 Федерального закона № 422-ФЗ ИП, применяющие НПД, не платят НДС, кроме НДС, подлежащего уплате при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией.

Поэтому, если по договору стоимость реализации товаров включала в себя НДС, то заключение допсоглашения позволит урегулировать цены. В этом документе важно прописать, что ИП начал применять НПД с определенной даты.

Самозанятый превысил лимит дохода и потерял статус. Что делать юрлицу?

Среди всех прочих особенностей у НПД есть важное ограничение по предельному размеру дохода. Самозанятый может пользоваться всеми привилегиями и послаблениями до тех пор, пока его годовой доход не превысит суммы в 2,4 млн руб.

или 200 000 руб. в месяц. Поэтому эксперты рекомендуют применять НПД тем, кто уверен в том, что его доход не «вылезет» за рамки этой суммы.

Подробнее все плюсы и минусы НПД мы рассматривали ранее, в статье «ИП или самозанятость: что выгоднее и проще?».

Если самозанятый превышает установленный лимит по доходу, он автоматически утрачивает право на применение НПД с даты превышения. При этом порядок налогообложения остается тем же в отношении доходов, учтенных для целей применения НПД до даты утраты права (Письмо ФНС РФ от 20.02.2021 N СД-4-3/2899@).

В этом случае юрлицо должно исчислить и уплатить НДФЛ и страховые взносы в отношении физлица (если оно не является ИП) с даты утраты права на применение НПД (в том числе с даты превышения суммы в 2,4 млн руб.).

🎦 Видео

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Как правильно работать самозанятым с физическими и юридическими лицами?Скачать

Как составить гражданско-правовой договор оказания услуг с физическим лицом?Скачать

Договор самозанятого на оказание услуг физическому лицу. Как составить?Скачать

Договор подряда с самозанятым: что важно учесть?Скачать

Договор ГПХ: что и как оплачивает заказчик (ИП/РФ)Скачать

Как заключить договор между юр лицом и самозанятымСкачать

Договор ГПХ с самозанятымиСкачать

ГПХ ИЛИ ТРУДОВОЙ ДОГОВОР? ЧТО ЗНАЧИТ - ОФОРМЛЕНИЕ ПО ДОГОВОРУ | 18+Скачать

ДОГОВОРЫ С ФИЗЛИЦАМИ. ГПД С САМОЗАНЯТЫМСкачать

Работа с самозанятыми. Как правильно составить договор.Скачать

Заключаем договор с самозанятым. Как подписать договор с самозанятой. ООО, ИП и самозанятые #ShortsСкачать

Как оформить договор с самозанятым, чтобы не попасть на штрафы от налоговой - БОЛЬШОЕ ДЕЛОСкачать

Как в приложении МОЙ НАЛОГ сформировать чек самозанятомуСкачать

Как юрлицам работать с самозанятыми?Скачать

Самозанятость в 2023 году: главное. Кому подходит режим самозанятости? Как стать самозанятым в 2023?Скачать

Заключение договора подряда с физическим лицом.Скачать