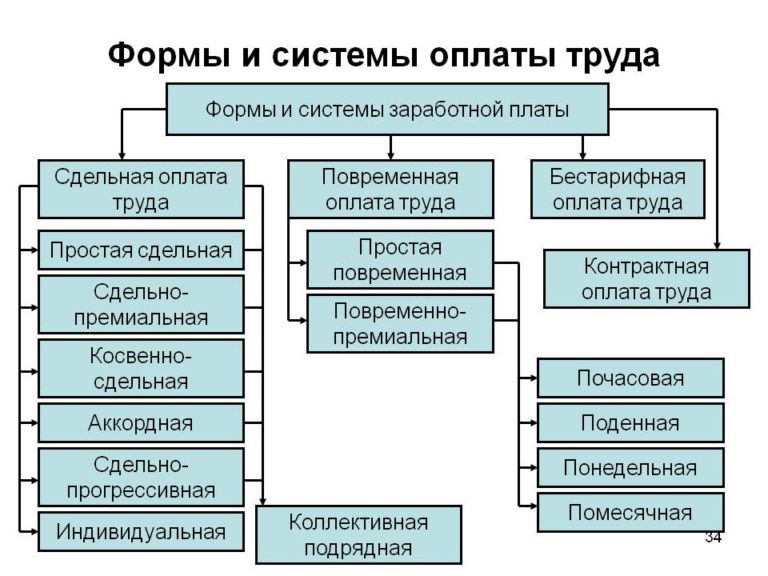

Организация по своему усмотрению выбирает систему оплаты труда. Выделяют две основные формы оплаты труда:

Они редко применяются в чистом виде, и каждая из них имеет несколько подвидов.

Сдельная форма начисления заработной платы стимулирует производительность и эффективность работы сотрудников. Показателем для расчета в зависимости от сферы деятельности могут выступать количество произведенной продукции, объем выполненных работ или оказанных услуг.

Что необходимо знать при сдельной зарплате — это то, что работодатель обязан обеспечить работнику условия для выполнения нормативной выработки. При любом объеме выполненных работ выплачиваемая заработная плата не может быть ниже МРОТ.

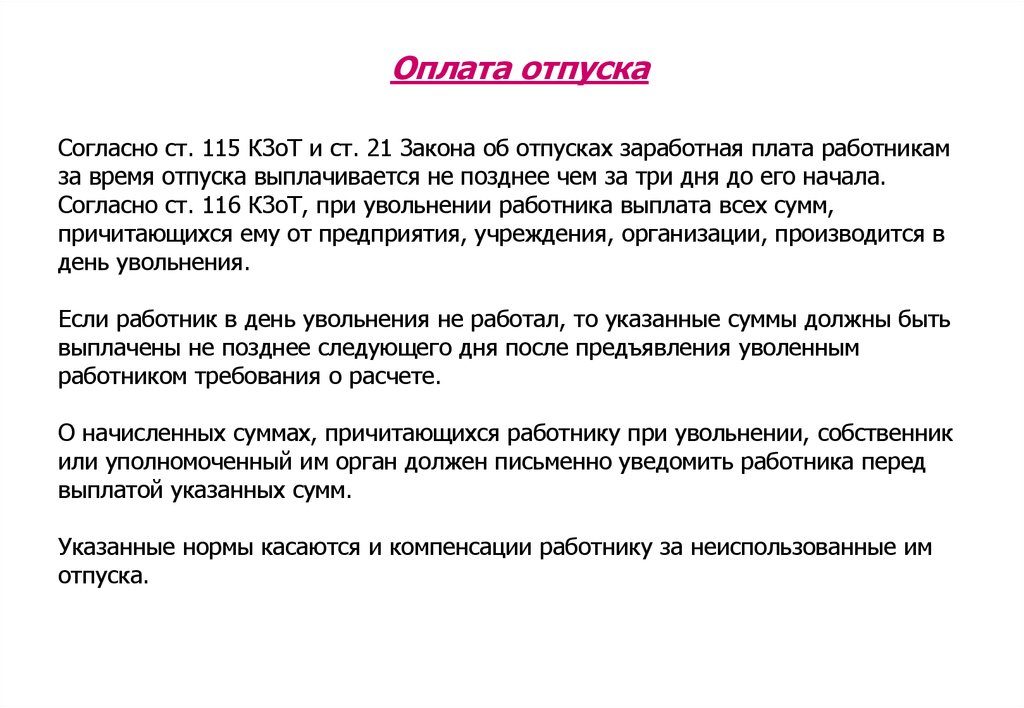

Начисление отпускных, пособий по нетрудоспособности и иных выплат, исходя из среднего заработка, производится в общеустановленном порядке. От выбранной организацией формы оплаты труда порядок расчета среднего заработка не зависит.

- Чем сдельная зарплата отличается от повременной

- Что значит сдельная зарплата: виды

- Расчет при прямой сдельной, сдельно-премиальной и косвенно-премиальной системах

- Сдельно-прогрессивная форма

- Аккордная система начисления заработной платы

- Комиссионная форма расчета зарплаты

- Особое мнение

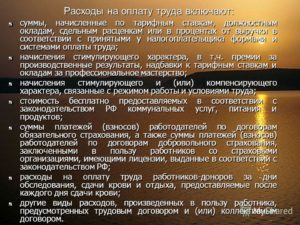

- Затраты на оплату труда в налоговом учете — что включают

- О чем статья?

- Определяем, сколько работает человек

- Определяем квалификацию сотрудника

- Как учитывают простои?

- Как рассчитать сумму доплат?

- Еще некоторые секреты, как вы можете оптимизировать ФОТ

- Какие преимущества пользования услугами консалтинговых фирм?

- Порядок проведения анализа ФОТ предприятия

- Выводы

- Порядок налогообложения

- Документы для начисления заработной платы

- Как стимулировать работников?

- Налоговый учет в программе

- Налоговый учет расходов на оплату труда

- Классификация расходов на оплату труда

- Ввод данных о видах расходов

- Порядок использования данных для учета налога на прибыль

- Передача данных налогового учета в типовые конфигурации для «1С:Предприятия 7.7»

- Сдельная оплата труда

- Другие документы по выплатам сотрудникам

- Что такое сдельная форма оплаты труда

- Виды сдельной оплаты труда

- Расчет прямым способом

- Расчет премиальным способом

- Расчет прогрессивным способом

- Расчет косвенно-сдельным способом

- Как установить сдельную форму оплаты труда

- 🌟 Видео

Чем сдельная зарплата отличается от повременной

Повременная форма расчета заработной платы не позволяет стимулировать рост производительности работников. Поэтому применяется она для оплаты труда руководителей или специалистов, иных работников, когда нет возможности оценить объем или трудоемкость выполняемых работ.

Зарплата начисляется не за достигнутые трудовые результаты, а за время, проведенное на рабочем месте. Основой расчета является оклад или тарифная ставка (часовая или дневная).

Что значит сдельная зарплата: виды

Зарплата сдельная — это как? Выделяют несколько видов такой формы оплаты труда:

- прямая сдельная;

- сдельно-премиальная;

- сдельно-прогрессивная;

- косвенно-сдельная;

- аккордная;

- комиссионная.

Как понять: сдельная зарплата каждого конкретного человека к какому виду относится? Объясним порядок ее начисления.

Расчет при прямой сдельной, сдельно-премиальной и косвенно-премиальной системах

Применяются такие системы начисления зарплаты, если можно установить нормы труда (например, изготовление одной единицы продукции). Их работодатель должен закрепить в локально-нормативных актах, регулирующих оплату труда. Кроме того, необходимо утвердить сдельные расценки за выполнение нормы.

Что означает сдельная зарплата, покажем формулой расчета:

Пример:

- за изготовление одной детали установлена расценка в размере 1000 руб.;

- за месяц изготовлено 30 штук.

Работнику будет начислено:

Системой оплаты труда предприятия может быть предусмотрена выплата премии работникам-сдельщикам:

- за перевыполнение плана;

- снижение брака;

- иные показатели.

В этом случае форма начисления зарплаты будет называться сдельно-премиальной. А заработная плата к начислению за месяц будет рассчитываться так:

Для персонала, обслуживающего основное производство, может применяться косвенно-сдельная форма расчета заработной платы. Зарплата будет зависеть от результата труда основных работников.

Сдельно-прогрессивная форма

Такой вид начисления заработной платы применяется при необходимости увеличения объемов производства. Она позволяет работникам при превышении установленных норм выработки получать более высокие начисления. В этом случае работодатель устанавливает дифференцированную расценку за единицу изготовленной продукции. Чем выше выработка, тем выше оплата за единицу продукции:

Пример:

- за изготовление одной детали в пределах нормы установлена расценка в размере 1000 руб., при превышении нормы она увеличивается на 10 % (1100 руб.);

- норма за месяц составляет 30 штук;

- за месяц изготовлено 40 штук.

Работнику будет начислено:

Аккордная система начисления заработной платы

Особенность состоит в том, что расценка устанавливается не для отдельных работ или единиц изготовленной продукции, а за выполнение определенного комплекса работ. Такая форма оплаты труда применяется при бригадном выполнении работ. В аккордном задании устанавливается:

- объем и перечень работ, которые должна выполнить бригада;

- стоимость этого объема работ;

- сроки выполнения;

- метод распределения выплаты между участниками бригады, например, исходя из рабочего времени.

Такой метод применяется при строительно-монтажных, ремонтных работах. Также может быть предусмотрено премирование за достижение определенных производственных показателей.

Комиссионная форма расчета зарплаты

Такая система используется при оплате труда сотрудников, которые участвуют непосредственно в реализации товаров и услуг (например менеджеров по продажам). Она позволяет стимулировать увеличение их производительности. В этом случае размер заработной платы устанавливается в процентах от объема продаж (выручки) или прибыли от продаж.

Особое мнение

Одним из инструментов повышения производительности труда является её сдельная оплата. «Сделка» мотивирует сотрудника работать, показывая больший результат и с большей интенсивностью, ведь его зарплата теперь напрямую коррелирует с количеством выпущенной в процессе его трудовой деятельности продукции.

https://www.youtube.com/watch?v=9-VnF4wyDHg

Введение на производстве сдельной оплаты труда помогает произвести «отсев» неэффективных работников. Как правило, в большинстве случаев, они сами изъявляют желание покинуть ваше предприятие из-за низкой выработки и, соответственно, маленького заработка. В то же время, профессиональные и трудолюбивые работники могут заработать больше денег, а это, в свою очередь, повышает их вовлечённость.

Однако введение сдельной оплаты труда на производстве требует от менеджмента компании детального и кропотливого реинжиниринга всех бизнес-процессов.

Необходимо фактически опытным путем доказать, что сдельная оплата труда оправдана. Что нормы выработки для сотрудников и расценки являются реальными и привлекательными, и, одновременно, выгодными для компании.

К такому глубокому самоанализу и трансформации готова далеко не каждая компания в России.

Сопротивление можно встретить зачастую уже на уровне начальников производства и мастеров цеха. Ведь введение сдельной оплаты труда для рабочего персонала потребует от них более эффективной работы, учёта простоев по вине компании, контроля брака, контроля исправности оборудования и наличия инструмента.

В конце концов, эффективной логистики, как внутренней, так и внешней. Работник, ориентированный на результат, будет всегда требовать большей эффективности и от своего руководства.

Вполне возможно, что, начав свою аналитику с производственного цеха, вы через некоторое время придете в коммерческий отдел своего предприятия, чтобы разобраться в их ценообразовании.

«Сделка» эффективна и привлекательна на производстве в период «авралов» и требует мобилизации всего управленческого звена. Фактически, мобилизация и аврал — это наша национальная модель управления компанией, производством, страной. Недаром в США есть очень меткая поговорка: «У вас аврал? Позовите русских!»

В период спада заказов сдельная оплата труда заставит даже самых эффективных сотрудников искать новую работу, ведь ни одно предприятие не может «работать на склад». Поэтому, дабы сохранить кадровый состав своего производства, вам все равно рано или поздно придётся перейти на оклады, но удовлетворят ли они ваших сотрудников после периода хороших заработков?

В машиностроительной отрасли на «сделку» принято переводить отдельные бригады, для которых такая схема оплаты является привлекательной. Как правило, такие проекты временны и связаны с ярко выраженной сезонностью в бизнесе (пример — судостроение) или получением крупных непредвиденных заказов (пример — строительство олимпийских объектов, аварийно-восстановительные работы и т.д).

Сдельная оплата труда — неоднозначный формат. В глобальном смысле, с одной стороны, сотрудник максимально замотивирован выполнить как можно больший объём работ. И, к тому же, ему не нужно искать подработку на стороне, если он хочет увеличить свой доход.

Но это же и минус, поскольку часто сотрудники работают на износ, что, в свою очередь, сказывается на качестве.

Отсутствие гарантированного оклада тоже подливает масла в огонь нестабильности, превращая работника практически во фрилансера, даже если он трудится в штате.

Но в целом, хороший специалист своего дела всегда интересуется тем, что он готовит (производит), а значит он будет совершенствоваться, и — да, иногда на это требуется чуть больше времени, чем хотелось бы, но зато в перспективе это всегда выгодно и сотруднику, и работодателю.

Сегодня более распространены комбинированные формы — они были разработаны много лет назад специально, чтобы собрать самые подходящие элементы разных форм оплаты труда для конкретной сферы. Например, у нас сдельно-премиальная форма оплаты и повременная.

То есть, мы предлагаем сотрудникам почасовую оплату, но у них есть план продаж, и если они его выполняют, то стоимость их часа увеличивается. Для компании это удобно тем, что не надо придумывать дополнительную мотивацию (хотя мы всё равно к ней прибегаем), и наши сотрудники понимают, что от их работы и выручки зависит их же зарплата.

И тогда чем больше кофе бариста приготовит, тем больше денег заработает и он, и компания.

https://www.youtube.com/watch?v=r0ikOzoxJD0

Плюсы сдельной отплаты труда:

- простота для понимания;

- простота внедрения данной формы оплаты труда;

- простота вычисления и контроля;

- прямая зависимость оплаты труда от усердия работника, и косвенная — от его опыта и квалификации;

- сильная материальная мотивация к интенсификации (повышению производительности) труда;

- сильная мотивация к экстенсификации труда (увеличению объёма выполняемой работы как в пределах, так и за пределами установленного рабочего времени);

- гарантированная для работодателя окупаемость рабочей силы (оплачиваются только результаты труда, а не факт присутствия на рабочем месте).

Сдельная оплата труда эффективна, прежде всего, для производственных рабочих на предприятиях с чёткими циклами и ритмом работы и для служащих, выполняющих однотипную работу, например, операторов колл-центров.

Ещё большим мотивационным потенциалом обладает сдельно-премиальная система оплаты труда, то есть когда работник, помимо оплаты, пропорциональной изготовленному количеству продукции, получает ещё и премию, за перевыполнение нормативов.

Минусы сдельной оплаты труда:

- применимость только для тех видов трудовой деятельности, где можно заранее установить чёткие нормативы выработки;

- применимость только, если работнику поручаются однотипные работы — сложность кратковременного поручения работнику другой работы;

- необходимость обеспечивать постоянную (непрерывную) загрузку работника;

- демотивация и конфликты, возникающие в случае простоев по вине администрации (и смежников);

- погоня за количеством в ущерб качеству.

Сдельная оплата труда мало эффективна там, где от работника требуется выполнение различных по виду работ, для дежурных и аварийных служб, для работников творческих профессий, врачей, учителей и т.п. Для таких работников лучше применять повременно-премиальную систему. Ещё сдельная оплата труда плоха там, где на первое место выступает качество работы, а не её количество.

Видео:Некоторые расходы на оплату труда в налоговом учете.Скачать

Затраты на оплату труда в налоговом учете — что включают

Устраиваясь на работу, человек подписывает трудовой договор, в котором обусловлены его права, обязанности и указывается зарплата. Работодатель, со своей стороны, должен ее платить каждому сотруднику в положенный срок и в полном объеме из ФОТ – фонда оплаты труда.

Правильно замотивированный сотрудник будет эффективен всегда. В компаниях не может быть ситуации, когда платить зарплату не с чего. Если такое случилось, то вы, как представитель дирекции, просчитались. Начинающий руководитель часто не имеет навыков управления ФОТ. Поэтому мы решили оказать вам помощь.

О чем статья?

Заработная плата – часть себестоимости продукции. Мы расскажем о том, как правильно рассчитать расходы на оплату труда. Информация будет полезна как бухгалтерам, так и руководителям предприятий.

Да и самим сотрудникам не помешает знать, какие выплаты им положены и из каких фондов они формируются.

Четко определить расходы на оплату труда – означает правильно заложить эту сумму в конечную стоимость продукции.

Планирование средств на оплату труда – задача бухгалтерии. Расходы на оплату труда покрываются из нескольких фондов: часового, дневного, месячного. Свои нюансы есть у каждого из фондов, о чем ниже мы расскажем подробно.

Расходы на оплату труда включают множество разных видов издержек. Как часть оборотного капитала предприятия, фонд заработной платы выполняет весомую функцию в жизни любой действующей структуры, но которой работают люди.

Вы, как руководитель, знаете, как ведется планирование средств на оплату труда сотрудников по разным системам и когда какую из них лучше всего применять. В налоговом кодексе вопрос учета заработной платы прописан четко. Вот некоторые критерии, по которым можно понять, как платить зарплату сотруднику, чтобы она отражала его реальную квалификацию и производительность.

Определяем, сколько работает человек

Численность может быть как номинальной, когда считают количество людей в смене, явочной, когда подсчитывают число людей, которые работают в сутки, так и списочной – она отображает число сотрудников, которые кого-то из рабочих подменяют.

Определяем квалификацию сотрудника

Оплата может быть как сдельной – то есть исходя из того, сколько человек произвел продукции за промежуток времени, так и повременная, то есть учет ведется только исходя из того времени, которое проработал сотрудник, при этом не учитывается, сколько он произвел товара.

Затраты на оплату труда не могут рассчитываться исходя из цифр меньше МРОТ. Основной всегда будет оплата за отработанное время или количество единиц, которые изготовил сотрудник.

Конечно, следует учитывать также обязательные социальные взносы, которые обязательно организация делает за своих сотрудников. Чтобы правильно рассчитать реальный вклад сотрудника в работу, используйте специальные документы, например, табель, карточку простоев.

Расходы на оплату труда всегда должны быть обоснованы документами, чтобы трудовая инспекция или налоговая не задавала лишних вопросов при проверке.

Как учитывают простои?

Простои могут быть устранимые и неконтролируемые. Последние затрагивают весь производственный процесс. Пример – забастовка поставщиков.

Учет затрат на оплату труда сотрудникам, которым положена премия, включают в состав ПНР. Затраты на оплату труда – крайне важный момент при планировании бюджета предприятия.

Расходы на оплату труда не могут быть меньше, чем МРОТ, который устанавливается государством.

Как рассчитать сумму доплат?

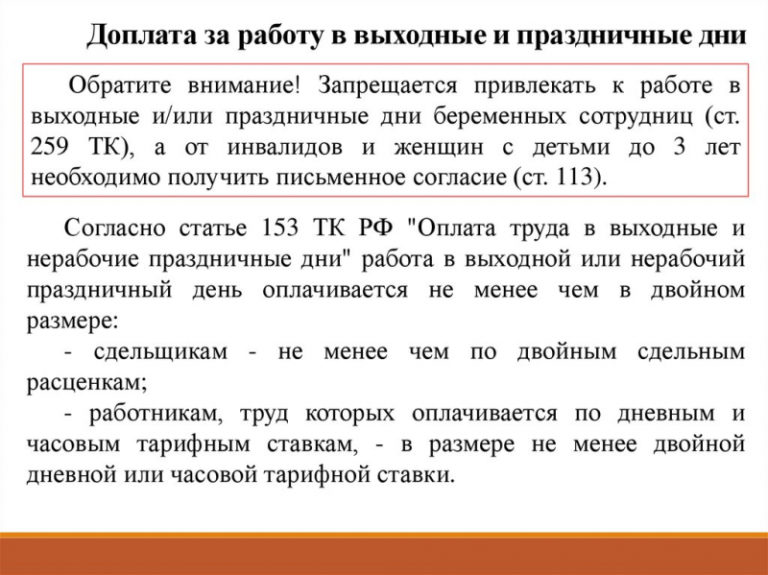

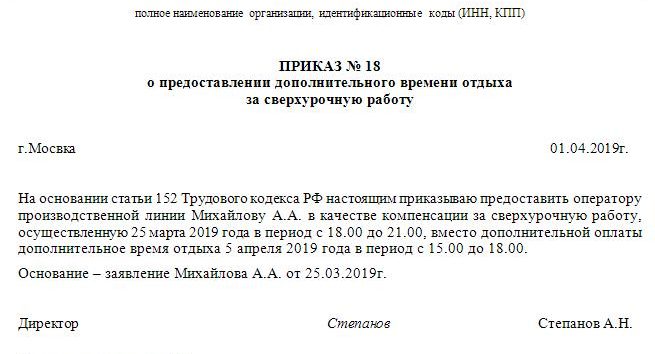

На любом предприятии могут происходить ситуации, когда сотрудник работает сверхурочно, либо претендует на определённые компенсации со стороны организации, но которую он работает.

Всё дополнительные средства, которые он получил за проделанный труд – называются «доплатами». Доплата за работу в праздничные дни планируется только для непрерывных производств.

Расходы на оплату труда в этом случае получаются в двойном размере.

Еще некоторые секреты, как вы можете оптимизировать ФОТ

Вы должны начать с анализа существующего положения дел. Только так можно понять, какая система оплаты труда выйдет рентабельной, а какая нет. И не стоит забывать о таком важном моменте, как поощрение премиями лучших ваших сотрудников. Это повышает производительность. Вы можете планировать ФОТ сами или пользуясь консалтинговыми услугами, представленными очень широко на сегодняшний день.

Какие преимущества пользования услугами консалтинговых фирм?

К каждому проекту такие консалтинговые компании всегда предлагают подходить совершенно индивидуально. И это правильно.

Много факторов влияют на то, как именно вы будете планировать зарплатную часть бюджета вашей компании на месяц, квартал или за год вперед. Доверяя это непростое дело специалистам, вы экономите свое время.

Растут экономические показатели, у вас появляется возможность снизить цены на продукцию.

Порядок проведения анализа ФОТ предприятия

Ваше предприятие посещается экспертом по кадровым вопросам, бухгалтером, эти специалисты анализируют все, разрабатывают план мероприятий под вашу конкретную ситуацию, советуют, что улучшить, какую систему начисления применить.

Оптимизация может длиться 2-3 месяца. Это очень удобная и востребованная услуга. Но вы можете и сами вести учет ФОТ при желании. Это нетрудно. Заработная плата представляет собой цену рабочей силы.

Зарплата – это расходы на оплату труда сотрудников.

Выводы

Вы не столкнетесь с претензиями налоговой, инспекции по труду или других органов, если документы, такие, как табель учета рабочего времени, например, будут в порядке, если взносы во все фонды вы будете своевременно перечислять за своих сотрудников. От вашей дисциплины зависит: получит ли сотрудница декретные, будут ли платиться пенсии и избежите ли вы, как работодатель, штрафов.

Порядок налогообложения

Что касается налогообложения, то все нюансы можно найти в Налоговом кодексе. Задача при планировании зарплатного фонда стоит четко — каждый сотрудник должен получать за свой труд вознаграждение, адекватное квалификации и производительности труда данного индивида. В условиях кризиса для сохранения нормального уровня жизни сотрудников обязательна индексация выплат.

https://www.youtube.com/watch?v=WeSNBVgSxaA

Стоит заметить, что удержания больше 20% незаконны. Даже в том случае, если сотрудник причинил материальный вред предприятию. Сумма разбивается на несколько раз. Разумно планируйте затраты на оплату труда.

Всегда ведите табель рабочего времени, фиксируйте выработку. Премии сотрудникам присуждайте согласно реальным заслугам и вкладу в общее дело. Можно давать премии, как отдельным людям, так и бригадам.

Практикуйте годовые премии.

Документы для начисления заработной платы

К основным направлениям движения рабочей силы относятся:

- прием на работу;

- перевод с должности на должность;

- уход и отпуск (для отдыха, декретный, по уходу за больным родственником);

- увольнение.

Трудовая книжка оформляется штампами и печатями. Ее отчетность строгая. Табельный номер есть у каждого работника, временный он или постоянный, неважно. Приказ является основанием для начисления работнику зарплаты, начисление которой должно происходить своевременно предприятием, предоставляющим работу. Учитывается штатное расписание, а также трудовой договор.

Служебные записки, приказы о премировании являются дополнительными документами.

Правомерно ли указывать оклад, вместо заработной платы в трудовом договоре? Да, именно с него вычитаются налоги, то есть на руки сотрудник получает меньшую сумму, чем указано в контракте.

Это обязательно стоит объяснять, когда принимаете на работу человека. Главное в достижении успешных показателей – инвестиции в человеческий капитал

Как стимулировать работников?

Лучший стимул – достойная зарплата и премиальная система. Но не стоит устраивать конкуренцию между сотрудниками. Правильный учет затрат на оплату труда поможет оптимизировать бюджетные траты, больше вкладывать в инновации и обучение. Это то, что позволит вам замотивировать сотрудников, повысить их профессиональный уровень.

В итоге, все, что будет производиться на предприятии, станет более качественным. Очень важно, чтобы сотрудник знал, что получаемая им зарплата отображает его квалификацию и заслуги.

На предприятии, где расходы на оплату труда не поднимаются годами, люди недостаточно мотивированы улучшать свои результаты.

Если руководство сознательно занижает оплату за труд своим сотрудникам, то оно неграмотно ориентируется в ведении бизнеса, ведь они «окупаются» достаточно быстро.

Видео:Какие существуют формы и системы оплаты труда персоналаСкачать

Налоговый учет в программе

12.07.

2002 Бухгалтерский ДЗЕНподписывайтесь на наш канал С 1 января 2002 года с вступлением в силу главы 25 Налогового кодекса РФ все организации, являющиеся плательщиками налога на прибыль организаций, обязаны вести налоговый учет расходов, уменьшающих налоговую базу по налогу на прибыль организаций, в том числе расходов на оплату труда. В этой статье, которую в числе прочих материалов о налоговом учете можно найти на диске ИТС, методисты фирмы «1С» рассказывают, как настроить учет расходов на оплату труда в соответствии с главой 25 НК РФ в конфигурации «Зарплата и Кадры», редакции 2.0.

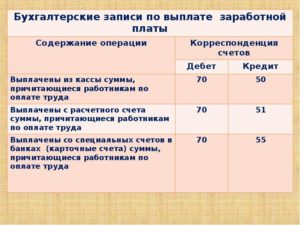

Налоговый учет расходов на оплату труда

Расходы на оплату труда с точки зрения обложения налогом на прибыль организаций могут приниматься к учету (например, оплата за отработанное время основного персонала) или нет (например, материальная помощь, ст. 270 НК РФ). Те расходы на оплату труда, которые принимаются к учету, классифицируются по видам начислений согласно ст. 255 НК РФ и по видам расходов (прямые, косвенные и т. п.).

Аналогично расходам на оплату труда также ведется учет сумм налогов с фонда оплаты труда, принимаемых к учету, по видам расходов.

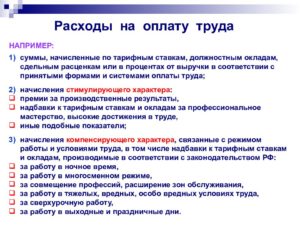

Классификация расходов на оплату труда

Вид начисления для целей налогообложения налогом на прибыль организаций согласно ст. 255 НК РФ для основных начислений (оплата по окладу, оплата отпусков, районный коэффициент и т. п.) подбирается автоматически согласно таблице:

| Оплата по окладу, Оплата по тарифу, Сдельные наряды, Бригадные наряды, Косвенно-сдельная оплата труда, Оплата праздничных и выходных дней | Пункт 1 (суммы, начисленные по тарифным ставкам, должностным окладам, сдельным расценкам или в процентах от выручки в соответствии с принятыми в организации формами и системами оплаты труда) |

| Ежемесячная премия, Квартальная премия, Премия месячная | Пункт 2 (начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели) |

| Доплата за вечерние часы, Доплата за вечерние часы по табелю, Доплата за вредность, Доплата за ночные часы, Доплата за ночные часы по табелю, Доплата за праздничные, Оплата сверхурочных часов | Пункт 3 (начисления стимулирующего и (или) компенсирующего характера, связанные с режимом работы и условиями труда, в том числе надбавки к тарифным ставкам и окладам за работу в ночное время, работу в многосменном режиме, за совмещение профессий, расширение зон обслуживания, за работу в тяжелых, вредных, особо вредных условиях труда, за сверхурочную работу и работу в выходные и праздничные дни, производимые в соответствии с законодательством Российской Федерации) |

| Оплата по среднему заработку, Простой | Пункт 6 (сумма начисленного работникам среднего заработка, сохраняемого на время выполнения ими государственных и (или) общественных обязанностей и в других случаях, предусмотренных законодательством Российской Федерации о труде) |

| Отпуск очередной, Отпуск дополнительный, Компенсация отпуска | Пункт 7 (расходы на оплату труда, сохраняемую работникам на время отпуска, предусмотренного законодательством Российской Федерации, расходы на оплату проезда работников и лиц, находящихся у этих работников на иждивении, к месту использования отпуска на территории Российской Федерации и обратно (включая расходы на оплату провоза багажа работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях) в порядке, предусмотренном законодательством Российской Федерации) |

| Компенсация отпуска при увольнении | Пункт 8 (денежные компенсации за неиспользованный отпуск при увольнении работника) |

| Выходное пособие, Сохраняемый заработок на время трудоустройства | Пункт 9 (начисления работникам, высвобождаемым в связи с реорганизацией или ликвидацией организации, сокращением численности или штата работников организации) |

| Надбавка за выслугу лет | Пункт 10 (единовременные вознаграждения за выслугу лет (надбавки за стаж работы по специальности) в соответствии с законодательством Российской Федерации) |

| Районный коэффициент | Пункт 11 (надбавки, обусловленные районным регулированием оплаты труда, в том числе начисления по районным коэффициентам и коэффициентам за работу в тяжелых природно-климатических условиях, производимые в соответствии с законодательством Российской Федерации) |

| Северная надбавка | Пункт 12 (надбавки, предусмотренные законодательством Российской Федерации за непрерывный стаж работы в районах Крайнего Севера и приравненных к ним местностях, в районах европейского Севера и других районах с тяжелыми природно-климатическими условиями) |

| Отпуск учебный | Пункт 13 (расходы на оплату труда, сохраняемую в соответствии с законодательством Российской Федерации на время учебных отпусков, предоставляемых работникам организации) |

Для остальных начислений, в том числе начислений, описываемых пользователем, автоматически проставляется вид начисления по пункту 24 ст. 255 — «другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором».

Если какое-либо начисление должно быть учтено в налоговом учете иным образом, то нужный пункт ст. 255 для этого начисления следует указать в справочнике «Виды расчетов» на закладке «Бухгалтерский и налоговый учет» (рис. 1).

Рис. 1

Ввод данных о видах расходов

Данные о виде расходов с точки зрения налогообложения налогом на прибыль организаций можно указать в нескольких справочниках («Сотрудники», «Подразделения» и «Виды расчетов») и многих документах конфигурации:

- «Бухгалтерский и налоговый учет начислений»;

- «Договор гражданско-правового характера»;

- «Комиссионная выручка» (отдельно для каждого вида работ);

- «Бригадный наряд»;

- «Индивидуальный наряд» (отдельно для каждого вида работ);

- «Начисление отпуска» (в режиме пропорционального распределения расходов);

- «Ввод расчета сотруднику»;

- «Ввод расчета списку сотрудников» и

- «Приказ на оплату по среднему заработку» (в режиме пропорционального распределения расходов).

При формировании налоговых регистров и передаче данных налогового учета в бухгалтерские конфигурации программа сначала «собирает» по правилам, описанным ниже, суммы начисленной заработной платы в разрезе видов начислений и видов расходов, указанных пользователем, а затем дополнительно распределяет суммы начисленных налогов с фонда оплаты труда по видам расходов.

Порядок использования данных для учета налога на прибыль

Вид расходов (и, если нужно, объект учета) для налогового учета по налогу на прибыль сопоставляется результатам записей журнала расчетов по следующим правилам (приводятся в порядке убывания приоритета):

- Если для сотрудника, либо для документа по начислению («Договор гражданско-правового характера», «Ввод расчета сотруднику» или «Ввод расчета списку сотрудников») был введен документ «Бухгалтерский и налоговый учет начислений», то сумма по виду расчета распределяется по видам расходов пропорционально суммам, введенным в табличной части документа «Бухгалтерский и налоговый учет начислений».

- Если были введены документы с заполненным реквизитом «Данные для учета налога на прибыль», то результату записи журнала расчетов сопоставляются именно эти данные.

- Если для вида расчета в справочнике «Виды расчетов» в данных для учета налога на прибыль был указан вид расхода «Распределять пропорционально расчетной базе», то сумма по виду расчета распределяется пропорционально распределению по видам расхода результатов базовых видов расчета. Данное утверждение верно только для тех видов расчета, сумма по которым исчисляется на основе группы начислений, входящих в базу. Это может быть, например, какая-либо доплата, начисляемая как процент от суммы базовых начислений.

- Если для вида расчета в справочнике «Виды расчетов» указано конкретное значение реквизита «Данные для учета налога на прибыль» (кроме вида расхода «Распределять пропорционально расчетной базе»), то используется именно этот вид расхода.

- Если у сотрудника в справочнике «Сотрудники» указано значение реквизита «Данные для учета налога на прибыль», выбирается этот вид расхода.

- Если для подразделения, в котором числится конкретный сотрудник, указано значение реквизита «Данные для учета налога на прибыль», то выбирается данный вид расхода.

- Если не были выполнены вышеперечисленные условия, то вид расхода для учета налога на прибыль по умолчанию принимаются следующим образом: для хозрасчетных организаций — прямые расходы; для бюджетных организаций — расходы, не уменьшающие налоговую базу по налогу на прибыль.

Передача данных налогового учета в типовые конфигурации для «1С:Предприятия 7.7»

Сформированные по результатам расчетов зарплаты данные для налога на прибыль выгружаются в следующие налоговые документы:

- по суммам начислений — в документ «Расходы на оплату труда»;

- по суммам ЕСН, страховых взносов в ПФР и в ФСС на страхование от несчастных случаев — в документ «Начисление налогов».

Выгрузка данных налогового учета производится одновременно с выгрузкой бухгалтерских проводок — см. пункт «Обмен данными» меню «Сервис».

Рубрика:

Видео:Сдельная, окладная и окладно-премиальная система оплаты труда. Что лучше?Скачать

Сдельная оплата труда

Сдельная оплата труда рассчитывается по установленным расценкам за количество работы. В статье – различные способы расчета сдельной зарплаты, примеры, справочники и полезные ссылки.

Без проблем рассчитываться с сотрудниками помогут следующие документы, их можно скачать:

Сдельная оплата труда это один из способов расчета зарплаты наемным сотрудникам за их работу. Данный метод используется преимущественно для оплаты работ, связанных с созданием материальных ценностей, когда можно определить количество изготовленных предметов.

Однако сдельная оплата труда это не единственный способ расчета зарплаты.

В зависимости от вида деятельности работодателя считать выплаты сотрудникам за их работу можно также повременным, аккордным, комиссионным способом либо применять комбинированный вариант.

В зависимости от этого различается алгоритм расчета сумм зарплаты. Чтобы не определять каждую выплату вручную, удобнее вести расчет автоматически – в программе БухСофт.

https://www.youtube.com/watch?v=poZPAiP12oo

Программа БухСофт автоматически рассчитает зарплату, сформирует всю «первичку», начислит НДФЛ и взносы, составит «зарплатную» отчетность и протестирует ее всеми проверочными программами ФНС, ПФР и ФСС. Попробуйте бесплатно:

Рассчитать зарплату онлайн

Другие документы по выплатам сотрудникам

Ознакомившись со сдельной оплатой труда, не забудьте посмотреть следующие ссылки, они помогут в работе:

Что такое сдельная форма оплаты труда

Сдельная оплата труда это плата за количество сделанных товаров, услуг по установленным у работодателя расценкам. То есть сумма, выплачиваемая сотруднику, зависит от количества произведенных материальных ценностей или выполненной работы.

Плюсом данного метода расчета зарплаты является заинтересованность сотрудников сделать как можно больше, поскольку сумма к выплате напрямую зависит от объема произведенных товаров или работ.

Например, сдельная форма оплаты труда эффективна для материального стимулирования сотрудников, занятых на рабочих специальностях, в том числе на фабриках, заводах, других предприятиях, производящих материальные ценности.

Однако не всегда стимулирование персонала выполнить как можно больший объем работы приводит к положительному результату. Поэтому сдельная форма оплаты труда распространена не повсеместно. Она не эффективна, например, в деятельности, где нужна концентрация внимания и точность. Ведь в таких случаях при максимизации выработки снижается качество работы.

Виды сдельной оплаты труда

Чтобы оплатить работу по сдельным расценкам, существует несколько способов расчета. В зависимости от конкретных особенностей производства работодатель может применять способ, наиболее отвечающий его потребностям с точки зрения материального стимулирования персонала и сохранения высокого качества производимых работ или товаров.

На сегодняшний день можно выделить четыре вида сдельной оплаты труда:

прямая;

премиальная;

прогрессивная;

косвенная.

Подробнее о существующих вариантах расчета выплат читайте в таблице 1.

Таблица 1. Виды сдельной оплаты труда

Вариант расчета | Пояснение |

Прямой | Выплата рассчитывается как произведение количества изготовленных товаров или работ на расценку, установленную работодателем |

Премиальный | Кроме выплаты, которая рассчитывается по сдельной расценке, сотрудникам начисляются премии |

Прогрессивный | Имеет особенности, когда сотрудник перевыполняет производственную норму. Сверхнормативно изготовленные товары или произведенные работы оплачиваются по повышенным расценкам. В результате оплата рассчитывается отдельно:

|

Косвенный | Выплаты сотруднику, от работы которого зависит производительность работы других лиц, ставятся в зависимость от начислений в их пользу. Это позволяет мотивировать сотрудника к добросовестному выполнению своих трудовых обязанностей |

Расчет прямым способом

Наиболее простой вариант расчета предполагает умножение количества произведенных товаров или работ на расценку, установленную работодателем. Покажем расчет на примере.

Пример 1ООО «Символ» рассчитывает выплаты рабочим сдельно, прямым способом. Расценка за изготовление одной детали – 10 руб./ед.

За месяц рабочий изготовил 5000 деталей, значит, ему будет начислено 50 000 р. (5000 ед. х 10 руб. /ед.).

Расчет премиальным способом

Независимо от варианта расчета зарплаты локальный документ работодателя может устанавливать премии сотрудникам за достижение или перевыполнение определенных производственных показателей. Поэтому при выплатах, производимых сдельно, возможен вариант, когда сотрудникам причитаются премии.

Пример 2ООО «Символ» платит зарплаты рабочим сдельно, премиальным способом. Расценка за изготовление одной детали – 10 руб./ед. Премии установлены за производство деталей без брака в величине 10 процентов от расценки.

За месяц рабочий качественно изготовил 5000 деталей. Значит, ему будет начислено 55 000 р. (5000 ед. х 10 руб. /ед. + 5000 ед. х 10 руб./ед. х 10%).

Расчет прогрессивным способом

В целях стимулирования высокого уровня выработки в случаях, когда сотрудник перевыполняет производственную норму, ему могут производиться выплаты по повышенным расценкам. При прогрессивной оплате сдельным способом под доплаты подпадают только сверхнормативно изготовленные товары или произведенные работы.

https://www.youtube.com/watch?v=qeOLaLkOqYM

Чтобы определить причитающуюся сотруднику сумму, подсчет ведется отдельно за объем работ в пределах производственной нормы и за работы, выполненные сверх производственной нормы.

Пример 3ООО «Символ» платит сдельную зарплату прогрессивным способом. Расценка за изготовление одной детали в пределах производственной нормы – 10 руб./ед.

За перевыполнение планового показателя сотруднику выплачивается 14 руб./ед.

За месяц рабочий изготовил 5000 деталей в пределах нормы и 1000 деталей сверх нормы. Значит, ему будет начислено 64 000 р. (5000 ед.

х 10 руб. /ед. + 1000 ед. х 14 руб./ед.).

Расчет косвенно-сдельным способом

При определенных условиях работодателю приходится ставить в зависимость выплаты одному сотруднику от начислений другой группе работающих лиц.

Например, заработок обслуживающего персонала, занятого ремонтом, наладкой оборудования, может зависеть от суммы, причитающейся рабочему основного производства.

Это позволяет мотивировать обслуживающий персонал к добросовестному выполнению своих трудовых обязанностей.

Единого правила, как рассчитать зарплату косвенно-сдельным способом, законодательно не установлено.

На практике применяется три варианта. Подробнее о них читайте в таблице 2.

Таблица 2. Расчет косвенно-сдельным способом

Вариант расчета | Пояснение |

По сдельным косвенным расценкам | Выплата рассчитывается как произведение косвенной расценки на количество товаров или работ, выполненных другой группой сотрудников |

С применением среднего коэффициента выполнения норм | Выплата сотруднику определяется как произведение его зарплаты исходя из повременного способа расчета и среднего показателя выполнения нормы работы другой группой сотрудников |

В виде процента от зарплаты другой группы сотрудников | Выплата сотруднику, обслуживающему другую группу работающих, определяется как произведение рассчитанных сдельно выплат этим лицам и процента, установленного для него в трудовом или в коллективном договоре |

Как установить сдельную форму оплаты труда

Какие именно применять расценки для определения сумм зарплаты, работодатель определяет самостоятельно и закрепляет свое решение в локальных документах.

🌟 Видео

Переход на сдельную оплату труда: примерСкачать

Сдельная форма оплаты труда | Расчет зарплатыСкачать

Урок 11. Учет оплаты труда: начисления, удержания, налоги и взносы.Скачать

Сдельная оплата Диагноз производстваСкачать

Тарифная система оплаты труда | Основные понятия | ЗАРПЛАТАСкачать

Сдельная система оплаты трудаСкачать

Филин Сергей. Бойтесь сдельной оплаты труда!Скачать

Плюсы и минусы сдельной оплаты труда на производстве.Скачать

Оплата трудаСкачать

Фонд оплаты трудаСкачать

Виды, формы и системы оплаты трудаСкачать

Выпуск 10.2. Оплата труда. Системы оплаты труда. Сдельная форма оплатыСкачать

Начисление сдельно-премиальной оплаты труда в 1ССкачать

Расходы на оплату труда УСНСкачать

Оплата труда Средняя зарплатаСкачать

1С:УНФ - Сдельная оплата труда / Самоучитель по 1С:Управление нашей фирмой / Айтон - УНФСкачать

Повременная форма оплаты труда | Расчет зарплатыСкачать