Конституция Российской Федерации гарантирует право на труд граждан. Каждый трудящийся имеет полное право надеяться на хорошую оценку своей работы и в качестве вознаграждения за нее получить денежные средства.

Организация заинтересована в том, чтобы оплата работы была понятна и справедлива, а также мотивировала бы трудящихся на отличное выполнение своих должностных обязанностей. Структура заработной платы включает в себя несколько частей, которые подробно разберем в данной статье.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь через онлайн-консультант справа или звоните по телефонам бесплатной консультации:

- Структура по ТК РФ

- Из чего складывается среднемесячная заработная плата?

- Из чего состоит базовая и дополнительная зарплата?

- Состав минимальной заработной платы

- Отпускные – это часть зарплаты или нет?

- Как рассчитать средний заработок при увольнении по соглашению сторон

- Выходное пособие при увольнении по соглашению сторон

- Как составить соглашение сторон с выплатой выходного пособия

- Как рассчитать выходное пособие при увольнении по соглашению сторон

- Выходное пособие при увольнении по соглашению сторон в 2021 году: НДФЛ и страховые взносы

- Увольнение по соглашению сторон — сколько окладов получает работник?

- Когда применяется?

- Как проходит?

- Выдача компенсаций

- Как определить размер зарплаты сотрудников

- Как узнать величину прожиточного минимума

- 📹 Видео

Структура по ТК РФ

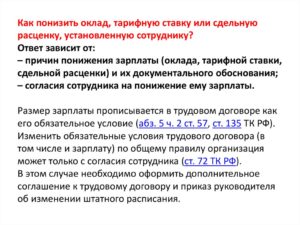

В законодательстве (№90-ФЗ) произошли некоторые изменения, в частности в статье 129 Трудового кодекса Российской Федерации, и оплата труда на данный момент является синонимом заработной платы.

Заработная плата (оплата работника) является вознаграждением за труд, которое зависит от его квалификации, качества и сложности.

Компенсационные начисления также входят в понятие заработной платы, в том числе и за работу в сложных условиях, а также мотивирующие на труд выплаты (доплаты и премии).

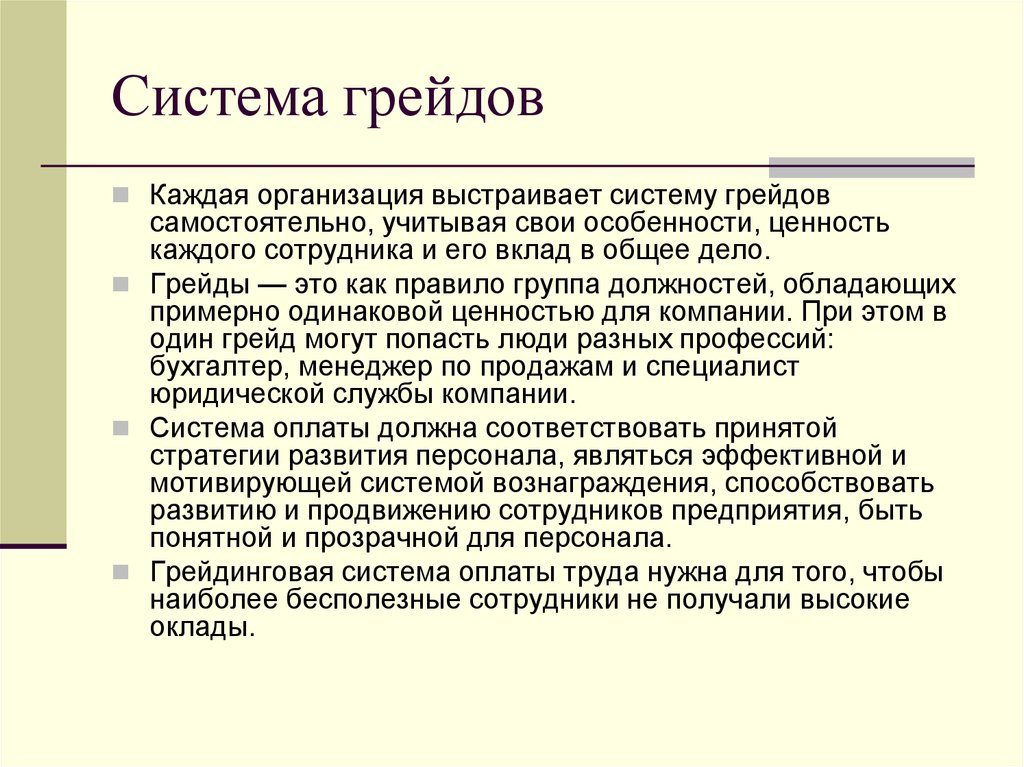

Данная структура состоит из следующих частей (см. схему):

- базовая (основная) часть;

- выплаты компенсационные;

- выплаты стимулирующие.

Базовая часть определяется из основной системы оплаты за работу.

Ее размер не может быть меньше минимального размера оплаты труда.

Базовая часть представляет собой основу зарплаты и на ее размер не оказывает влияния количество продаж, полученный доход и другие нюансы. Базовая зарплата определяется за отработанный период времени по факту, либо за итоги выполненного труда по должностным окладам.

Когда руководитель выводит базовую часть зарплаты, он должен иметь в виду следующие данные:

- заработная плата сотрудника может определяться, исходя из его квалификации, объема труда и сложности производственных задач;

- нельзя допускать любую дискриминацию во время определения условий оплаты за работу;

- оплата должна соответствовать выполненной работе.

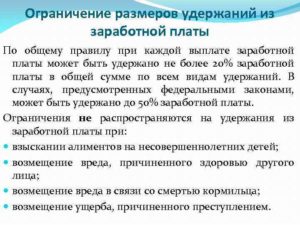

Выплаты компенсационные, а также стимулирующие представляют собой переменную долю зарплаты, а она в свою очередь зависит от условий и гарантий начислений за труд у конкретного руководителя. Данные выплаты не зависят от вознаграждения за отработанное время по факту, либо фактически выполненных заданий.

Для компенсационных выплат характерен способ локального регулирования. В наибольшей степени это касается мотивирующих выплат, при установлении законодательством основных правил.

Законодательством определен перечень выплат компенсационных, а выплачивать их должен руководитель:

- за выполнение заданий при определенных обстоятельствах (работа в тяжелых условиях, с вредными веществами, в районах со специфическим климатом);

- за выполнение работы в местностях, где произошло радиоактивное загрязнение;

- за работу при таких обстоятельствах, которые нормальными не считаются (выполнение дополнительных заданий в связи с отсутствием еще одного трудящегося, работа в ночные часы, либо сверхурочная, а также труд в праздники и выходные дни).

Объем компенсационных выплат назначается, исходя из соглашений и коллективных договоров. Размер данных выплат не может быть менее установленных законодательством.

Наряду с этим, законодательством определена более высокая выплата за работу тем гражданам, которые трудятся вахтовым методом, либо в области Крайнего Севера.

Исходя из этого, главной задачей компенсационных оплат считается возмещение чрезмерных трудовых затрат сотрудника, которые зависят от рабочего графика и условий для выполнения заданий. Компенсационные выплаты производятся в качестве прибавки к должностным окладам и ставкам по тарифу.

Стимулирующими выплатами считается переменная составляющая зарплаты, и она зависит от основного дохода, от конкретного итога труда сотрудника, и прочее.

https://www.youtube.com/watch?v=cCrxoPPBuwg

Стимулирующие выплаты, а также премиальная часть не подлежат регулированию со стороны законодательства.

Осуществлять такие выплаты – это право руководителя. Необходимо сделать пометку, что если мотивирующие выплаты предполагаются режимом оплаты труда, то руководитель должен их осуществить, а сотрудник может их потребовать, если выполняет рабочий план.

Можно сделать вывод, что стимулирующие выплаты подпадают под характеристику финансовых выплат за выполнение конкретных трудовых задач.

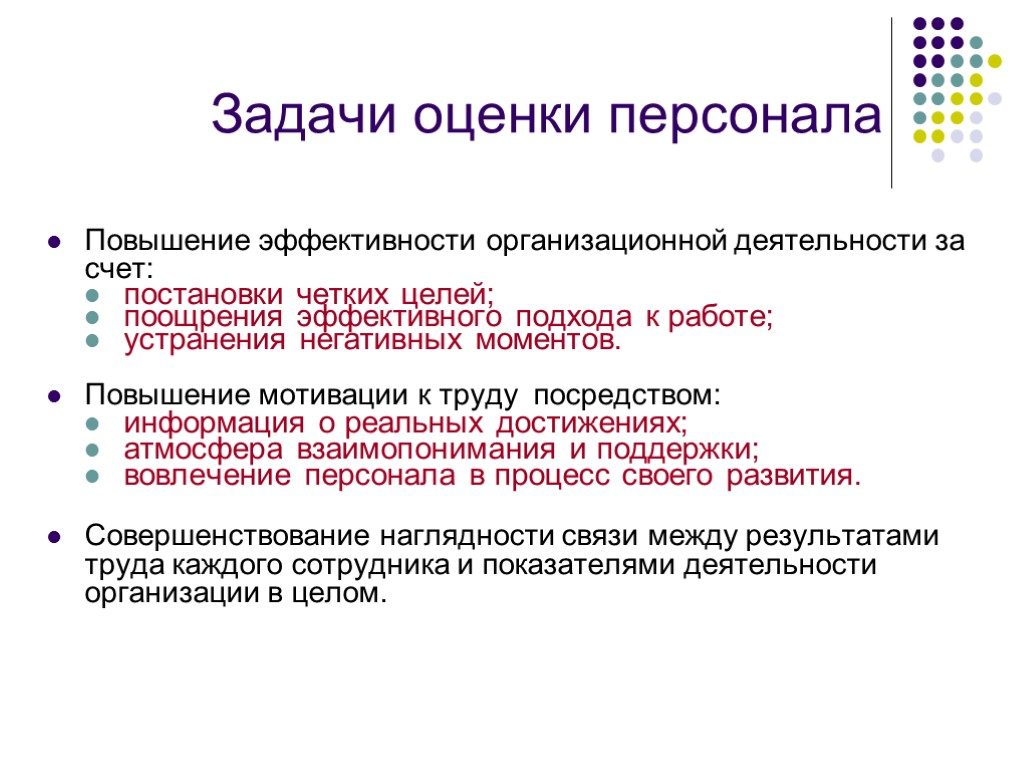

Мотивирующие выплаты нужны, чтобы у сотрудников был стимул добиваться тех результатов, для которых недостаточно начисления основного оклада, а также поощрение желания трудящихся к повышению их квалификации и минимизации текучки кадров.

Стимулирующие выплаты назначаются в следующих случаях:

- за профессионализм;

- отличную квалификацию;

- выработку лет на предприятии;

- владение иностранными языками.

Нужно отметить, что для мотивирования сотрудников к труду на предприятиях существует премиальная система. Премии выплачиваются в качестве вознаграждения за качественное выполнение сотрудником своей работы.

Премиальная система делится на две части:

- Вознаграждения, которые входят в оплату за работу.

- Поощрения, которые не прописаны в плане оплаты труда.

Сотрудник имеет право на данное вознаграждение, и это означает, что руководитель должен осуществлять данную выплату, если сотрудник выполняет конкретные планы, за которые положено премирование. При иных обстоятельствах премию сотрудник просить не может.

Такие выплаты осуществляются единовременно по желанию руководителя. Поощрения не выплачивают каждый месяц, а осуществляются при конкретных достижениях сотрудника. При этом обстоятельстве руководитель не обязан делать такие выплаты, но они могут осуществляться по его желанию.

Из чего складывается среднемесячная заработная плата?

Периодически случается, что для предоставления сотруднику сведения или осуществления выплат, которые соответствуют законодательству, руководитель идет на хитрости. Чаще всего ей является учет лишь одного оклада, а дополнительные выплаты остаются в стороне. Конечно, такие действия происходят не в соответствии с законом.

Регламенты по начислению среднемесячной заработной платы прописаны в ТК РФ (статья 139). Поэтому, когда работодатель начисляет среднемесячную зарплату, ему нужно принимать во внимание:

- начисленные выплаты по факту за последний год;

- отработанное время в каждом месяце.

За месяц принимается длительность его по календарю (с первого по тридцать первое число, кроме февраля).

Целесообразно привести пример при следующих обстоятельствах: трудящийся выполнял свои должностные обязанности все последние двенадцать месяцев, не пропуская рабочие дни и не беря больничные листки. Он желает воспользоваться отпуском. В данном случае выплаты определяются просто: Среднемесячная заработная плата = выплаты за год/12.

Из чего состоит базовая и дополнительная зарплата?

Базовой заработной платой считается размер денежных средств, который выплачивается за отработанное время по факту.

Базовая заработная плата состоит из следующих данных:

- выплат за определенную работу;

- вознаграждение за работу в выходные и праздничные дни (оплата производится вдвойне обычно);

- премиальная часть;

- доплаты за труд в суровых условиях;

- начисления за сверхурочную работу.

Дополнительной заработной платой считаются выплаты различных пособий и льгот.

Дополнительная заработная плата состоит из следующих показателей:

- выплаты за положенный отпуск каждого года;

- начисления за льготные часы (несовершеннолетние трудящиеся должны отрабатывать не более тридцати пяти часов в неделю);

- выплаты за осуществление государственных обязанностей;

- начисления сотрудникам за потраченное время на повышение квалификации;

- начисления простоев, если в них не виноват трудящийся;

- пособие за выходные дни.

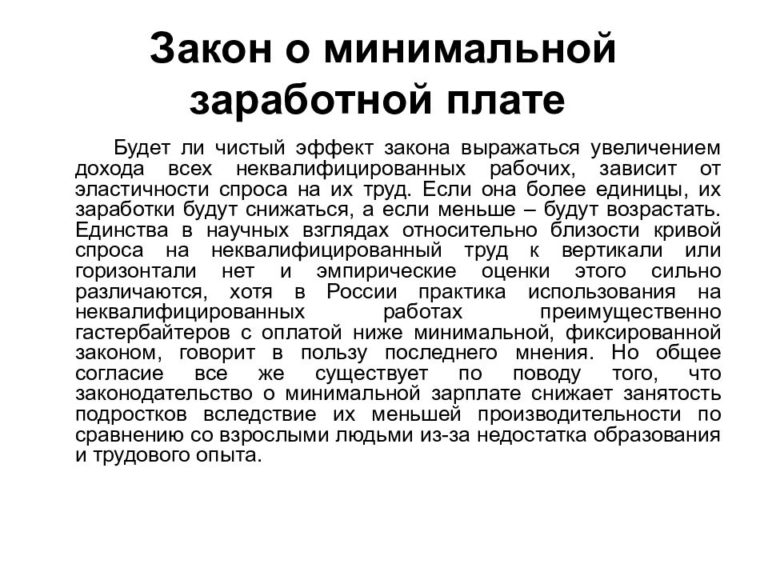

Состав минимальной заработной платы

Каждый трудящийся РФ может претендовать на оплату своего труда не меньше уровня минимального заработка.

Но, необходимо помнить, что данное правило не действует, если дело касается сотрудников, которые трудятся по совместительству или выходят на сокращенный день.

Минимальная зарплата представляет собой оклад, компенсацию за определенные условия, начисления которой мотивируют сотрудника на работу.

https://www.youtube.com/watch?v=2hipemGhHRQ

Все эти выплаты представляют собой зарплату, размер которой не может быть ниже минимального размера платы труда, согласно законодательству. Если работодатель не считается с законом и выплачивает сотруднику меньшую зарплату, чем МРОТ, то его могут привлечь к ответственности и наложить штраф.

Какая величина минимальной заработной платы на сегодняшний день читайте в нашей статье.

Отпускные – это часть зарплаты или нет?

В расчет средней зарплаты трудящегося включаются все начисления, которые производит ему руководитель. Также эти начисления должны учитываться в списке налогов по ЕСН, которые переводятся в Фонд Социального Страхования РФ.

Согласно Постановлению правительства РФ (№375), отпускные не входят в определение среднего заработка.

Во время подсчета среднего заработка также не принимают во внимание:

- количество дней отпуска;

- период командировки;

- период нетрудоспособности;

- отпуск по беременности и родам.

Смотрите ролик про структуру дохода сотрудника:

Видео:Что делать, если ЗАДЕРЖИВАЮТ зарплату? #зарплата #работа #юристСкачать

Как рассчитать средний заработок при увольнении по соглашению сторон

Описание страницы: как рассчитать средний заработок при увольнении по соглашению сторон от профессионалов для людей.

Одним из оснований для того, чтобы уволить работника, является обоюдное согласие сторон. Однако при этом возможны случаи, когда работнику взамен полагается компенсация, которая рассчитывается в зависимости от его средней зарплаты до увольнения.

Разберёмся, как определяется эта величина, что при этом нужно учитывать работодателю – и как быть в том случае, если расчётный период не полностью покрывается сроком работы сотрудника.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 288-16-73 . Это быстро и бесплатно !

Прежде всего нужно определить, что такое средний заработок. Эта величина, которая показывает, какую сумму должен выплачивать усреднённо работодатель своему сотруднику за определённый период. В зависимости от цели начисления может учитываться:

- Средний дневной – он нужен, когда речь идёт об оплате или компенсации за рабочий день (например, при командировке), день оплачиваемого отдыха (начисление отпускных или компенсации за них, если работник не использовал отпуск), пособий по заболеванию («больничных»).

- Средний месячный – он рассчитывается, как правило, при выплате выходных и иных пособий за сроки, исчисляемые месяцами.

| (кликните для воспроизведения). |

При этом обычно методика расчёта среднемесячного состоит в том, что при увольнении по соглашению сторон вычисляется сначала дневной заработок, а затем результат умножается на необходимое количество дней.

Для увольнения, происходящего по соглашению, законом обязательная выплата компенсации не предусмотрена. От работодателя ТК РФ требует начислить и заплатить работнику лишь две основные суммы:

- Неполученную зарплату за месяц, в котором происходит расторжение контракта.

- Компенсацию отпускных, если сотрудник не пожелал взять отпуск в натуре и уволиться после его окончания.

Однако это лишь базовые правила. Ст. 78 ТК РФ говорит лишь о соглашении сторон – а это значит, что конкретные условия увольнения могут определяться работником и его руководством самостоятельно.

Относительно этих выплат есть разъяснение Минфина РФ. Своим письмом №03-03-06/1/188 министерство указало, что при отсутствии норм в локальных актах, работник и руководство вправе заключить допсоглашение к трудовому договору, указав в нём размер и порядок выплаты компенсации, полагающейся при расторжении договора с общего согласия сторон.

https://www.youtube.com/watch?v=cBoPyaZYm2A

Именно тогда размер «отступных» часто исчисляется с использованием среднего заработка за месяц либо за день работы.

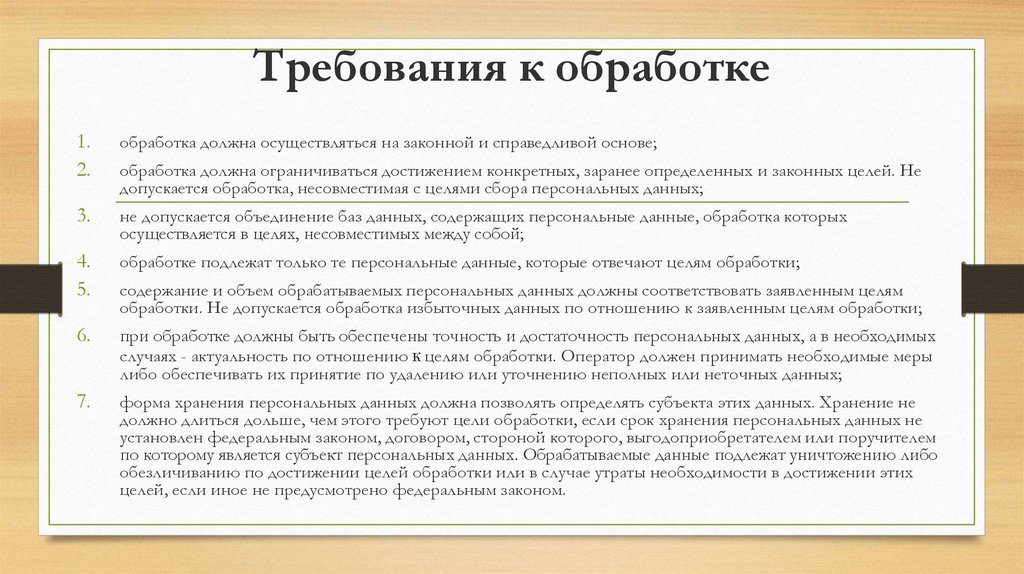

Если трудовым или коллективным договором либо соглашением предусмотрены выплаты, связанные с размером среднего заработка, нужно иметь в виду, что конкретно учитывается при расчётах этой величины. Для расчётов необходимо знать:

- Размер оклада сотрудника.

- Размер регулярных премий, предусмотренных трудовым договором или локальными актами предприятия.

- Надбавки к окладу за выслугу или стаж, совмещение, руководство участком либо бригадой и т. д.

- Доплаты за особые условия труда (работа в ночное время, за тяжёлые условия и т. д.).

- Количество реально отработанного времени без учёта времени болезни, дней отдыха или отпусков, иной неявки на работу по любым основаниям, простоев и т. д.

В целом этот вопрос регулируется Положением №922, утверждённым в 2007 году Правительством РФ. Положение указывает также, что при расчётах среднего заработка не могут приниматься во внимание всякого рода социальные выплаты, материальная помощь и другие суммы, полученные не за труд и не предусмотренные ст. 129 ТК РФ.

Со временем у сотрудника может меняться зарплата, он может повысить квалификацию, освоить новую профессию, заслужить дополнительные надбавки – и потому средний заработок исчисляется исходя из наиболее актуальных данных, то есть за последний период перед тем, как трудовой договор был расторгнут.

При увольнении по соглашению сторон размер среднего дневного заработка может потребоваться для расчёта следующих сумм:

- Компенсации за отпуск, который полагался работнику, но реально им использован за время труда не был.

- «Отступные», если стороны о них договорились. Обычно в этом случае речь идёт о месячных заработках, которые, однако, вычисляются опять-таки на основании среднего дневного.

Сам по себе средний заработок рассчитывается по правилам, которые описаны в ст. 139 ТК РФ и в Положении №922.

Согласно этим нормам, исчисление привязано к расчётному периоду в 12 предшествующих календарных месяцев.

Также они указывают, что работодатель вправе устанавливать на предприятии свои формы расчёта, но лишь при условии, что результат оказывается выгоднее для работника, чем стандартный.

Если речь идёт о компенсации при увольнении по соглашению сторон, обычно речь должна вестись о расчете среднего заработка за месяц. Он рассчитывается по следующей формуле:

- СМЗ – средняя зарплата за месяц;

- СМД – средний заработок за день;

- Д – количество рабочих дней в месяце.

Читайте так же: Льготы для детей чернобыльцев в россии с изменениями в 2021

Пример расчёта. Допустим, сотрудник Иванов за год в общей сложности получил на руки зарплату в размере 264 тыс. рублей. По итогам года согласно трудовому договору он получил премию, которая составляла 40 тыс. рублей. Всего по данным учёта рабочего времени он присутствовал (за вычетом больничных, командировок и выходных дней) 210 дней. В этом случае средняя дневная оплата составит:

264 000 + 40 000 / 210 = 1447 рублей

Далее её нужно умножить на количество дней.

Здесь можно использовать как среднее количество либо календарных дней (такая методика используется при расчёте компенсаций за отпуск, и тогда используется коэффициент 29,3), либо рабочих (в этом случае используются данные производственного календаря на соответствующий год).

В том случае, если увольняющийся работник трудился менее расчётного периода, то есть года, необходимо руководствоваться другими формулами. Особенно это важно, если речь идёт о вычислении компенсации, полагающейся ему за отпуск. Применению подлежит следующая формула:

- СДЗ – средний заработок за день;

- ЗП – вся оплата за труд (с учётом регулярных премий);

- ПМ – месяцы, отработанные полностью;

- НПМ – месяцы, отработанные не полностью.

Пример расчёта: сотрудник Петров проработал в организации менее года. За это время ему было начислено 218 тыс. рублей. 11 месяцев им отработано полностью. Таким образом, за это время в расчёт должны быть приняты следующие дни:

| (кликните для воспроизведения). |

11 х 29,3 = 322,3 дня

https://www.youtube.com/watch?v=4ZIESr9T_wU

В последнем месяце Петров отработал 25 календарных дней. В результате средний дневной показатель заработка у него будет составлять:

218 000 руб. : (322,3 дн. + 25 дн.) = 628,24 руб.

Производя расчёты при увольнении по соглашению сторон, необходимо не забывать про две основных вещи:

- Обязательные выплаты, предусмотренные по ТК РФ, должны производиться в соответствии с нормами законодательства.

- Дополнительные средства, о которых стороны договорились самостоятельно, начисляются и выплачиваются в том объёме, который они сами для себя определили.

Именно поэтому единой и обязательной формулы для расчёта средних сумм при увольнении по этому основанию не существует.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 288-16-73 (Москва)

+7 (812) 317-60-08 (Санкт-Петербург)

Выходное пособие при увольнении по соглашению сторон

Расторжение трудового договора между компанией и сотрудником по соглашению сторон возможно в любой момент времени, определенный сторонами (статьи 77, 78 ТК РФ). Инициатива прекращения работы в компании в этом случае может исходить как от работника, так и от организации.

Как составить соглашение сторон с выплатой выходного пособия

Исходя из формулировки в заявлении такого основания увольнения, для расторжения трудового договора необходимо оформление соглашения между работодателем и работником о сроке и порядке увольнения. Форма этого акта не утверждена. Следовательно, разработать его можно самостоятельно. Подписывается документ в двух экземплярах и передается: первый экземпляр — работнику, а второй — работодателю.

Прекращение трудового договора всегда оформляется приказом работодателя независимо от основания прекращения работы в компании.

Для его оформления можно использовать форму Т-8, утвержденную Госкомстатом в Постановлении от 05.01.2004 № 1, либо самостоятельно разработанную организацией.

В качестве основания увольнения в приказе следует указать данные соглашения, заключенного между работодателем и работником.

С приказом в обязательном порядке необходимо ознакомить работника и получить его подпись.

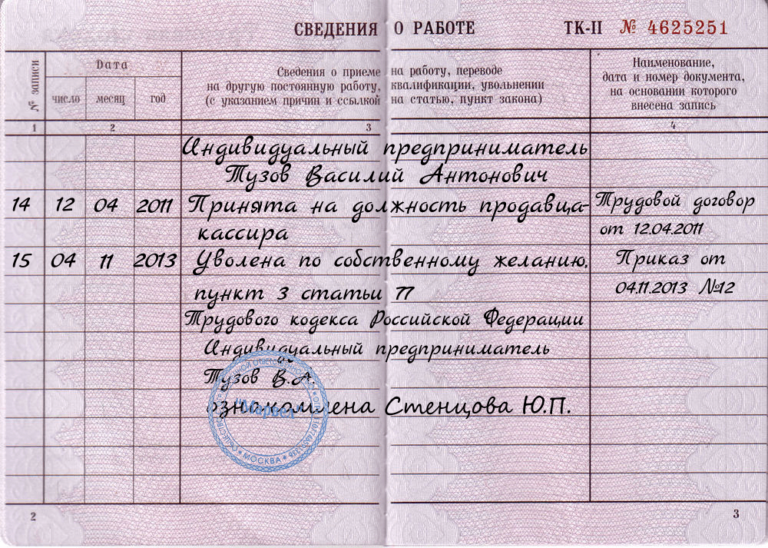

На его основании в последний день работы отдел кадров сделает запись о расторжении трудового договора в трудовой книжке и личной карточке работника.

В последний день работы сотруднику следует в полном объеме выплатить:

- заработную плату;

- компенсацию за неиспользованный отпуск;

- выходное пособие по соглашению сторон, если оно предусмотрено.

Выплаты при увольнении по соглашению сторон в 2021 году тоже должны быть предусмотрены либо в трудовом, либо в коллективном договоре. Там же должно быть указание на его размер.

В отношении размера выплачиваемого выходного пособия ТК РФ ограничений не предусмотрено, за исключением некоторых категорий граждан, указанных в статье 349.3 ТК РФ (руководители и главные бухгалтеры госучреждений и госкорпораций).

Для таких категорий установлено дополнительное условие: ограничение выплат при увольнении в размере трехкратного среднемесячного заработка.

Как рассчитать выходное пособие при увольнении по соглашению сторон

Для расчета пособия используйте формулу:

Средний дневной заработок определяется по данным за последние 12 месяцев, которые предшествовали дате увольнения. В базу расчета включаются все вознаграждения сотруднику, начисленные за отработанные дни: зарплата, премии, дополнительные выплаты. Не включаются в базу выплаты за дни отсутствия, а также расходы, не связанные с выполнением трудовых обязанностей:

- отпускные за очередной, дополнительный или учебный отпуска;

- выплаты по больничным листам;

- средний заработок за время командировки;

- материальная помощь.

Расчет среднего заработка для выходного пособия по соглашению сторон происходит по следующей формуле:

При увольнении лиц руководящего состава (бухгалтер, руководитель, заместитель руководителя) часто предусматривают компенсацию в трехкратном и выше размере. В этом случае как рассчитать трехкратный среднемесячный заработок при увольнении по соглашению сторон? В таких случаях применяется общий порядок исчисления средней заработной платы.

Выходное пособие при увольнении по соглашению сторон в 2021 году: НДФЛ и страховые взносы

НДФЛ с выходного пособия по соглашению сторон, а также страховые взносы не выплачиваются в том случае, если пособие не превышает трехкратный среднемесячный заработок. Такой порядок установлен:

- для НДФЛ — в п. 3 ст. 217 НК РФ;

- для страховых взносов — в пп. 2 п. 1 ст. 422 НК РФ и пп. 2 п. 1 ст. 20.2 125-ФЗ.

Читайте так же: Паспорт как узнать серию и номер, где они находятся

https://www.youtube.com/watch?v=BDY-oSnFqOA

С суммы превышения следует удержать налог на доходы физических лиц, а также исчислить с него страховые взносы, руководствуясь общими правилами налогообложения, установленными Налоговым кодексом.

Видео:Какие реальные зарплаты у россиян?Скачать

Увольнение по соглашению сторон — сколько окладов получает работник?

Существует огромное множество способов прекратить действующий между сотрудником и работодателем трудовой договор. И, как правило, разрыв соглашения происходит по желанию одной из сторон — работодателя в случае нарушений или сокращения, или же самого сотрудника по его желанию. Однако порой случается и так, что прекращение трудового договора проходит по обоюдному согласию.

Увольнение по соглашению сторон — не слишком распространенная, но при этом весьма удобная процедура. И из — за малой частоты её В этой статье мы поговорим о том, что такое увольнение по соглашению сторон, как его правильно оформить и, что самое главное, какие премии, выплаты и компенсации обязан получить работник в том случае, если трудовой договор утратил силу по взаимной договоренности.

Когда применяется?

Увольнение по соглашению сторон — процедур редкая. Ведь мало когда желание работника полностью совпадает с желанием работодателя в плане прекращения трудовой деятельности. Поэтому происходит увольнение по обоюдному согласию чаще всего в трех случаях:

- Сотруднику грозит стандартное увольнение по инициативе работодателя за какой — либо проступок, но он еще имеет возможность расстаться с работодателем по собственному желанию;

- На предприятии проходят сокращения, и у работника есть возможность заранее оформить все документы и подписать заявление о расторжении трудового договора по обоюдному согласию — так он быстрее сможет устроиться на новое место;

- Сотрудник был нанят для выполнения какой — либо работы, которую он успешно закончил и больше от него ничего не требуется, а конца срока действия трудового договора ждать нет необходимости.

Таким образом, увольнение по соглашению сторон — это чаще всего упрощенный и значительно более удобный вариант увольнения по инициативе работодателя — в качестве варианта уволиться по собственному желанию сотрудником он почти не применяется.

Как проходит?

Перейдем к самой процедуре расторжения трудового договора, ведь именно она вызывает больше всего вопросов. На самом деле провести увольнение по обоюдному соглашению сторон весьма просто. Проходит оно в 4 этапа:

- Написание документа — основания;

- Редактирование документа — основания;

- Создание на его основе приказа об увольнении;

- Проведение процедуры расторжения трудового договора.

Начнем с первого шага. Для того, чтобы законно подтвердить факт того, что сотрудник изъявил свою волю прекратить действие трудового договора, потребуется составить специальный документ.

Это может быть как заявление с предложением о прекращении трудовой деятельности по обоюдному согласию, так и составленное по обоюдной договоренности соглашение о прекращении трудовых отношений.

В любом случае, в соглашении потребуется указать все условия разрыва договора — от причины до порядка процедуры выдачи компенсаций и трудовой книжки.

Вторым шагом является редактирование имеющегося соглашения. Если договор не устраивает одну из сторон, то она имеет право вносить свои коррективы. Только делать это можно по обоюдному согласию, а каждую правку нужно проводить письменно. Однако если стороны заранее все согласовали то этот шаг можно пропустить.

https://www.youtube.com/watch?v=0_71Rx2O2Kg

Третий шаг — подготовка приказа об увольнении. В целом пока приказ не будет выпущен от сотрудника ничего не будет требоваться. По условиям ранее составленного договора он может либо продолжать трудовую деятельность вплоть до дня фактического увольнения, либо немедленно прекратить трудовую деятельность.

Последний шаг — проведение самой процедуры увольнения. Сама она проходит в стандартном порядке — сотруднику возвращают документы, хранящиеся у работодателя, и его трудовую книжку.

В ней к тому моменту должна стоять отметка «Трудовой договор прекращен по соглашению сторон, пункт 1 части первой статьи 77 Трудового кодекса Российской Федерации».

Далее следует расчет компенсации, о котором нужно поговорить подробней.

Выдача компенсаций

Самый сложный и при этом практически никак не регулируемый действующим законодательством вопрос — выплата пособий, компенсаций и окладов. И если с первыми двумя все более — менее понятно, то вопрос выплаты окладов при увольнении по соглашению сторон — это такая тема, в которой путаются бывалые юристы специалисты и отделы кадров.

Итак, рассмотрим, что получает сотрудник вообще:

- Заработную плату за все проработанное им время с момента выдачи последней зарплаты. Посчитать размер этой компенсации просто — количество рабочий дней умножается на средний дневной заработок, который, в свою очередь, является частным от деления месячного заработка работника на количество рабочих дней в месяце. Это -обязательная выплата, и отказать в ней работнику не имеют права;

- Все премии, которые сотрудник мог получить за время, которое он отработал. Чаще всего это премии за какие — то отдельные услуги, и вместе с основным заработком они не считаются — её указывают отдельно; Если вам не выплатили премию, то вы можете прочитать здесь, как правильно поступить.

- Компенсации. Чаще всего это только компенсация за неиспользованный отпуск, однако если трудовым договором предусмотрены и другие денежные суммы к выплате, то их обязаны выдать в полном объеме.

Последнее, что получает сотрудник — оклады. Их выдача — вопрос крайне спорный. Кто — то не получает ничего, кому — то выдается два оклада, ну а некоторые следуют примеру западных корпораций и выдают сразу четыре. В связи с этим может возникнуть спор — сколько окладов положено по закону?

Сам же трудовой кодекс на этот вопрос не отвечает, однако, исходя из общих положений, ответ прост — ни одного. Но в то же время существует не только трудовой кодекс, но и другие нормы, а так же банальная трудовая этика.

В связи с этим оклад при увольнении по соглашению сторон работник все таки получает, хотя по закону эта выплата и не обязательна. На сам же вопрос «Сколько окладов получает работник при увольнении по соглашении сторон?» должно отвечать соглашение, составленное этим работником или по соглашению сторон.

И практика по России показывает, что таких окладов выдается от двух до четырех.

Таким образом, сотрудник при увольнении по обоюдному согласию может просить о выплате каких — то дополнительных средств, но предъявлять какие — то конкретные требования права он не имеет.

И при отсутствии окладов ему не сможет помочь даже трудовая инспекция — ТК РФ никак не регулирует выплаты окладов в данном случае, и, как следствие, инспекции не на что будет опираться при проведении проверок.

Так что вам, скорее всего, придется рассчитывать именно на выплату одного — двух окладов при увольнении по соглашении сторон.

Видео:Как считать зарплату | полный цикл зарплаты за месяц от бухгалтераСкачать

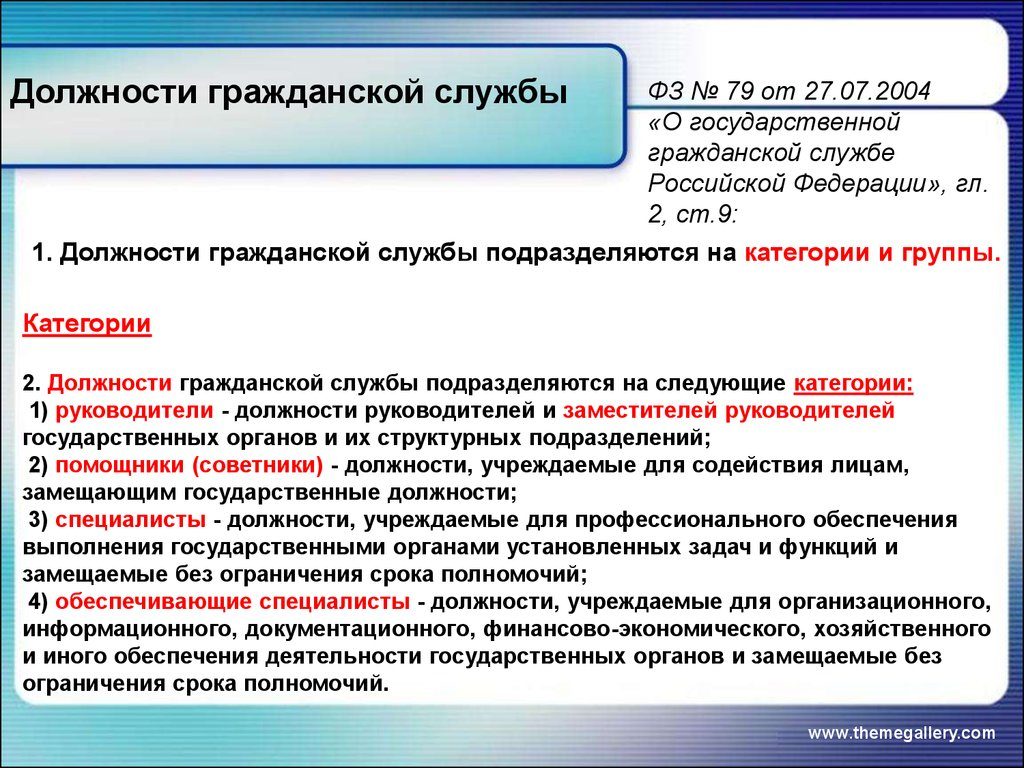

Как определить размер зарплаты сотрудников

Зарплата сотрудника, отработавшего за месяц норму времени и выполнившего нормы труда (трудовые обязанности), не должна быть меньше минимального размера оплаты труда (ст. 133 ТК РФ). На это указывают и суды. См.

, например, обзор практики Конституционного суда РФ за II и III кварталы 2012 года, апелляционные определения Иркутского областного суда от 29 апреля 2013 г. № 33-3305/2013, Забайкальского краевого суда от 16 апреля 2013 г. № 33-1265-2013.

Речь идет о начисленном заработке до вычета НДФЛ и других сумм.

В свою очередь МРОТ не должен быть меньше прожиточного минимума трудоспособного населения (ст. 133 ТК РФ). Порядок и сроки повышения МРОТ должны быть определены специальным законом (ст. 421 ТК РФ). Однако пока такой закон находится в стадии разработки, и согласно проекту доведение минимальной зарплаты до прожиточного минимума возможно не ранее 2021 года.

https://www.youtube.com/watch?v=4IQVZaKeqs8

Поэтому в настоящее время сложилась следующая ситуация. Величина федерального МРОТ установлена в размере 7800 руб. в месяц (ст. 133 ТК РФ, ст. 1 Закона от 19 июня 2000 г. № 82-ФЗ). Это составляет не более 69,87 процента от действующей величины прожиточного минимума трудоспособного населения.

Вместе с тем, органы исполнительной власти субъектов РФ региональными соглашениями о минимальной зарплате вправе устанавливать в своих регионах другую величину, которая может быть больше федерального МРОТ, а также прожиточного минимума (ст. 133.1 ТК РФ). В некоторых регионах местный МРОТ превышает федеральный в 2–3 раза. Детальная информация о региональных МРОТ приведена в таблице.

Как узнать величину прожиточного минимума

Величину прожиточного минимума в целом по стране ежеквартально устанавливает Правительство РФ. Отдельно по каждому региону прожиточный минимум определяют исполнительные органы власти.

Узнать величину прожиточного минимума можно из официальной прессы или на сайтах администраций соответствующего субъекта РФ.

Такой порядок следует из статьи 133 Трудового кодекса РФ и статей 4 и 7 Закона от 24 октября 1997 г. № 134-ФЗ.

Ситуация: нужно ли учитывать доплаты и надбавки к окладу сотрудника при проверке, соответствует ли его зарплата МРОТИнформация о величине прожиточного минимума по кварталам по субъектам РФ на 2021 год приведена в таблице.

Да, нужно, за исключением надбавок за климатические условия.

Зарплата сотрудника, отработавшего за месяц норму времени и выполнившего нормы труда (трудовые обязанности), не должна быть меньше минимального размера оплаты труда (МРОТ). Величина федерального МРОТ установлена в размере 7800 руб. в месяц (ст. 133 ТК РФ, ст. 1 Закона от 19 июня 2000 г. № 82-ФЗ).

При этом в состав зарплаты (оплаты труда) входят следующие элементы:

- основная зарплата сотрудника по тарифной ставке (окладу) – вознаграждение за труд;

- компенсационные выплаты, например, доплаты и надбавки за работу в условиях, отклоняющихся от нормальных, и т. п.;

- стимулирующие выплаты, например, премии и другие поощрительные выплаты.

Об этом сказано в части 1 статьи 129 Трудового кодекса РФ.

Исходя из такого определения зарплаты можно сделать вывод, что при проверке на соответствие зарплаты сотрудника МРОТ нужно учесть доплаты и надбавки к окладу. То есть берется общая сумма оплаты труда, включая вознаграждение за труд, доплаты и надбавки, стимулирующие выплаты, и эта сумма сравнивается с МРОТ.

Подтверждает такую позицию Минфин России в письме от 24 ноября 2009 г. № 03-03-06/1/768, а также Верховный суд РФ в определениях от 23 июля 2010 г. № 75-В10-2, от 21 мая 2010 г. № 8-В10-2 и от 10 сентября 2008 г. № 83-Г08-11. Аналогичную позицию занимают и нижестоящие суды. См.

, например, апелляционное определение Красноярского краевого суда от 4 февраля 2015 г. № 33-1033/2015.

При этом особый подход действует в отношении районных коэффициентов и надбавок, которые выплачивают сотрудникам организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

Законодательство обязывает работодателей компенсировать неблагоприятные факторы, связанные с работой в таких местностях (ст. 315, 316 и 317 ТК РФ). При этом оплата труда в районах Крайнего Севера и приравненных к ним местностях должна осуществляться в повышенном размере по сравнению с оплатой идентичного труда, выполняемого в нормальных климатических условиях.

Поэтому зарплата сотрудников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, должна быть определена в размере не менее федерального МРОТ без включения районных коэффициентов и процентных надбавок за «северность», установленных законом. После чего к ней должны быть начислены районный коэффициент и надбавка за стаж работы.

📹 Видео

Зарплата 10к, нормально?Скачать

Как рассчитывается средняя зарплата по странеСкачать

Где же ваша зарплата? Отвечают рабочие советского завода (1981)Скачать

Вся страна осталась без связи: сбой у соцсетей, крушение самолета, кредитки дешевеют, СупервторникСкачать

Переплата из-за счетной ошибки - Елена ПономареваСкачать

Из чего складывается фонд заработной платы работниковСкачать

Заработная плата. Что необходимо знать?Скачать

Расчетный листок - Елена А. ПономареваСкачать

Когда собственники квартир не должны платить за общедомовое имущество: новые решения судовСкачать

5 ошибок сотрудника, который хочет повышения зарплаты от руководителяСкачать

Увольнение по собственному желанию. Что нужно знать работнику?Скачать

Пришла зарплатаСкачать

Нужна ли 13-я зарплата или годовая премия?Скачать

5 обязанностей управляющей компании, о которых она умалчиваетСкачать

Управление деньгами согласно библейским принципам. Протоиерей Андрей Ткачёв.Скачать

2 явных признака человека, который никогда не будет получать высокую зарплату#карьера#зарплатаСкачать

Как получить 5 окладов - компенсация при увольнении. Выплаты при увольнении - выходное пособиеСкачать