Большинство обязанностей наемного работника подлежат выполнению непосредственно на его основном месте труда. Однако часто встречаются ситуации, при которых требуется отправить сотрудника в другую местность.

Например для сдачи отчетности в вышестоящее ведомство, на прохождение переподготовки или для заключения договора.

Независимо от целей командирования затраты на командировочные расходы должны быть оплачены работодателем, а затем отражены в бухучете организации.

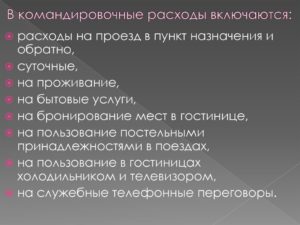

Что положено по закону (ст. 168 ТК РФ):

- Рабочее место, как и должность сотрудника, будут сохранены за ним на весь период отсутствия — пребывания в командировке.

- Средняя заработная плата за все дни пребывания в служебной поездке. Напомним, что дни простоя, дни отбытия и прибытия, а также дни пребывания в пути подлежат оплате.

- Траты на проезд и проживание. Работодатель обязан за свой счет оплатить арендованное жилье, а также транспортные издержки работника.

- Издержки, компенсирующие неудобства, связанные с проживанием специалиста вне дома, то есть вне основного места жительства. Такие затраты еще называют суточными.

- Прочие расходы. Например, приобретение учебных пособий или дополнительных расходных материалов. Однако такие траты должны быть согласованы с руководством отдельно. В противном случае сотруднику ничего не возместят.

- Лимит на командировочные расходы в 2021 году

- Выдаем аванс на командировку

- Пример: заявление на командировочные расходы

- Как рассчитать командировочные расходы

- Вариант № 1. Лимиты утверждены

- Вариант № 2. Лимитов нет

- Какие документы нужны для командировки

- Пример заполнения унифицированного документа

- Как отчитаться за командировочные расходы

- Особенности бухучета

- Расходы на командировку: составляем проводки

- Командировочные расходы в 2021 году

- Какие поездки сотрудников можно считать командировкой

- Состав командировочных расходов: что обязаны оплатить

- Расчет суточных по России в 2021 году

- Примеры расчета

- Размер суточных в командировке в 2021 году по России

- Изменения по суточным в 2021-2021 годах

- Ежедневные выплаты для расходов на проживание

- По России

- В страны СНГ

- За границу

- Платятся ли суточные при однодневной командировке?

- Порядок выплаты суточных

- Налогообложение

- Документы для подтверждения расходов

- Суточные при командировке

- Размер и нормы суточных при командировках

- Командировка по России

- Командировка за границу

- В страны СНГ

- Пример расчета суточных при командировке в Казахстан в 2021 году

- Суточные при однодневных командировках

- Порядок выплаты командировочных и отчетность по ним

- Налогообложение суточных

- Суточные при командировках в 2021 году: размер согласно НК

- Изменения по суточным в 2021-2021 году

- Размер суточных при командировках в 2021 году

- 💡 Видео

Лимит на командировочные расходы в 2021 году

Продолжительное время в российском законодательстве действовали лимитированные нормы на расходы в командировках. То есть работнику рассчитывался аванс на траты в поездке, исходя из действующих лимитов. Получить возмещение за перерасходованные средства не представлялось возможным.

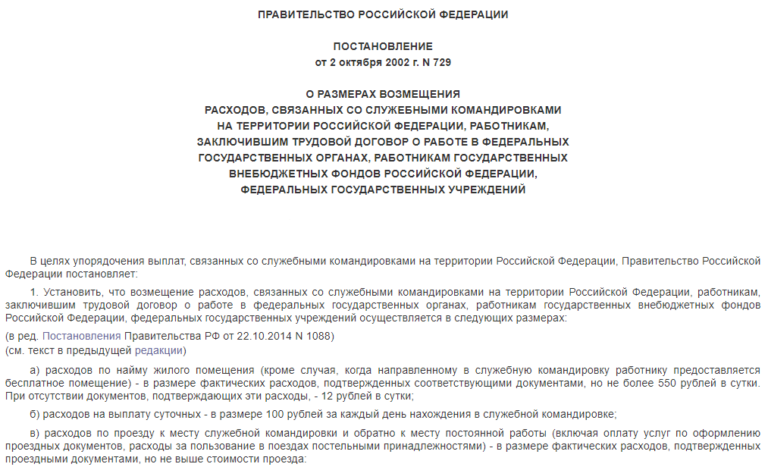

В настоящее время такие лимиты упразднены. Они сохранились лишь для отдельных государственных служащих федерального уровня. Следовательно, организации теперь самостоятельно определяют предельные суммы.

Для бюджетников установлены иные правила. Предельно допустимые суммы для них устанавливает орган местного самоуправления или учредитель. Такие нормы можно обойти, например автономные учреждения могут установить свой лимит, исходя из экономического положения госучреждения, либо доплачивать из средств предпринимательской деятельности. Для казенных и бюджетных типов организаций данного исключения не предусмотрено.

Напомним, что такие ограничения устанавливаются не только на суточные издержки. То есть в период финансового кризиса большинство организаций ввели лимиты и на проживание, и на проезд, что не позволяет сотрудникам производить необоснованные траты.

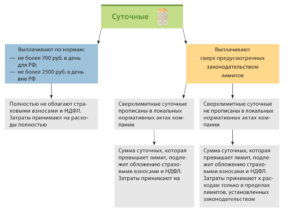

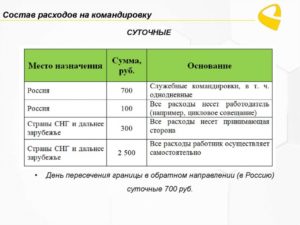

В то же время в НК РФ установлен лимит налогообложения суточных. Так, для командировочных расходов за границу действует предел в 2500 рублей в сутки, для поездок по нашей стране — 700 рублей в день. То есть суммы, превышающие указанные ограничения, должны быть включены в базу для исчисления НДФЛ и страховых взносов.

Выдаем аванс на командировку

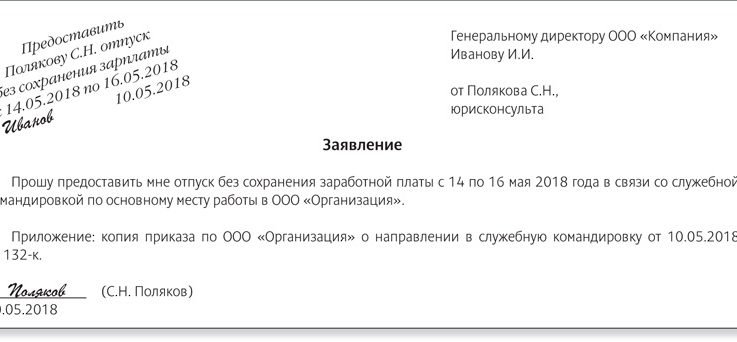

Перед отправкой в командировку работнику следует выплатить аванс. Затребуйте с подчиненного заявление на получение денег. То есть письменное обращение на имя директора организации, в котором необходимо прописать цели и назначения планируемых затрат.

Пример: заявление на командировочные расходы

Скачать

Если работник желает получить наличными деньгами аванс на командировочные расходы, счет указывать не нужно.

Отметим, что заявление перед предоставлением руководителю должен проверить ответственный бухгалтер. Работник бухгалтерии должен проконтролировать правильность расчетов по количеству дней, по установленным в учреждении пределам и прочим условиям.

Затем руководитель визирует заявление. На основании документа можно сразу выдать денежные средства либо составить приказ.

Как рассчитать командировочные расходы

Обычно в учреждениях бюджетной сферы установлены строгие лимиты на командировочные расходы за границу или по стране. А это значит, что запросить большой аванс не выйдет. Определим, как посчитать, сколько причитается работнику?

В первую очередь обратитесь в бухгалтерию, уточните, утверждены ли ограничения или лимиты по таким расходам. Далее действуйте по обстоятельствам.

Вариант № 1. Лимиты утверждены

Если в учреждении лимиты на расходы по командировкам закреплены в отдельных локальных актах, то попросите предоставить данную информацию. Исчисляйте сумму запрашиваемого аванса по формуле:

Норма затрат = количество дней × лимит в день.

Транспортные издержки редко бывают лимитированы, так как билеты (проезд) оплачиваются по факту. Однако следует учитывать, что работодатель вправе отказать в возмещении трат на проезд на определенных видах транспорта. Например, поездка на такси, когда имеются регулярные рейсы (поезд, автобус). Также могут отказать в оплате места повышенной комфортности (билет бизнес или первого класса).

Пример.

Сотрудника командируют в Тверь на 11 дней. В учреждении установлены следующие лимиты:

- суточные — 200 рублей в сутки;

- проживание — 700 рублей в сутки;

- проезд по факту.

Следовательно, специалист вправе претендовать на:

Суточные — 2200 (11 × 200 руб.), проживание — 7000 (10 × 700) и 2000 за билеты по фактической стоимости (1000 в один конец).

Вариант № 2. Лимитов нет

Если в учреждении не предусмотрены ограничения по ком. расходам, смету можно составить на большую сумму. Однако не стоит уходить от реальности. Все равно затраты придется подтвердить документально. К тому же гостиничный номер класса «люкс» и перелет бизнес-классом вряд ли оплатят за счет бюджетных денег.

https://www.youtube.com/watch?v=GdVSk3AH7rU

Как правильно спланировать затраты:

- Уточните стоимость билетов (поезд, автобус, самолет, иное). Включите в смету командировочных расходов оптимальный вариант проезда к месту назначения.

- Забронируйте место в гостинице. При оформлении брони сразу уточните стоимость за сутки. Именно эту цену учитывайте в подсчетах.

- Суточные. Размер таких издержек следует согласовать с руководством. Напомним, что ограничений в законодательстве нет. Однако если сумма превышает 700 рублей в день в поездках по России и 2500 рублей в день для заграничных командировок, то разница подлежит налогообложению (НДФЛ и страховыми взносами).

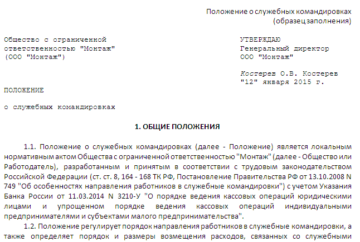

Чтобы исключить проблемы с контролерами, разработайте и утвердите положение о командировках в учреждении. А также закрепите в отдельном локальном распоряжении нормы расходов на служебные поездки.

Если этого не сделать, то некоторые затраты учреждения могут признать нецелевыми. В итоге руководителя оштрафуют и заставят вернуть деньги в бюджет. При утверждении нормативов руководствуйтесь рекомендациями и распоряжениями вышестоящих министерств и ведомств.

Какие документы нужны для командировки

Допустим, заявление на выдачу аванса подотчет одобрено. Что делать дальше?

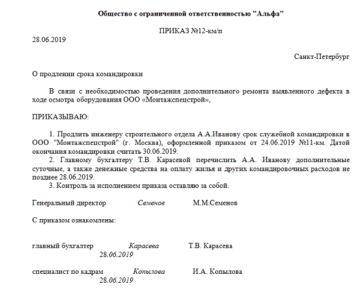

В первую очередь составьте приказ о направлении специалиста в служебную поездку. В распорядительном акте необходимо указать не только Ф.И.О.

и должность работника, но и период командирования, место назначения, цель поездки. Допустимо указать дополнительные сведения о служебном задании.

Например, прописать в приказе «направлен для сдачи годовой бухгалтерской отчетности в Министерство образования».

Используйте унифицированную форму приказа № Т-9 (ОКУД 0301022), утвержденную Постановлением Госкомстата РФ от 05.01.2004 № 1.

Скачать

Применение унифицированной формы приказа не обязательно. Учреждение вправе применять бланк, разработанный самостоятельно. Однако независимо от выбранной формы документа, его необходимо закрепить в учетной политике.

Пример заполнения унифицированного документа

Скачать

Помимо распоряжения о направлении в служебную поездку и выплаты аванса на командировочные расходы, работодатель должен выдать служебное задание. Этот документ содержит перечень обязанностей, которые работник обязан выполнить в поездке. Однако формирование служебного задания не является обязательным. Вполне достаточно перечислить обязанности и цели поездки в приказе.

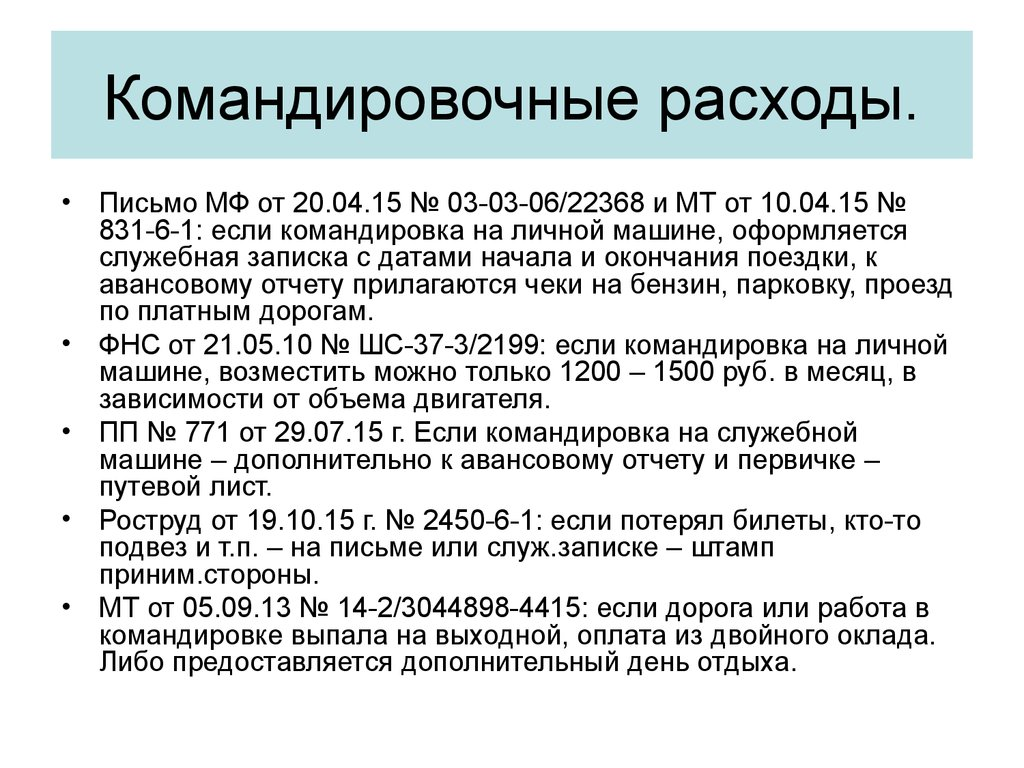

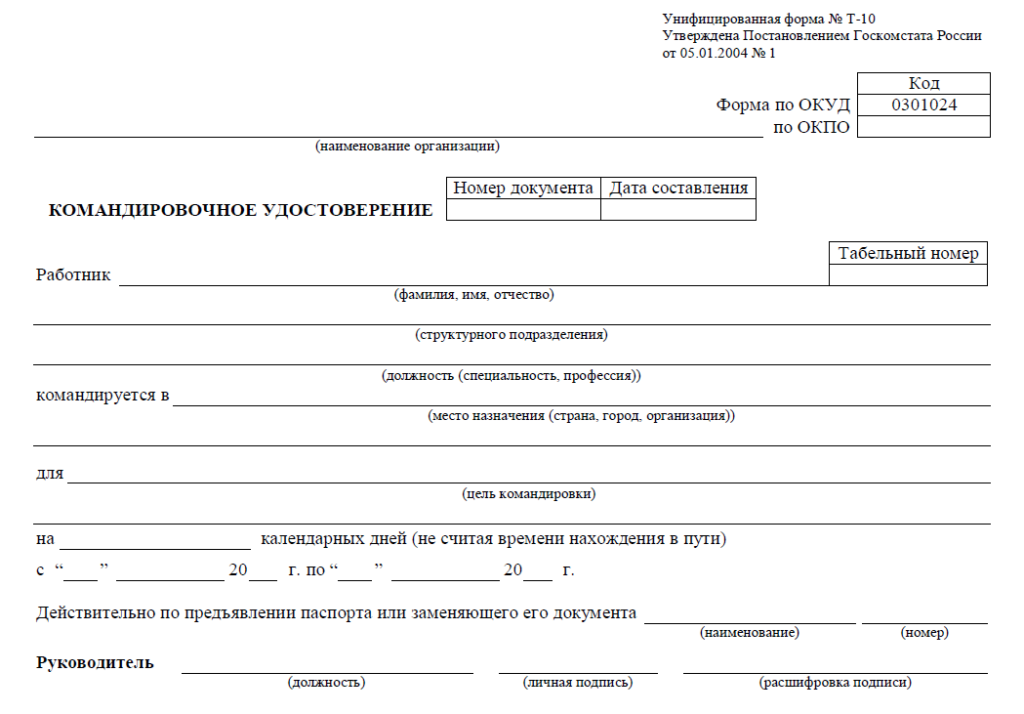

Еще пару лет назад подтвердить командировочные расходы можно было только специальным документом — командировочным удостоверением. Остальные чеки и квитанции считались второстепенными документами. В настоящее время законодательные нормы изменились. Теперь выписывать специальное удостоверение не требуется. Но многие учреждения продолжают выдавать отмененный бланк. Почему?

Во-первых, действие бланка сохранилось. Чиновники лишь определили, что теперь документ стал необязательным. Однако его можно выдавать на усмотрение руководства компании. Во-вторых, удостоверение позволяет подтвердить суточные расходы. В-третьих, бланк позволяет проставить отметки принимающей стороны. То есть подтвердить, что сотрудник прибыл в место назначения.

Бланк удостоверения можно разработать свой либо использовать унифицированную форму № Т-10 (ОКУД 0301024), утвержденную Постановлением Госкомстата РФ № 1 от 05.01.2004.

Как отчитаться за командировочные расходы

Понесенные расходы в командировке должен компенсировать работодатель. Конечно, в пределах установленной нормы, с соблюдением целесообразности и обоснованности, а также при наличии подтверждающих документов. Итак, как подтвердить конкретный вид затрат:

- Транспорт. Для данной категории затрат подтверждающими документами являются билеты, чеки и квитанции такси, электронные квитанции (например, при оформлении электронного билета).

- Жилье. Подтвердить наем жилья может квитанция из гостиницы либо договор найма жилого помещения. Отметим, что при аренде жилища у сторонних лиц необходимо проверить правильность составления договора аренды. Также вам должны выдать на руки чек, квиток или расписку о получении денег в счет оплаты аренды жилья. Неверно оформленные документы не могут быть приняты к учету.

- Суточные. Подтвердить данную категорию командировочных расходов специальным документом не получится. Раньше для этого использовалось удостоверение, теперь применять этот бланк не обязательно. Подтвердить количество дней можно по билетам.

- Прочие затраты. Чтобы получить возмещение за иные виды трат в поездке, приложите чеки, товарные чеки, квитанции, накладные и иные документы. Отметим, что такие издержки следует заранее согласовать с начальством. В противном случае в их оплате вам могут отказать.

Если вы получили деньги на ком. расходы авансом, то есть подотчет, то по возвращении необходимо заполнить авансовый отчет. К нему приложить все подтверждающие чеки, билеты и квитки и сдать в бухгалтерию.

Сдать авансовый отчет необходимо в течение трех дней с момента возвращения из командировки. Исключение: работник заболел сразу после завершения поездки. В таком случае отчитаться за аванс по командировочным расходам следует не позднее 3 дней с даты закрытия листка нетрудоспособности.

Бухгалтер проверит авансовый отчет, проконтролирует подлинность и правильность заполнения подтверждающих документов. По итогам проверки будут проведены окончательные расчеты. Излишки придется вернуть, а перерасход должны доплатить.

Особенности бухучета

В бухгалтерском учете бюджетного учреждения расходы на командировки следует отражать на соответствующем счете:

- для отражения суточных — 0 208 12 000 «Расчеты с подотчетными лицами по прочим выплатам», по КВР 112 и КОСГУ 212;

- для отражения иных затрат — по субсчету 0 208 26 000, по КВР 112 и КОСГУ 226.

Новые положения действуют с 2021 года (Приказы Минфина № 132н и № 209н).

Однако если оплату жилья осуществляет сама организация, например между учреждением и гостиницей заключен договор на оказание услуг, то такие затраты отражают на счете 0 302 26 000. А если оплата гостиницы проводится по договору между организацией и гостиницей, но подотчетными деньгами через сотрудника, такие затраты отражаем на счете 0 208 26 000.

Аналогичный порядок предусмотрен и для покупки билетов. Так, к примеру, если работник сам купил билет на поезд (автобус, самолет), то командировочные расходы на транспорт отражаем на счете 0 208 26 000, по КВР 112.

Если учреждение заключило договор с транспортной компанией и перечислило деньги за билет с расчетного счета, затраты отражайте на 0 302 22 000, используйте КВР 244.

Но если по такому договору заплатил работник подотчетными деньгами, то отразите операцию на 0 208 22 000, КВР 244, КОСГУ 222.

Расходы на командировку: составляем проводки

| Аванс на командировочные расходы выдан из кассы учрежденияСуточныеБилеты, проживание в гостинице | 0 208 12 5600 208 26 560 | 0 201 34 610 |

| Аванс перечислен на банковскую зарплатную карту | 0 208 12 5600 208 26 560 | 0 201 11 610 |

| Утвержден авансовый отчетСуточныеБилеты, проживание, иное | 0 401 20 2120 109 ХХ 2120 401 20 2260 109 ХХ 226 | 0 208 12 6600 208 26 660 |

| Возвращены излишки по суточным в кассу учреждения | 0 201 34 610 | 0 208 12 660 |

| Перечислена сумма перерасхода по командировочным расходам за проезд и проживание | 0 208 26 560 | 0 201 34 610 |

Принять к учету понесенные затраты командированного сотрудника можно только после утверждения авансового отчета.

Напомним, что авансовый отчет утверждает руководитель, но только после двух этапов проверки. Первый этап контроля осуществляется ответственным бухгалтером, а второй — главбухом.

Видео:Командировочные расходы | Ирина ИвановаСкачать

Командировочные расходы в 2021 году

Понятие служебной командировки зафиксировано в ст. 166 ТК РФ, оплата суточных осуществляется в соответствии с ч. 1 ст. 168 ТК РФ. При этом определяются максимальные размеры начислений, не облагаемых НДФЛ. ПП РФ № 749 определяются особенности направления сотрудников в служебные поездки.

Какие поездки сотрудников можно считать командировкой

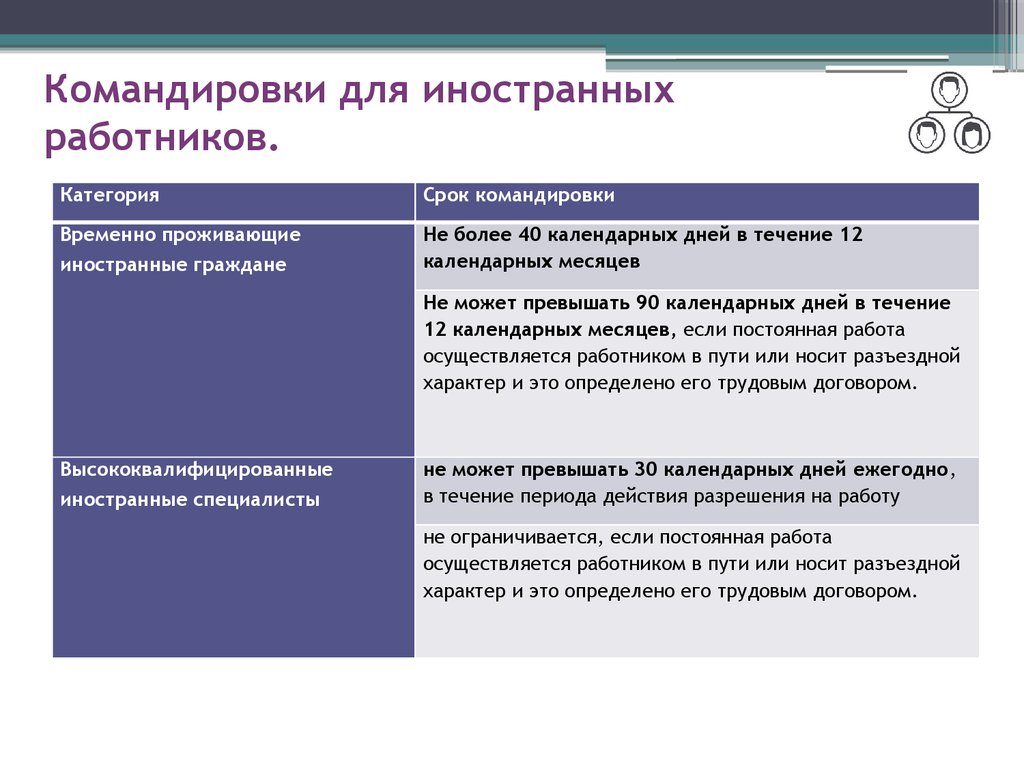

Согласно ст. 166 ТК РФ, служебной командировкой признается направление работника за пределы предприятия по поручению работодателя для решения производственных вопросов и выполнения служебных заданий. Минимальный срок такой поездки составляет один день, а вот максимум не ограничен (ее длительность определяется работодателем с учетом сложности и объема предстоящей работы).

Служебной командировкой нельзя считать:

- служебную поездку, не требующую выезда сотрудника за пределы населенного пункта, в котором находится организация-работодатель;

- служебные поездки лиц, постоянная работа которых носит разъездной характер (курьеры, экспедиторы) или осуществляется в пути (так работают проводники, машинисты поездов). Так как поездки входят в трудовую функцию, они не могут считаться командировкой;

- поездку сотрудников, трудящихся на предприятии на условиях ГПХ.

Состав командировочных расходов: что обязаны оплатить

Если сотрудник отправляется в командировку, его заработная плата сохраняется. Также за наемным работником сохраняется его должность и рабочее место. Помимо этого, работодатель обязуется компенсировать расходы, понесенные в процессе отъезда.

https://www.youtube.com/watch?v=431tnQd_pVg

Командировочные затраты включают в себя следующие статьи расходов:

- проезд до пункта назначения и обратно;

- размещение сотрудника в другом городе (аренда квартиры либо иного жилья, проживание в гостинице);

- суточные расходы, например, покупка продуктов питания, проезд на городском автобусе, троллейбусе, метро);

- прочие расходы, связанные с непосредственным исполнением трудовых обязательств.

Отметим, что на период пребывания в командировке работнику должен быть начислен доход из расчета среднего заработка за последние 12 календарных месяцев, предшествующих поездке.

Расчет суточных по России в 2021 году

Наниматель может самостоятельно определить размер компенсации за день служебной поездки.

Как правило, это 700 рублей — в случае поездок по территории РФ (с суточных, превышающих эту норму, придется удерживать подоходный налог и считать страховые взносы).

Сведения о полагающейся сумме должны быть внесены во внутренние локальные нормативные акты, в том числе в «Положение о командировках».

При выплате суточных учитываются:

- определенная сумма за каждый день командировки, в том числе за выходные праздники, проведенные в поездке;

- дни отъезда и возвращения, а также вынужденной задержки.

Аванс на командировочные расходы выдается сотруднику перед отправлением в поездку. Для получения денежных средств потребуется составить специальный документ — заявление на командировочные расходы.

Эти правила актуальны, если командировка длится более суток. Если же работник утром уезжает, а вечером уже возвращается, суточные ему не положены. В аналогичной ситуации при направлении за границу суточные должны выплачивать в размере 50 % от соответствующей нормы расходов.

Если вернувшись из одной поездки, работник в этот же день отправляется по заданию начальства в другую, компенсация за этот день будет производиться только по одной из поездок. Но если внутренними нормативными актами организации предусмотрена компенсация сразу по двум поездкам, это не будет считаться нарушением.

При расчете сумм необходимо помнить, что день отъезда — это день отправления транспорта, на котором сотрудник поедет к месту работы. А день прибытия — день возвращения к месту основной работы.

Возможны случаи, когда сотруднику, находящемуся в деловой поездке, не хватило средств, выданных работодателем, и некоторые траты он осуществил за свой счет. По возвращении, чтобы вернуть деньги, ему следует предоставить авансовый отчет с оправдательными документами. На основании отчета работнику будут компенсированы затраты на командировочные расходы.

Примеры расчета

Разберемся, как считать командировочные расходы на конкретных примерах.

Пример № 1.

Сотрудник был направлен в командировку по России на 5 дней. На 12.03.2021 на 10:20 у него куплен билет на поезд, 16 марта в 15:00 он возвращается. Размер ежедневных суточных в организации составляет 700 рублей.

Расчет следующий: 5 дней × 700 руб. = 3500 рублей — суточные.

Пример № 2.

Видео:Командировочные расходыСкачать

Размер суточных в командировке в 2021 году по России

Занимаясь хоздеятельностью, конкретная фирма вправе направить своих представителей в целях осуществления выдвинутых аппаратом внутреннего управления задач.

Всё время, пока работники фирмы находятся в разъездах, они не теряют рабочие места (по закону), а руководители компании начисляют им заработанные деньги согласно нормам ТК и по величине среднего дохода.

Командированные сотрудники также получают ежесуточное пособие в определённом размере, чтобы они сохраняли трудоспособность и быстродействие, пребывая в рабочем разъезде. Размер суточных в командировке в 2021 году по России и странам зарубежья закреплён как непосредственно каждой из конкретных фирм, так и обоснован законодательно.

pixabay.com

Изменения по суточным в 2021-2021 годах

За последние несколько лет трудовое законодательство подвергалось некоторым доработкам: чиновники пытаются убрать само понятие о ежесуточном финансовом сопровождении, проще говоря – суточные.

Тем не менее, эти, пусть и небольшие, суммы нужны, чтобы тот или иной сотрудник, отправившийся в деловую поездку, покрыл некоторые дополнительные расходы, без которых дальнейшая работа может быть поставлена под угрозу невыполнимости.

https://www.youtube.com/watch?v=66vZkZ-nzbI

Сегодняшний распорядок расчёта, регламентирование суточных как таковых, процесс их получения и перераспределения проводятся аналогично — как несколькими годами ранее.

Но 2021 год стал датой назначения курортных взносов, взимаемых с командировочников, приехавших в определённые края и области более, чем на сутки. Теперь уже не удастся находиться в Крыму, Алтайском, Краснодарском и Ставропольском краях более, чем сутки, без уплаты 50 рублей ежесуточно.

Это значит, что, к примеру, отправив на Кубань или в Алтай работника на неделю, начальник включит дополнительные расходы – 350 рублей.

Ежедневные выплаты для расходов на проживание

В 2021-2021 годах суточные выплаты оценивались работодателем и по закону как определённые суммы, считаемые по Налоговому кодексу России.

Каждая фирма регламентирует суточные согласно определённым нормам. Они применяются для рационального регулирования расходной статьи по части командировок в базе ФНС, согласно подоходному налогу.

Закон указывает, что перерасчёт суточных нужен, чтобы величина НДФЛ и соцвзносы начислялись верно. Это поможет работодателю и его работникам избежать путаницы, когда последним будет выплачиваться зарплата.

Когда норматив по суточным в конкретной фирме превышает действующие на сегодня нормативные размеры, прописанные в Федеральном законе, то с величины их превышения эта же фирма (в качестве налогового посредника) отчисляет дополнительный подоходный налог.

Перерасчёт осуществляется для каждого из работников, поехавших в служебную поездку. В 2021 году это же правило функционирует и для зарубежных командировок.

По России

pixabay.com

Командировки для работников регламентируются по местным нормативам, оговоренных в уставе конкретной фирмы. Величина суточных вычисляется конкретным регионом на основании имеющейся платежеспособности фирмы и задач. Поставленными перед каждым из сотрудников в поездке, которые он должен выполнить.

Размер суточных каждая конкретная организация или учреждение фиксирует в своём внутреннем нормативе, к примеру, в Положении о служебных разъездах. Налоговый кодекс России регламентирует также 700 рублей в день по суточным для всех сотрудников, работающих в пределах России.

Не забывайте, что в целях начисления подоходного налога незачем неукоснительно следовать рамкам, установленным статьями Налогового кодекса России.Большинство компаний, чтобы не платить дополнительно, согласно перерасчёту, изначально ставят размер суточных всё в те же 700 рублей. Небольшие командировки в день и менее могут не сопровождаться уплатой суточных.

Когда отдельно взятая фирма вписала ежедневные суточные, это значит, что они обязательно включаются в основную расходную статью в полной мере.

В страны СНГ

Поездки в командировку по ближнему зарубежью, включая страны СНГ, уже не относятся к внутрироссийским поездкам. Здесь не обойтись нормативом, действующим при поездках по стране. Расходная статья здесь также особая.

Налоговый кодекс России на федеральном уровне установил минимальный размер загранкомандировочных в размере 2,5 тыс. рублей в день. 4-дневная служебная поездка в Белоруссию обойдётся во всё те же 10.000 рублей. Расходный норматив оговорен и закреплён в местном уставе компании.

Если вы собрались в командировку именно по территории СНГ, в загранпаспорте не ставятся печати о том, что вы пересекли ту или иную границу. Компании в России активно проверяют нахождение своих сотрудников в командировках, призывая их к необходимости сохранять проездные билеты.

При этом день, в который работник приехал в страну, куда был направлен своим предприятием, исчисляется по меркам суточных на загранкомандировку. А вот день приезда назад – уже по российским суточным.

За границу

pixabay.com

Для поездок в страны дальнего зарубежья по служебным задачам суточные при загранкомандировках также регулируются на основании внутренних нормативов.

Кроме локальных правил фирмы, применяется также Указ Правительства РФ №812, где более точно суточные назначаются по конкретной стране, в которую поехал служащий фирмы.

Тем не менее, федеральный указ является основополагающим для неукоснительного следования ему только для фирм с бюджетным финансированием. Прочие его применяют либо по собственной инициативе, либо, отталкиваясь от его условий, принимают свой регламент.

https://www.youtube.com/watch?v=uztqZr_yDYk

При пересчёте налогов заложен предел выплаты ежесуточных на сумму 2500 рублей. Если сумма суточных всё же превысила эту отметку, на остаток превышения назначается дополнительный подоходный налог, удерживаемый с работодателя. Также с суммы превышения производятся перечисления в соцфонды, за исключением финансирования лечений от последствий травм.

Платятся ли суточные при однодневной командировке?

Законодательство не оговаривает командировки, в которых дни уезда и приезда совпадают по календарю. Даже при однодневной деловой поездке работник вправе получить от своего непосредственного руководителя или от общего их начальства командировочные. Размер суточных регулируется на основании внутреннего устава компании.

Здесь возможно на числить сумму суточных, руководствуясь продолжительностью командировки.

Для суточных в размере более 700 рублей по России и более 2500 рублей за пределами РФ работодатель перерасчитывает подоходный налог на сумму превышения и страховыплаты во все фонды, кроме того, что создан в целях предупреждения возможного травматизма.

Порядок выплаты суточных

pixabay.com

Сумма к уплате суточных в 2021 году высчитывается по общему количеству дней, которые и замёт командировка конкретного сотрудника. Оно отражено в приказе начальства, который то издаёт на конкретную командировку.

Запрашиваемая сумма суточных выдаётся сотруднику через кассира фирмы, в которой он работает. Деньги выдаются в виде наличных, либо перечисляются на его счёт, привязанный к банковской карте. Данный расчёт осуществляется не позже, чем за день до даты начала командировки работника.

В 2021 году суточные зачисляются работнику, отправляемому в поездку, именно в рублях. Валюта (доллары, евро) не допускаются. Они уплачиваются за каждый день. Полнота занятости сотрудника не имеет значения – он может работать хоть весь день, хоть несколько часов, размер выплаты всегда фиксирован. Выходные и праздничные дни, попавшие в командировочный период, также уплачиваются.

Сюда также входят дни, в течение которых работник добирался до места работы, либо прибыл оттуда. Даже если работа оказалась такова, что работник вынужден был временно простаивать (неотложные обстоятельства на объекте проведения работ, затормозившие сам рабочий процесс).

Когда сотрудник откомандирован за рубеж, и его путь занял длительное время – из времени командировки выделяются дни, в течение которых он находился на территории России, а затем – те дни, когда он передвигался за её пределами. «Российские» дни командировки оплачиваются по суточным в рублях, «заграничные» — по курсу валюты страны, куда он и был направлен.

Для упрощения расчёта день отправления за рубеж считается «иностранным», день прибытия в Россию – «российским» командировочным днём.

В 2021 году фирмы вправе были выдавать командировочные в российских рублях, а не в иностранной валюте – сейчас это право они утратили. При покидании России, если, например, сотрудник поехал в Белоруссию, он может самостоятельно обменять российские рубли на белорусские (в данном случае).

Для аутентификации транзакции сотруднику выдаётся чек, где определены дата и время, размер обмененной валюты и её курс на текущую дату, а также спред (разницу в переплате), который он уплатил при продаже российских рублей за белорусские (в качестве примера – всё та же командировка в Белоруссию).

Когда компания внезапно изменила срок нахождения в командировке для конкретного работника, то дополнительные деньги перечисляются ему на карту, либо отправляются с помощью почтового перевода.

Использование работником собственных денег в качестве командировочных преследуется по закону, даже когда компания компенсировала все расходы своему работнику по возвращении.

В случае внезапной болезни в командировке, даже если сотрудник не может в полной мере решить поставленные перед ним задачи, он всё равно вправе получить суточные.

Налогообложение

Норматив на размер суточных определяется Налоговым кодексом России. Получение суточных в пределах 700 рублей в день для России и 2500 рублей ежедневно для зарубежья никак не должно учитываться в налоговых перерасчётах. В противном случае сумма, на которую размер суточных превышен, должна облагаться подоходным и страховым взносами.

Эта стадия должна быть обязательно пройдена в последний день месяца, когда работник предоставил своему руководству отчёт о сделанной работе. Все налоговые начисления вычитаются из дохода этого же сотрудника. Налоги эти учитываются в форме 2- и 6-НДФЛ. Даже когда суточные превышены, во всех отчётах это должно быть отражено.

Когда считается подоходный налог, суммы суточных учитывать не обязательно. Они обычно не выходят за рамки, оговоренные уставом фирмы, и подлежат внесению в облагаемую налогом основу дохода.

Хороший признак, если компания моментально (насколько это возможно), перерасчитает все расходные статьи, как только командированный работник передал своему руководителю отчёт по сделанной и сданной работе.

Документы для подтверждения расходов

Когда работник возвратился из командировочной поездки, он сразу же заполняет отчёт по сделанной работе и сданному объекту (или достигнутым целям отъезда). Кроме расходной статьи, он в качестве вещдока прилагает чеки и иные квитанции по своим расходам. Все эти бумажки подтверждают, насколько корректно он расходовал предоставленные ему суммы.

https://www.youtube.com/watch?v=m9hqZNJ1AOE

В качестве примера – расходы на проживание в гостинице или мотеле, либо договор о съёме частного дома/квартиры на период проживания. Они представляют собой документально подтверждённые факты о съёме жилья за период пребывания, стоимость каждого дня проживания в нём, и т. д.

Это также могут быть счета на оплату сотовой связи, такси, АЗС (если он передвигался на собственном авто), билеты на пригородный транспорт и т. д.

Если подтверждающие чеки внезапно утеряны – сотрудник прилагает служебную записку, служащую подтверждением, что в результате непредвиденных обстоятельств (каких именно) данные квитанции не сохранены, или сохранены не полностью.

Но подтверждать правомочность расходования командировочных подробно, поэтапно, по пунктам сотрудник не обязан.

Оригинал статьи: https://b2bmaster.ru/novosti/razmer-sutochnyh-v-komandiroe-v-2021-godu-po-rossii/

Видео:Командировочные расходы. Расчет и пример I Ботова Елена Витальевна. РУНОСкачать

Суточные при командировке

Работодатель, который направляет сотрудника в командировку, обязан возместить ему командировочные расходы. Эти расходы перечислены в статье 168 ТК РФ. К ним относятся:

- стоимость проезда;

- затраты по найму жилья;

- суточные (т.е. дополнительные расходы, связанные с проживанием вне места постоянного жительства);

- иные издержки работника, согласованные с работодателем.

Таким образом, суточные являются одним из видов командировочных расходов, которые организация или ИП должна компенсировать своему сотруднику.

Размер и нормы суточных при командировках

Суточные необходимо выплачивать за каждый день нахождения в командировке, включая выходные и праздники, а также за дни нахождения в пути (п. 11 Положения об особенностях направления работников в служебные командировки, утв. постановлением Правительства РФ от 13.10.08 № 749; далее — Положение о командировках).

Величина суточных не ограничена. Каждый работодатель может установить тот размер суточных, который считает нужным. Главное, отразить выбранный вариант в локальном нормативном акте организации, например, в положении о командировках.

Бесплатно составить кадровые документы по готовым шаблонам

СПРАВКА. Работодатель вправе утвердить разные величины суточных для отдельных категорий сотрудников. В частности, суточные директора могут быть больше, чем суточные менеджера. При загранкомандировках размер суточных может отличаться в зависимости от страны, в которую направлен сотрудник.

Однако существуют нормативы, которые применяются при расчете НДФЛ и страховых взносов. Суточные в пределах норматива освобождаются от налога на доходы физлиц и взносов, а на сумму превышения надо начислить НДФЛ и взносы. Нормативы для командировок по России отличатся от нормативов, установленных для служебных поездок за границу (подп. 3 ст. 217 и п. 2 ст. 422 НК РФ).

Командировка по России

Суточные освобождаются от НДФЛ и страховых взносов в пределах 700 руб. за каждый день нахождения в командировке на территории РФ.

Приведем пример. Допустим, сотрудник находился в служебной поездке 5 дней. Ему начислили суточные из расчета 1 000 руб. в сутки. Размер суточных составил 5 000 руб.(1 000 руб. х 5 дн.). От налога на доходы освобождена сумма 3 500 руб.(700 руб. х 5 дн.). Бухгалтер включил в налоговые базы по НДФЛ и по взносам суточные в сумме 1 500 руб.(5 000 руб. – 3 500 руб.).

Рассчитывайте зарплату командированного работника в веб-сервисе Рассчитать бесплатно

Командировка за границу

Суточные освобождаются от НДФЛ и взносов в пределах 2 500 руб. за каждый день нахождения в зарубежной командировке.

ВАЖНО. При следовании сотрудника в зарубежную командировку день пересечения границы РФ считается как день, проведенный в загранкомандировке.

При возвращении из такой поездки день пересечения границы РФ считается как день, проведенный в командировке на территории России.

Даты пересечения границы нужно определять по отметкам, сделанным пограничниками в загранпаспорте (п. 18 Положения о командировках).

Приведем пример. Допустим, сотрудник находился в заграничной командировке 6 дней, границу РФ пересекал в первый и в последний день поездки. Ему начислили суточные из расчета 3 000 руб. в сутки. Размер суточных составил 18 000 руб.(3 000 руб. х 6 дн.).

От налога на доходы освобождена сумма: за первые 5 дней — 12 500 руб.(2 500 руб. х 5 дн.); за день возвращения в Россию — 700 руб. Бухгалтер включил в налоговые базы по НДФЛ и по взносам суточные в сумме 4 800 руб.(18 000 руб. – 12 500 руб. – 700 руб.).

В страны СНГ

Здесь действуют те же правила, что и при других заграничных командировках. Но есть одна особенность: при пересечении границы РФ пограничники не ставят в загранпаспорт никаких отметок. Поэтому дата пересечения границы определяется по проездным документам (п. 19 Положения о командировках).

Пример расчета суточных при командировке в Казахстан в 2021 году

Работник выехал в командировку в Казахстан 13 мая 2021 года, а вернулся обратно 17 мая 2021 года. Продолжительность служебной поездки составила 5 дней. Сотруднику начислили суточные из расчета 3 000 руб. в день. Размер суточных составил 15 000 руб.(3 000 руб. х 5 дн.).

Из проездных документов следует, что 13 мая работник выехал на поезде из Москвы в 19 часов 20 минут. На границу с Казахстаном (станция «Петухово») поезд прибыл 15 мая в 09 часов 00 минут. Значит, даты 13 мая и 14 мая считаются днями, проведенными на территории России. А дата 15 мая — день пересечения границы — считается днем, проведенным в Казахстане.

https://www.youtube.com/watch?v=SjQ0GrIlLqc

Обратно работник вернулся 17 мая на самолете. Вылет из Алма-Аты состоялся в 15 часов 00 минут, а прилет в Москву — в 22 часа 00 минут. Значит, дата 17 мая считается днем, проведенным в России.

Получается, что дни, проведенные в России — это 13 мая, 14 мая и 17 мая (итого 3 дня), а дни, проведенные на территории Казахстана — это 15 мая и 16 мая (итого 2 дня).

От налога на доходы освобождается сумма: за 3 дня в России — 2 100 руб.(700 руб. х 3 дн.); за 2 дня в Казахстане — 5 000 руб.(2 500 руб. х 2 дн.).

Бухгалтер включил в налоговые базы по НДФЛ и по взносам суточные в сумме 7 900 руб.(15 000 руб. – 2 100 руб. – 5 000 руб.).

Бесплатно заполнить и сдать 6‑НДФЛ и 2‑НДФЛ через интернет

Суточные при однодневных командировках

Если командировка длится всего один день, то суточные работнику не полагаются. Об этом прямо сказано в пункте 11 Положения о командировках. Но многие организации и предприниматели все же выплачивают суточные даже при однодневных служебных поездках. Нужно ли платить с них НДФЛ и взносы?

В Минфине России считают, что все зависит от наличия подтверждающих документов. Если работник их представил, то выплату при однодневной командировке хоть и нельзя признать суточными, зато можно отнести к другой категории командировочных расходов.

А именно, к иным издержкам, согласованным с работодателем. Тогда выплата в полном объеме освобождается от налога на доходы и взносов (письмо от 17.05.18 № 03-15-06/33309; см.

«НДФЛ с «суточных» при однодневной командировке: Минфин изменил свою позицию»).

Аналогичный вывод сделан в постановлении Президиума ВАС РФ от 11.09.12 № 4357/12 (см. «ВАС: выплаты взамен суточных по однодневным командировкам не облагаются НДФЛ»).

Порядок выплаты командировочных и отчетность по ним

Деньги на командировку выдают работнику перед началом служебной поездки в кассе, либо перечисляют на карту. При загранкомандировке суточные можно выплатить либо в валюте, либо в рублях, пересчитав по курсу на день выдачи.

Сумму, предназначенную для оплаты проезда, жилья, питания и иных издержек работника, согласованных с работодателем, оформляют как подотчетные средства.

По возвращении сотрудник должен отчитаться по ним в течение трех рабочих дней. Для этого нужно оформить авансовый отчет и приложить к нему документы, подтверждающие указанные траты.

Деньги, которые остались неизрасходованными, работник обязан вернуть работодателю (п. 26 Положения о командировках).

Расходы в валюте при загранкомандировке нужно пересчитать в рубли:

Отчитываться по суточным сотрудник не должен, поэтому суточные не надо оформлять как подотчетные средства. Их следует просто выдать работнику.

ВНИМАНИЕ. Выплату взамен суточных при однодневной командировке нужно передать работнику под отчет наравне с деньгами на проезд и на другие командировочные расходы. Впоследствии сотрудник обязан отчитаться по такой выплате, предъявив в бухгалтерию подтверждающие документы.

Налогообложение суточных

Командировочные расходы, в том числе суточные, можно учесть при налогообложении прибыли в полном объеме (подп. 12 п. 1 ст. 264 НК РФ).

Налогоплательщики на УСН с объектом «доходы минус расходы» также вправе списать суточные при командировках (подп. 13 п. 1 ст. 346.16 НК РФ).

Выплаты взамен суточных при однодневных служебных поездках можно учесть, только если работник представил подтверждающие документы.

Видео:Командировочные расходы. Заполнение авансового отчета в 1С:Бухгалтерия 8.3Скачать

Суточные при командировках в 2021 году: размер согласно НК

При осуществлении хозяйственной деятельности организация может направлять своих сотрудников для выполнения поставленных руководством заданий.

Когда работники находятся в служебных поездках, согласно законодательству, за ними сохраняется место работы, а работодатель производит начисление зарплаты исходя из среднего заработка.

Также командируемым полагаются суточные при командировках в 2021 году, которые определяются так же как и в предыдущие годы.

Изменения по суточным в 2021-2021 году

На протяжении нескольких лет законодатели пытаются исключить из состава командировочных расходов понятие суточных, под которыми понимаются суммы выделяемые в определенном размере сотруднику в командировке на каждый день для покрытия дополнительных расходов в командировке.

https://www.youtube.com/watch?v=YMkymoyogfE

В настоящее время порядок расчет, нормирование суточных в командировке, а также процесс нормирования действуют так же как и в предыдущие годы.

В 2021 году в регионах появился новый сбор — курортный сбор, который уплачивается лицами, приезжающими в данные регионы и находящимися на их территории более 24 часов.

Сегодня на курортный сбор перешли следующие субъекты федерации – Республика Крым, Краснодарский, Алтайский и Ставропольский края. В среднем его размер по регионам будет определять в сумме 50 рублей на каждого человека за каждый день пребывания.

Внимание: поэтому при направлении работников в эти регионы, необходимо в командировочные расходы закладывать суммы, предназначенные для уплаты данного обязательного платежа.

Например, если отправить в служебную поездку работника на семь дней, нужно включить в расходы суммы в среднем 350 рублей на курортный сбор.

Размер суточных при командировках в 2021 году

Суточные при командировках в 2021 году и 2021 году нормируется как самим хозяйствующим субъектом, так и со стороны государства в виде фиксации нормы суточных в НК РФ.

Каждое предприятие утверждает размер суточных из расчета каждый день в своих нормативных актах, например, в Положение по командировках. Они необходимы для правильного включения расходов по командировки в базу по налогу на прибыль.

Внимание: нормирование суточных законодательными актами принимается с целью осуществления правильного исчисления НДФЛ и социальных взносов.

Если утвержденные нормы предприятия больше действующих размеров, закрепленных в законодательстве, то с превышения их компания как налоговый агент должна исчислять НДФЛ по каждому работнику, направленному в командировку.

Данные правила действуют, когда определяется размер суточных при загранкомандировках в 2021 году.

💡 Видео

Командировочные расходы. Порядок и размер выплатСкачать

Вопросы про командировочные расходы - Елена А. ПономареваСкачать

Расчеты с подотчетными лицами в 2021 году при направлении в командировкуСкачать

Командировки в 2023 году: что новогоСкачать

Командировочные #FactorAcademy#ШпаргалкаБухгалтераСкачать

Пример расчета командировочных расходов и суточных.Скачать

Командировка - Елена А. ПономареваСкачать

Чем подтвердить командировочные расходы?Скачать

Командировочные расходы.mp4Скачать

Можно ли учесть в УСН расходы на бензин, печенье, командировки и кое-что ещёСкачать

Командировка: нестандартные ситуацииСкачать

Командировка: как рассчитать командировочные расходыСкачать

Командировочные расходы, солидарные поручители, учёт расходов ИПСкачать

Какие расходы нужно возместить работнику при командировке?Скачать

Как оформить командировку в 1С Бухгалтерия 8.3? Пошаговая инструкцияСкачать

Уч.курс 16 Оформление командировочных расходовСкачать