После введения ФЗ-422 от 27.11.2021 года «о введении нового налогового режима», который установил такое понятие как «налог на профессиональную деятельность», достаточно большое количество людей подпали под его действие.

Такие люди, как к примеру – учителя, которые работают по трудовому договору, а после работы ещё и оказывают репетиторские услуги задаются вопросом — может ли самозанятый быть одновременно наемным работником? Чтобы более подробно разобраться в этом, рассмотрим новый закон «в разрезе».

- Кто такой «самозанятый»?

- Кто такой наёмный работник?

- Может ли быть самозанятый одновременно наёмным работником?

- В каких случаях это исключено?

- В каких случаях можно работать и быть самозанятым?

- Можно ли официально работать и быть самозанятым в 2021 году

- Критерии самозанятости

- Подводные камни

- Может ли наёмный работник быть самозанятым

- Может ли собственник бизнеса получить статус самозанятого

- Хочу работать официально: самозанятый или ИП? — Самозанятые.рф

- ИП могут нанимать сотрудников, но не смогут торговать алкоголем и оружием

- Самозанятые работают только в четырех регионах или удаленно

- ИП могут работать по всей России

- Самозанятый: до 2,4 млн рублей в год

- ИП: до 60 млн рублей в год минимально или безлимитно

- Самозанятые регистрируются онлайн со смартфона за 10 минут

- ИП регистрируются в налоговой за неделю

- Самозанятые платят 4–6% от дохода

- У ИП есть 4 налоговых режима

- Самозанятые не платят взносы

- ИП платят каждый квартал

- Самозанятые могут принимать деньги на обычную банковскую карту

- ИП нужно открыть расчетный счет

- Самозанятые не сдают отчетность

- ИП отчитываются в налоговую

- Самозанятые могут работать без документов

- ИП нужно подписывать договоры, выставлять счета и формировать акты

- Самозанятым стоит становиться, если

- ИП придется открыть, если

- Можно ли быть самозанятым и официально работать по трудовому договору

- Совместима ли самозанятость и работа по трудовому договору

- Условия регистрации самозанятости

- Кто может стать самозанятым: возможности и ограничения

- Налоги с самозанятых и работающих по найму граждан

- Организационные моменты в работе самозанятых

- Разбираемся, может ли самозанятый трудоустроиться

- Официальное трудоустройство и самозанятость

- Можно ли одновременно быть ИП и самозанятым

- Как ИП начать платить налоги как самозанятому

- Можно ли быть самозанятым и официально работать: собственники бизнеса

- Можно ли перевести работающих по трудовому договору на самозанятость

- Плюсы и минусы перевода сотрудников в самозанятые

- Как оформить самозанятость, если уже трудоустроен

- Как оформить нового самозанятого сотрудника

- Может ли самозанятый работать по трудовому договору

- Налогообложение самозанятых, работающих по трудовому договору

- 🔥 Видео

Кто такой «самозанятый»?

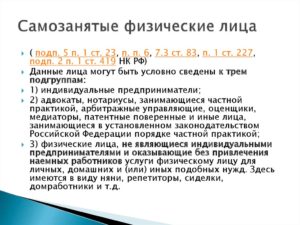

Прежде чем ответить на вопрос, можно ли быть самозанятым и официально работать одновременно, необходимо обратиться к законодательству и понять, кто же такой самозанятый, а также чем он отличается, скажем, от предпринимателя.

И так, само определение самозанятый на законодательном уровне было введено ещё в 2021 году. Под этим понятием подразумевается физическое лицо, занятое какой-либо профессиональной деятельностью, сопряженной с риском и приносящей доход.

На данный момент, не всю деятельность попадающую под данное определение можно назвать профессиональной, а человека её выполняющего – самозанятым. На данный момент, лишь 63 вида деятельности официально закреплены на законодательном уровне. Стоит также сказать, что данный список является динамическим и по решение субъектов РФ, выступающих в качестве пилотных может изменяться и дополняться.

До 2021 года, у самозанятых не было в принципе никаких обязанностей. При желании, такие люди могли подать уведомление в орган Федеральной Налоговой Службы, в котором они могли сообщить о начале ведении такой деятельности, но никаких прав или обязанностей, связанных с получением данного статуса они не получали.

Как известно, на данный момент у такой категории граждан появились определённые обязанности. В первую очередь это необходимость уплачивать налог в 4% при работе с физическими лицами и 6% при работе с юридическими лицами. Эта обязанность установлена тем фактом, что в отношении самозанятых применяется новый налоговый режим – «Налог на профессиональных доход».

Иных обязанностей по отчислению средств в фонд ОМС, либо фонд социального страхования у лиц занятых профессиональной деятельностью нету.

Перечисленные вами средства в ФНС через приложение «мой налог» в последствие разделяются. Часть средств остаётся в пользу ФНС, часть переходит фонду ОМС, а часть отчисляется в фонд социального страхования.

Ближайшее с чем можно сравнить данную деятельность – это предпринимательство. По сравнению с ним, положение самозанятого лица гораздо более привлекательно, нежели ИП.

В первую очередь ИП обязан платить взносы в фонд ОМС и фонды социального страхования. На 2021, каждый предприниматель обязан заплатить «за себя» 36.238 рублей, не учитывая при этом налоговой нагрузки.

Кроме того, если смотреть по уплате налогов и сборов, то самые минимальные платежи будут по УСН (Упрощенная Система Налогообложения), но даже по ней налог составит 6% при учёте чистого дохода и 15% при учёте доход минус расход.

Кто такой наёмный работник?

Чтобы определить может ли самозанятый работать по трудовому договору необходимо определиться с таким понятием, как наёмный работник.

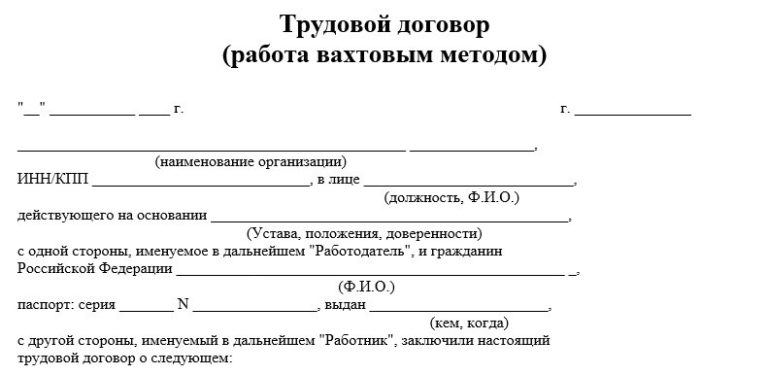

Такой статус получают физические лица, заключившие трудовой договор (либо иной договор с работодателем), согласно которому они зачисляются в штат организации для выполнения каких-либо должностных обязанностей, по итогу за что они получают денежное вознаграждение (т.е – заработную плату).

Как мы видим, в отличии от определения самозанятого лица, наёмный работник не связывает свою профессиональную деятельность с риском и официально оформляет свои трудовые отношения с работодателем.

Кроме того, в отличии от самозанятого лица, работодатель в обязательном порядке удерживает из заработной платы наёмного работника отчисления в фонд ОМС и фонд социального страхования, а также НДФЛ.

С 2021 года размер НДФЛ составляет 15%, в связи с чем по сравнению с 4% или 6% по НПД у самозанятых, новый налоговый режим является гораздо более выгодным.

Может ли быть самозанятый одновременно наёмным работником?

Множество споров велось на данную тему после публикации законопроекта.

https://www.youtube.com/watch?v=rGXpMwI9Jw8

Сейчас уже точно можно сказать, что законодательно самозанятым лицом может считаться как индивидуальный предприниматель (в определенных случаях), так и лицо, которое параллельно работает по трудовому договору с работодателем.

В этом случае, уплата налогов с дохода человека будет разделяться.

Всю прибыль, которую он получит, осуществляя свою деятельность как самозанятое лицо, он обязан будет проводить через сервис «мой налог» и уплачивать с неё 4% или 6% в зависимости от ситуации.

При этом, доход получаемый от основной работы ни коим образом не подвергается налогообложению как профессиональный. В отношении дохода, который лицо получает на основном месте работы, также сохраняется обязанность по уплате с него НДФЛ.

В каких случаях это исключено?

Говоря о том, может ли самозанятый работать по найму, необходимо внести определенную ясность.

Действительно, законодательно не установлен запрет на одновременное ведение деятельности самозанятого лица и работу по найму. Такое положение дел действует ровно до тех пор, пока ваша основная рабочая деятельность не подпадает под категорию самозанятой.

Легче всего показать это на примере фриланса. Допустим, вы заключаете трудовой договор с организацией по производству авторского контента, согласно которому вы занимаете должность штатного копирайтера.

Параллельно этому, вы желаете зарегистрироваться как самозанятый и выполнять такую же работу параллельно основной.

В этом случае ФНС откажет вам в регистрации в качестве самозанятого лица до тех пор, пока вы не покинете, либо не смените место работы.

Стоит также сказать, что, если вы всё же желаете официально трудоустроиться, при этом ваша обязанность будет заключаться в выполнении деятельности предусмотренной законом «о самозанятых», стоит обратить внимание что ваш работодатель должен в обязательном порядке быть – либо ИП, либо ООО.

Кроме того, стоит помнить, что, если вы сами зарегистрировались в качестве самозанятого, заключать с кем-либо трудовые договора вы не имеете право.

В каких случаях можно работать и быть самозанятым?

Ярким примером ответа на вопрос – может ли работающий человек быть самозанятым является следующая ситуация. Человек работает учителем в школе, с ним заключен официальный трудовой договор.

В свободное от работы время, учитель оказывает платные репетиторские услуги.

В этом случае, такой человек может легализовать свою репетиторскую деятельность зарегистрировавшись в качестве самозанятого и начав уплачивать налог с дохода, который приносит ему именно эта деятельность.

Также, вполне нормальным будет и та ситуация, в которой человек работает на основной работе, скажем юристом, а по вечерам выполняет заказы по копирайтингу. Эти заказы он абсолютно также может легализовать, и начать уплату налогов с них!

Это лишь несколько примеров, которые более ярко отражают картину. На деле практически любую основную трудовую деятельность можно совместить с самозанятостью.

Видео:Можно ли работать официально и быть самозанятым одновременноСкачать

Можно ли официально работать и быть самозанятым в 2021 году

ШрифтAA

С 2021 года в России стартовал уникальный налоговый эксперимент — введение налога на профессиональный доход граждан, не зарегистрированных в качестве ИП. Другими словами – на самозанятость.

Режим тестовый и людям не совсем понятно, как в нём работать. Не удивительно, что такое нововведение стало поводом для множества вопросов.

Один из них: можно ли официально работать и быть самозанятым одновременно? Чтобы внести ясность, мы проанализировали закон и пояснения ФНС на этот счёт.

Официального определения «самозанятости» в нормативных документах нет. Однако новый 422-ФЗ узаконил статус самозанятого — гражданина, работающего на себя, без работодателя и наёмных сотрудников.

Раньше у него не было других вариантов, кроме как открывать ИП или работать в финансовой «тени».

Теперь же закон предоставляет возможность официально зарегистрироваться в статусе самозанятого и платить фиксированный налог на профессиональный доход (НПД).

Налоговая ставка зависит от того, на какой круг субъектов рассчитана самостоятельная деятельность:

- для тех, кто продает товары или оказывает услуги физическим лицам — 4 %:

- для тех, кто выбирает в качестве контрагентов предпринимателей и компании —– 6 %.

Это достаточно выгодный режим по сравнению с тем, что предусмотрен для ИП. Напомним, что предприниматели обязаны платить фиксированные страховые взносы независимо от дохода, а самозанятые освобождены от такого бремени.

https://www.youtube.com/watch?v=GKzbQqUt6iE

Кроме того, для участников финансового эксперимента предусмотрена льгота в виде налогового вычета общей суммой 10 000 рублей.

Вычет предоставляется частями, пока не наберётся максимальная сумма:

- 1 % от дохода — при расчёте с физическими лицами;

- 2 % от дохода — при расчёте с компаниями и предпринимателями.

Регистрация самозанятых происходит дистанционно с помощью специально разработанной программы «Мой налог». Теперь не нужно стоять в очередях и собирать кипу документов — достаточно иметь паспорт, телефон или компьютер с выходом в интернет.

Установление нового налогового режима для самозанятых — это попытка законодателя вывести из финансовой «тени» граждан, занятых подработкой или работающих неофициально. Само понятие «самозанятость» воспринимается как способ привлечения дополнительного дохода.

Большинство участников налогового эксперимента официально трудоустроены и лишь в свободное время подрабатывают «на себя». Классический пример: днем — учитель в школе, а вечером — частный репетитор.

Именно этот вид деятельности, который осуществляется в свободное от основной работы время, и подпадает под режим для самозанятых.

Стоит отметить, что тех, кто предпочтёт продолжать работать «в тени», будут ловить надзорные органы ФНС. Впоследствии они рискуют понести ответственность за незаконное предпринимательство.

Чем же может заниматься самозанятый? В законе пока нет официально утверждённого перечня «самостоятельных» профессий. При этом определены виды деятельности, которые не относятся к самозанятым:

- продажа подакцизных товаров: алкоголя, бензина, табака;

- перепродажа имущественных прав;

- добыча и продажа полезных ископаемых;

- деятельность с привлечением наёмных работников;

- предпринимательство на условиях агентского договора, договора поручения или комиссии;

- деятельность, регулируемая отдельной законодательной базой: адвокаты, нотариусы, арбитражные управляющие и пр.

Получается, что представители любых других профессий попадают под самозанятых. Таким образом, в новом налоговом режиме оказались:

- репетиторы и няни;

- фотографы;

- швеи и модельеры;

- фрилансеры: копирайтеры, редакторы, дизайнеры и пр.;

- программисты и мастера по ремонту различного оборудования;

- работники индустрии красоты: стилисты, мастера маникюра и пр.

- лица, оказывающие клининговые услуги;

- собственники, сдающие помещения в аренду;

Стоит отметить, что те, кто предпочитает оказывать юридические услуги — консультации, составление документов, также считаются самозанятыми гражданами.

Законодатель ставит представителей вышеуказанного списка профессий перед выбором —зарегистрироваться в статусе ИП или официально оформить самозанятость.

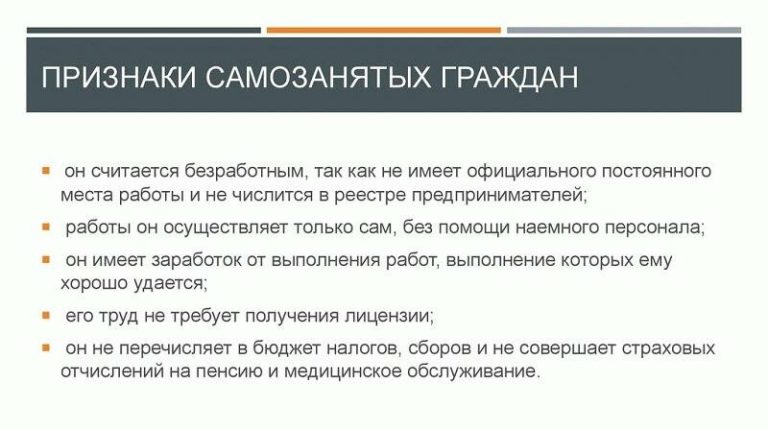

Критерии самозанятости

К числу основных критериев самозанятости можно отнести территориальную принадлежность осуществляемой деятельности. Сегодня спецрежим для самозанятых уже действует в четырёх субъектах России:

- Москва;

- Московская область;

- Калужская область;

- Республика Татарстан.

Следующий критерий — финансовый. Максимальный доход от самостоятельной деятельности имеет ограничение – он не должен превышать 2,4 млн рублей в год, то есть 200 000 рублей ежемесячно.

В остальном МинФин установил для самозанятости следующие признаки:

- деятельность основывается исключительно на личном участии;

- самозанятые не должны состоять на учете в статусе ИП;

- деятельность должна быть зарегистрирована в налоговом органе.

Подводные камни

Анализируя новый налоговый режим, стоит обратить особое внимание на некоторые нюансы. Так самозанятым не обязательно делать отчисления в Пенсионный Фонд, только в добровольном порядке.

При этом трудовой стаж от такой деятельности не учитывается, то есть на достойную пенсию участникам налогового эксперимента рассчитывать не приходится.

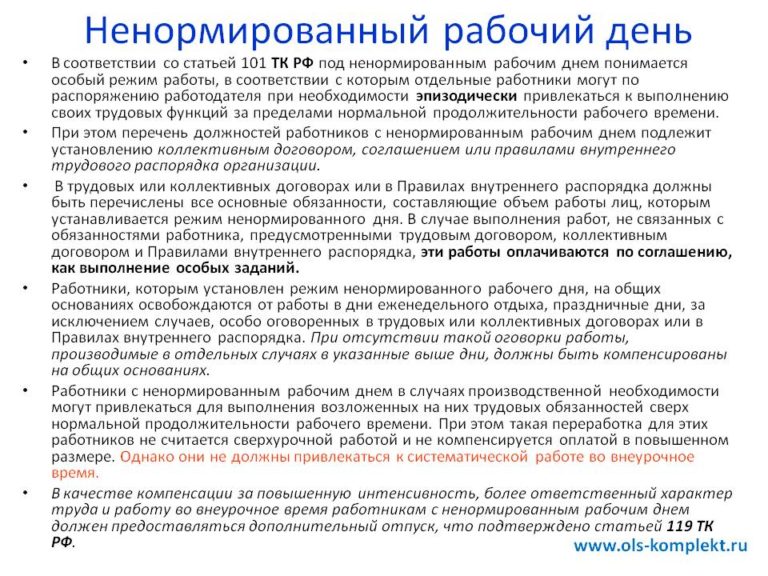

Именно поэтому совмещение официальной работы по трудовому договору и самозанятости — это идеальная схема для налогоплательщиков: копится стаж, а необходимый процент от дохода в ПФР платит по основному месту работы.

Может ли наёмный работник быть самозанятым

В законе нет прямого запрета на совмещение наемного труда и самозанятости, если иное не предусмотрено соглашением с работодателем.

Приведем наглядный пример: бухгалтер официально трудоустроен в строительной компании, а в свободное от работы время составляет налоговые декларации для физлиц и предпринимателей.

В таком случае, ему следует зарегистрироваться в системе в качестве самозанятого и платить налог: 4 % от дохода при расчёте с гражданами, и 6 % — при расчете с ИП.

https://www.youtube.com/watch?v=MPvWZL7Jo0Y

Совсем не обязательно, чтобы подработка и основная трудовая деятельность принадлежали к одной профессиональной сфере. К примеру, менеджер по продажам может пять дней в неделю работать по специальности, а в выходные делать маникюр на дому.

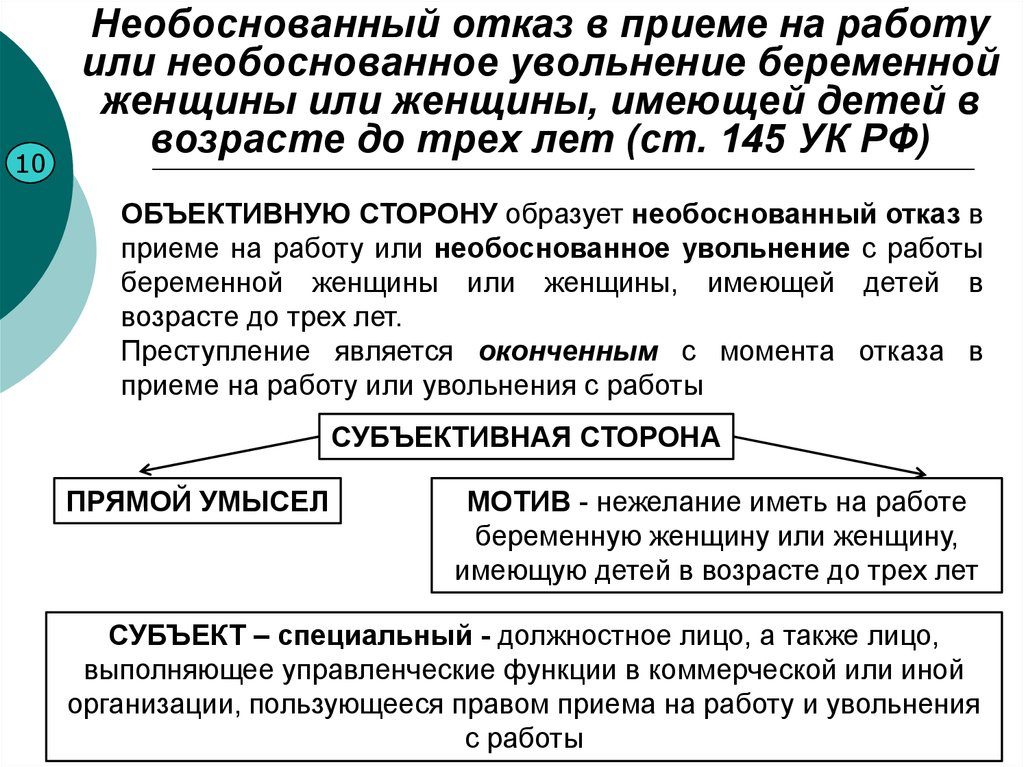

Исключение составляют госслужащие — этой категории работников нельзя иметь дополнительный заработок. В 6 статье 422 – ФЗ прописан запрет на налогообложение доходов работников государственных и муниципальных служб, если только они не сдают помещения в аренду.

Свои разъяснения по проблеме совмещения самозанятости и основной работы дает и ФНС на своем официальном сайте в разделе «Вопросы».

Может ли собственник бизнеса получить статус самозанятого

Введение нового налогового режима вызвало живой интерес у индивидуальных предпринимателей. Для них такое нововведение особенно выгодно:

- при переходе на самозанятость не нужно платить страховые взносы;

- не нужно самому считать сумму налога;

- процент отчислений значительно ниже;

- можно обойтись без отчётности и кассового аппарата.

Чтобы стать участником налогового эксперимента, предпринимателю необходимо подать заявление в ФНС о снятии с налогового учета в реестре ИП, а затем заново зарегистрироваться как самозанятому или же начать платить НПД, оставаясь в прежнем статусе индивидуального предпринимателя.

Аналогично ситуация обстоит и с учредителями ООО — при желании они тоже могут одновременно стать самозанятыми.

Рассмотрим ответ ФНС на этот счёт:

Представители бизнеса сразу оценили возможную финансовую выгоду от оформления сотрудников как самозанятых.

Предвидя такое развитие событий, законодатель пресёк возможность создания мошеннических схем, позволяющих необоснованно экономить на налогах. Согласно подп. 8 п. 2 ст.

6 закона 422-ФЗ под действие спецрежима не подпадают доходы, выплачиваемые работодателем или бывшим работодателем, если с даты расторжения трудового договора прошло меньше 2-х лет.

Самозанятость не мешает официально работать. Для того чтобы зарегистрировать доход от дополнительной деятельности, не обязательно увольняться. Задача законодателя — легализация подработки.

Что это даёт налогоплательщикам? Возможность получить официальный статус, уверенность, документальное подтверждение доходов. В данный момент новый налоговый режим условно проходит стадию стажировки.

Как этот проект будет в полную силу работать на практике — покажет проверка временем.

Популярные материалы

Почитать еще

Видео:Самозанятость: стоит ли открывать? Плюсы и минусы самозанятостиСкачать

Хочу работать официально: самозанятый или ИП? — Самозанятые.рф

Им нельзя никого нанимать: ни в штат, ни по договору ГПХ. Они могут работать только сами либо заключать договоры с другими самозанятыми или компаниями. Например, писать тексты на заказ, продавать керамические кружки ручной работы, готовить детей к ЕГЭ.

Еще у самозанятых есть список запрещенных видов деятельности — они не могут:

- Добывать и продавать полезные ископаемые.

- Перепродавать товары и права на имущество, например открыть магазин и торговать там товарами, купленными у поставщика.

- Продавать товары, требующие маркировки или попадающие под акцизы, например крепкий алкоголь собственного производства.

- Зарабатывать на комиссиях и агентских договорах.

- Доставлять товары от продавцов к покупателям, если продавец не выдает чеки.

ИП могут нанимать сотрудников, но не смогут торговать алкоголем и оружием

У ИП меньше ограничений по деятельности — им разрешено:

- Перепродавать товары, произведенные другими людьми, например открыть продуктовый магазинчик.

- Зарабатывать на комиссиях, например с продажи квартир.

- Добывать полезные ископаемые, например драгоценные камни.

Однако ИП недоступна почти вся деятельность по лицензии. Продавать крепкий алкоголь и торговать оружием вы не сможете.

Самозанятые работают только в четырех регионах или удаленно

В 2021 году налоговый эксперимент запустили только в Москве, Московской области, Калужской области и Татарстане. В 2021-м его планируют расширить на всю страну, но пока самозанятые могут работать только в этих четырех регионах.

https://www.youtube.com/watch?v=v-neo8XTNRU

При этом прописка в регионе эксперимента не нужна. Можно проживать там временно, например в гостинице, — согласно письму Минфина, вы все равно можете работать как самозанятый.

Если вы работаете удаленно, например, пишете статьи или рисуете иллюстрации, вы можете зарегистрироваться как самозанятый. Но пока жить нужно тоже только в регионах, входящих в область эксперимента.

ИП могут работать по всей России

Ограничений по региону нет — ИП можно открыть где угодно по месту регистрации в паспорте. Езжайте хоть в Сыктывкар и открывайте дело там, но не забудьте зарегистрироваться на постоянной основе.

Самозанятый: до 2,4 млн рублей в год

Если самозанятый заработает больше 2,4 млн рублей в год, он автоматически потеряет статус и станет физлицом. Когда доход перешагнет планку 2,4 млн, приложение «Мой налог» не даст учитывать доход, платить налоги и выдавать чеки.

ИП: до 60 млн рублей в год минимально или безлимитно

Ограничения по доходу есть только у двух налоговых режимов:

- До 150 млн рублей в год на УСН — фиксированном налоге с дохода или дохода с вычетом расхода, с упрощенной бухгалтерией и без НДС.

- До 60 млн рублей в год на патенте — фиксированных выплатах вне зависимости от дохода, без ведения бухгалтерии.

Самозанятые регистрируются онлайн со смартфона за 10 минут

Для регистрации не придется никуда идти — нужно просто скачать приложение «Мой налог» и подать заявление онлайн: Android или iOS. Для подачи заявления понадобится отсканировать паспорт и сфотографироваться на смартфон. После проверки заявления вам придет уведомление о регистрации — обычно это занимает от 10 минут до пары дней.

ИП регистрируются в налоговой за неделю

Бумажной волокиты больше: нужно лично прийти в налоговую по месту прописки и подать заявление на регистрацию ИП. В заявлении придется указать коды ОКВЭД будущей деятельности: их нужно выбрать заранее из перечня. Заявление рассматривают 5–7 рабочих дней. Еще придется заплатить пошлину — 800 рублей в банке или 560 рублей при оплате через Госуслуги.

Открыть ИП можно и дистанционно, но это сложнее: нужно оформить квалифицированную электронную цифровую подпись. Она стоит до 2000 ₽. Но оформлять заявление, оплачивать пошлину и ждать 5–7 дней все равно придется.

Самозанятые платят 4–6% от дохода

Придется отдавать в ФНС 4% налога при работе с физлицами и 6% — с юрлицами. Например, с продажи шарфика ручной работы соседу нужно будет заплатить 4%, а с партии шарфиков в магазин — 6%.

В качестве бонуса первым участникам программы дают 10 000 рублей налогового вычета. Это происходит автоматически: снижают налог на доходы от физлиц до 3%, от юрлиц — до 4%. Подробнее об этом расскажем в статье про налоговый вычет.

Самозанятые не могут уменьшить налог за счет расходов. Если вы шьете дорогие платья из китайского шелка, платить налог придется со всех поступающих денег, без вычета расходов.

У ИП есть 4 налоговых режима

- УСН — 6% от доходов или 15% от доходов с вычетом расходов.

- ОСНО — 13% с дохода плюс НДС.

- ЕНВД и патент — фиксированная сумма налога, размер зависит от деятельности и региона. Доступен только для некоторых видов деятельности, например для репетиторства или ремонта обуви. Рассчитать стоимость патента можно на сайте налоговой.

- ЕСХН — 6% от доходов с вычетом расходов, но только для сельскохозяйственной деятельности.

Самозанятые не платят взносы

Страховые взносы — это выплаты в бюджет пенсионного фонда и организации медицинского страхования. У самозанятых этих взносов нет. Если ничего не заработали, например решили устроить себе отпуск, — ничего не платите.

ИП платят каждый квартал

В 2021 году нужно заплатить 36 238 рублей за весь год, плюс 1% от дохода свыше 300 000 рублей в год. Взносы нужно платить всегда, даже если решили отдохнуть от работы и ничего не заработали за месяц.

https://www.youtube.com/watch?v=QgJlimDKgfk

Зато на сумму взносов можно уменьшить налог. Например, если на УСН «Доходы» вы заработали 300 000 в год, налоги платить не придется: взносы полностью их покроют.

Самозанятые могут принимать деньги на обычную банковскую карту

По номеру от физлиц или по реквизитам от юрлиц и ИП. Чеки они выдают через приложение «Мой налог». Для работы не нужна онлайн-касса.

Например, человек заказал вам разработку личного блога. Вам не нужно проводить платеж через кассу. Вы даете заказчику номер карты, он оплачивает, вы вносите доход в «Мой налог» и выдаете чек — все по закону.

ИП нужно открыть расчетный счет

За обслуживание расчетного счета нужно платить от 300 рублей в месяц. С него можно выводить деньги на свою карту. Еще можно выпустить корпоративную карту, привязанную к счету, и платить ею в магазинах. Но просто так принимать деньги на расчетный счет от физлиц или других ИП нельзя.

Чтобы продавать товары и услуги физлицам, ИП нужна онлайн-касса.

Предприниматели без работников, которые предоставляют услуги или продают товары собственного производства, могут не ставить кассы до 1 июля 2021 года. Остальным касса нужна уже сейчас.

Касса стоит от 8000 рублей, еще от 6000 до 14 000 придется отдать за фискальный накопитель. Можно взять кассу в аренду примерно за 3000 рублей в месяц.

Самозанятые не сдают отчетность

Нужно просто вносить доходы в «Мой налог» и раз в месяц платить с них налоги. Кстати, Самозанятые.рф и «Мой налог» — официальные партнеры. Поэтому на нашей платформе налог рассчитывается автоматически, а еще мы напомним, когда подойдет время оплаты налога.

ИП отчитываются в налоговую

Отчетности нет только у ИП на патенте. Остальным нужно сдавать отчеты в налоговую — передавать информацию о доходах и расходах. Для сдачи отчетности нужно заполнять специальные формы и лично ходить в налоговую. Можно подключиться к специальному сервису, например к Контур.Эльбе, и платить им деньги за упрощенную сдачу отчетности.

На ОСНО нужно еще рассчитывать и учитывать НДС: вести счета-фактуры, учитывать категории товаров и услуг, вести бухгалтерские документы. Это сложно, многие нанимают для бухгалтерии с НДС бухгалтера.

Самозанятые могут работать без документов

Можно заключить договор с ИП, юрлицом или физлицом, но делать это необязательно: деньги можно принимать на карту и просто так. Также не нужно выставлять счета и акты. Чек из «Моего налога» — единственное доказательство законности платежа, необходимое самозанятому и его заказчику.

ИП нужно подписывать договоры, выставлять счета и формировать акты

Если их не будет, налоговая может усомниться в законности дохода, заблокировать счет и выписать штраф.

Самозанятым стоит становиться, если

- Живете в Москве, Московской области, Татарстане или Калужской области.

- Планируете работать в одиночку, без наемных работников.

- Будете оказывать услуги или продавать товары своего производства.

- Предполагаете, что не заработаете больше 2,4 млн в год.

- Не хотите долго и сложно регистрироваться, ходить в налоговую, сдавать отчеты, составлять договоры и акты.

- Планируете много работать с физлицами — налог на сделки с ними ниже, и не придется покупать онлайн-кассу.

Самозанятый режим поможет вам избежать бумажной волокиты и лишних трат, например на взносы или онлайн-кассу.

ИП придется открыть, если

Вы хотите:

- Открыть магазин и продавать там товары от сторонних поставщиков.

- Нанять на работу людей — например в агентство контент-маркетинга.

- Работать вне регионов эксперимента по самозанятым.

- Уменьшать налоги на размер расходов, если у вас дорогое производство.

Проще всего платить налоги и вести учет на УСН или патенте, так что присмотритесь к этим режимам.

В большинстве случаев проще зарегистрироваться в качестве самозанятого. Если вы живете в экспериментальном регионе или работаете удаленно и режим вам подходит, попробуйте скачать «Мой налог» и зарегистрироваться. Если что-то не понравится — всегда можно будет открыть ИП.

Видео:Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Можно ли быть самозанятым и официально работать по трудовому договору

Федеральный закон №422 о введении специального налога на профессиональную деятельность не перестает вызывать вопросы.

В процессе тестирования законопроекта появляется новая информация, которая позволяет понять, как, кому и зачем необходимо регистрироваться в качестве самозанятого. Вопрос о совмещении официального трудоустройства и статуса самозанятого не теряет актуальности.

Совместима ли самозанятость и работа по трудовому договору

Большинство граждан РФ помимо основной работы имеют дополнительный заработок.

Действующий закон не запрещает быть самозанятым, имея постоянную работу. При этом по совместительству можно работать в рамках одной профессии, заниматься смежными видами деятельности или открыть свое производство.

Наглядный пример: бухгалтер работает по специальности на предприятии, при этом подрабатывать может ведением отчетности для ИП, аналитиком или печь торты на заказ. Все это попадает под понятие профессионального дохода.

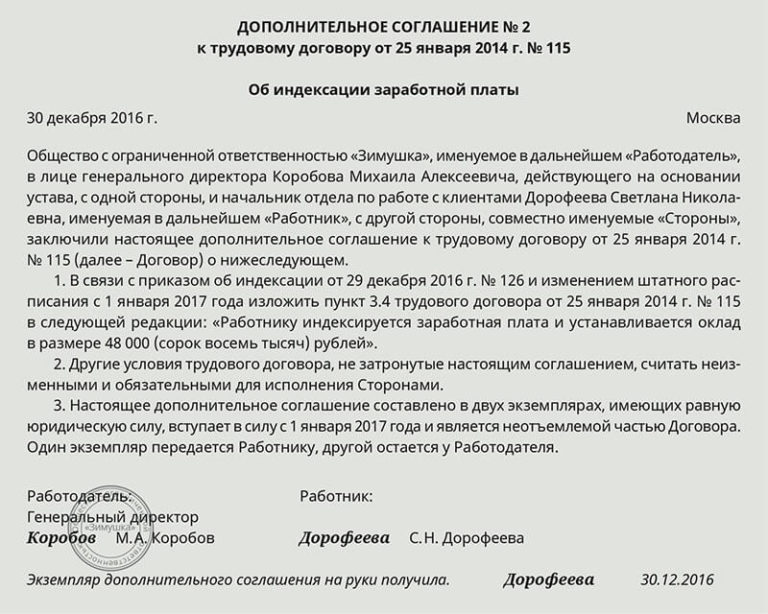

Совмещение официального трудоустройства с самозанятостью работает и в другую сторону. Например, вы уже имеете постоянный доход и отчисляете в ФНС процент по специальному налоговому режиму и решаете устроиться наемным работником — такой вариант тоже возможен. Оформление на работу будет стандартное, как для частного лица.

https://www.youtube.com/watch?v=3RMPKq_HcAQ

С государственной службой дела обстоят иначе. Для служащих государственных и административных учреждений доступно использование НПД только в случае сдачи жилплощади в аренду.

Обратите внимание: самозанятым запрещено предоставлять коммерческие услуги работодателю, на которого работает или работал менее двух лет назад, будучи наемным сотрудником.

Условия регистрации самозанятости

Важно выполнять условия, при несоблюдении которых теряется статус самозанятого. Деятельность, от которой появляется профессиональный доход, должна вестись в Республике Татарстан, Московской, Калужской областях или Москве. Возможно, уже в 2021 году присоединятся к программе и другие регионы.

Отсутствие работодателя и подчиненных сотрудников, проще говоря, «работа на себя» — основа самозанятости. Годовая прибыль должна быть в пределах 2,4 миллиона рублей.

Получить официальный статус самозанятого поможет бесплатное приложение «Мой налог», скачанное на телефон. Аналог приложения — вкладка «Налог на профессиональный доход» в личном кабинете на сайте ФНС России.

Крупнейшие банки активно разрабатывают сервисы и предложения для самозанятых, так что в дальнейшем планируется оформление через уполномоченные банки.

Для регистрации потребуется ФИО, паспортные данные и фотография.

Кто может стать самозанятым: возможности и ограничения

У населения возникает вопрос о списке подходящих профессий. В законе обозначены только ограничения, следовательно, руководствуемся методом «от противного»: не запрещенное разрешается. Фрилансеры, директора, эксперты и лидеры мнений могут легализовать дополнительный доход, если дело и вид дохода не попадают под ограничения.

Работа самозанятого не должна быть связана с продажей акцизных и подлежащих маркировке товаров. Исключается промысел полезными ископаемыми, перепродажа изделий, имущественных прав. Запрещено работать в качестве поручителя, агента или по комиссионному договору. Доходы от адвокатской или нотариальной частной практики также не облагаются новым налогом.

Налоги с самозанятых и работающих по найму граждан

Возьмите за правило: нельзя складывать все налоги в одну корзину.

Работодатель вносит налог за вас, как за наемного рабочего, по ставке 13%, вы оплачиваете налог на профессиональную деятельность самостоятельно.

НПД для самозанятых зависит от того, кому была оказана услуга. Исполнение работ для физлиц и доход, полученный с них, облагается налогом в 4%, если заказчиком услуг был ИП или юрлицо — 6%.

Налог рассчитывается автоматически на основании чеков, которые формируются налогоплательщиком самостоятельно в приложении «Мой налог», после поступления оплаты за выполненную работу на счет.

Организационные моменты в работе самозанятых

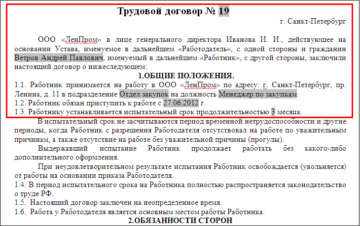

Трудовой договор для наемных сотрудников определяет не только права и обязанности сторон, но и условия труда согласно Трудовому Кодексу. Поэтому не менее важно грамотно оформлять рабочие отношения самозанятых с юридическими лицами и ИП. В договоре на оказание услуг указывается:

- дата заключения и срок действия;

- порядок выполнения работ;

- права и обязанности каждой из сторон договора;

- заявленные требования к качеству;

- стоимость;

- реквизиты;

- варианты разрешения споров.

Завершение работы подкрепляется чеком из приложения «Мой налог». Для удобства ведения отчетности лучше завести отдельный счет.

Обязательно ставьте лайк (палец вверх) этой статье, если она Вам понравилась.

Подписывайтесь на канал, чтобы не пропустить новые публикации!

Спасибо, что дочитали до конца!

Статья доступна на нашем сайте по адресу: https://tvoedelo.online/samozanyatye/mozhno-li-rabotat-i-byt-samozanyatym-odnovremenno

Видео:Можно ли работать и быть самозанятым одновременно?Скачать

Разбираемся, может ли самозанятый трудоустроиться

С 2021 года в России стартовал интересный налоговый эксперимент, который проходит на территории Татарстана, Калужской и Московской областей, а также самой столицы. Речь идёт о введении налога на профессиональную деятельность (НПД) или же о самозанятых. Этот законопроект вызвал очень много вопросов, поскольку было не до конца понятно, как именно всё регулируется.

Согласно закону о самозанятых такие лица должны зарегистрироваться в специальном приложении «Мой налог», после чего им нужно будет платить всего 4% с дохода, получаемого от физических лиц, и 6% – от операций с юридическими лицами. Это нововведение породило массу вопросов. Например, можно ли быть самозанятым и официально работать? Долгое время точного ответа не было. Понадобились разъяснения от ФНС РФ, чтобы расставить все точки на i.

Официальное трудоустройство и самозанятость

Изначально предполагалось, что самозанятость и трудовые отношения должны касаться разных видов деятельности.

Однако впоследствии выяснилось, что это далеко не так: преподаватель по иностранному языку, например, вполне может быть официально трудоустроен в школе на основании соответствующего договора.

Но вместе с тем ему никто не мешает как самозанятому официально заниматься репетиторством и выплачивать налоги. Главное, чтобы он не пытался оформить свою основную трудовую деятельность в рамках нового налогового режима.

https://www.youtube.com/watch?v=pFkgOj3eMxA

То есть ответ на вопрос о том, можно ли работать и быть самозанятым одновременно, утвердительный. Ничто не мешает сочетать одно с другим.

Ограничения у самозанятых всё же существуют. Во-первых, есть запрещённые виды деятельности (нельзя, например, заниматься перепродажей продукции или же торговлей акцизными товарами). Во-вторых, нужно следить за тем, чтобы суммарный доход не превышал 2,4 миллиона рублей в год.

Можно ли одновременно быть ИП и самозанятым

Не меньше вопросов возникло и у индивидуальных предпринимателей. Им очень понравилось такое новведение: отпадает необходимость разбираться со сложной отчётностью, в обязательном порядке оформлять онлайн-кассу, что для многих стало настоящим источником головной боли.

Напомним, что в 2021 году ИП обязательно должны оформить онлайн-кассу, если только они не освобождены от этого в рамках исключения. Но в целом текущий год – последний, больше отсрочек не будет.

Одним словом, формат самозанятых понравился бизнесменам намного больше других вариантов: нужно всего лишь зарегистрироваться в приложении и производить через него выплаты. Да и процентная ставка по НПД намного ниже того, что должны сейчас выплачивать предприниматели.

Однако возникает ещё один закономерный вопрос: можно ли быть ИП и самозанятым? Если такой предприниматель не зарабатывает больше 2,4 миллионов рублей в год, если у него нет наёмных сотрудников, и он не собирается ими обзаводиться, то ничего не мешает.

Правда, нужно учесть некоторые факторы:

- статус «самозанятого» всё же не является полноценной заменой ИП, подразумевается особый налоговый режим;

- поскольку речь идёт о своеобразном эксперименте, многие относятся к данному понятию откровенно недоверчиво;

- так как у самозанятого лица нет подробной документации по налогам, подобный переход может стать неудобным для компаний, которые сотрудничали с ИП.

Нужно понимать, что в бизнесе большинство ценит понятные, знакомые и давно отработанные схемы. А в отношении самозанятых многое ещё уточняется, практика нарабатывается. Поэтому ваши контрагенты могут оказаться не в восторге.

Как ИП начать платить налоги как самозанятому

Некоторые индивидуальные предприниматели боятся, что налоговая откажет им в праве на переход на новый налоговый режим. Однако Письмо ФНС РФ № СД-4-3/1520 от 30 января 2021 года установило, что подобные отказы незаконны. Поэтому если региональное отделение настаивает, можно показать его сотрудникам этот документ.

Чтобы вам начали считать налоги как самозанятому, нужно отправить ФНС РФ уведомление о том, что вы прекращаете пользоваться прежним налоговым режимом. По УСН, ЕСХН или ЕНВД есть все формы документов. Узнать подробнее можно на сайте ФНС РФ.

Дальше налоговая снимает вас с учёта, после чего индивидуальному предпринимателю надо будет зарегистрироваться уже в новом качестве (просто в приложении). Это очень легко и быстро. С того момента, как вы окажетесь добавлены, вам начнут начислять налоги как самозанятому. То есть всё на самом деле довольно просто.

Самозанятость не мешает официальному трудоустройству. С этим статусом также можно оставаться индивидуальным предпринимателем. И если вам НПД как налоговый режим по каким-то причинам не подойдёт, всегда можно будет вернуться на УСН или же на другой вариант, более привычный.

Видео:Может ли самозанятый устроиться на официальную работу?Скачать

Можно ли быть самозанятым и официально работать: собственники бизнеса

Вопрос, можно ли быть самозанятым и официально работать, актуален. В рамках действующего сейчас анализа на территории областей, в том числе Москвы и МО, самостоятельные работники могут зарегистрировать свой доход.

Нововведение вызвало обсуждения, так как непонятно, как регулируется налогообложение.

Дополнения в законодательстве появились относительно недавно, а регистрация дохода проходит в качестве эксперимента только в 4 регионах страны.

Можно ли перевести работающих по трудовому договору на самозанятость

В сети появилось предположение, что, чтобы сэкономить на выплате налогов, реально уволить рабочих и переоформить их, чтобы платить налоги по специальному режиму. Важно отметить, что так делать нельзя, это действие противозаконно, оно нарушает права сотрудников.

https://www.youtube.com/watch?v=pAGLsk9-ygI

Одновременно работать и быть самозанятым можно, однако сотрудника по найму нельзя перевести на специальный режим, чтобы вносить меньше платежей. За такое действие ФНС может перечислить штрафы, пени. Размер санкций зависит от того, совершалось ли нарушение впервые, как долго не уплачивались переводимые пени, насколько серьезно налоговое правонарушение.

Почему сотрудникам не выгодно расторгать трудовой договор:

- нет возможности получить отпуск;

- нет права на компенсации, пенсию;

- не увеличивается стаж.

Не получится скрыть от налоговой, кто платит работающему человеку деньги. При формировании чека по доходам от юридического лица или ИП там должен присутствовать ИНН. Поэтому, можно вычислить сразу, что фирма раньше была работодателем, а после решила перевести сотрудника на льготный режим, чтобы платить меньше налогов.

Плюсы и минусы перевода сотрудников в самозанятые

Ответ на вопрос, может ли самозанятый быть одновременно наемным работником, утвердительный, однако, переводить лицо по трудовому договору на новый режим крайне нежелательно, так как это грозит большими проблемами для организации, и не каждый сотрудник согласится на такую операцию. Обман может быть быстро раскрыт налоговой службой.

В таблице представлены основные положительные и отрицательные стороны такого действия.

| Преимущества | Минусы |

| Не требуется вести отчетность в большом объеме | Сотрудники могут оставить жалобу в надзорных органах, связанную с подменой трудового договора |

| Снижение кадрового документооборота | Не все сотрудники могут согласиться на новые условия, они лишаются социальных гарантий, компенсаций |

| Не требуется вносить страховые взносы | Высокая степень роста лиц, работающих на специальном режиме, может заинтересовать ФНС |

Несмотря на данные плюсы, не рекомендуется переводить сотрудников на новый режим, так как это может обернуться юридическими проблемами. Параллельно возрастет интерес со стороны ФНС, первая проверка может обернуться санкциями для работодателя.

Актуальная проблема для рабочих – можно ли стать самозанятым, если человек официально трудоустроен. Прямого запрета на совмещение разного рода деятельности у одного работодателя нет, если иные аспекты не прописаны в соглашении.

Важно! Часть лиц не имеет права иметь дополнительный доход, за исключением сдачи в аренду помещения. К этой категории относят государственных служащих.

Оплата налогов в том случае, если лицо совмещает два вида занятости, будет различаться. Прибыль за самостоятельную деятельность будет облагаться ставкой в 4% или 6%:

- 4% действует, если расчет осуществляется с физическими лицами;

- 6% – с юридическими лицами.

Как оформить самозанятость, если уже трудоустроен

Согласно существующему закону №422-ФЗ, работающий по трудовому договору человек может быть самозанятым. По новому режиму облагаться будет часть дохода, которая получена в результате самостоятельной деятельности, то есть требуется раздельных учет двух видов работы. Нельзя их совмещать, чтобы не допустить путаницы.

Чтобы зарегистрировать свою деятельность и вносить НПД (взнос в бюджет на профессиональный доход), нужно:

- Установить приложение ФНС, которое имеет название «Мой налог».

- После этого следует авторизоваться и войти в личный кабинет.

Регистрация производится без посещения налоговой службы. Необходимо получить аккаунт и зайти в ЛК. После регистрирования деятельность будет считаться официальной, и самозанятый будет уплачивать взносы в фискальные органы РФ. За уклонение от внесения средств предусмотрена ответственность.

Как оформить нового самозанятого сотрудника

Перевод сотрудников, работающих по трудовому договору, недопустим, так как это действие лишает работников начисления стажа, пенсий, гарантий и социальных выплат. Однако, прием в организацию на работу самозанятых граждан возможен – это не противоречит законодательству.

Важно! Льготную ставку в 4% или 6% такое лицо будет выплачивать только на доход, полученный не по трудовому договору, то есть, человеку требуется вести двойной учет своих полученных средств.

Однако заказчиками услуг или работ не могут быть работодатели данных физических лиц, или лица, которые были их работодателями в течение 2 последних лет.

Быть самозанятым и трудиться на прежнем рабочем месте нельзя согласно законам.

https://www.youtube.com/watch?v=e4iStyMxxJM

К самозанятым относят лиц, которые самостоятельно осуществляют трудовую деятельность с целью получения прибыли. Они не имеют статуса ИП. Также самозанятое лицо не может нанимать работников.

Может ли самозанятый работать по трудовому договору

Согласно №422-ФЗ, лицо, осуществляющее деятельность самостоятельно, имеет право устроиться по трудовому договору к любому работодателю. Однако человек не может получать у одного и того же работодателя доход как наемный сотрудник, и лицо, осуществляющее самостоятельную деятельность.

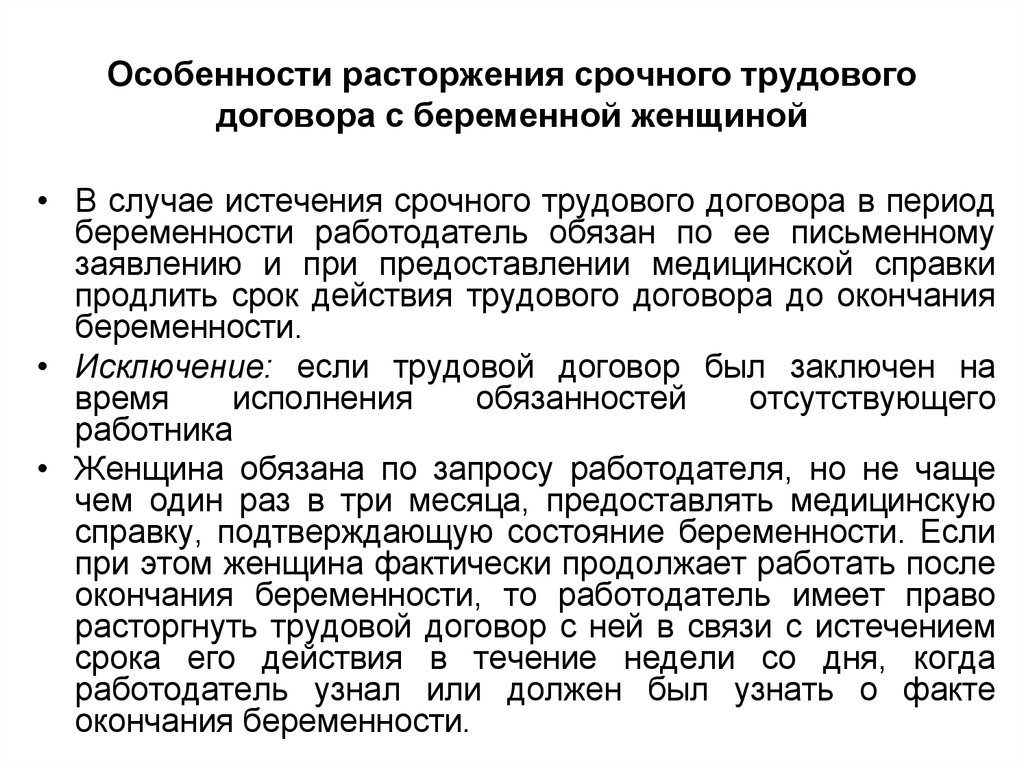

При устройстве на работу следует определить, каким будет тип взаимодействий – трудовой договор или ГПД. В случае оформления трудового договора в течение 24 месяцев после его расторжения с данным работодателем запрещено будет сотрудничать в качестве самозанятого. Таким образом, самозанятый может работать по трудовому договору.

Налогообложение самозанятых, работающих по трудовому договору

Налогообложение лиц, самостоятельно получающих доход, которые работают по договору в компании или осуществляют только самостоятельную деятельность, не отличается. Ставка составляет 4 или 6%. Минимальный размер процента предусмотрен, если услуги оказаны физическим лицам, если же сотрудник сотрудничает с организацией, процент возрастает на 2.

При расчете базы доход от работы по договору ГПХ не будет обложен налогом на профессиональную деятельность (НПД). То есть, данный налог действует только на те средства, которые заработаны вне работы в компании. Законом запрещается использование НПД по доходам по трудовому договору.

Работа по найму и самостоятельная деятельность – совместимы.

Свои доходы и неофициальную занятость можно зарегистрировать в короткие сроки, без личного прибытия в фискальные органы – достаточно скачать приложение «Мой налог» и пройти авторизацию.

Использовать сервис можно на большинстве современных устройств. В случае неуплаты взносов за полученный самостоятельно доход предусмотрены санкции.

🔥 Видео

Самозанятость в 2023 году: главное. Кому подходит режим самозанятости? Как стать самозанятым в 2023?Скачать

Можно ли совмещать самозанятость и официальное трудоустройство?Скачать

Самозанятый в чем опасность? Кто может стать? Какие плюсы и минусы!Скачать

Можно ли быть самозанятым и работать официально по трудовой книжке одновременно в 2020 годуСкачать

Стоит ли переходить на самозанятого? / ГЛАВНЫЕ плюсы и минусы самозанятостиСкачать

Алименты с самозанятого: как начисляются, как платить, какие подводные камниСкачать

Можно ли совмещать работу и самозанятости?Скачать

Можно ли быть самозанятым и работать официально по трудовой книжке одновременноСкачать

Самозанятые и трудоустройство - возможно ли совмещать самозанятость с официальным трудоустройствомСкачать

Можно ли трудоустроенному оформить самозанятость (2020)Скачать

Как ПРАВИЛЬНО ОФОРМИТЬ САМОЗАНЯТОСТЬ за 2 минутыСкачать

Самозанятость плюсы и минусы❓Мой опыт работыСкачать

Как БЕЗОПАСНО работать САМОЗАНЯТОМУ? / ОШИБКИ и ПРОБЛЕМЫ с НАЛОГОВОЙСкачать

Могут ли мигранты быть самозанятыми в РоссииСкачать

Можно ли быть самозанятым и ухаживать за пожилым человеком или инвалидомСкачать