Добрый день!

Сегодня я подробно и простым языком расскажу о формуле доходности акций, какие ее виды можно встретить на финансовых просторах, чем рыночная, отличается от дивидендной доходности, какие факторы влияют на каждую из них.

Все это я подкреплю реальными примерами и покажу прикладные фишки, которые удобно использовать на практике в программе excel. А в конце пару слов скажу о том, как сформировать правильное мнение по поводу инвестиционной привлекательности определенных акций, используя простейшие формулы и здравый смысл.

- Что такое доходность акций

- Виды доходности

- Факторы, влияющие на доходность акций

- Как рассчитать доходность акций с примерами

- Дивидендную

- Рыночную

- Как определить общую доходность

- Зачем считать годовую доходность

- Расчет доходности портфеля облигаций

- Виды доходности облигаций

- Формула расчета доходности к погашению облигации

- Вывод

- Как держателю рассчитать купонный доход по корпоративной облигации — НалогОбзор.Инфо

- Способы расчета

- Метод прямого счета

- Метод, применяемый к государственным ценным бумагам

- IFRS 2 — Как учитывать выплаты на основе акций по МСФО?

- Для чего нужен МСФО (IFRS) 2?

- Какова цель МСФО (IFRS) 2?

- Что такое выплаты на основе акций?

- Условия вестинга (перехода прав на опционы)

- Как признавать выплаты на основе акций?

- Признание операций с расчетами долевыми инструментами

- Признание операций с расчетами денежными средствами

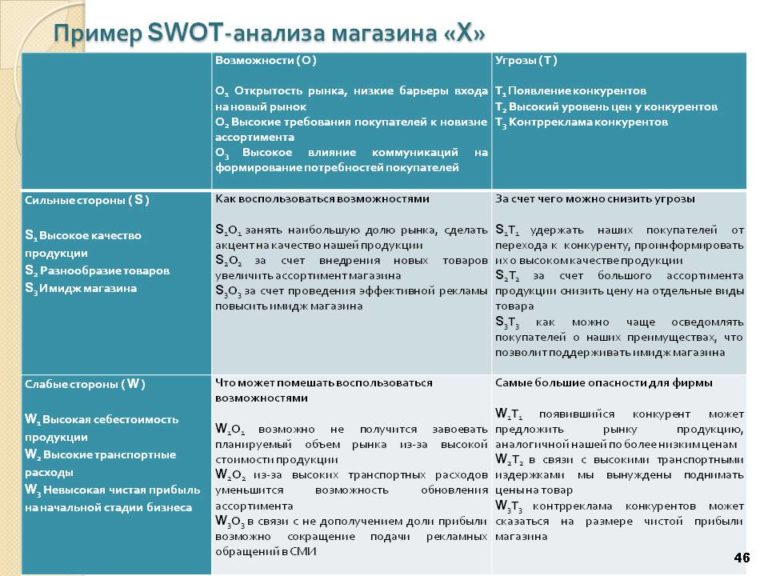

- Как рассчитать эффективность маркетинговой акции

- Акции в ресторанном бизнесе

- Акции в розничных сетях

- Акции дилера бытовой техники

- Психологическая эффективность маркетинговой акции

- Фантомные доли: как предоставить сотруднику долю в уставном капитале без ущерба для компании — Офтоп на vc.ru

- Традиционное решение

- Схема с использованием фантомных долей

- За и против

- Реальные примеры фантомных инструментов

- 🎥 Видео

Что такое доходность акций

По сути это показатель, который говорит о том, сколько инвестор совокупно получает от владения ценными бумагами, покупая их в один момент времени и продавая в другой.

Данный показатель выражается в процентах и показывает эффективность вложений средств в конкретные ценные бумаги. При этом он может принимать и отрицательную величину, в этом случае инвестор фиксирует убыток по своим вложениям.

Виды доходности

Общий показатель доходности или прибыльности акций формируется из двух источников:

- прирост курсовой стоимости;

- дивидендные потоки за период.

Вместе эти показатели могут дать представление о полной доходности акций эмитента. Формулу каждого я предоставлю далее в отдельном рассмотрении.

Факторы, влияющие на доходность акций

Существует огромное количество факторов, которые так или иначе могут оказывать влияние на уровень прибыльности акций.

Но все они сводятся к двум аспектам:

- размер дивиденда;

- перспективы роста акций.

На эти показатели в свою очередь могут оказывать сильное влияние следующие факторы:

- корпоративное управление эмитента;

- общеэкономические тенденции и рыночная конъюнктура;

- финансовое положение компании;

- процентные ставки и т.д.

Как рассчитать доходность акций с примерами

Чтобы рассчитать прибыльность ценных бумаг, следует применять довольно простые формулы.

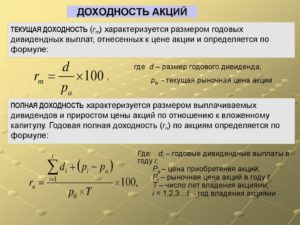

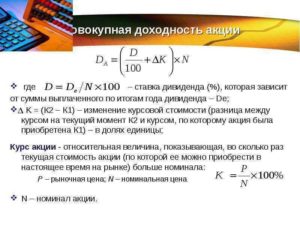

Для расчета дивидендной доходности применяется формула:

Для расчета рыночной используется такая формула:

Где: P0 — стоимость покупки бумаг;

P1 — стоимость продажи бумаг.

Общая, в свою очередь, будет рассчитываться по формуле:

В следующих разделах я покажу примеры расчета каждой из приведенных формул на примере реальной компании и ее биржевых котировок.

Для исследования я предполагаю, что купил обыкновенные акции Сбербанка 01 марта 2021 года, а продал на закрытии торгов 28 августа 2021 года.

Дивидендную

В примере я покупаю обыкновенную акцию Сбербанка 1.03.19 по цене 209 рублей. И за время владения бумагами компания выплатила дивиденд в 16 руб.

Теперь у меня есть все вводные данные, чтобы воспользоваться формулой вычисления дивидендной доходности :

Это означает, что, покупая акцию по 209 рублей, я получаю 7,65% годовой номинальной доходности. На самом деле отсюда необходимо также вычесть налоговые выплаты в размере 13%, и тогда реальная дивидендная доходность составит 7,65% * 0,87% = 6,65%.

Рыночную

Возвращаюсь к моему примеру. Известно, что обыкновенная акция Сбербанка куплена по 209 рублей, а продана через полгода за 219 руб.

Теперь я могу использовать описанную выше формулу и найти рыночную доходность инвестиций:

Это означает, что прирост курсовой стоимости за период владения ценной бумагой составил 4,78%.

Как определить общую доходность

Пришло время рассчитать общую текущую доходность инвестиций. Пример тот же, что и при расчете других. Покупка акций Сбербанка по цене 209 руб. и продажа по 219 через полгода владения. За этот период был начислен дивиденд в 16 рублей.

https://www.youtube.com/watch?v=WTYLIT7XwTk

Теперь я использую формулу общей доходности

В соответствии с формулой расчета я выявил, что общая доходность инвестиций до вычета налоговых издержек составила 12,44%.

Зачем считать годовую доходность

Владеть акцией можно любой период. Как меньше года, так и гораздо больше. Но показатель годовой прибыльности помогает инвестору сопоставить эффективность своих инвестиций относительно альтернативных инструментов. Таковыми могут являться депозиты в банке или ставки по надежным государственным облигациям.

Формула годовой доход-ти выглядит следующим образом:

где Div — выплаченные за период владения дивидендные потоки;

P0 и P1 — стоимость покупки и продажи ценной бумаги;

n — кол-во дней владения.

Видео:Опционы для мотивации сотрудниковСкачать

Расчет доходности портфеля облигаций

Многие инвесторы стремятся вложить свои денежные средства выгоднее, чем в банковский депозит, но при этом не хотят вдаваться в тонкости биржевых торгов. Идеальным вариантом для инвестирования в этом случае станут облигации.

Именно эти ценные бумаги, по своей сути, представляют биржевые аналоги банковских депозитов, так как имеют конечную дату погашения и регулярно выплачиваемый процент – купон (как правило, либо раз в квартал, либо раз в полугодие).

Кроме того, они, как и депозиты, позволяют инвесторам не переживать по поводу резких ценовых изменений (в отличие от акций) и, кстати, тоже могут быть обеспеченными и гарантированными.

При этом стоит учесть, что, вкладываясь в банковские депозиты, инвестор априори принимает риск банковского сектора, который может время от времени возрастать. При вложении в облигации инвестор сам выбирает отрасль и эмитента, то есть получает возможность гораздо шире диверсифицировать свой портфель облигаций.

Иными словами – вкладываться и в максимально надежные облигации РФ (ОФЗ), и в различные муниципальные бумаги, обладающие крайне высокой надежностью и одновременно повышенной доходностью, а также в корпоративные облигации различных компаний, доходность которых часто обгоняет ставки банковских депозитов.

В процессе осуществления подобной диверсификации инвестор набирает целый портфель облигаций, и не всегда становится понятно, какую доходность продемонстрирует этот портфель.

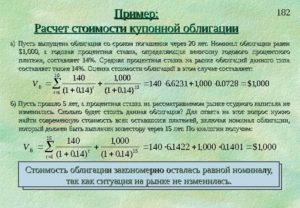

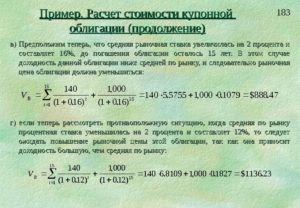

Виды доходности облигаций

Исходя из того, что любой портфель состоит из входящих в него бумаг, важно понимать, как рассчитывается доходность самих облигаций и какой она бывает. В первую очередь следует отметить, что облигации бывают купонные (когда ежепериодно выплачиваются денежные средства – проценты) и дисконтные (бумага торгуется дешевле своего номинала – цены погашения, на практике встречается реже).

Методика расчета купонных и дисконтных облигаций несколько отличается. Формула расчета доходности облигаций дисконтного типа следующая:

Д=(Н-Ц)/Ц* 365/Дн *100, где:

• Д – доходность дисконтной облигации, • Н – цена погашения (продажи), • Ц – цена покупки,

• Дн – количество дней до погашения.

Так, например, если мы покупаем дисконтную облигацию за 900 руб. (90%), номинал которой составляет 1000 руб., и через год бумага погашается, то мы будем иметь:

(1000-900)/900* 365/365 *100 = 11,1% доходности.

Стоит обратить внимание, что если, например, погашение подобной бумаги будет не через год, а через два года (730 дней), то доходность бумаги будет уже меньше – 5,55%, так как промежуточных платежей по дисконтным бумагам не предусмотрено.

С купонными облигациями дело обстоит чуть сложнее. Во-первых, стоит учесть, что купонную облигацию можно приобретать по цене, отличной от цены погашения (т.е. покупая ее, например, по 980 руб. (98%) при номинале в 1000 руб. мы заработаем 20 руб.

, или 2,04% к вложенной сумме) и тем самым зарабатывать еще и на «теле» облигации.

Но помимо «тела», в таких облигациях есть еще и купонные платежи, которые осуществляются с определенной периодикой, указанной в днях в таблице «Текущие торги» как «Длительность купона» (как правило, 70% — 182 дня (полугодие) и 30% — 91 день (квартал)). Также в этой таблице приводятся:

• размеры купонов (в рублях) в столбце «Размер купона», • дата выплаты купона в аналогичном столбце в формате дд.мм.

гггг, • накопленный купонный доход в столбце «НКД» в рублях (деньги, получаемые держателем облигации за срок держания последнего купонного периода при продаже до выплаты купона),• «Номинал» – размер денег, выплачиваемых держателям при погашении за одну бумагу, • «Дата погашения» – дата, в которую будет выплачен номинал,• «Спрос» – лучшая цена спроса (указывается в % от номинала), • «Предложение» – лучшая цена предложения (также указывается в % от номинала), • лот (количество бумаг в лоте 99% — 1 бумага – 1 лот), • процент изменения от закрытия предыдущей сессии (так же, как в акциях),

• «Доходность», о методиках расчета которой ведется речь в этой статье.

Табл.1 Текущие торги с параметрами для облигаций

https://www.youtube.com/watch?v=jiOtt4zDIMU

Рассматривая данные столбцы, можно определить количество выплат купонов в год, разделив 365 (количество дней в году) на значение длительности купона (например, 182). Полученное значение будет равно двум.

Далее можно умножить значение размера купона (например, 65 руб.) на количество выплат в год (например, 2), тем самым получив общее количество выплачиваемых нам по облигации денег за год (65*2=130 руб.).

Чтобы понять, какую доходность можно получить в этом случае, необходимо соотнести получаемые по купонам деньги к цене приобретения облигации – такая доходность будет называться «текущая доходность облигации».

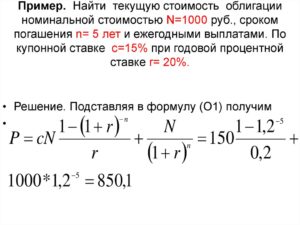

Формула расчета доходности к погашению облигации

Расчет текущей доходности облигаций производится по формуле:

Д = Кв/Ц*100, где:

• Кв – размер купонных выплат,

• Ц – цена приобретения.

То есть, купив ценную бумагу за 1000 руб. (100% номинала) и заработав 130 руб., получим текущую доходность, равную 13% (130/1000*100).

Но стоит учесть, что облигацию можно купить и по иной цене, отличной от номинала, и держать не один год, а больше (например, 2 года или до погашения), и продолжать получать купонные платежи.

Расчет подобной доходности будет производиться по формуле расчета доходности к погашению облигации:

Д = ((Н-Ц)+Кв)/Ц)*365/Дн*100, где:

• Н – номинал (или цена последующей продажи), • Ц – цена бумаги, • Кв – сумма купонных платежей за период владения бумагой,

• Дн – количество дней держания.

То есть, если взять бумагу по 980 руб. (98%), в год выплачивается суммарно 130 руб. купонами, а планируемый период держания – 730 дней, получится: ((1000–980)+260)/980*365/730*100=14,28%.

Теперь, обладая знаниями о методиках расчета доходности облигаций, можно говорить о расчете доходности портфеля облигаций. Доходность портфеля определяется как доля инвестируемых средств на доходность данной доли:

Дп = ∑Доляi*Дi, где:

• Дп – доходность портфеля, • Доляi – доля денежных средств, вложенных в i-ую бумагу,

• Дi – доходность i-ой доли.

То есть если портфель состоит из двух облигаций – с доходностью к погашению 12% и 13% соответственно (срок до погашения 1 год), то необходимо определить долю каждой бумаги в портфеле (если есть свободные денежные средства, то их долю тоже).

Допустим, в бумагу №1 с доходностью к погашению 12% было инвестировано 30% денежных средств, а в бумагу №2 с доходностью к погашению 13% – 60% денежных средств. Еще 10% осталось в форме cash. Формула расчета доходности подобного портфеля будет следующая: 0,3*12+0,6*13+0,1*0=11,4%.

То есть общая доходность портфеля облигаций складывается из доходности долей, входящих в этот портфель.

Вывод

Формула расчета доходности портфеля облигаций совпадает с формулой расчета доходности портфеля в классической портфельной теории. Основная разница между портфелями акций и облигаций с точки зрения определения доходности в том, что доходность акции определяется как «вектор направленности движения ее цены», а в облигациях определяется доходность к погашению (или за период держания).

Видео:В понедельник акции компании подорожали на некоторое количество процентов, а во вторник подешевелиСкачать

Как держателю рассчитать купонный доход по корпоративной облигации — НалогОбзор.Инфо

Корпоративные облигации могут приносить держателю доход в виде процентов (купонного дохода) (ст. 2 Закона от 22 апреля 1996 г. № 39-ФЗ).

Причитающаяся организации от эмитента сумма купонного дохода по облигации может складываться из:

- купонного дохода, накопленного до того, как облигация стала собственностью организации (накопленный купонный доход (НКД), выплаченный при приобретении ценной бумаги);

- купонного дохода, начисленного самой организацией за время владения облигацией.

Для целей бухучета и налогообложения рассчитывать сумму накопленного купонного дохода, выплаченного продавцу, нет необходимости. Она указывается в документах на приобретение облигации (например, в договоре, расчетных документах, документах организаторов торговли).

Купонный доход за время владения облигацией для целей бухучета и налогообложения (при расчете налога на прибыль по методу начисления) определить нужно. При этом его требуется рассчитать:

- по итогам каждого месяца, в котором организация владела корпоративной облигацией (как в условиях получения купонных выплат, так и без них);

- по результатам реализации ценной бумаги;

Сумму дохода по корпоративной облигации, относящуюся к отчетному месяцу, нужно определить исходя из:

- доходности, заявленной при ее эмиссии;

- количества дней, в течение которых облигация находится в собственности организации в данном периоде.

Такой порядок следует из пункта 16 ПБУ 9/99 и статьи 328 Налогового кодекса РФ.

Способы расчета

Однако конкретного порядка расчета дохода по корпоративным облигациям в законодательстве не установлено. Поэтому на практике определить сумму купонного дохода за месяц можно разными способами.

Например:

- рассчитать купонный доход исходя из срока владения облигацией в отчетном месяце и данных, установленных при выпуске облигаций эмитентом (ставки купона, длительности купонного периода и т. д.) – метод прямого счета;

При этом сумма купонного дохода за месяц не зависит от метода, которым она рассчитана.

https://www.youtube.com/watch?v=jwjXqs9IID8

Для целей налогообложения контролирующие ведомства рекомендуют рассчитывать купонный доход по корпоративным облигациям в порядке, который установлен для государственных и муниципальных ценных бумаг (п. 5.1 письма Минфина России от 26 октября 2005 г. № 03-03-02/118 и письмо УМНС России по г. Москве от 18 февраля 2004 г. № 26-08/10738).

Это связано с тем, что государственные (муниципальные) облигации и корпоративные облигации схожи по правилам выпуска и обращения, так как общий порядок эмиссии обоих видов облигаций регулируется Законом от 22 апреля 1996 г. № 39-ФЗ (ст. 1 Закона от 22 апреля 1996 г. № 39-ФЗ). В частности, по обоим видам облигаций дополнительным доходом является купонный доход или дисконт (ст.

2 Закона от 22 апреля 1996 г. № 39-ФЗ).

Метод прямого счета

В эмиссионных документах (например, в проспекте эмиссии, сообщениях о существенных фактах) устанавливается алгоритм расчета купонного дохода по облигации (п. 8.9.3, 26.10 Положения, утвержденного Банком России 30 декабря 2014 г. № 454-П).

Как правило, чтобы исполнить это требование, эмитент приводит формулу с буквенными обозначениями показателей. С помощью нее можно определить сумму купонного дохода за необходимый период времени.

Например, если купонный доход определяется в процентах от номинальной стоимости облигации и длительности купонного периода, то его сумму, приходящуюся на отчетный месяц, можно рассчитать по формуле:

| Купонный доход за отчетный месяц | = | Номинал облигации | × | Ставка (размер) купона, действующая в отчетном месяце | : | Количество календарных дней в периоде, за который установлена ставка купона (например, 365 или 366 дней – для годовой ставки) | × | Количество календарных дней отчетного месяца, в течение которого облигация находилась в собственности организации |

При этом количество дней отчетного месяца, в течение которых облигация находится в собственности организации, рассчитайте:

- со дня, следующего за днем, когда облигация была получена в собственность (за месяц, в котором она приобретена);

- или со дня начала отчетного месяца (если облигация приобретена в прошлых периодах).

Такой порядок следует, в частности, из письма УМНС РФ по г. Москве от 18 февраля 2004 г. № 26-08/10738.

Пример расчета купонного дохода по корпоративной облигации за отчетный месяц

ООО «Альфа» 30 ноября приобрело за 10 249 руб. (в т. ч. НКД – 249 руб.) корпоративную облигацию номинальной стоимостью 10 000 руб. Купонный доход по облигации – 10 процентов в год. Год не високосный. Дата выпуска облигации – 30 августа. Дата начала начисления купона – 1 сентября. Выплата купонного дохода в текущем году не осуществляется.

«Альфа» применяет метод начисления, налог на прибыль платит помесячно.

В целях бухучета и налогообложения «Альфа» должна рассчитать сумму купонного дохода, приходящуюся на декабрь (с 1 по 31 декабря).

Сумму купонного дохода по облигации за декабрь бухгалтер «Альфы» рассчитал так:

10 000 руб. × 10% : 365 дн. × 31 дн. = 85 руб.

Метод, применяемый к государственным ценным бумагам

Рассчитать купонный доход можно исходя из данных о суммах накопленного купонного дохода (НКД), начисленного на конец отчетного месяца, на конец предыдущего месяца (или НКД, уплаченного продавцу), и сумме купонных выплат в отчетном месяце.

Такой порядок установлен пунктами 6–7 статьи 328 Налогового кодекса РФ.

Купонный доход рассчитывайте по таким правилам.

Если организация в отчетном месяце не получала выплат от эмитента, сумму купонного дохода рассчитывайте так:

| Купонный доход за отчетный месяц | = | НКД на конец отчетного месяца | – | НКД, уплаченный при приобретении облигации |

В последующих отчетных месяцах (при отсутствии выплат от эмитента) купонный доход определяйте так:

| Купонный доход за отчетный месяц | = | НКД на конец текущего отчетного месяца | – | НКД на конец предыдущего отчетного месяца |

Таким образом, купонный доход за отчетный месяц (при отсутствии выплат от эмитента) будет равен сумме дохода за то время, которое облигация является собственностью организации в данном месяце.

Пример расчета купонного дохода по корпоративной облигации за отчетный месяц. Организация не получала от эмитента купонных выплат

ООО «Альфа» 30 ноября приобрело за 10 249 руб. (в т. ч. НКД – 249 руб.) корпоративную облигацию номинальной стоимостью 10 000 руб. Купонный доход по облигации – 10 процентов в год. Дата выпуска облигации – 30 августа. Дата начала начисления купона – 1 сентября. Выплата купонного дохода в текущем году не осуществляется. На конец года эмитент облигации объявил сумму НКД, равную 334 руб.

«Альфа» применяет метод начисления, налог на прибыль платит помесячно.

В целях бухучета и налогообложения «Альфа» должна учесть сумму купонного дохода, приходящуюся на декабрь.

https://www.youtube.com/watch?v=xAmgUaBBM3w

Сумму купонного дохода по облигации за декабрь бухгалтер «Альфы» рассчитал так:

334 руб. – 249 руб. = 85 руб.

Если организация в отчетном месяце получала выплаты от эмитента, то сумму дохода рассчитывайте следующем образом.

При получении выплаты в первый раз:

| Купонный доход за отчетный месяц | = | Сумма выплаченного купона | – | НКД на конец предыдущего отчетного месяца (НКД, уплаченный продавцу при приобретении облигации) | + | НКД на конец текущего отчетного месяца |

При последующих выплатах:

| Купонный доход за отчетный месяц | = | Сумма выплаты | + | НКД на конец текущего отчетного месяца |

При этом учитывайте, что после получения купона купонный период, а следовательно, и накопленный купонный доход исчисляются с момента этой выплаты. Например, показатель НКД на конец отчетного месяца следует рассчитывать с момента последней выплаты до окончания отчетного месяца. Такой порядок следует из пункта 27 статьи 280 Налогового кодекса РФ.

Сумму НКД для подобных расчетов можно узнать у организаторов торговли, эмитента, рассчитать на специализированных сайтах, с помощью бухгалтерской программы или самостоятельно, используя порядок расчета, установленный в эмиссионных документах.

Пример расчета купонного дохода по корпоративной облигации за отчетный месяц. Организация получала от эмитента купонные выплаты

ООО «Альфа» 30 ноября приобрело за 10 249 руб. (в т. ч. НКД – 249 руб.) корпоративную облигацию номинальной стоимостью 10 000 руб. Купонный доход по облигации – 10 процентов в год. Год високосный. Дата выпуска облигации – 30 августа. Дата начала начисления купона – 1 сентября. Выплата очередного купонного дохода в текущем году была осуществлена 15 декабря в сумме 290 руб.

«Альфа» применяет метод начисления, налог на прибыль платит помесячно.

В целях бухучета и налогообложения «Альфа» должна учесть сумму купонного дохода, приходящуюся на декабрь.

Для этого бухгалтер «Альфы» рассчитал сумму НКД по облигации за период с 16 декабря (после выплаты купонного дохода) по 31 декабря текущего года:

10 000 руб. × 10% : 366 дн. × 16 дн. = 44 руб.

Сумму купонного дохода по облигации за декабрь бухгалтер «Альфы» рассчитал так:

290 руб. – 249 руб. + 44 руб. = 85 руб.

Видео:Как использовать метод дисконтирования денежных потоков для оценки стоимости акций?Скачать

IFRS 2 — Как учитывать выплаты на основе акций по МСФО?

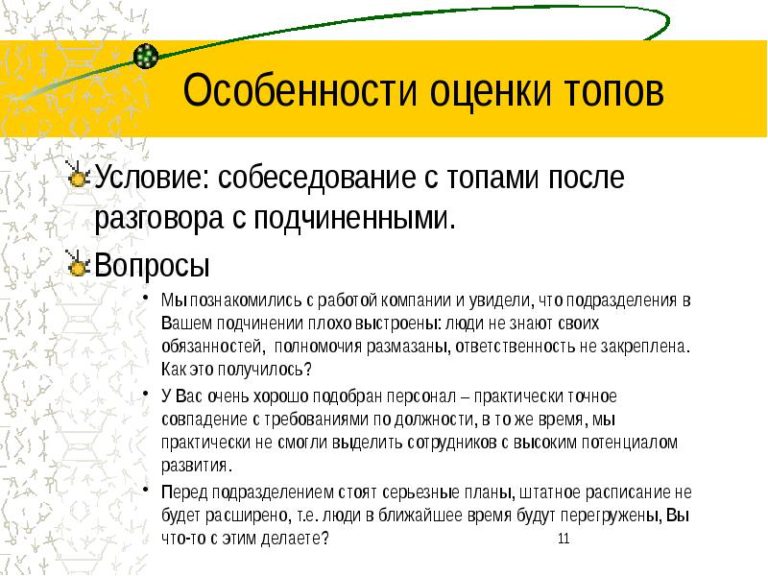

Если ваша компания вознаграждает высшее руководство, предоставляя им собственные акции, вам необходимо использовать при составлении отчетности стандарт IFRS 2. Рассмотрим его основные положения.

Ваша компания вознаграждает высшее руководство, предоставляя им собственные акции? Получают ли сотрудники вашей компании бонусы на основе увеличения цены акций компании?

Операции, в которых компании расплачиваются за товары или услуги, за счет выпуска акций или аналогичных финансовых инструментов, являются очень распространенными в наши дни. Фактически, их объем быстро растет, потому что многие люди (включая топ-менеджеров) считают, что акции компании — это полезный и удобный способ вознаграждения.

Для решения вопроса, связанного с выплатами на основе акций был опубликован стандарт МСФО (IFRS) 2 «Выплаты на основе акций». Все прочие вознаграждения, выплачиваемые сотрудникам, отражаются в отчетности в соответствии со стандартом МСФО (IAS) 19 «Вознаграждения работникам».

[см. также полный текст стандарта IFRS 2]

Для чего нужен МСФО (IFRS) 2?

В прошлом компании часто не отражали предоставление опционов на акции в своей финансовой отчетности. Почему?

По очень простой причине: опционы не имели значимой ценности, поэтому в финансовые отчеты они не попадали.

https://www.youtube.com/watch?v=_uRSuqXX56Y

Что происходит в таком случае?

Если компания расплатилась с менеджерами денежными средствами, эта операция учитывается как расход. Но если компания заплатила управленцам опционами на акции, в отчетности этого не видно.

Таким образом, стандарт МСФО (IFRS) 2 «Выплаты на основе акций» призван устранить эту несогласованность.

Какова цель МСФО (IFRS) 2?

Цель МСФО (IFRS) 2 «Выплаты на основе акций», заключается в том, чтобы учесть в финансовой отчетности компании операции с использованием долевых инструментов в пользу сотрудников компании, либо аналогичные операции.

МСФО (IFRS) 2 требует, чтобы компания отражала влияние выплат на основе акций (включая опционы на акции для сотрудников) в своем отчете о прибылях и убытках и отчете о финансовом положении.

[см. параграф IFRS 2:1]

Что такое выплаты на основе акций?

Выплаты на основе акций ('share-based payment transaction') — это операция, в которой компания:

- приобретает товары или услуги у поставщика (включая своих сотрудников) в рамках соглашения, предусматривающего расчет за товары или услуги долевыми инструментами (соглашение о выплатах на основе акций); или

- берет на себя обязательство по урегулированию сделки с поставщиком в рамках соглашения о выплатах на основе акций, когда другая компания группы получает эти товары или услуги.

Выплаты на основе акций.

Соглашение о выплатах на основе акций ('share-based payment arrangement') — это соглашение между компанией и другой стороной (в том числе с сотрудником), в соответствии с которым другая сторона получает:

- денежные средства или другие активы компании на основе на цены (или стоимости) долевых инструментов (включая акции или опционы на акции) данной компании или другой компании группы. Этот тип соглашения представляет собой операцию с выплатами на основе акций с расчетами денежными средствами ('cash-settled share-based payment transaction').

- долевые инструменты (включая акции или опционы на акции) данной компании или другой компании группы. Этот тип соглашения называется операцией с выплатами на основе акций с расчетами долевыми инструментами ('equity-settled share-based payment transaction').

[см. определение в Приложении А]

Если в соглашении предусмотрены определенные условия вестинга (условия перехода прав), они должны быть выполнены до получения какого-либо платежа на основе акций.

Соглашение о выплатах на основе акций.

Существует также третий тип соглашений о выплатах на основе акций: операции, в которых либо компания, либо поставщик имеют право выбрать способ расчетов (т.е. получить либо долевые инструменты, либо денежные средста / другие активы).

Условия вестинга (перехода прав на опционы)

Некоторые операции выплат на основе акций включают условия вестинга, которые должны быть выполнены до того, как будет произведена оплата.

МСФО (IFRS) 2 признает 2 вида условий перехода прав:

- Условие периода оказания услуг (англ. 'service condition'). Условия требуют от контрагента оказывать услугу в течение определенного периода [см. определение в Приложении А];

- Условие достижения результатов (англ. 'performance condition'). Условия требуют от контрагента оказывать услугу в течение определенного периода И определяют целевые показатели эффективности, то есть требуют достижения определенных целевых показателей в течении срока оказания контрагентом услуг [см. определение в Приложении А].

Условие достижения результатов может включать в себя рыночное условие, которое каким-то образом связано с рыночной ценой акций. Например, переход прав может зависеть от достижения минимального увеличения цены акций компании.

Как признавать выплаты на основе акций?

Основным принципом признания является принцип начисления. То есть признание товаров или услуг, полученных от операций с выплатами на основе акций, при получении товара или оказании услуги.

https://www.youtube.com/watch?v=dw6gvDQHr50

Полученные товары или оказанные услуги должны отражаться как расходы в составе прибыли или убытка, если только они не были классифицированы для признания в качестве активов. Это — дебет бухгалтерской проводки.

Кредит проводки зависит от типа соглашения о выплатах на основе акций:

- Если товары или услуги были приобретены в рамках операции с расчетами долевыми инструментами, то соответствующее увеличение признается в капитале.

- Если товары или услуги были приобретены в рамках операции с расчетами денежными средствами, то соответствующее увеличение признается как обязательство.

Денежные средства:

- Дебет. Активы или расходы через прибыль/убыток

- Кредит. Обязательство

Долевые инструменты:

- Дебет. Активы или расходы через прибыль/убыток

- Кредит. Собственный капитал

Признание операций с расчетами долевыми инструментами

Как оценивать операции с расчетами долевыми инструментами?

Ключевым принципом в МСФО (IFRS) 2 является оценка суммы операции по справедливой стоимости полученных товаров или услуг. Это относительно легко, когда стороной сделки не являются сотрудники компании.

[см. параграфы IFRS 2:16 — 18]

Однако иногда (например, при операции с сотрудниками) справедливую стоимость полученных товаров или оказанных услуг нельзя надежно оценить. В этом случае компания должна оценивать стоимость косвенным методом — через справедливую стоимость предоставленных долевых инструментов.

В частности, для сотрудников организация должна оценивать услуги, полученные от сотрудников, на дату их предоставления (а не на дату их получения).

Как определить справедливую стоимость предоставленных долевых инструментов?

Существует общее руководство по определению справедливой стоимости долевых инструментов, приведенное в МСФО (IFRS) 2 и МСФО (IFRS) 13 «Оценка справедливой стоимости».

[см. параграфы IFRS 2:B1 — B41]

В принципе, когда это возможно, справедливая стоимость должна основываться на рыночных ценах, если таковые имеются. Если нет, то приемлемо использовать некоторые методы оценки (например, модель ценообразования на основе опционов).

Что делать с условиями перехода прав?

Здесь главный вопрос заключается в том, существует ли условие перехода прав или нет.

НЕТ: Если переход прав осуществляет немедленно или нет условий перехода, то МСФО (IFRS) 2 рассматривает эту операцию как предоставленную в обмен на услугу поставщика (работника) в прошлом.

Поэтому компании необходимо признать полученные услуги немедленно в полном объеме на дату предоставления, с соответствующим увеличением собственного капитала.

ДА: Если переход прав не осуществляется до тех пор, пока контрагент не выполнит некоторые условия, то МСФО (IFRS) 2 рассматривает эту операцию как предоставленную в обмен на услугу поставщика (работника), оказанную в течение периода перехода прав (периода вестирования).

В этом случае компания должна признать сумму за товары или услуги, полученные в течение периода перехода, на основе наилучшей доступной оценки того объема долевых инструментов, которые, как ожидается, будут переданы.

Что делать с изменениями условий?

Иногда компания может изменять условия операции выплат на основе акций.

Изменение условий предоставления долевых инструментов зависит от справедливой стоимости новых долевых инструментов:

- Если справедливая стоимость новых инструментов превышает справедливую стоимость старых инструментов, тогда добавочная сумма признается в течение оставшегося срока перехода (или сразу же, если изменение произойдет после периода перехода).

- Если справедливая стоимость новых инструментов ниже справедливой стоимости старых инструментов, первоначальная справедливая стоимость предоставленных долевых инструментов должна быть отнесена на расходы, как если бы изменение так и не произошло.

Если компания аннулирует или погашает долевые инструменты, это признается как ускорение периода перехода и любая оставшаяся невыясненная сумма немедленно признается.

Признание операций с расчетами денежными средствами

Типичными примерами таких операций являются:

- Права, предоставляемые в качестве поощрения: работник имеет право на денежное вознаграждение в будущем на основании увеличения цены акций компании за определенный период времени с определенного уровня;

- Права на выкуп акций: сотрудник получит в будущем акции, которые подлежат выкупу наличными.

Точно так же, как в случае с операциями с расчетами долевыми инструментами, полученные товары или оказанные услуги оцениваются по справедливой стоимости обязательства.

https://www.youtube.com/watch?v=lilMtUox5Ck

Справедливая стоимость обязательства должна переоцениваться на каждую отчетную дату, пока это обязательство не будет погашено. Любые изменения справедливой стоимости признаются в составе прибыли или убытка.

Условия перехода прав учитываются таким же образом, как операции с расчетами долевыми инструментами.

Видео:5. Мотивационный «дедлок»: фантомные акции и опционы спешат на помощь.Скачать

Как рассчитать эффективность маркетинговой акции

Организации сегодня тратят на маркетинговые акции огромные суммы. Например, компания Pepsi Co за 2021 год только на одну рекламу на российском ТВ потратила 5,7 миллиардов рублей (Sostav.ru, 2021). Понять, нужно или нет так вкладываться в маркетинг нам и нашим клиентам помогает Оценка потенциала роста бизнеса.

В статье – формулы, которые помогут рассчитать эффективность маркетинговой акции до и после ее проведения.

В основе анализа маркетинговых акций всегда лежит сопоставление данных до проведения мероприятия и после его завершения. Перед проведением акции составляется прогноз – приблизительные результаты, которые можно получить. Во время проведения и после организуются контрольные замеры необходимых параметров.

Рассчитать эффективность и получить точные результаты можно для большинства маркетинговых кампаний. Однако в каждой сфере бизнеса существуют свои нюансы. Это отражается и при работе с аналитикой.

Акции в ресторанном бизнесе

Для расчета рекламных активностей в сфере питания существует довольно удобный алгоритм из трех формул. Он одинаково эффективен не только при подведении итогов, но и во время предварительного анализа.

ROMI (Return on Marketing Investment), или рентабельность инвестиций в рекламу. Этот показатель означает, насколько предстоящая акция будет доходной. То есть сколько вложенных средств вернется в результате владельцу. Результат получается в виде коэффициента, и чем он больше, тем лучше. ROMI рассчитывается по формуле:

(ОДВ — ОСЗ) / ОСЗ

где, ОДВ – общий доход от вложений в мероприятие (разница доходов во время акции и средних доходов за аналогичный период). При привлечении новых клиентов определяем ОДВ по выручке, при повышении маржинальности в ходе акции считаем по валовой прибыли; ОСЗ – общая сумма затрат на акцию. Для точности важно учитывать здесь все расходы.

акции. Это относительная популярность кампании среди аналогичных маркетинговых мероприятий. Очень важно рассчитать прогнозируемый показатель до начала активностей и затем сравнить с показанием после проведения. Для вычисления используется формула:

(ЧА / Ч) × 100%

где, ЧА – чеки с блюдами по акции; Ч – общее число чеков во время кампании.

Стоимость привлечения клиента. Сюда относится также и возврат гостя, если стоит такая задача. Важно, что цена повторного привлечения «старого» клиента для заведения должна быть меньше цены нового. Расчет ведется по следующей формуле:

ОСЗ / ЧА

Все три показателя оказываются независимы друг от друга. Это значит, что, например, при одинаковых вложениях в акцию и одинаковой выгоде для гостя, результаты анализа в разных случаях могут отличаться. Показатели могут рассматриваться только комплексно, в привязке друг к другу.

Акции в розничных сетях

При розничной торговле через сетевые магазины одним из распространенных методов оценки маркетинговой акции является сравнительный анализ уровня продаж в разных точках. При этом учитываются только акционные и аналогичные им товары.

Подобные исследования могут быть следующих видов:

- сравнение продаж акционных товаров в разных сетях магазинов одного формата;

- сопоставление уровня реализации товаров в торговых точках одной и той же сети. Здесь берутся магазины, в которых акция проводилась, и те, которые работали в обычном режиме;

- сравнение продаж во время акции в магазинах разных форматов. Здесь речь может идти, например, о небольших торговых точках «у дома» и гипермаркетах, принадлежащих одной сети.

В ходе подобных исследований для получения подробной картины вычисляют дополнительные показатели акций. При этом используют специальные формулы.

Анализ увеличения продаж на каждую денежную единицу (рубль, доллар, евро), вложенную в маркетинг. Результат определяется в виде коэффициента, который должен быть как можно большим. Формула для расчета:

(ТП — ПП) / РЗ × 100%

где, ТП – текущие продажи (во время кампании); ПП – прошлые продажи (без действующих акций за аналогичный период); РЗ – рекламные затраты (включаются все расходы на рекламную кампанию).

Затраты на продажу каждой новой единицы акционного товара. При этом товары берутся в натуральном выражении (в штуках, килограммах, литрах и т.д.). Рассчитывается по формуле:

РЗ / (ТП — ПП)

где, ТП – текущие продажи (во время кампании); ПП – прошлые продажи (без действующих акций за аналогичный период); РЗ – рекламные затраты (включаются все расходы на рекламную кампанию).

Акции дилера бытовой техники

В торговле крупной бытовой техникой, например, холодильниками, существуют свои нюансы расчета эффективности маркетинга. Перед началом акции нужно провести маркетинговый анализ будущих изменений объема валовой прибыли, выручки и продаж. Например, акция рассчитана на сотрудников официального дилера холодильной техники.

Тому, кто за месяц продаст большее число холодильников, компания предоставит путевку на Карибские острова на сумму 60 тысяч рублей. Планируемый результат: увеличение мотивации сотрудников компании-дилера и повышение лояльности к бренду среди клиентов.

Для определения эффективности в данном случае нужно определить три показателя:

ROI (return on investment), или рентабельность краткосрочных инвестиций. Определяется в виде коэффициента, который должен быть как можно выше, что говорит об успешном инвестировании в маркетинговую кампанию. Для вычисления ROI применяется следующая формула:

((ТВ — ПВ) × М — РЗ) / РЗ

где, ТВ – текущая выручка; ПВ – прошлая выручка; М – маржинальность; РЗ– рекламные затраты (включаются все расходы на рекламную кампанию).

Изменение уровня продаж. Также выводится в виде коэффициента. Чем больше полученное значение, тем лучше. Формула для вычисления:

(ППА — ПДА) × (СЕТ × М) / РЗ

где, ППА – продажи после кампании; ПДА – продажи до акции; СЕТ – стоимость единицы товара; М – маржинальность; РЗ – рекламные затраты.

Изменение валовой прибыли. Это значение представляет собой разницу валовой прибыли после акции и валовой прибыли до ее проведения.

ВППА — ВПДА

где, ВППА – валовая прибыль после кампании; ВПДА – валовая прибыль до акции.

https://www.youtube.com/watch?v=qaw47GmWWhA

Для максимально точной оценки маркетинга в большинстве случаев указанных формул недостаточно. Специалист, который занимается аналитической работой, должен поднять статистику работы компании за несколько прошлых лет или провести сравнительный анализ с другими случаями использования аналогичных рекламных акций. Это довольно кропотливая работа, но со временем она обязательно окупится.

Психологическая эффективность маркетинговой акции

Под психологической результативностью кампании в маркетинге понимают силу ее влияния на потенциального потребителя. Для оценки психологической эффективности маркетинга перед запуском кампании или после него используют следующие критерии:

- Охват ЦА. Здесь подразумевается количество людей, хотя бы раз увидевших рекламу по определенному каналу за ограниченный отрезок времени. Это может быть кампания в социальной сети или на телевидении, радиостанции. Естественно, что величина охвата зависит от выбранного канала влияния.

- Понимание. Данный критерий показывает, насколько верно среднестатистический потребитель воспринял посыл рекламы. Это очень важно для налаживания контакта с аудиторией.

- Уровень запоминаемости. Этот фактор сигнализирует, насколько прочно реклама закрепилась в памяти аудитории. Бывает, что большинство людей, ознакомившись с промо-материалами множество раз, не могут сразу вспомнить об этом. А бывает, что, увидев рекламу один раз, человек не просто запоминает ее надолго, но и пересказывает знакомым.

В ходе такой работы выявляются неудачные части, подбираются подходящие скрытые ассоциации, прорабатывается общий посыл, корректируется маркетинговая стратегия.

Сбор данных для исследования психологического воздействия акции выполняется чаще всего отдельными людьми. Для этого существует несколько простых, проверенных временем способов, присущих маркетингу в целом:

- Опрос. Достоинства этого метода в том, что работа ведется напрямую с потребителем по заранее заготовленным вопросам. Это значит, что можно получить любую интересующую информацию. Однако в то же время опрос является очень трудоемким.

- Эксперимент. Проводится в искусственных условиях, где экспериментатор может как угодно чередовать средства воздействия на испытуемых. Сюда входит трансляция рекламы по ТВ и радио, перестановка полок с товаром, изменение схемы его выкладки на витрину и другой маркетинг.

- Наблюдение. В этом случае исследователь лишь пассивно наблюдает за реакциями потребителей. Но здесь на помощь приходят формулы. Например, для расчета влияния внешней рекламы используется следующая: З = О / П, где З – коэффициент заинтересованности, О – отреагировавшие на рекламу, П – прошедшие мимо. Эффективность рекламы в печатных СМИ определяется по формуле: Д = П / О, где Д – действенность рекламы, П – покупатели, приобретшие продвигаемый товар, О – общее число клиентов, купивших что-то другое.

Нередко перечисленные методы для анализа психологической эффективности маркетинговых акций используют вместе. Это позволяет получить более точный и аргументированный результат, а значит активнее откликнуться на мнение целевой аудитории в будущем.

Видео:Акционерное общество простыми словами за 3 минутыСкачать

Фантомные доли: как предоставить сотруднику долю в уставном капитале без ущерба для компании — Офтоп на vc.ru

Как правило, стартапы в России создаются на основе обществ с ограниченной ответственностью (ООО). Поэтому самые простые мотивационные схемы выглядят следующим образом.

В случае достижения KPI сотрудник имеет право либо на внесение вклада в уставный капитал ООО по номиналу (тем самым размывая доли всех других участников), либо на выкуп по номинальной стоимости части доли одного, нескольких или всех основателей — таким образом, размывается только доля того участника, у которого она приобретается.

При всей своей простоте и очевидности эти схемы оказываются бомбами замедленного действия. И вот почему. Участником мотивационной программы обычно является не один сотрудник, а несколько.

И многие из них могут быть больше заинтересованы не в развитии успешного крупного бизнеса, а в получении быстрых денег.

Если допустить, что все они (или даже один) получат хотя бы минимальные доли в уставном капитале проектной компании, последствия могут быть следующими:

- Коллапс в принятии управленческих решений. Многие существенные вопросы жизни ООО требуют единогласного решения всех участников. Чем их больше, тем дольше процесс согласования решения.

- Трудности при продаже долей. Каждый из сотрудников, получивших долю, будет пользоваться преимущественным правом приобретения долей, отчуждаемых другими участниками. Это может существенно затруднить или даже сорвать сделку по продаже доли другими участниками.

- Элементарный шантаж. Поскольку сотрудники проекта могут быть менее заинтересованы в успешности бизнеса в долгосрочной перспективе, после получения долей они могут злоупотреблять своими правами участника проектной компании.

Что делать инвестору? Прежде всего — выбирать мотивационную схему для проекта с умом.

Традиционное решение

Заключается в том, что всех участников мотивационной программы помещают в отдельное юрлицо, которое, в свою очередь, владеет долей в уставном капитале основного общества.

Кажется, что эта схема упрощает корпоративное управление на уровне проектной компании. Но это не так: на самом деле, проблема управления лишь переносится на уровень ООО, в котором сидят сотрудники.

https://www.youtube.com/watch?v=viLLSMIq06o

Многое в этой схеме можно разрешить, если выбрать одного из основателей генеральным директором такого ООО и заключить на его уровне корпоративный договор. Но всевозможные лазейки для злоупотреблений неизбежно останутся.

Более того, если проектная компания применяет упрощенную систему налогообложения, то вышеописанное ООО не может претендовать более чем на 25% долей в её уставном капитале.

А если кто-либо из основателей или инвесторов также представлен юридическими лицами, то ООО может иметь лишь 25% минус n%, где n% — общая доля таких юридических лиц.

Схема с использованием фантомных долей

Альтернатива — предоставить участникам мотивационной программы не настоящие доли в уставном капитале, а своеобразные «фантомные доли» (по аналогии с фантомными акциями).

Так называется договор между основателями и сотрудниками. Его условия могут быть следующими:

- В случае распределения прибыли проектной компании основатель обязуется из своей доли распределенной прибыли выплатить сотруднику сумму, которую тот получил бы, если бы владел настоящей долей в уставном капитале.

- И сотрудник, и основатель имеют право по своему усмотрению прекратить договор, получив или, соответственно, выплатив рыночную стоимость фантомной доли.

- Основатель обязуется не принимать определенные решения в качестве члена организационной структуры управления проектной компанией без согласования с сотрудником (можно включить минимальный перечень решений, например, о ликвидации, реорганизации проектной компании).

- Другие условия.

Разумеется, точный список условий нужно согласовывать между основателями, сотрудниками и, если нужно, инвесторами.

За и против

Применение договора о фантомных долях полностью устраняет вышеотмеченные проблемы корпоративного управления. Более того, такой договор может никак не затрагивать ни проектную компанию, ни инвесторов. Но недостатки у этой схемы тоже есть.

Во-первых, налоги. При использовании фантомных долей происходит двойное налогообложение дивидендов, распределяемых от проектной компании к сотрудникам: налог при получении дивидендов основателем и налог при передаче дивидендов от основателей сотрудникам.

К сожалению, такой второй налог будет являться платой за те преимущества, которые дает схема с фантомными долями. Но стороны могут сами определить, на кого будет возлагаться эта плата. Совсем не обязательно, что расходы по уплате второго налога будет нести сотрудник.

Бремя его уплаты может быть возложено и на основателя — через введение в договор о фантомных долях аналога gross up clause (условие договора, предусматривающее, что определенная в договоре денежная сумма должна быть выплачена получателю денег в полном размере, и если эта сумма будет подлежать какому-либо налогообложению или уменьшению иным образом, то платящая сторона должна возместить соответствующую сумму — сумму налога или иного удержания — получателю денежных средств — прим. ред.). Таким образом, сотрудник сможет получать «чистую» сумму причитающихся ему дивидендов.

В определенных условиях негативные налоговые последствия могут быть смягчены или же полностью устранены, но в каждом случае этот вопрос требует дополнительной налоговой экспертизы.

Второй недостаток фантомных долей — отсутствие какой-либо судебной практики по подобным договорам, что делает их несколько более рискованными механизмами по сравнению с владением настоящими долями.

***

В условиях, когда крупные инвесторы вряд ли согласятся на прямое включение сотрудников в уставный капитал проектных компаний, фантомные доли становятся привлекательным инструментом в руках основателей и инвесторов.

Их грамотное юридическое оформление может позволить избежать каких-либо проблем с реализацией и устранить вышеописанные недостатки. Так что не пренебрегайте профессиональными юридическими и налоговыми консультациями.

Реальные примеры фантомных инструментов

- Coca-Cola и «Вымпелком» давали опционы в следующем виде: за сотрудником закрепляли определенное количество фантомных акций (то же, что фантомные доли) по определенной цене, и через некоторое время (несколько лет) сотрудник мог получить разницу между этой ценой и рыночной стоимостью соответствующего количества реальных акций компании.

- АФК «Система»: каждый год за сотрудниками закреплялось определенное количество фантомных акций, которые можно было выкупить у компании по цене, рассчитываемой в зависимости от ее капитализации.

- Лукойл «бронировал» какое-то количество фантомных акций, по которым сотрудники могли получать только дивиденды (никаких других прав фантомы не давали). Через определенное время они приобретали право получить настоящие акции.

🎥 Видео

Опционные программы для сотрудников по российскому праву (фантомы, премии и пр.)Скачать

Как разработать систему премирования в компании. Виды систем премирования, самые свежие исследованияСкачать

Чистая прибыль МТС в 2023 выросла на 67,5. Что ещё интересного есть в отчёте МТССкачать

Выбор Акций Методом Уоррена Баффета | 5 Основных ПринциповСкачать

Опционные программы для мотивации ключевых сотрудниковСкачать

Как инвестировать в акции. Акции для начинающих. Акции для чайниковСкачать

Классические опционы или фантомные акции, что выбрать для предпринимателя? #itюристСкачать

Опцион сотруднику: выгоды vs риски и налогиСкачать

я ЗНАЮ как ОТБИРАТЬ ДИВИДЕНДНЫЕ АКЦИИСкачать

7 практических советов для ведения личного бюджетаСкачать

Допэмиссия акций и размытие доли акционеров. Размытие акционерного капитала TESLA и выкуп KMBСкачать

Олег Торбосов: моя система мотивации сотрудников. Как удерживать ключевых сотрудников?Скачать

КАК ЗАРАБОТАТЬ НА ИНВЕСТИЦИЯХ в АКЦИИ путём СПЕКУЛЯЦИЙ?Скачать

Как преуспеть в инвестициях: Подбор акций для прибыльной торговлиСкачать

«Опционы для ключевых сотрудников: как замотивировать и удержать»Скачать