Поскольку страховые взносы начисляются с фонда оплаты труда, первое изменение, на которое следует обратить внимание, — это увеличение МРОТ с 1 января 2021 года. Он достиг отметки в 11 280 руб. и, таким образом, сравнялся с прожиточным минимумом (по данным Минтруда, прожиточный минимум в России во втором квартале 2021 года для трудоспособного населения составляет именно 11 280 руб.).

В идеале с 1 января в компаниях не должно быть ни одного сотрудника с трудовым договором, у которого зарплата менее нового установленного МРОТ. Это позволит избежать проблем и с налоговой в части начисления страховых взносов, и с трудовой инспекцией.

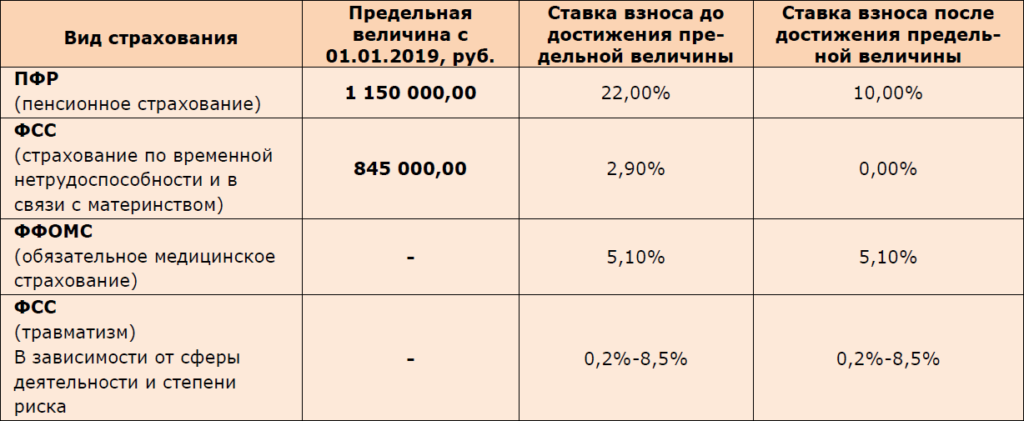

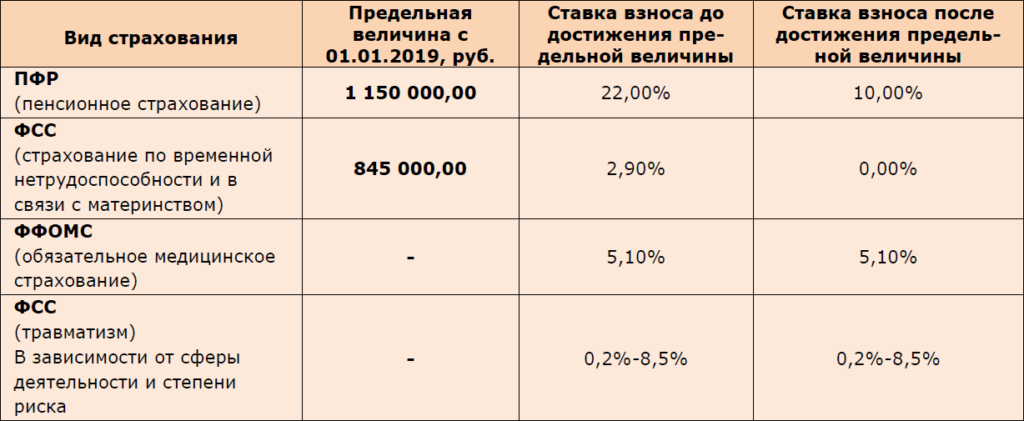

Второе изменение связано с увеличением максимальных размеров заработной платы, с которой начисляются и уплачиваются страховые взносы во внебюджетные фонды (в соответствии с Постановлением Правительства от 28.11.2021 № 1426).

В ПФР с 1 января 2021 года максимальный размер совокупного дохода каждого физического лица, исчисленный нарастающим итогом с 1 января 2021 года, составляет 1 150 000 руб.

То есть в рамках каждого сотрудника работодатель ведет учет начислений всех доходов, которые он уплачивает этому физлицу. До достижения совокупного дохода в 1 150 000 руб. начисление страховых взносов в ПФ РФ производится по ставке 22 %.

Как только величина совокупного дохода, исчисленного нарастающим итогом, превышает 1 150 000 руб., взносы в ПФР начинают начисляться по ставке 10 %.

Ранее, в 2021 году, предельная величина базы на обязательное пенсионное страхование составляла 1 021 000 руб.

Что касается ФСС, то предельная величина базы для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством с 1 января 2021 года тоже проиндексирована. Величина совокупного дохода в 2021 году увеличилась до 865 000 руб. В 2021 году она составляла 815 000 руб.

Взносы в ФОМС, как и в предыдущие годы, по-прежнему не лимитируется, то есть никакой ограничительной границы в данном случае нет.

Поскольку для отчетной кампании важны данные за 2021 год, то компаниям нужно, в частности, проверить, не вышел ли кто-то из сотрудников за предельную планку в 1 021 000 руб. совокупного дохода по итогам 2021 года и по возможности откорректировать регистры налогового и бухгалтерского учета.

- Ставки страховых взносов в 2021 году

- Отчеты во внебюджетные фонды за 2021 год

- Начисление страховых взносов в 2021 году

- Фиксированные взносы ИП в 2021 году

- Кбк по страховым взносам на 2021 год

- Что делать с плательщиками налога на профессиональный доход?

- Перерегистрация в соцстрахе по «травматизму» на 2021 год

- Страховые взносы ИП за работников в 2021-2021 году

- Взносы, которые платит ИП за работников в 2021-2021 году

- Оплата взносов и сдача отчетности

- Тарифы страховых взносов 2021 в ПФР, ФСС РФ и ФОМС (таблица ставок по ОПС, ОСС, ОМС)

- Кто должен применять и соблюдать тарифы на страховые взносы в 2021 году

- От чего зависит размер страховых взносов в 2021 году для юридических лиц и ИП

- Основные тарифы страховых взносов в 2021 году (таблица без льгот)

- Страховые взносы за работников в 2021 году

- Тарифы страховых взносов за работников в 2021 году

- Общие тарифы для страховых взносов в 2021 году

- Пониженные тарифы для страховых взносов в 2021 году

- Дополнительные тарифы для страховых взносов в 2021 году

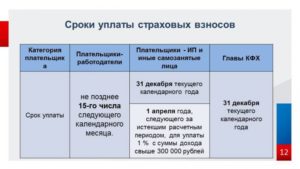

- Порядок и сроки уплаты страховых взносов

- Отчетность по страховым взносам

- Ставки страховых взносов в 2021 году: таблица для организаций

- Тарифы страховых взносов в 2021 году: таблица

- Общие тарифы страховых взносов в 2021 году

- Пониженные тарифы взносов в 2021 году

- Дополнительные тарифы страховых взносов в 2021 году

- Ставки страховых взносов в 2021 году для дополнительных тарифов

- Дополнительные тарифы взносов 2021

- Ставки страховых взносов в 2021 году для ИП

- 💥 Видео

Ставки страховых взносов в 2021 году

Страховые взносы в 2021 году включает в себя взносы на случай материнства и болезни, медицинские взносы, пенсионные взносы и взносы на травматизм. Их общая ставка составляет 30 % плюс ставка страховых взносов от несчастных случаев, которая зависит от опасности производства.

Взносы на обязательное пенсионное страхование: если сумма выплат отдельному работнику не превысила 1 150 000 руб, то ставка составляет 22 %; если сумма выплат отдельному работнику превысила 1 150 000 руб, то ставка +10 % с выплат сверх базы.

Взносы на обязательное медицинское страхование: ставка 5,1 %.

Взносы на страхование на случай временной нетрудоспособности и материнства: если сумма выплат отдельному работнику не превысила 865 000 руб., то ставка 2,9 %; если превысила 865 000 руб. — 0 %, то есть платежей сверх лимита нет.

Отчеты во внебюджетные фонды за 2021 год

Постановление Правления ПФ РФ от 11.01.2021 № 3п утвердило три отчетные формы и одну сопровождающую пояснительную форму к ним.

С нового года в формы внесены некоторые коррективы. И эти изменения нужно учитывать, поскольку отчитываться за 2021 год нужно по новым формам, утвержденным Постановлением Правления ПФ РФ от 06.12.2021 № 507П:

Обновленную форму нужно успеть сдать до 1 марта 2021 года. Изменения в заполнение этой формы не внесены. Однако в разделе 3 в графе 14 к прежнему название расширилось следующей формулировкой: «сведения о периодах, засчитываемых в страховой стаж безработным».

В форму включаются все сотрудники, кому выдавались денежные вознаграждения, с которых уплачивались страховые взносы. То есть в учет берутся и трудовые договора, и договора гражданско-правового характера, и авторские договора.

https://www.youtube.com/watch?v=zKS7v335AGQ

Если один сотрудник в отчетном году был оформлен как штатный работник, также был в отпуске без сохранения заработной платы, брал больничный и т.д., то все эти периоды в соответствии с кадровыми приказами нужно отразить в форме СЗВ-СТАЖ, так как это влияет на начисление пенсии сотрудника.

Сопроводительный документ ОДВ-1 к форме СЗВ-СТАЖ готовится автоматически и проблем не вызывает. В ней убрали строку «Иные входящие документы» из раздела 3 «Перечень входящих документов».

С помощью этой формы корректируются ранее переданные сведения, если компания самостоятельно или в результате проверки ПФ обнаружила какие-то ошибки (например, в стаже не были учтены какие-то периоды). К этой форме тоже готовится сопроводительный документ ОДВ-1.

Эта форма представляется по периодам, истекшим до 1 января 2021 года, и фактически служит для исправления ошибок прошлых периодов. К ней тоже заполняется форма ОДВ-1.

Стоит отметить некоторые изменения, которые произошли в исправлении ошибок в форме СЗВ-М.

С 1 октября 2021 года вступил в силу Приказ Минтруда от 14.06.2021 № 385н, который внес изменения в Инструкцию о порядке ведения персучета и четко регламентировал агоритм исправления ошибок в форме СЗВ-М.

Он заключается в том, что ПФ, обнаружив ошибку, обязан в течение пяти дней уведомить плательщика страховых взносов о том, что уполномоченным лицом произведено выявление недостоверных сведений.

Компания в свою очередь обязуется в течение пяти календарных дней исправить ошибку по тому застрахованному лицу, по которому она выявлена. Если плательщик успевает это сделать в пятидневный срок, то штрафы по отношению к нему не применяются.

То есть в Инструкции теперь ясно указано на то, что уточненные сведения представляются только по тем застрахованным лицам, в отношении которых получено предупреждение об ошибке.

Есть еще одно существенное новшество, которое связано с применением санкций в случае самостоятельного выявления и исправления ошибки.

Ранее, если компания сама выявляла ошибку и устраняла ее до того, как она попадала в поле зрения ПФР, оснований для штрафа не возникало.

Сейчас санкции не применяются при одновременном соблюдении двух условий: страхователь самостоятельно обнаружил ошибку в ранее представленных сведениях и исправил ее до того, как о ней узнал ПФР, и ошибочные сведения были приняты ПФР.

Начисление страховых взносов в 2021 году

С 1 января 2021 года действует несколько важных нововведений, имеющих отношение к начислению страховых взносов. Их тоже не стоит игнорировать.

Во-первых, закончился льготный период применения пониженных тарифов для целой категории страхователей. Льготы лишились предприятия на УСН, занимающиеся промышленным производством, сельским хозяйством, транспортом, строительством. Ранее, согласно Письму Минфина от 25.01.2021 № 03-15-06/3961, они имели преференции при соблюдении сразу нескольких условий.

Эту же льготу, в соответствии с Федеральными законами от 03.08.2021 № 303-ФЗ и № 300-ФЗ, потеряли:

- предприятия на УСН;

- аптеки на ЕНВД;

- предприниматели с патентами.

С 2021 года они должны платить страховые взносы на общих основаниях.

На кого распространяется пониженный тариф страховых взносов:

- на некоммерческие и благотворительные организации на УСНО (продлен до 2024 года). Такие страхователи и дальше будут платить только пенсионные взносы по тарифу 20 %.

- для компаний, работающих в информационных технологиях, для резидентов проекта «Сколково», свободных экономических зон и пр.

В связи с действующими изменениями следует обратить внимание на Письмо ФНС России от 26.12.2021 N БС-4-11/25633@. В нем объясняется, как заполнять расчет по страховым взносам в связи с тем, что с 1 января 2021 года некоторые плательщики страховых взносов теряют право на применение пониженных тарифов.

Так, в частности, таким плательщикам при заполнении расчета за первый квартал 2021 года нужно указывать код тарифа плательщика «01» и соответствующий код категории застрахованного лица («НР», «ВЖНР», «ВПНР»).

В Письме ФНС России от 20.12.18 № БС-4-11/24802@ напоминается порядок расчета и приводится алгоритм для расчета страховых взносов при совмещении двух работ.

Фиксированные взносы ИП в 2021 году

До 2021 года страховые взносы с ИП платились как со стоимости страхового года. То есть стоимость страхового года считалась по формуле: МРОТ X 12 месяцев.

https://www.youtube.com/watch?v=L6jAOFcMc2U

С 1 января 2021 года МРОТ увеличился почти на 30 %. И чтобы избежать чрезмерной нагрузки на ИП, с 2021 года было принято решение отвязать размер страховых взносов от МРОТ и ввести для предпринимателей фиксированные взносы.

Откройте счет в Контур.Банке и пользуйтесь встроенной бухгалтерией и отчетностью. Корпоративная карта и электронная подпись — бесплатно. До 5 % на остаток.

Узнать больше

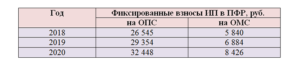

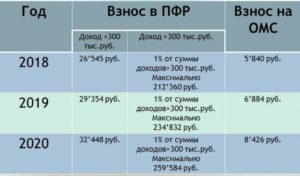

На 2021 год фиксированные взносы для ИП составили:

- На обязательное пенсионное страхование: если доход ИП не превышает 300 000 руб., то фиксированный размер — 29 354 руб. (в 2021 году — 26 545 руб.); если доход ИП больше 300 000 руб., то фиксированный размер — 29 354 руб. + 1 % от суммы дохода, превышающей 300 000 руб., но не более восьмикратного увеличения фиксированного платежа — 8 х 29 354 руб. Таким образом, предельный размер взносов на обязательное пенсионное страхование в 2021 году — 234 832 руб. (в 2021 году — 212 360 руб.).

- На обязательное медицинское страхование — 6 884 руб. (в 2021 году — 5 840 руб.).

Взносы на случай временной нетрудоспособности и в связи с материнством ИП перечислять «за себя», как и прежде, не обязаны.

Кбк по страховым взносам на 2021 год

Обновленные КБК для предпринимателей приведены в Приказе Минфина РФ от 08.06.2021 N 132Н.

КБК по страховым взносам на обязательное пенсионное страхование, которые зачисляются в ПФР (фиксированный платеж):

- взносы – 182 1 02 02140 06 1110 160

- пени – 182 1 02 02140 06 2110 160;

- штрафы – 182 1 02 02140 06 3010 160.

КБК по страховым взносам на обязательное медицинское страхование, которые зачисляются в ФОМС:

- взносы – 182 1 02 02103 08 1013 160;

- пени – 182 1 02 02103 08 2013 160;

- штрафы – 182 1 02 02103 08 3013 160.

Что делать с плательщиками налога на профессиональный доход?

С 1 января 2021 года действует Федеральный закон от 27.11.2021 № 422-ФЗ, который вводит эксперимент по установлению специального налогового режима для самозанятых граждан. Так называемый налог на профессиональный доход действует в Москве, Московской области, Калужской области и Республике Татарстан.

Компаниям важно знать, что с человеком, зарегистрировавшимся в качестве плательщика налога на профессиональный доход, они могут подписывать договора гражданско-правового характера, но как с физическим лицом — плательщиком налога на профессиональный доход. Получив через сайт налоговой службы подтверждение того, что данный субъект использует новый спецрежим, компаниям не нужно удерживать и начислять с его дохода никакие суммы в ПФР, ФСС и ФОМС.

Перерегистрация в соцстрахе по «травматизму» на 2021 год

Федеральный закон от 25.12.2021 № 477-ФЗ зафиксировал на 2021, 2021 и 2021 годы тарифы страховых взносов на травматизм. То есть они не подлежат повышению. Сохраняются также действующие льготные тарифы страховых взносов (в размере 60 % от установленного размера) для ИП в отношении выплат сотрудникам, являющимся инвалидами I, II и III групп.

Срок представления справки-подтверждения по основному направлению деятельности и заявления на подтверждение страхового тарифа остается до 15 апреля.

Поэтому, когда компании будут готовить отчетность за первый квартал 2021 года, в частности, ведомость 4-ФСС за 2021 год, им нужно учитывать новые тарифы, которые установлены по результатам 2021 года. В отделение ФСС, в котором они состоят на учете как плательщики страховых взносов на травматизм, они должны представить:

- справку-подтверждение по основному направлению деятельности

- заявление об установлении тарифа в соответствии с основным видом деятельности

Эти документы можно подать лично работнику ФСС руководителем либо его доверенным лицом, отправить документы почтовым отправлением или курьером, передать в электронном формате при помощи сайта госуслуг.

Если компания проигнорирует эту обязанность и не представит необходимые документы, тариф ей назначат по умолчанию (ФСС выберет реестра юрлиц ОКВЭД с максимальным травматизмом и установит по нему коэффициент и процентные соотношения).

Видео:Страховые взносы ИП за себя в 2021, 2022, 2023: ПФР, ОМС, ФСС. Тонкости и нюансы, подводные камни.Скачать

Страховые взносы ИП за работников в 2021-2021 году

Индивидуальные предприниматели и организации, которые являются работодателями, обязаны перечислять страховые взносы (с выплат сотрудников по трудовым договорам). Ежемесячные страховые взносы ИП перечисляют:

- в ИФНС (на обязательное пенсионное страхование);

- в ИФНС (на обязательное медицинское страхование);

- в ИФНС ( на страхование по временной нетрудоспособности и в связи с материнством);

- в ФСС (на обязательное социальное страхование от несчастного случая на производстве и от профессиональных заболеваний, коротко говоря, страхование от травматизма).

В нашей сегодняшней публикации выясним, в каком размере установлены взносы ИП за работников в 2021-2021 году для перечисления в фонды, а также какую отчетность сдают ИП-работодатели в данные фонды.

Отметим, что с выплат физ. лицам (на основании договоров гражданско-правового характера) предприниматели должны перечислять взносы только в ПФР И ФФОМС. В ФСС взносы перечисляются при условии, что этот пункт предусмотрен договором ИП с работником.

Обратите внимание, что в соответствии с действующим законодательством, некоторые выплаты работникам освобождены от уплаты страховых взносов (ст.217 НК РФ).

Обязательным для всех ИП является:

- постановка на учет в ФСС в качестве работодателя;

- кроме взносов за работников уплачивать страховые взносы «за себя».

Взносы, которые платит ИП за работников в 2021-2021 году

Тарифы для уплаты страховых взносов в фонды в 2021-2021 году следующие:

- Пенсионное страхование — 22%. От суммы превышения установленной предельной величины базы — 10%;

- Страхование в связи с временной нетрудоспособностью и материнством — 2,9% (без учета взносов от несчастных случаев), и 1,8% с выплат временно пребывающим иностранцам;

- Медицинское страхование — 5,1%.

Некоторые индивидуальные предприниматели имеют право оплачивать страховые взносы по пониженным (льготным) тарифам. Данные об этих ИП представлены в таблицы в конце статьи.

https://www.youtube.com/watch?v=smnrATf92pk

Основой для расчета страховых взносов являются все выплаты и вознаграждения, полученные физлицом, и подлежащие обложению взносами на медицинское пенсионное страхование, страхование на травматизм, на случай временной нетрудоспособности и в связи с материнством. Как только годовой доход физического лица достигнет утвержденного Правительством РФ предела, то вступает в действие регрессивная шкала. Такой доход будет облагаться по заниженной тарифной ставке или вообще освобождается от обложения.

С 1 января 2021 года размеры предельных величин базы для начисления страховых взносов установлены в следующих размерах:

- для взносов на пенсионное страхование — 1 150 000 рублей (при превышении взносы рассчитываются по ставке 10%);

- для взносов на страхование в связи с временной нетрудоспособностью и материнством – 865 000 рублей;

- для взносов на медицинское страхование лимит отсутствует.

На 2021 год размеры предельных величин базы для начисления страховых взносов установлены в следующих размерах:

- для взносов на пенсионное страхование — 1 292 000 рублей (при превышении взносы рассчитываются по ставке 10%);

- для взносов на страхование в связи с временной нетрудоспособностью и материнством – 912 000 рублей;

- для взносов на медицинское страхование лимит отсутствует.

Страховые взносы ИП за работников в 2021-2021 году на все виды обязательного страхования (пенсионное, медицинское, травматизм, нетрудоспособность, материнство) ИП необходимо оплачивать не позднее 15-го числа (следующего месяца). Не забудьте, если последний день уплаты взносов выпадает на выходной (праздник), то окончательный срок уплаты взносов переносится на самый ближайший рабочий день.

Оплата взносов и сдача отчетности

С 1 января 2014 года уже нет необходимости в распределении взносов на пенсионное страхование между накопительной и страховой частями пенсии сотрудника. Работники теперь самостоятельно выбирают страховой тариф для оплаты взносов, которые идут на накопительную часть их пенсии.

Индивидуальный предприниматель, который является работодателем, перечисляет взносы только на страховую часть. ПФР сам распределяет взносы страховой и накопительной частей (по выбору сотрудника).

В 2021-2021 году ИП, производящие выплаты физическим лицам, оплачивают страховые взносы на пенсионное страхование в ИФНС платежным поручением, в котором указывают КБК: 182 1 02 02010 06 2110 160.

В 2021-2021 году ИП, производящие выплаты физическим лицам, оплачивают страховые взносы на медицинское страхование в ИФНС платежным поручением, в котором указывают КБК: 182 1 02 02101 08 2013 160.

В 2021 году размер фиксированных страховых пенсионных взносов составляет 26 545 рублей в год, размер фиксированных взносов на медстрахование — 5 840 рублей.

Определены размеры фиксированных взносов на 2021 и 2021 годы. Они так же как и в 2021 году не будут зависеть от МРОТ, а установлены Правительством РФ в конкретных величинах:

- в 2021 г. – на пенсионное страхование – 29 354 руб.; на медицинское страхование – 6884 руб.;

- в 2021 г.- на пенсионное страхование – 32 448 руб.; на медицинское страхование – 8426 руб.

Начиная с 2021 года, расчет фиксированных взносов не производится, исходя из МРОТ. Правительство будет устанавливать конкретный ежегодный размер взносов, для целей уплаты фиксированных взносов для ИП.

Также остается в 2021-2021 году и дополнительный взнос в ПФР 1% при превышении годового дохода 300 000 рублей.

Этот взнос не может быть более 212 360 рублей в 2021 году и не может быть более 234 832 рублей в 2021 году. В 2021 году взнос на пенсионное страхование не будет выше, чем 259 584 рубля.

Причем в эту сумму входит не только 1% от превышения дохода в 300 000 рублей, но и уплаченный размер фиксированных страховых взносов.

https://www.youtube.com/watch?v=ULTgZhR1rxc

КБК для уплаты страховых взносов в фиксированном размере на обязательное пенсионное страхование для уплаты в 2021-2021 году:

182 1 02 02140 06 1110 160

КБК для уплаты страховых взносов на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода – 1 %):

182 1 02 02140 06 1110 160

Обратите внимание, что КБК перечисленных выше двух взносов совпадают.

КБК для уплаты страховых взносов на обязательное медицинское страхование в фиксированном размере в 2021-2021 году:

182 1 02 02103 08 1013 160

Начиная с 1 января 2015 года (это правило верно и для периодов 2021 и 2021 годов), при перечислении страховых взносов в ИФНС, указывается сумма к уплате в рублях и копейках.

В 2021-2021 году индивидуальный предприниматель сдает отчетность по начисленным и уплаченным взносам:

- ежеквартально в ИФНС в виде Расчета по начисленным и уплаченным страховым взносам на пенсионное и медицинское страхование, а также на страхование по временной нетрудоспособности и в связи с материнством (форма РСВ);

- ежемесячно в Пенсионный фонд отчет Сведения о застрахованных лицах (форма СЗВ-М);

- ежеквартально в Фонд социального страхования Расчет по начисленным и уплаченным страховым взносам на травматизм (форма 4-ФСС);

Видео:Страховые взносы ИП 2021 | Взносы ОПС и ОМС ИП за себя 2021Скачать

Тарифы страховых взносов 2021 в ПФР, ФСС РФ и ФОМС (таблица ставок по ОПС, ОСС, ОМС)

Тарифы страховых взносов на 2021 год для некоторых категорий плательщиков увеличили. Мы собрали все ставки в удобных таблицах и справочниках, которые можно скачать.

Внимание! Специально для бухгалтеров мы подготовили бесплатные справочники по тарифам страховых взносов для ИП и юридических лиц:

Кто должен применять и соблюдать тарифы на страховые взносы в 2021 году

Обязанность есть у всех работодателей — юридических лиц, которые в течение года перечисляли физическим лицам вознаграждения согласно трудовым договорам и договорам ГПХ.

ИП-работодатели также исчисляют и платят страховые взносы с вознаграждений физлицам. Но помимо этого, они платят еще и взносы за себя — на обязательное пенсионное и социальное страхование.

Правила удержания и перечисления страховых взносов регулируют глава 34 Налогового кодекса и Федеральный закон от 24.07.1998 № 125-ФЗ.

- Согласно положениям Налогового кодекса в ИФНС перечисляют:

- взносы на ОПС — обязательное пенсионное страхование;

- ОСС — обязательное социальное страхование на случай наступления временной нетрудоспособности и материнства;

- ОМС — обязательное медицинское страхование.

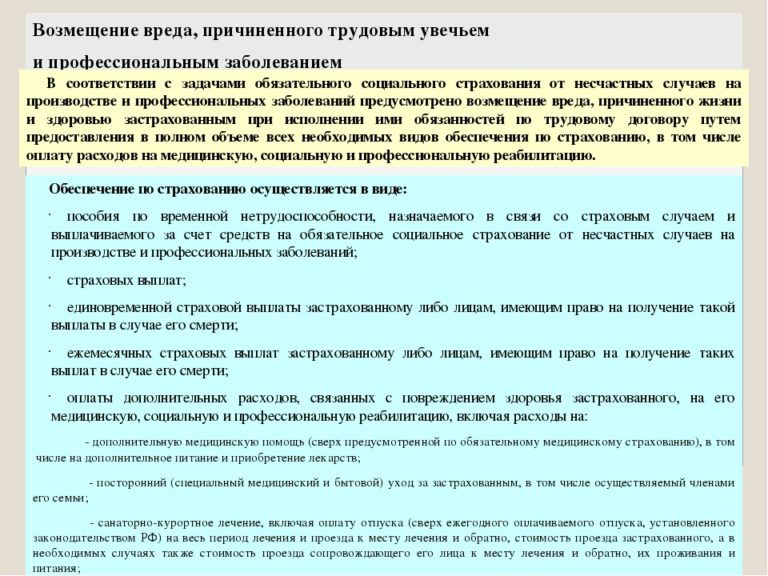

- Согласно Закону 125-ФЗ в ФСС РФ платят взносы на обязательное соцстрахование от несчастных случаев на производстве и профзаболеваний.

В статье мы рассмотрим размеры страховых взносов на 2021 год, установленные для первой группы.

От чего зависит размер страховых взносов в 2021 году для юридических лиц и ИП

Тарифы страховых взносов на 2021 год регулируют положения статей 426–429 Налогового кодекса. При установлении тарифа страховых взносов на 2021г важно учитывать:

- к какой категории плательщиков относится фирма или ИП (будет ли применяться общий или пониженный тариф);

- к какой категории относится физлицо, в пользу которого произвели выплаты;

- сколько выплатили физлицу в течение года (превышает ли сумма предельную базу или нет).

Таким образом, если работодатель в силу закона не может использовать пониженные тарифы, он применяет общие:

- В части взносов на ОПС: 22% с выплат, которые не больше предельной величины, равной 1 150 000 рублей. С суммы превышения базы исчисляют 10%.

- В части взносов на ОСС: 2,9% с выплат, которые не больше предельной величины, равной 865 000 рублей. С суммы превышения базы взносы не платят.

- В части взносов на ОМС: 5,1% со всех выплат. Сумма дохода значения не имеет. Предельная база не предусмотрена.

Если получатель дохода относится к льготным категориям, полученные им суммы в размере свыше предельной величины базы, страховыми взносами не облагаются (п. 2 ст. 427 НК РФ).

ИП, которые перечисляют страховые взносы только за себя, определяют их сумму исходя из МРОТ. Когда сумма полученного годового превышает 300 000 рублей, то они учитывают вторую часть взносов, уплаченных с суммы превышения (подп. 1 п. 1 ст. 430 НК РФ).

Далее рассмотрим тарифы страховых взносов в 2021 году в удобных таблицах.

Основные тарифы страховых взносов в 2021 году (таблица без льгот)

Общая ставка в данном случае составляет 30%. Из них:

- 20% идет в ПФР;

- 2,9% — в ФСС;

- 5,1 — в ФОМС.

Таблица 1. Тарифы страховых взносов на 2021 год

| Когда применяют | Вид страхования | Значение предельной величины, руб. (согласно пост. Правительства от 28.11.2021 № 1426) | Ставка, % |

Если выплата произведена:

| ОПС | < 1 150 000 | 22,0 |

| > 1 150 000 | 10,0 | ||

| ОСС | < 865 000 | 2,9 | |

| св. 865 000 | 0 | ||

| ОМС | не установлено | 5,1 | |

| Если выплата произведена иностранцу либо лицу без гражданства, которое временно пребывает в РФ и не является высококвалиф. спец-том (кроме граждан стран – членов ЕАЭС | ОПС | < 1 150 000 | 22,0 |

| > 1 150 000 | 10,0 | ||

| ОСС | < 865 000 | 1,8 | |

| > 865 000 | 0 | ||

| Если выплата произведена иностранцу либо лицу без гражданства, которое постоянно или временно проживает в РФ и является высококвалиф. спец-том | ОПС | < 1 150 000 | 22,0 |

| > 1 150 000 | 10,0 | ||

| ОСС | < 865 000 | 2,9 | |

| > 865 000 | 0 |

Обратите внимание, что на выплаты иностранным высококвалифицированным специалистам, в том числе и лицам без гражданства, временно пребывающим в РФ, взносы не начисляют. Они не имеют статуса застрахованных в отношении любого вида обязательного страхования.

Видео:Какую пенсию получит ИП, который платит страховые взносы «за себя»?Скачать

Страховые взносы за работников в 2021 году

ИП и организации, являющиеся работодателями, обязаны с выплат сотрудникам, работающим по трудовым договорам, ежемесячно перечислять страховые взносы на пенсионное, медицинское и социальное страхование в ФНС РФ. Взносы на травматизм по-прежнему уплачиваются в ФСС.

Примечание: с 2021 года изменился порядок уплаты и представления отчетности по страховым взносам, связано это с передачей контроля над страховыми взносами ФНС РФ и вступлению в силу новой главы 34 НК РФ «Страховые взносы».

С выплат физическим лицам по договорам гражданско-правового характера необходимо перечислять взносы только на пенсионное и медицинское страхование (взносы от несчастных случаев не перечисляются в любом случае, а взносы по временной нетрудоспособности перечисляются, только при условии, что такой пункт прописан в договоре).

Выплаты работникам, которые по закону освобождены от уплаты страховых взносов, перечислены в ст. 422 НК РФ.

Обратите внимание, что индивидуальные предприниматели, помимо уплаты страховых взносов за работников, дополнительно должны перечислять страховые взносы ИП «за себя».

Бесплатная консультация по налогам

Тарифы страховых взносов за работников в 2021 году

В 2021 году страховые взносы нужно платить по следующим тарифам:

- На пенсионное страхование (ОПС) – 22%.

- На медицинское страхование (ОМС) – 5,1%.

- На социальное страхование (ОСС) – 2,9% (без учета взносов от несчастных случаев).

При этом некоторые ИП и организации имеют право применять пониженные тарифы (см. таблицу ниже).

В 2021 году изменилась лимиты для начисления взносов:

- на ОПС – 1 292 000 руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке – 10%);

- на ОСС – 912 000 руб. (в случае превышения, взносы больше не уплачиваются);

- на ОМС – предельная величина отменена.

Обратите внимание, что в 2021 году не действуют льготы по страховым взносам для большинства ИП и организаций, которые применялись до 2021 года.

В частности, отмена затронула ИП на патенте, а также представителей МСП, работающих в социальной и производственной сферах и применяющих УСН. Пониженные тарифы оставили лишь для НКО и благотворительных организаций.

Подробнее со ставками по страховым взносам можно ознакомиться в таблице ниже.

Общие тарифы для страховых взносов в 2021 году

| Организации и ИП на ОСН, УСН, ЕНВД, ПСН и ЕСХН за исключением льготников | 22% | 5,1% | 2,9% | 30% |

| В случае превышения лимита в 912 000 рублей | 22% | 5,1% | — | 27,1% |

| В случае превышения лимита в 1 292 000 рублей | 10% | 5,1% | — | 15,1% |

Пониженные тарифы для страховых взносов в 2021 году

| НКО на УСН, ведущие деятельность в области соц. обслуживания, науки, образования, здравоохранения, спорта, культуры и искусства | 20% | — | — | 20% |

| Благотворительные организации на УСН | ||||

| Участники свободной экономической зоны в Крыму и Севастополе | 6% | 0,1% | 1,5% | 7,6% |

| Организации и ИП, занимающиеся ведением технико-внедренческой и туристско-рекреационной деятельности в особых экономических зонах | 20% | 5,1% | 2,9% | 28% |

| Хозяйственные общества и партнерства, осуществляющие деятельность в области ИТ технологий и соответствующие условиям пп.1 и 2 ст. 427 НК РФ | ||||

| Организации, получившие статус участника проекта «Сколково» | 14% | — | — | 14% |

| Организации и ИП, осуществляющие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов | — | — | — | 0% |

| Организации в области ИТ (при условии, что доходы от этой деятельности по итогам 9 месяцев не менее 90%, а количество работников не менее 7 человек | 8% | 4% | 2% | 14% |

Примечание: льготникам, в случае превышения лимитов в 1 292 000 и 912 000 руб. перечислять взносы на социальное и пенсионное страхование не нужно.

Дополнительные тарифы для страховых взносов в 2021 году

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.1 п. 1 ст. 30 данного закона | 9% | — | — | 9% |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.2-18 п. 1 ст. 30 данного закона | 6% | — | — | 6% |

Примечание: дополнительные взносы платятся независимо от лимитов в 1 292 000 и 912 000. При этом компаниям, которые провели оценку условий труда, можно платить доп.

взносы на пенсионное страхование по специальным тарифам (п.3 ст. 428 НК РФ).

Порядок и сроки уплаты страховых взносов

Страховые взносы в ФНС и ФСС необходимо перечислять ежемесячно не позднее 15-го числа следующего месяца. Если последний день совпадает с выходным или праздником, то окончательный срок уплаты взносов переносится на ближайший рабочий день.

https://www.youtube.com/watch?v=qmpy8f4ccac

В 2021 году все платежи на пенсионное страхование должны быть сделаны одним платежным поручением с применением КБК 182 1 02 02010 06 1010 160. Остальные платежные реквизиты ИФНС необходимые для оплаты вы можете узнать при помощи этого сервиса.

В 2021 году код бюджетной классификации для перечисления страховых взносов на медицинское страхование 182 1 02 02101 08 1013 160. Остальные платежные реквизиты ИФНС необходимые для оплаты вы можете узнать при помощи этого сервиса.

Перечисление страховых взносов осуществляется на два вида обязательного социального страхования:

- на случай временной нетрудоспособности и в связи с материнством в ФНС РФ;

- от несчастных случаев на производстве и профессиональных заболеваний в ФСС.

Величина страховых взносов по временной нетрудоспособности составляет 2,9% от зарплаты, но может меняться в зависимости от применяемой льготы (см. таблицу выше).

Размер страховых взносов от несчастных случаев составляет от 0,2 до 8,5% в зависимости от того к какому классу профессионального риска относится основной вид вашей деятельности.

В 2021 году коды бюджетной классификации для перечисления страховых взносов на социальное страхование не изменились:

- КБК 182 1 02 02090 07 1010 160. (в случае временной нетрудоспособности);

- КБК 393 1 02 02050 07 1000 160. (от несчастных случаев на производстве).

Остальные платежные реквизиты вы можете узнать, обратившись в территориальное отделение ФСС и налоговую инспекцию по месту учета.

Примечание: страховые взносы необходимо уплачивать и указывать в отчетности в рублях и копейках.

Отчетность по страховым взносам

В слайдерах ниже перечислена вся отчетность, которую нужно сдавать по страховым взносам в 2021 году:

Начиная с 2021 года, в ИФНС нужно каждый квартал сдавать расчет по страховым взносам. Расчет подается в срок не позднее 30-го числа месяца, следующего квартала. Таким образом, в 2021 году его необходимо сдать:

- за 2021 год – не позднее 30 января 2021 года;

- за 1 квартал 2021 года – не позднее 30 апреля 2021 года;

- за полугодие 2021 года – не позднее 30 июля 2021 года;

- за 9 месяцев 2021 года – не позднее 30 октября 2021 года;

- за 2021 год – не позднее 1 февраля 2021 года.

Ежемесячно в Пенсионный фонд нужно сдавать отчет по форме СЗВ-М, в котором содержатся сведения о работающих пенсионерах. Срок сдачи отчета – не позднее 15 числа следующего месяца.

Также, начиная с 1 января 2021 года была введена новая отчетность по форме СЗВ-СТАЖ, в которой отражаются сведения о страховом стаже застрахованных работников. Этот отчет нужно подавать в ПФР каждый год, в срок не позднее 1 марта следующего года.

Каждый квартал в Фонд социального страхования необходимо сдавать расчет по форме 4-ФСС. Начиная с 1 января 2021 года, в расчете 4-ФСС нужно отражать только сведения по травматизму и профзаболеваниям.

В 2021 году срок сдачи отчетности в ФСС зависит от ее формы:

- В электронной – не позднее 25 числа месяца, следующего за отчетным кварталом.

- В бумажной – не позднее 20 числа месяца, следующего за отчетным кварталом.

Обратите внимание! С 2021 года страхователи, у которых среднесписочная численность работников более 10 человек

Видео:Закрываем 2021 год На что обратить внимание при исчислении НДФЛ и страховых взносовСкачать

Ставки страховых взносов в 2021 году: таблица для организаций

Смотрите и скачивайте ставки страховых взносов в 2021 году в таблице, составленную с учетом самых последних изменений в законодательстве. В удобной таблице есть общие, пониженные и дополнительные тарифы во внебюджетные фонды. Подробный порядок применения поможет найти ответ на вопросы по расчету взносов в ПФР, ФСС и ФФОМС.

Организации, ИП, адвокаты, нотариусы и иные лица, занимающиеся частной практикой, обязаны рассчитывать и уплачивать в 2021 году взносы за работников и себя, исходя из установленных предельной величины базы и актуальных ставок. Расскажем, какие ставки действуют в 2021 году и как вновь принятые поправки повлияли на налоговую нагрузку. Таблицы ставок с общими, пониженными и дополнительными тарифами смотрите ниже.

Тарифы страховых взносов в 2021 году: таблица

Все тарифы делятся на три категории в зависимости от условий их применения:

- Общие (без права на льготы);

- Пониженные (с правом на льготы);

- Дополнительные.

Ставки к каждому из тарифов смотрите в таблице ниже.

ОБЩИЕ ТАРИФЫ | ||||

Организации, не имеющие льгот по взносам | 22 % — в пределах базы (бессрочно, с 2021 года — 26 %) 10 % — в случае превышения базы | 2,9 % — в пределах базы0 % — в случае превышения базы 1,8 % — в отношении иностранцев и лиц без гражданства, временно пребывающих в России (за исключением высококвалифицированных специалистов) (в пределах базы на каждого «физика») | 5,1 % (за исключением иностранцев и лиц без гражданства, включая высококвалифицированных, временно пребывающих в России) | 30 % |

Организации и ИП на упрощенной системе налогообложения на льготном виде деятельности, доход от которого составляет не менее 70% в общем объеме доходов (пп. 5 п. 1, пп. 3 п. 2, п. 6 ст. 427 НК РФ) | ||||

Аптеки и ИП на ЕНВД по выплатам работникам, занятым в фармацевтической деятельности (пп. 6 п. 1, пп. 3 п. 2 ст. 427 НК РФ) | ||||

| ||||

ПОНИЖЕННЫЕ (ЛЬГОТНЫЕ) ТАРИФЫ | ||||

| Некоммерческие организации на упрощенной системе налогообложения. Кроме государственных и муниципальных учреждений, сфера деятельность которых связана с соцобслуживанием граждан в области здравоохранения, образования, искусства и массового спорта (пп. 7 п. 1, пп. 3 п. 2, п. 7 ст. 427 НК РФ) | 20 % | 0 % | 0 % | 20 % |

| Благотворительные организации на упрощенной системе налогообложения (пп. 8 п. 1, пп. 3 п. 2, п. 8 ст. 427 НК РФ) | ||||

| IT-организации (пп. 3 п. 1, пп. 1 п. 2, п. 5 ст. 427 НК РФ). | 8 % | 2 % | 4 % | 14 % |

| Хозяйствующие партнерства и общества, в сфере внедрения результатов интеллектуальной деятельности (пп. 1 п. 1, пп. 1 п. 2, п. 4 ст. 427 НК РФ) | ||||

| Организации и ИП, заключившие соглашения с органами управления ОЭЗ по внедрению технико-внедренческой и туристско-рекреационной деятельности (пп. 2 п. 1, пп. 1 п. 2 ст. 427 НК РФ) | ||||

| Плательщики, выплачивающие вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов (с исключением) (пп. 4 п. 1, пп. 2 п. 2 ст. 427 НК РФ) | 0 % | 0 % | 0 % | 0 % |

| Компании — участники «Сколково» (пп. 10 п. 1, пп. 4 п. 2 ст. 427 НК РФ) | 14 % | 0 % | 0 % | 14 % |

| Страхователи — участники СЭЗ на территории Крыма и Севастополя (пп. 11 п. 1, пп. 5 п. 2, п. 10 ст. 427 НК РФ) | 6 % | 1,5 % | 0,1 % | 7,6 % |

| Страхователи — резиденты территории опережающего социально-экономического развития (пп. 12 п. 1, пп. 5 п. 2, п. 10 ст. 427 НК РФ) | ||||

| Страхователи — резиденты свободного порта «Владивосток» (пп. 13 п. 1, пп. 5 п. 2, п. 10 ст. 427 НК РФ) |

Общие тарифы страховых взносов в 2021 году

Основной, не льготный, тариф составляет 30 % (ст. 425-426 НК РФ), из которых перечисляются:

- 22 % — на пенсионное страхование (в ПФР);

- 5,1 % — на медицинское (в ФФОМС);

- 2,9 % — на социальное (в ФСС).

Сумма «пенсионных» взносов к уплате зависит от того, превысил доход установленную на 2021 год предельную базу (лимит) или нет. В пределах базы ставка равна 22 %, свыше — ставка уже 10 %.

Теперь об изменениях.

Согласно статье 425 Налогового кодекса РФ в действующей редакции, с 2021 года ставка на обязательное пенсионное страхование должна была вырасти на 4 % — с 22 % до 26% для выплат до предельной величиной базы. Однако в июле 2021 года чиновники приняли важные поправки о сохранении ставок страховых взносов.

Изменения в статью 425 НК РФ закрепляют бессрочное действие тарифа страховых взносов на обязательное пенсионное страхование в размере 22% с сумм выплат, не превышающих предельную величину базы для начисления взносов, и 10% — по выплатам сверх базы.

Пониженные тарифы взносов в 2021 году

С 2021 года на льготные тарифы взносов имеют право только благотворительные организации и организации занимающиеся определенными видами деятельности (IT-сфера), резиденты особых экономических зон, участники проекта «Сколково» и другие категорий предусмотрены специальные пониженные тарифы. Все категории страхователей и соответствующие ставки определены НК РФ. Смотрите ставки в удобной таблице выше.

См. Актуальные сроки уплаты взносов в ПФР, ФСС и ФОМС для организаций и ИП

Дополнительные тарифы страховых взносов в 2021 году

Общий порядок использования дополнительных тарифов указан в статье 428 НК РФ. Их применяют для определенных категорий работников, занятых на отдельных работах, в зависимости от возраста работников и стажа. Но только при условии, что работодатель не проводил СОУТ.

Ставки страховых взносов в 2021 году для дополнительных тарифов

| Работы | Тариф на обязательное пенсионное страхование |

| Подземные, с вредными условиями труда и в горячих цехах | 9 % |

| С тяжелыми условиями труда | 6 % |

| В качестве трактористов-машинистов в с/х, других отраслях экономики, а также в качестве машинистов строительных, дорожных и погрузочно-разгрузочных машин (для женщин) | |

| С повышенной интенсивностью и тяжестью в текстильной промышленности (для женщин) | |

| В экспедициях, партиях, отрядах, на участках и в бригадахна полевых геолого-разведочных, поисковых, топографо-геодезических, геофизических, гидрографических, гидрологических, лесоустроительных и изыскательских работах | |

| В качестве рабочих локомотивных бригад и работников отдельных категорий, организующих перевозки и обеспечивающих безопасность движения на ж/д транспорте и в метрополитене, а также в качестве водителей грузовых автомобилей в технологическом процессе на шахтах, разрезах, в рудниках или рудных карьерах на вывозе угля, сланца, руды, породы | |

| Предусмотренные п.п.7-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ |

Если работодатель провел СОУТ на указанных выше работах, то в зависимости от установленного класса (подкласса) условий труда применяют следующие дополнительные тарифы страховых взносов:

Дополнительные тарифы взносов 2021

| Условия труда | Оценка условий труда | Тариф на обязательное пенсионное страхование |

| Опасные | 4 | 8 % |

| Вредные | 3,4 | 7 % |

| 3,3 | 6 % | |

| 3,2 | 4 % | |

| 3,1 | 2 % | |

| Допустимые | 2,0 | 0 % |

| Оптимальные | 1,0 | 0 % |

Если компания не проводила аттестацию рабочих мест, то применяются следующие дополнительные тарифы (п. 1 и 2 ст. 428 НК РФ):

- 9 % — к выплатам занятым на видах работ, перечисленных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ;

- 6 % — к выплатам занятым на видах работ, перечисленных в пп. 2-18 ч. 1 ст. 30 закона № 400-ФЗ.

Ставки страховых взносов в 2021 году для ИП

Пенсионные и медицинские взносы индивидуальных предпринимателей больше не зависят от МРОТ и ставок. Все платежи фиксированные. Подробности смотрите в статье «Новые страховые взносы ИП за себя в 2021 году».

Если доход ИП менее 300 000 рублей, за 2021 год на пенсионное страхование надо перечислить в фонд 29 354 рубля. Плюс 1% с дохода более 300 000 рублей.

Максимальная сумма к уплате на пенсионное страхование составит 234 832 рубля (8 x 29 354 руб.). На медицинское страхование платеж равен 6 884 рубля. По сравнению с 2021 годом страховая нагрузка на пенсионное страхование ИП выросла более чем на 10 %. Платеж по медицинскому страхованию увеличится сразу почти на 20 %.

Таким образом, ставки 26% (+1%) и 5,1% предприниматели больше не применяют.

💥 Видео

Фиксированные взносы ИП "за себя" в 2021 годуСкачать

Страховые взносы ИП за себя за 2021 годСкачать

Как уменьшать налоги на страховые взносы ИПСкачать

Страховые взносы ИПСкачать

НДФЛ и страховые взносы 2023 + 📚Удобная статья-справочник + 🔥Бесплатный ПРАКТИКУМ на Stepik!Скачать

6 способов снизить страховые взносы в 2021 годуСкачать

Страховые взносы ИП в 2021 г.Скачать

Страховые взносы иностранцев в 2021 годуСкачать

Страховые взносы за работника УСН: бухгалтерский учетСкачать

Уменьшение стоимости патента на страховые взносы в 1С 8.3 БухгалтерияСкачать

Взносы ИП в 2021 году (ИП/РФ)Скачать

Отчисление страховых взносов за сотрудников без ошибокСкачать

Как уменьшать УСН и Патент на фиксированные взносы ИП? Комментарии ФНС про 1 за 2023Скачать

Новые правила уменьшения УСН на взносы ИПСкачать

Вебинар "Изменения в исчислении НДФЛ и страховых взносов с 2021 года"Скачать

С какими заявлениями нужно обращаться в Соц. фонд (ПФР), чтобы получить максимальный размер пенсииСкачать