Последние изменения были внесены в закон в июне 2021 года. Все выплаты при выходе на пенсию, согласно действующему законодательству возложены непосредственно на работодателя. Законодателем был увеличен пенсионный возраст при этом не были внесены корректировки в условия выплат.

Текущая экономическая ситуация, недостаточное поступление денежных средств в пенсионный фонд, вследствие чего невозможно обеспечить достойный уровень жизни пенсионерам – факторы, которыми было обусловлено поднятие пенсионного возраста. Пенсионная реформа проводится поэтапно, начиная с 2021 года, призвана обеспечить предоставление ряда гарантий и льгот пенсионерам и предпенсионерам.

- Нормативно-правовая база в области пенсионного обеспечения

- Внутренние документы предприятия и организаций

- Пенсионная реформа

- Единовременные выплаты, установленные законодательством

- Выплаты и льготы, предусмотренные государственным служащим

- Пенсии военнослужащих и сотрудников МВД

- Выплата пособия по выходу на пенсию

- Сроки получения накопительной части пенсии, если отказано в единовременной выплате?

- Помогите пенсионерке. Правомерен ли отказ в выплате единовременного денежного поощрения при уходе на пенсию муниципального служащего?

- Имею ли я право на единовременное получение пенсионных накоплений, если получаю пенсию по инвалидности?

- Какие выплаты положены при выходе на пенсию

- Что такое единовременное пособие при выходе на пенсию

- Как пенсионеру получить выплаты от работодателя

- Выплаты при выходе на пенсию госслужащих

- Выплаты при выходе на пенсию военным

- Какая компенсация при выходе на пенсию

- Когда отпускать на пенсию

- Обязательно ли пенсионеру увольняться с наступлением установленного возраста

- Какие документы готовит работник для увольнения из-за ухода на пенсию

- Должен ли пенсионер отрабатывать 2 недели до увольнения

- Облагается ли налогами единовременное поощрение при выходе на пенсию 2021г

- Ндфл с премии когда платить в 2021 году

- Единовременные выплаты: вопросы налогообложения

- Как платить налоги с премий

- Облагается ли налогами единовременное поощрение при выходе на пенсию 2021году

- Пособие с выходом на пенсию чем облагается

- Единовременное пособие при увольнении в связи с выходом на пенсию, выплачиваемое на основании локального акта

- Материальная Помощь При Выходе На Пенсию По Старости

- Какие выплаты возможны при выходе на пенсию

- Выплаты при увольнении на пенсию

- Есть ли пособие при выходе на пенсию

- Материальная помощь бывшим работникам

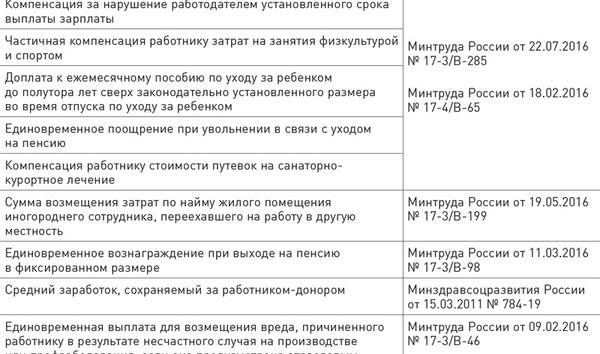

- Минтруд разъяснил порядок начисления страховых взносов на выплаты, перечисленные при увольнении работника в связи с выходом на пенсию

- 📽️ Видео

Нормативно-правовая база в области пенсионного обеспечения

Если специальный закон не предполагает наличие определенных выплат при выходе на заслуженную пенсию, тогда основополагающим являются внутренние приказы, которые утверждаются непосредственно самим работодателем. Такие документы имеют юридическую силу только тогда, когда есть улучшение условий по сравнению с Федеральным законодательством.

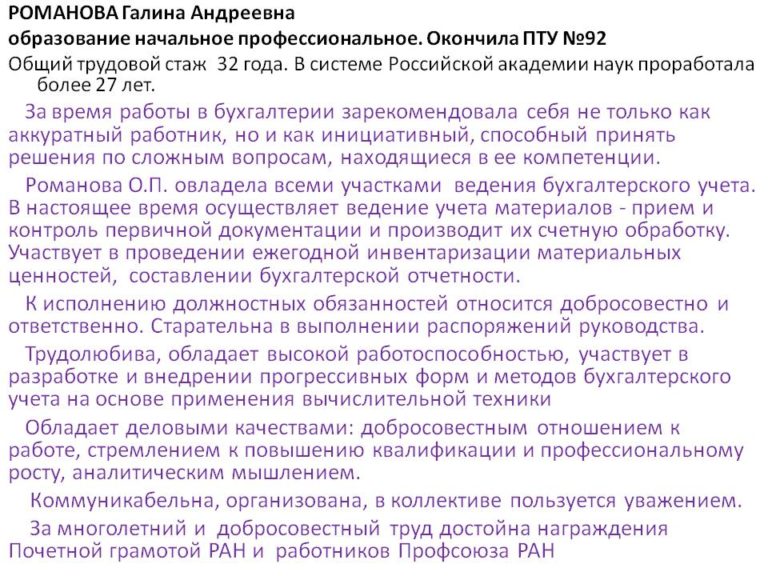

Внутренние документы предприятия и организаций

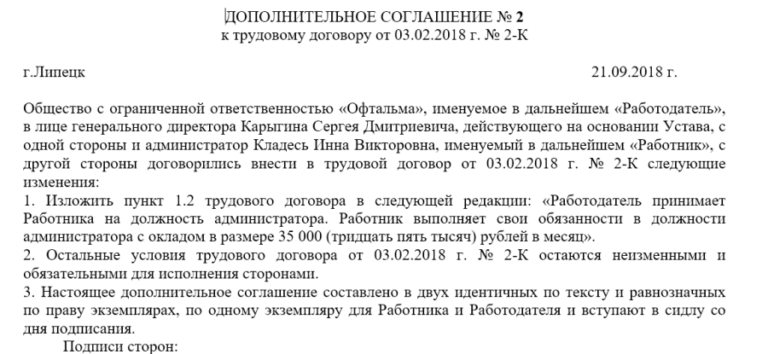

Сколько именно окладов будет выплачено при выходе на пенсию по возрасту – очень важно указать в коллективном договоре и в дополнительном положении об условиях оплаты труда. Если подобная информация отсутствует, администрация организации может не осуществлять никаких выплат, кроме установленных Трудовым Кодексом.

При увольнении сотрудника, согласно трудовому законодательству, сотруднику должны быть выплачены:

- Основная и дополнительная заработная плата. Это оплата установлена должностным окладом и тарифной ставкой, а также все премии и надбавки, установленные при выполнении определенных производственных показателей согласно отработанному времени. Квартальные премии и определенные доплаты могут быть выплачены сотруднику при окончании отчетного периода и формировании финансовых показателей организации.

- Компенсация за неиспользованный отпуск выплачивается вне зависимости от периода, когда сотрудник не использовал свое право на отпуск. Ни один день не должен быть потерян, все дни должны быть учтены в полном объеме. Пенсионер в качестве альтернативы может уйти в отпуск непосредственно перед своим увольнением.

- Выходное пособие при выходе на пенсию при процедуре сокращения штата, ликвидации предприятия выплачивается согласно правилам, установленным коллективным договором, действующими законодательными нормами или установленными письменными договоренностями между работниками и работодателем.

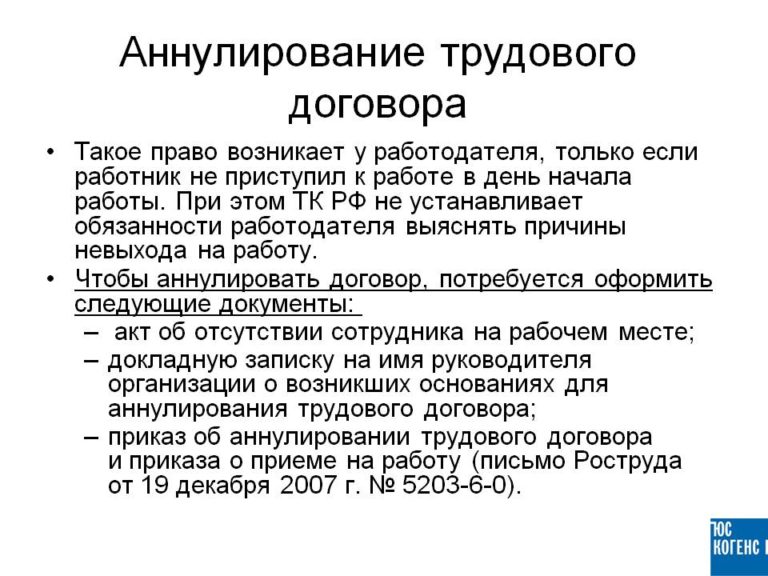

Окончательный расчёт с сотрудником, согласно статье 140 Трудового Кодекса осуществляется в последний рабочий день работника. Если работник отсутствует на рабочем месте в указанный день по уважительной причине, выплата осуществляется не позднее следующего за ним дня.

В случае увольнения по собственному желанию, фраза «в связи с выходом на пенсию», указанная в заявлении, полностью освобождает работника от двухнедельных отработок и накладывает на работодателя начислить выходное пособие, которые зафиксированы документально.

Если пенсионер или предпенсионер теряют свое место работы по причине ликвидации или сокращения штата, ему должны быть начислены установленные денежные выплаты на основании сокращения.

Люди предпенсионного возраста также имеют право на получение пособия по безработице, выплаты которого осуществляются Фондом занятости.

Данные выплаты выплачиваются в размере одного прожиточного минимума в течение 1 года.

Принуждение пенсионера или предпенсионера к написанию заявления по «собственному желанию» наказуемо. Оно может быть обжаловано через суд. При этом суд может назначить выплату работодателем за вынужденный простой сотрудника, а также моральный ущерб.

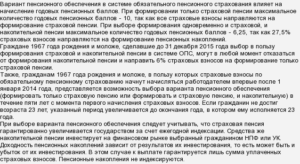

Пенсионная реформа

Увеличение размера пенсии путем уменьшения числа пенсионеров будет проходить поэтапно. Данный процесс 01 января 2021 года. Начисление положенных индексаций будет производить непосредственно Пенсионный Фонд РФ. Согласно Федеральному закону № 350-ФЗ от 03.10.2021 года при выходе на пенсию по старости должны быть соблюдены некоторые условия:

- Поэтапное увеличение пенсионного возраста до 65 лет для мужчин и 60 лет для женщин. Данное пороговое значение должно быть достигнуто в 2023 году;

- До 2024 должно пройти увеличение обязательного страхового стажа до 15 лет;

- Должен быть выполнен рост индивидуального пенсионного капитала до 30 единиц. Данный показатель должен быть достигнут к 2025 году.

Затронет повышение на пять пенсионного возраста также педагогов и работников медицинской сферы, лиц, претендующих на пенсию по выслуге лет, а также жителей Крайнего Севера и приравненных к ним регионов, а также лиц, проживающих в регионах с неблагоприятным климатом.

Претенденты, которые имеют право на получение социальной пенсии – лица, которые не имеют прав на получение пенсионного обеспечения по причине недостаточности необходимого пенсионного стажа или количества баллов, будут получать пенсию согласно условиям постепенного повышения пенсионного возраста.

https://www.youtube.com/watch?v=Z04JkMAb_iU

Вступивший в силу новый закон не несет изменений в сфере обязательных доплат в случае выхода на пенсию по старости, а только ужесточил ответственность работодателя при увольнении сотрудников пенсионного и предпенсионного возраста.

Раньше считалось за дискриминацию сам факт увольнения сотрудника по инициативе администрации предприятия исключительно при достижении пенсионного возраста. С 01 января 2021 данная норма затронет и предпенсионеров – эти лица станут оформляться на отдых согласно новым правилам возрастного ценза.

Единовременные выплаты, установленные законодательством

Единовременная выплата, предусмотренная в случае выхода на пенсию, зависит от статуса самого пенсионера, типа социального обеспечения, а также условий, содержащиеся в федеральном, региональном законодательстве, а также внутренними локальными приказами и документами.

В случае если региональное законодательство по сравнению с Федеральными актами предусматривает улучшение условий, оно является аксиомой. В случае улучшения положения лиц, выходящих на пенсию коллективным договором, они имеют приоритетность.

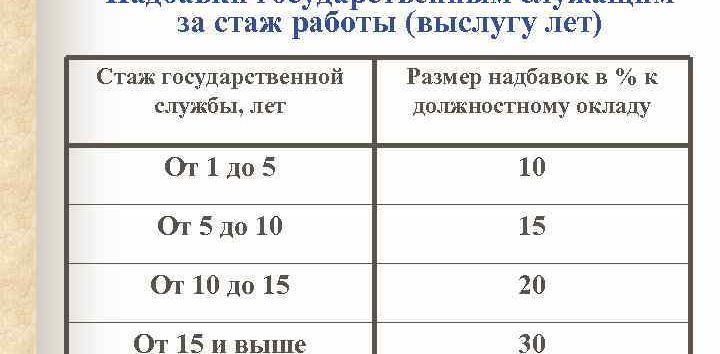

Выплаты и льготы, предусмотренные государственным служащим

Право льготного выхода на заслуженный отдых имеет ряд государственных служащих. Эти категории граждан, исполняют свои обязанности в условиях повышенной ответственности и отработали не менее 16 лет в федеральных и муниципальных структурах, согласно плановым показателям проводимой пенсионной реформы увеличится до 20 лет.

На государственном уровне установлены определенные льготы для государственных служащих:

- Пенсия должна быть начислена в размере 45-75% от начисленных за последние 12 календарных месяцев, включая все установление надбавки за данный отработанный календарный год;

- Льготы на оплату услуг ЖКХ;

- Приоритет при получении бесплатных путевок на отдых. Неиспользование данного права может компенсировано в денежном эквиваленте;

- Право на бесплатный проезд в городском общественном транспорте, а также в пригородном транспорте общего пользования;

- Прохождения обследования и дальнейшего лечения в ведомственных медицинских организациях;

- Компенсация расходов на погребение родственникам при предоставлении ими всех необходимых расчётно-кассовых документов.

Право на получение установленных и предусмотренных доплат и льгот сохраняется и при прекращении трудовой деятельности на государственной службе и переходе в частный (коммерческий) сектор экономики

Каждый год, дополнительно отработанный в государственном органе, обеспечивает прибавку к пенсии в размере 3% от среднего заработка, но не выше 75% от него.

При достижении сотрудником государственного органа пенсионного возраста и при наличии стажа, согласно Федеральному закону № 350-ФЗ, предусмотрена единовременная выплата в размере 10 окладов. Эта выплата производится вне зависимости от заработанной платы.

Пенсии военнослужащих и сотрудников МВД

Видео:Кому сейчас полагаются пенсионные накопления и когда их можно получитьСкачать

Выплата пособия по выходу на пенсию

С большой скоростью по всем социальным сетям распространяется следующая информация: «Все женщины 1957 — 1966 г. рождения, а мужчины 1953 — 1967 г. рождения имеют право получить единовременную выплату, т.к.

перечисляли деньги на страховую часть пенсии, только надо срочно — до 1 марта 2021 г. написать заявление в Пенсионный фонд».

В связи с этим ПФР разъясняет, что данное сообщение не имеет отношения к действительности.

Выплаты из страховой пенсии не производятся. Единовременная выплата может быть произведена только из средств пенсионных накоплений при выходе на пенсию.

https://www.youtube.com/watch?v=ptqoE-hKNH8

Важно знать, что получателями единовременной выплаты могут стать следующие категории граждан:

При этом обращаем внимание на то, что получать единовременную выплату из средств пенсионных накоплений можно не чаще, чем раз в пять лет.

Никакой срочности в подаче такого заявления нет, его можно подавать в любое время. Никаких ограничивающих сроков не установлено.

Сроки получения накопительной части пенсии, если отказано в единовременной выплате?

Если отказано в получении единовременно накопительной части пенсии, т.к. она превышает 5%, то можно ли её получить в течение 1 года или на сколько лет могут растянуть получение накопительной части пенсии. Спасибо.

Помогите пенсионерке. Правомерен ли отказ в выплате единовременного денежного поощрения при уходе на пенсию муниципального служащего?

Суть проблемы: «Я муниципальная служащая. Написала заявление по собственному желанию в связи с уходом на пенсию. Мне отказали в выплате единовременного денежного поощрения при уходе на пенсию муниципального служащего,согласно НПА Добровского .

Имею ли я право на единовременное получение пенсионных накоплений, если получаю пенсию по инвалидности?

Здравствуйте! Я получаю пенсию по инвалидности 3 группы, но не достигла пенсионного возраста. Могу ли я получить свои пенсионные накопления единовременно в полном объеме сейчас? Заранее благодарна. Татьяна.

Какие выплаты положены при выходе на пенсию

Выплаты при выходе на пенсию — это поддержка от государства, полагающаяся гражданину после ухода на заслуженный отдых. Расскажем, что получает пенсионер, завершающий трудовую деятельность, и поясним, чем является единовременная выплата на самом деле.

С 2021 года граждане России будут становиться пенсионерами гораздо позже. Но изменение возраста выхода на заслуженный отдых не затронуло перечень выплат, положенных отработавшему свое гражданину. Обратимся к Федеральному закону № 360-ФЗ от 30.11.2011.

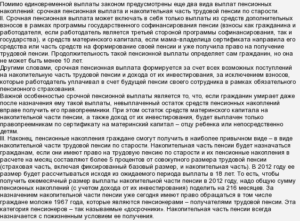

В соответствии со статьей 2, из пенсионных накоплений могут осуществляться:

- единовременная выплата при выходе на пенсию;

- срочная выплата;

- предоставление накопительной пенсии;

- передача средств наследникам умершего пенсионера.

Нередко первый пункт принимают за обязательный — нечто вроде подарка к празднику. Однако в законе речь идет о другом.

Что такое единовременное пособие при выходе на пенсию

В соответствии со статьей 4 упомянутого ФЗ, это своеобразная компенсация тем, кто на пенсию себе не заработал.

Иными словами, если гражданин получает социальную пенсию (например, по инвалидности) и не имеет необходимого стажа (15 лет, в соответствии с частью 2 статьи 8 Федерального закона № 400-ФЗ от 28.12.

2013) или достаточного индивидуального коэффициента (30 баллов, по части 3 той же статьи).

Также его выплачивают тем, у кого накопительная часть составляет менее пяти процентов от страховой. Это относится в том числе и к гражданам, выходящим на заслуженный отдых по выслуге лет.

По сути единовременная выплата — это разовая выплата всех пенсионных накоплений, находящихся на пенсионном счете накопительной пенсии. Для ее выплаты нужно знать, где формировалась накопительная пенсия.

Если все отчисления поступали в ПФР и вы не переводили их в негосударственный пенсионный фонд, то за выплатой нужно обращаться в Пенсионный фонд РФ.

Если формирование накопительной пенсии происходило в НПФ, то за получением единовременной выплаты нужно обращаться в этот НПФ.

Если выплата единовременного пособия происходит через ПФР, то она будет осуществлена в день выплаты трудовой пенсии.

Фактически единовременная выплата пенсионерам при выходе на пенсию заменяет дальнейшую регулярную поддержку. Однако если человек продолжает работать после наступления пенсионного возраста, претендовать на нее он не может.

Как пенсионеру получить выплаты от работодателя

Для этого достаточно написать заявление об увольнении по собственному желанию (скачать образец). Если пенсионер не желает отрабатывать положенные две недели, то следует добавить указание причины. Для убедительности можно сослаться на часть 3 статьи 80 Трудового кодекса.

https://www.youtube.com/watch?v=p6qQNRg3ebg

Если человек не может продолжать работу по возрасту, руководство должно отпустить его на отдых в этот же день. Поэтому причина обязательно должна фигурировать. В противном случае две недели будут считаться прогулянными. И речь пойдет уже не о доплатах, а об удержаниях из зарплаты.

Конечно, справедливость можно будет восстановить через суд. Но завершать карьеру разбирательством ни к чему.

Выплаты при выходе на пенсию госслужащих

Пенсионные выплаты для госслужащих включают в себя пенсию по выслуге лет и некоторые прибавки.

Право на льготы госслужащие получают при работе в федеральных и муниципальных организациях не менее 16 лет (с 2021 года с повышением до 20 лет) и достижении возраста 60 лет — для женщин и 65 — для мужчин.

Если после достижения соответствующего стажа гражданин продолжит работать, то за каждый год работы свыше 20 полагается надбавка в размере 3%, но не более 85%.

Читайте так же: Информация защищаемая в режиме налоговой тайны является

Расчет происходит по следующей формуле:

- П — размер пенсии за выслугу лет;

- СЗ — средняя заработная плата;

- СП — сумма пенсионных выплат по старости;

- Ст — стаж более 16,5 лет.

Госслужащие имеют право получить следующие выплаты и льготы:

- пенсионная часть — от 45 до 85% от заработной платы, получаемой в течение последнего года службы;

- право на первоочередность приобретения бесплатных путевок на отдых;

- право на бесплатный проезд в городском и пригородном транспорте;

- прохождение обследования и лечение в ведомственных медицинских учреждениях;

- возмещение родственникам расходов на погребение.

Выплаты при выходе на пенсию военным

Видео:Отказ в назначении пенсии: 5 решенийСкачать

Какая компенсация при выходе на пенсию

Работнику организации при увольнении в связи с выходом на пенсию в соответствии с коллективным договором начислено единовременное выходное пособие за добросовестный труд в размере 3 среднемесячных заработков с учетом стажа работы в организации.

1. Подлежит ли данная выплата налогообложению НДФЛ?

2. Данное пособие рассчитывается исходя из среднемесячного заработка работника, то есть связано с размером оплаты его труда. Учитывается ли оно в расходах при расчете налоговой базы по налогу на прибыль? Учитываются ли страховые взносы, начисленные на пособие, в расходах по налогу на прибыль?

3. Необходимо ли начислять страховые взносы на выплату данного пособия?

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу обложения налогом на доходы физических лиц и налогом на прибыль организаций суммы денежных средств, выплачиваемой сотрудникам организации при увольнении, и в соответствии со ст. 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

1. Налог на доходы физических лиц

Согласно п. 3 ст.

217 Кодекса освобождаются от обложения налогом на доходы физических лиц компенсационные выплаты, установленные законодательством Российской Федерации, связанные с увольнением работников, за исключением суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

Таким образом, компенсационные выплаты, связанные с увольнением работников, освобождаются от обложения налогом на доходы физических лиц на основании п. 3 ст.

217 Кодекса в сумме, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях).

Суммы превышения трехкратного размера (шестикратного размера) среднего месячного заработка подлежат обложению налогом на доходы физических лиц в установленном порядке.

https://www.youtube.com/watch?v=_0JyJwM3hhM

Указанные положения п. 3 ст. 217 Кодекса применяются в отношении доходов работников организации независимо от основания, по которому производится увольнение.

2. Налог на прибыль организаций

Согласно ст.

255 Кодекса в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

Также п. 25 ст. 255 Кодекса установлено, что к расходам на оплату труда в целях гл. 25 «Налог на прибыль организаций» Кодекса относятся, в частности, другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором.

При этом на основании п. 25 ст. 270 Кодекса в целях налогообложения прибыли не учитываются в том числе расходы в виде надбавок к пенсиям, единовременных пособий уходящим на пенсию ветеранам труда.

Согласно п. 1 ст. 252 Кодекса расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 Кодекса, убытки), осуществленные (понесенные) налогоплательщиком.

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Постановлением Президиума Высшего Арбитражного Суда Российской Федерации от 01.03.

2011 N 13018/10 по делу N А19-25409/09-43 отнесение организациями к расходам, учитываемым при определении налоговой базы по налогу на прибыль организаций, сумм в виде надбавок к пенсии, единовременных пособий уходящим на пенсию работникам и иных аналогичных выплат, предусмотренных трудовым договором и (или) коллективным договором, признано неправомерным в связи с тем, что указанные выплаты носят непроизводственный характер и не связаны с оплатой труда работника.

Учитывая изложенное, единовременное поощрение, выплачиваемое при увольнении работников по собственному желанию впервые в связи с выходом на пенсию, предусмотренное коллективным договором общества, не учитывается в составе расходов в целях налогообложения прибыли организаций.

В соответствии с Федеральным законом от 24.07.

2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» выплаты и иные вознаграждения физическим лицам, в том числе произведенные за счет средств, не учитываемых при налогообложении прибыли, подлежат обложению страховыми взносами, за исключением тех, которые прямо упомянуты в ст. 9 вышеуказанного Закона.

В ст. 270 Кодекса не содержится положений, не позволяющих учесть при налогообложении прибыли страховые взносы, начисленные на выплаты и вознаграждения, которые не признаются расходами в целях гл. 25 «Налог на прибыль организаций» Кодекса.

Таким образом, расходы в виде страховых взносов на обязательное пенсионное, социальное и медицинское страхование, в том числе начисленных на выплаты, не принимаемые в состав расходов по налогу на прибыль организаций, учитываются в составе прочих расходов на основании пп. 1 п. 1 ст. 264 Кодекса.

3. В соответствии с п. 5.19 Положения о Министерстве труда и социальной защиты Российской Федерации, утвержденного Постановлением Правительства Российской Федерации от 19.06.2012 N 610, по вопросам уплаты страховых взносов в государственные внебюджетные фонды следует обращаться в Министерство труда и социальной защиты Российской Федерации.

Когда отпускать на пенсию

Объясним на конкретном примере. Допустим, работнику Иванову И.И. в феврале 2021-го исполнится 60 лет. Согласно новым правилам, он сможет стать пенсионером по старости только в феврале 2021, когда ему исполнится 61 год. В то же время по закону № 350-ФЗ у него есть возможность перестать работать на полгода раньше, то есть летом 2021 г.

https://www.youtube.com/watch?v=dSKo1yYIns8

Другой пример — с работником-женщиной. Допустим, Сидоровой А.А. исполнилось 55 лет в декабре 2021 г. В соответствии с пенсионной реформой, ей разрешено прекратить трудовую деятельность в декабре 2021 г. Но с учетом поблажек, сделанных властями, она сможет уйти также летом 2021.

Если говорить о досрочных пенсиях, то сотрудники ПФР смогут назначить их, если женщине в 2021 г. исполнится 55 лет, и она будет иметь стаж не менее 37 лет.

Мужчину переведут на государственное пенсионное страхование, когда ему исполнится 60 лет, при условии, что он имеет стаж не менее 42 лет.

При этом гражданам, имеющим право на пенсию по старым правилам в ближайшие 2 года, также предоставляется возможность уйти раньше на полгода.

Читайте так же: Калькулятор ндс и налога на прибыль

Что касается государственных и муниципальных служащих, то для них пенсионная реформа началась еще в 2021 г. Поэтому в 2021-ом женщины-чиновники смогут уйти на пенсию в 56,5 лет, а мужчины — в 61,5 лет. Никаких послаблений для них нет.

Обязательно ли пенсионеру увольняться с наступлением установленного возраста

В ТК РФ нет правила, по которому работодатель обязан уволить человека после наступления пенсионного возраста. Также не требуется, чтобы трудящийся увольнялся, став по возрасту пенсионером. В ряде случаев есть исключения, но они узкоспециализированные.

Поэтому если у работника после 60 лет еще остаются силы работать, он может продолжать трудиться. А день рождения и одновременно дата, когда возникает право на оформление пенсии, — не повод сразу подавать заявление на увольнение по собственному желанию. Кстати, человек может и совсем не увольняться.

И когда стать пенсионером, гражданин решает самостоятельно.

Совсем другое дело, если работодатель хочет избавиться от сотрудника пенсионного возраста. В таком случае проще договориться, но можно воспользоваться и аттестацией, как способом доказать, что работник не справляется со своей трудовой функцией.

Также напомним, что у работодателя могут возникнуть проблемы в случае необоснованного увольнения предпенсионера — лица, которому до выхода на пенсию остается менее 5 лет. На основании ст. 144.

1 УК РФ , руководителя или иное ответственное должностное лицо могут оштрафовать на сумму до 200 000 рублей или в размере его дохода за период до 18 месяцев.

Альтернативой штрафа могут стать обязательные работы длительностью до 360 часов.

Какие документы готовит работник для увольнения из-за ухода на пенсию

Решено! Сотрудник больше не хочет работать и уходит на пенсию. Увольнение работающего пенсионера по собственному желанию производится на основании его заявления.

Сотрудник обращается в свободной форме, но должно быть понятно его добровольное желание расторгнуть трудовой договор.

Иначе могут возникнуть спорные ситуации, и в случае обращения в ГИТ или суд пенсионер сможет заявить, что его заставили уволиться против воли.

Если в организации нет установленного образца заявления, кадровый специалист может порекомендовать коллеге следующую формулировку:

«Прошу уволить меня 21 декабря 2021 года в связи с выходом на пенсию».

Принципиальный вопрос: можно ли заявление напечатать, а не писать от руки? По мнению представителей Роструда, каким именно образом будет составлен документ — не важно, поскольку это требование не оговорено в ТК РФ. Главное — это должен быть оригинал, подписанный лично работником.

Ведь только собственноручная подпись подтверждает волеизъявление пенсионера уволиться. В то же время, исходя из Постановления Пленума ВС РФ от 17.03.2004 № 2, чем больше у суда сомнений в том, что заявление составлено лично, а не под давлением, тем проще работнику восстановиться на рабочем месте.

Поэтому рекомендуем просить у сотрудника заявление, составленное им лично, а не с помощью технических средств.

Должен ли пенсионер отрабатывать 2 недели до увольнения

Для большинства руководителей уход работника на пенсию не является неожиданностью. Но они почему-то рассчитывают, что человек отработает еще 2 недели после подачи заявления, за этот период найдется новый сотрудник, а почти пенсионер успеет передать все дела.

https://www.youtube.com/watch?v=x5uRGpDy3Dg

Однако на основании ст. 80 ТК РФ, работодатель не может заставить пенсионера работать еще 2 недели — период, предусмотренный для предупреждения о расторжении договора. Но это и не запрещено, если работник согласен. Поэтому сроки увольнения пенсионера по собственному желанию зависят от договоренности сторон.

Отметим, что если работник будет отрабатывать еще некоторое время, то ему лучше переписать заявление на увольнение по собственному желанию таким образом, чтобы было понятно, когда будет его последний рабочий день.

Заявление от пенсионера является обоснованием для издания приказа о прекращении действия трудового контракта по форме, утвержденной в ЛНА организации. Никаких особенностей при составлении распоряжения в данном случае нет.

Бывают ситуации, что необходимо уволить работника, который ранее уже получил официальный статус пенсионера. В таком случае в его трудовой книжке делают такую запись:Если работник по собственному желанию отказывается от трудовой деятельности, при заполнении трудовой книжки ответственное лицо может воспользоваться следующей формулировкой:

Все эти документы выдаются безвозмездно в трехдневный срок после обращения. Но поскольку в данном случае речь идет об увольнении, то они выдаются в последний рабочий день сотрудника. Копии заверяют согласно действующим правилам.

Обратите внимание, что с 01.07.2021 вступил в силу новый ГОСТ, который немного изменил порядок заверения копий документов. В частности, на копии приказа об увольнении для увольняющегося пенсионера ответственное лицо работодателя пишет:

Видео:Накопительная пенсия, которую мы «потеряли»Скачать

Облагается ли налогами единовременное поощрение при выходе на пенсию 2021г

ФЗ).

Данное правило применяется независимо от того, предусмотрена премия трудовым договором или нет (письмо Минздравсоцразвития России от 12 августа 2010 г.

- сумму начисленной премии – 50 000 руб.;

- сумму взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний – 15 100 руб.

При этом средства на их оплату берутся не из фонда заработной платы, а из целевых средств, фондов специальных назначений или чистой прибыли по итогам года (Письмо Министерства финансов РФ от 19 октября 2007 г.

Ндфл с премии когда платить в 2021 году

28 ст. 217 НК РФ. Причем если такая выплата не превышает 4 000 руб., то она не облагается НДФЛ.

Единовременные выплаты: вопросы налогообложения

Согласно трудовому законодательству работодатель обязан выплачивать работнику заработную плату, которая устанавливается трудовым договором в соответствии с действующей у данного работодателя системой оплаты труда.

Система оплаты труда, включая размеры тарифных ставок, окладов (должностных окладов), доплат и надбавок компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, система доплаты и надбавок стимулирующего характера и система премирования устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативно-правовыми актами, содержащими нормы трудового права (ст.

135 ТК РФ).

Каждый работник имеет право на получение заработной платы за выполненную работу.

Если он принял решение выдать средства работнику, то важно соблюдать сроки выплаты премии, установленные в 2021 году.

Определение понятий Статьей 129 Трудового кодекса РФ раскрывается понятие «премия».

Как платить налоги с премий

Премия включена в расходы на оплату труда.На премию начислены страховые взносы: 20 000 руб. × 30% = 6000 руб. Налог на прибыль составил:(150 000 руб.

– 20 000 руб.

– 6000 руб.) × 20% = 24 800 руб. Таким образом, фирма заплатит налоги и взносы в сумме 30 800 руб.

(6000 + 24 800).Ситуация 2. Премия выплачена за счет прибыли.Как и в предыдущей ситуации, на премию также нужно начислить страховые взносы: 20 000 руб.

× 30% = 6000 руб. Налог на прибыль составил: (150 000 руб.

Облагается ли налогами единовременное поощрение при выходе на пенсию 2021году

Относительно выходного пособия, если оно выплачивается в виде фиксированной суммы, предусмотренной трудовым соглашением, налоговики считали, что их не следует относить к производственным расходам. То есть ставилась под сомнение правомерность внесения их в расходы по прибыли.

https://www.youtube.com/watch?v=5PXQDZ59NgA

Суть льготы в том, что выходное пособие при увольнении НДФЛ облагается лишь в той части, которая, согласно абз.

1, 6, 8 п. 3 ст. 217 НК РФ, превышает 3-кратный размер среднемесячной зарплаты. А для районов Крайнего Севера необлагаемая планка поднята до 6-кратного размера среднемесячного заработка.

Пособие с выходом на пенсию чем облагается

При увольнении гражданина в связи с уходом на пенсию ему законодательно могут быть положены различные компенсации, однако при определенных обстоятельствах увольнения могут полагаться и дополнительные материальные выплаты.

ТК РФ, о которой идет речь в представленном Положении, следует рассматривать именно как выходное пособие, установленное локальным нормативным актом организации, а не действующим законодательством.

Таким образом, по нашему мнению, рассматриваемая выплата работникам при расторжении трудового договора является выходным пособием, установленным локальным нормативным актом.

Единовременное пособие при увольнении в связи с выходом на пенсию, выплачиваемое на основании локального акта

8908 Общество производит выплаты в пользу уволенных работников общества в связи с уходом на пенсию на основании локального акта.

Так, в ТК РФ есть нормы, в которых установлены основания прекращения трудового договора, предполагающие обязательную выплату работнику выходного пособия.

Например, ст.

210

Внимание

НК РФ при определении налоговой базы по налогу на доходы физических лиц (далее — НДФЛ) учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения) НДФЛ, поименованы в ст.

217 НК РФ.

На основании п. 3 ст.

217 НК РФ не подлежат обложению (освобождаются от налогообложения) НДФЛ все виды установленных действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с увольнением работников.

Если премия носит производственный характер, и она предусмотрена трудовыми договорами, то она должна включаться в расходы по оплате труда.

Таким образом, расходы по выплате премий (бонусов) работникам могут быть учтены для целей налогообложения прибыли на основании Положения о премировании работников при условии, что в трудовых договорах, заключенных с работниками, дается отсылка на это Положение, в котором указан порядок назначения (исчисления) таких вознаграждений.

А вот в случае, когда выплата носит разовый характер и не связана с трудовыми достижениями, то ее следует относить к вознаграждениям, поименованным в ст. 270 НК РФ пп.

НК РФ). Ситуация: можно ли учесть при расчете единого налога при упрощенке расходы на выплату разовых премий, не связанных с выполнением сотрудником трудовых обязанностей (например, к юбилею, празднику).

Организация платит единый налог с разницы между доходами и расходами Нет, нельзя.

Разовые премии, не связанные с выполнением сотрудником его трудовых обязанностей (к юбилею, памятной дате и т. п.), не уменьшают базу по единому налогу. Такие премии:

- не связаны с производственной деятельностью организации (не направлены на получение дохода), а значит, не соответствуют критерию экономической обоснованности затрат (п.

2 ст. 346.16, п.

Видео:Пенсия у ИП и самозанятых: как считается и начисляетсяСкачать

Материальная Помощь При Выходе На Пенсию По Старости

Данные денежные средства подлежат учету в порядке, установленном правительством РФ, и являются основной точкой отсчета при установлении страховых выплат.

Лицевой индивидуальный счет позволяет сохранить данные о внесенных за застрахованное лицо суммах, а также содержит иную информацию о гражданине, необходимую для идентификации в ПФР.

Система личного учета пенсионного фонда содержит еще один специальный раздел, в котором находятся сведения о размере сумм накопительной части пенсии, доходах от инвестирования и отчислениях, произведенных за счет сформированной суммы. Это так называемая специальная часть лицевого счета. Еще какие положены выплаты при выходе на пенсию?

Возможно получение выплат при увольнении при выходе на пенсию за второй и третий месяцы при условии, что гражданин не трудоустроился и состоит на учете в центре занятости. Но пенсионерам могут отказать в выплате за второй и третий месяцы, если им будет начислена пенсия.

Также работник получает выплату за неиспользуемый трудовой отпуск, которая исчисляется в соответствии с размером неоплаченной компенсации за отработанные дни текущего года.

В некоторых организациях выплачивают компенсацию тринадцатой зарплаты, если она предусмотрена трудовым договором.

https://www.youtube.com/watch?v=VLOC9C0G21c

Таким образом, выплаты, производимые в том числе при увольнении сотрудника организации в связи с выходом на пенсию, освобождаются от обложения НДФЛ на основании п. 3 ст. 217 НК РФ в сумме, не превышающей в целом трехкратный размер среднего месячного заработка.

Согласно п. 3 ст.

217 НК РФ освобождаются от обложения НДФЛ компенсационные выплаты, установленные законодательством РФ, связанные с увольнением работников, за исключением суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

Какие выплаты возможны при выходе на пенсию

Данные выплаты пенсионных накоплений при выходе на пенсию регламентируются Федеральным законом 360. Именно в нем оговариваются все условия и порядок начислений, критерии граждан, имеющих право претендовать на получение денежной компенсации.

- Гражданин лишился жизни до назначения пособия по нетрудоспособности.

- Пенсионер умер после того, как ему была назначена компенсация пенсионных средств в срочном порядке. В таком случае выплачивается оставшаяся часть накоплений.

- Человек скончался после назначения единовременной выплаты при уходе на пенсию.

Выплаты при увольнении на пенсию

На следующий месяц пенсионер посетил бухгалтерию по бывшему месту трудовой деятельности и представил справку с центра занятости, свидетельствующую об отсутствии работы. Согласно документации Семеляк получил очередное выходное пособие.

Выходное пособие может уплачиваться повышенного размера или увеличенного срока, если такое оговорено трудовым или коллективным договором с работодателем. Исключением являются случаи, когда начисляется довольствие за две недели трудовой деятельности.

Есть ли пособие при выходе на пенсию

По закону пенсионер имеет право продолжать трудовую деятельность столько, сколько считает нужным. При желании он может уволиться самостоятельно, причем отрабатывать две недели не нужно. А наниматель не может уволить его без причины. Да и причины эти должны быть уважительными, к примеру, ликвидация фирмы.

У более молодых работников есть выбор, предусматривающий формирование этой части пенсии только в виде добровольных взносов. Такие накопления – это своего рода вклад, так как эти деньги можно даже завещать наследникам.

Материальная помощь бывшим работникам

Возможность предоставления выплат бывшим работникам должна иметь отражение в каких-либо нормативных документах предприятия. Наиболее часто в означенных целях работодатели применяют составление отдельного положения о материальной помощи.

- Ст.217 НК РФ. Она рассматривает вопросы обложения налогами материальной помощи работникам при различных обстоятельствах.

- Ст.270 НК РФ. Её нормативы закрепляют невозможность использования сумм, затраченных работодателем на предоставление материальной помощи, в качестве расходной части баланса предприятия. То есть, она выделяется уже из непосредственной прибыли, что важно при работе на УСН..

- Ст.422 НК РФ. Её положениями устанавливается порядок обложения сумм материальной помощи страховыми взносами.

Минтруд разъяснил порядок начисления страховых взносов на выплаты, перечисленные при увольнении работника в связи с выходом на пенсию

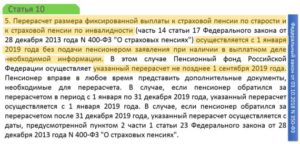

Таким образом, если указанным договором предусмотрена выплата выходного пособия при увольнении работника на пенсию (в фиксированном размере или в зависимости от стажа работы), то такая компенсация освобождается от страховых взносов в сумме, не превышающей в целом трехкратный (или шестикратный) размер среднего месячного заработка. Все, что выплачивается сверх этих сумм, необходимо включить в базу для начисления страховых взносов.

📽️ Видео

Секрет ПФР раскрыт! Эта справка удвоит вам пенсию! СРОЧНО!Скачать

Заявление в Пенсионный фонд. Досрочная пенсия. Что нужно знать.Скачать

В Госдуме неожиданно внесли два предложения по повышению пенсийСкачать

Как заявление, поданное в ПФР, снижает пенсию: подвох межрасчетного периодаСкачать

Как подать в суд на пенсионный фондСкачать

Отказ в Досрочной пенсии. Как назначить пенсию после отказа.Скачать

В 2023 году отменяется выход на пенсию на общих основанияхСкачать

Какие доплаты предусмотрены законом за 25 лет трудового стажаСкачать

Внимание!Идентификация пенсионеров :ПФУ присылает сообщение за час до конференции ! Ответы 05.03.24Скачать

Судебное дело | Отказ от прохождения медицинского освидетельствования на состояние опьяненияСкачать

Главная ошибка каждого второго пенсионера при оформлении пенсииСкачать

Отказ в пенсии. Как обжаловать отказ в назначении пенсии. #Договор78Скачать

Как я оформляла выплату накопительной пенсииСкачать

Какие периоды сейчас стали засчитывать в стаж для пенсии, а какие не удастся включить даже через судСкачать

Пенсионные баллы ИПК и страховой стаж. Что делать если не хватает?Скачать

Условия выплаты накопительной части пенсии лицам предпенсионного и пенсионного возрастаСкачать