Найм Труда > Выплаты работникам > Удержание из заработной платы излишне выплаченных сумм имеет свои особенности в зависимости от вида

Руководители часто сталкиваются с ситуациями, когда из вознаграждения сотруднику требуется удержать определенные суммы. К примеру, при обнаружении различных ошибок либо если сам сотрудник нанес предприятию ущерб. Потому стоит разобраться с процедурой удержания из заработной платы излишне выплаченных сумм, чтобы потом возникало как можно меньше вопросов.

- Когда работодатель имеет право на удержание?

- Особенности оформления заявлений по возврату

- Отпускные из-за неотработанных дней

- Истечение срока, установленного для возврата излишних средств

- Своевременность издания приказа

- Каждое удержание должно быть не более 20% от общих доходов сотрудника

- Соблюдение очередности

- В случае неудавшегося удержания

- Удержание из заработной платы по инициативе сотрудника

- Из каких сумм нельзя удерживать долги?

- Особенности бухгалтерского учета

- Подробности документального оформления

- Возврат излишне выплаченной заработной платы

- Излишние выплаты: разновидности

- Как удержать у сотрудника излишне выплаченную зарплату — НалогОбзор.Инфо

- Когда нельзя произвести удержания

- Предельный размер удержаний

- Документальное оформление

- Бухучет

- Пересчет налогов

- Если удержание произвести невозможно

- 💡 Видео

Когда работодатель имеет право на удержание?

Вторая часть 137 статьи ТК РФ говорит о ситуациях, когда такая процедура считается законной:

- При увольнении. Особенно актуально, когда требуется возместить отпускные в связи с неотработанными днями отпуска, полученного ранее.

- Возмещение полученной оплаты от сотрудника, который виновен в простое либо невыполнении действующих норм по труду.

- Необходимость исправить ошибки, допущенные бухгалтерией.

- Возмещение части предоплаты по командировке, которая осталась не истраченной.

- Когда по какой-либо причине сотрудники не могу отработать аванс, полученный до этого.

Удержания из зарплаты работника возможны в строго определенных случаях

У работодателя есть максимум 1 месяц на принятие соответствующих решений.

Из зарплаты сотрудников разрешается удерживать:

- Суммы, выплаченные больше необходимого по причине счетных ошибок. Необязательно речь всегда идет о зарплате. Это касается любых средств, связанных с официальными трудовыми отношениями.

- Компенсацию за простои, несоблюдение указанных норм. Часто происходит так, что вина сотрудника определяется только потом, когда компенсации были перечислены и руководитель считал, что виноват он либо имелись в виду обстоятельства, которые не зависели от обеих сторон. Можно обратиться в суд, чтобы установить реальное положение вещей.

- Подотчетные суммы, которые не были израсходованы и возвращены. Это касается и денег, выданных при оформлении командировок.

- Авансы в счет зарплаты, не отработанные после выдачи. Например, когда выдаются авансы по зарплате, а сотрудники не отрабатывают положенный срок из-за увольнения или больничных.

- Из-за восстановления на рабочем месте гражданина, который раньше выполнял соответствующие обязанности.

- При отказе работника от перевода на другую должность.

- В случае призыва на военную службу.

- Из-за сокращения штата, общей численности работников.

- Отпускные из-за дней отпуска, которые не отработаны.

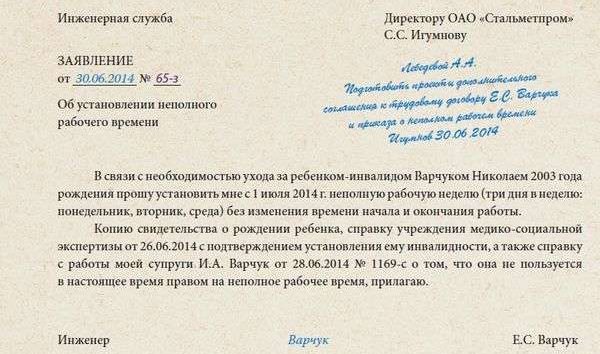

Особенности оформления заявлений по возврату

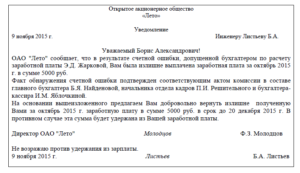

Руководитель имеет право провести процедуру только в том случае, если со стороны подчиненного отсутствуют какие-либо возражения. Потому вторую сторону надо заранее уведомить о предстоящих изменениях.

Отдельно назначается срок для возражений, если они будут. Если заявление не поступает – то процедура проводится согласно представленному расписанию. Согласие работника с удержанием оформляется в виде заявления.

Оно должно содержать сведения об адресате и составителе и подтверждать, что отсутствуют возражения по выполнению того или иного действия. Указывается сумма, причина удержания. Обязательно ставится личная подпись вместе с датой. Процедура выполняется по-разному, в зависимости от того, какие именно суммы имеются в виду.

Отпускные из-за неотработанных дней

В данном случае сложностей возникнуть не должно. Даже не требуется получать согласие со стороны работников.

Переплаченные отпускные должны быть удержаны

Достаточно выполнения действий в следующем порядке:

- проводится подсчет переплаченных отпускных;

- издается приказ по поводу удержания произвольной формы;

- сотрудника знакомят с документом под личную роспись;

- задолженность удерживается.

Но удержать можно не более 20% от сумм, причитающихся тому или иному гражданину. По крайней мере, если действие осуществляется один раз. Работнику обязательно передается расчётный лист, где указывается разновидность удержания вместе с конкретной суммой.

Истечение срока, установленного для возврата излишних средств

Если существуют излишние выплаты, то для возврата со стороны работника в каждом случае устанавливают строгие сроки:

| Вид возврата | Описание |

| Подотчетные суммы, которые не были израсходованы | В данном случае рассчитаться следует максимум на следующий рабочий день после того, как заканчивается время, на которое выдавались деньги. Либо можно осуществить действие в день выхода на работу после отпусков или больничных. Но руководители могут индивидуально устанавливать время, в которое проводятся подобные расчёты. |

| В случае простоя, невыполнения норм | Если решение выносит суд – то расчет осуществляется в тот день, когда документ с выводами вступает в силу. |

| Счетные ошибки, неотработанные авансы | В данном случае надо опираться на информацию из локальных нормативных актов. Если же точные указания по данному направлению отсутствуют, то необходимо вручить подчиненному специальное уведомление. В этом уведомлении пишут о том, почему возникла задолженность, в какой сумме. Можно указывать сроки, в которые ожидается завершить возврат. Срок устанавливается работодателями по собственному усмотрению. Форма документа свободная. |

Своевременность издания приказа

Приказ издается максимум спустя месяц после того, как закончился срок для возврата средств. При этом непосредственную процедуру удержания можно проводить и в более поздний срок. Например, когда передаётся обычная заработная плата.

https://www.youtube.com/watch?v=Or_PFluGOw0

Процесс может затянуться на несколько месяцев, если сумма довольно большая. Основание и конкретный размер описываются в приказе. С ним нужно ознакомить подчиненных под личную роспись.

Каждое удержание должно быть не более 20% от общих доходов сотрудника

Это касается каждого удержания. В расчётном листке обязательно описываем сумму вместе с основаниями. Любые другие суммы можно требовать только в том случае, если сам подчиненный дал непосредственное согласие.

Предполагается, что работник добровольно согласился погасить задолженность. В этом случае любые ограничения относительно суммы снимаются.

Соблюдение очередности

Первым шагом всегда становится удержание НДФЛ из зарплаты, об этом должен знать каждый работодатель. Оставшаяся сумма и становится основанием для уплаты любых задолженностей.

Сначала идут удержания на основании различных исполнительных документов, судебных решений. Только после этого гражданин может рассчитываться с компанией.

В случае неудавшегося удержания

Так происходит, если подчинённый не дает согласия либо когда после удержания даже полных 20% от зарплаты не хватило для погашения долга. Тогда допустимо обращение к судебной инстанции, но только при наличии определенных обстоятельств:

- Наличие счетной ошибки.

- Доказано, что работник виноват в недобросовестных действиях. Это касается неправомерных начислений зарплаты, злоупотреблений служебным положением, представление ложных сведений, создания поддельных документов.

- Суд признал, что сотрудник виноват в простое, невыполнении норм.

Если подобные обстоятельства отсутствуют, то суды в большинстве случаев отказывают.

Удержание из заработной платы по инициативе сотрудника

Работник может направить руководителю заявление в добровольном порядке. Деньги могут быть использованы при подобных обстоятельствах на самые разные цели.

Благотворительность — один из вариантов удержаний по инициативе сотрудника

По заявлению работника чаще удерживают:

- суммы для благотворительности;

- погашение займов и кредитов;

- членские взносы, для которых используется безналичная система расчетов;

- взносы по добровольному страхованию (это касается как пенсий, так и направления медицины).

Работодатель имеет право принимать такие заявления, но не обязан этого делать. При этом какие-либо ограничения по конкретным суммам и размерам отсутствуют.

Работник в заявлении имеет право указать, какие доходы учитываются при удержании, а какие трогать нельзя. Дополнительно указывается, что из зарплаты вычитается комиссия банка, связанная с обслуживанием той или иной программы.

Об удержании из заработной платы по заявлению сотрудника смотрите этот сюжет:

Из каких сумм нельзя удерживать долги?

ФЗ №229 – основной документ, где регулируется данная сфера. Следующие выплаты от работодателя в пользу сотрудника не допускают применение удержания:

- Полная или частичная компенсация по стоимости путёвок. Исключение – суммы, которые выплачиваются другим гражданам, не работающим в данной организации.

- Единовременная материальная помощь в случае рождения ребенка и регистрации брака, смерти члена семьи, террористического акта, стихийного бедствия, других чрезвычайных обстоятельств.

- Страховое обеспечение по обязательной социальной программе, в том числе – выплаты на погребение.

- Выплаты компенсационного характера, назначенные законодательством РФ.

- Денежные пособия в пользу лиц, получивших увечья.

- Возмещение вреда по причине потери кормильца.

- Возмещение вреда, причинённого здоровью.

Особенности бухгалтерского учета

В данном случае чаще всего используются следующие счета: 70, 73, 68, 26, 50/51. 70 и 73 – счета, которые применяются для ситуаций, когда сотрудник дает согласие на проведение операции. При необходимости открываются соответствующие субсчета. Главное – чтобы сам бухгалтер помнил о том, что сумма каждого удержания не может быть больше 20% от общей прибыли гражданина.

Подробности документального оформления

Составление комиссионного акта – обязательный этап для предприятий, которые стремятся по всем правилам фиксировать даже счетные ошибки.

Видео:Переплата из-за счетной ошибки - Елена ПономареваСкачать

Возврат излишне выплаченной заработной платы

Недавно редакция получила письмо от бухгалтера Дмитрия Весняка. Он рассказал, что при составлении отчетности за 1-е полугодие 2009 г.

выявилась ошибка: в указанном периоде бухгалтерия два раза выплатила зарплату сотрудникам за февраль — в марте и июне 2009 г., при этом рассчитана она была верно.

Ошибка возникла из-за того, что выплата заработной платы за февраль не была отражена в бухгалтерской программе из-за сбоя последней.

Излишние выплаты: разновидности

Нередко случается так, что из зарплаты работника необходимо удержать некоторые суммы.

Это может случиться по разным причинам, например после выплаты зарплаты обнаруживается ошибка в начислениях или работник стал должен по причине нанесения ущерба предприятию.

Подскажите какие суммы правомерно удерживать из зарплаты работника по российскому законодательству? Как правильно удерживать такие суммы?

(или) причинения работником материального ущерба работодателю;

(или) выплаты работнику лишних сумм в рамках трудовых отношений (далее — излишние выплаты) (Статья 137 ТК РФ).

Порядок удержания излишних выплат отличается от порядка удержания сумм возмещения ущерба. Посмотрим, что же относится к излишним выплатам, как их можно удержать с работника и что делать, если это не удалось.

Из зарплаты (Статья 129 ТК РФ) работника разрешено удерживать:

- отпускные за неотработанные дни отпуска. Такая задолженность может возникнуть при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск. Вы можете удержать долг работника из причитающихся ему «увольнительных» выплат. Правда, при увольнении по некоторым основаниям переплаченные отпускные удерживать нельзя. Например, при увольнении:

- в связи с сокращением штата или численности работников (Пункт 2 ст. 81 ТК РФ);

- отказом работника от перевода на другую работу, необходимого ему по медицинскому заключению, или отсутствием у работодателя соответствующей работы (Пункт 8 ст. 77 ТК РФ);

- призывом на военную службу (Пункт 1 ст. 83 ТК РФ);

- восстановлением на работе работника, ранее выполнявшего эту работу (Пункт 2 ст. 83 ТК РФ);

- неотработанные авансы в счет зарплаты. Этот долг может появиться, например, когда работнику в начале месяца был выплачен аванс по зарплате за этот месяц, а работник, не отработав его, ушел до конца месяца в отпуск за свой счет или на больничный;

- неизрасходованные и невозвращенные подотчетные суммы, в том числе выданные при направлении в служебную командировку (Письмо Роструда от 11.03.2009 N 1144-ТЗ);

- выплаты при невыполнении норм труда или простое (Статьи 155, 157 ТК РФ). Такая задолженность возникнет, если вы оплатите работнику простой или недоработку исходя из того, что они произошли по вашей вине либо по причинам, не зависящим от обеих сторон, а потом выяснится, что виноват был работник. Удержать в этом случае излишние выплаты можно только после того, как вы обратитесь в суд и суд установит вину работника в простое или недоработке (Определение Московского облсуда от 15.12.2011 N 33-25895);

- суммы, излишне выплаченные из-за счетной ошибки. Причем это необязательно зарплата. Сюда же относятся любые суммы, ошибочно выплаченные работнику в рамках трудовых отношений или в связи с ними.Так же считают и специалисты Роструда.

Из авторитетных источниковШкловец Иван Иванович, заместитель руководителя Федеральной службы по труду и занятости»Согласно ст. 137 ТК РФ работодатель может удержать из заработной платы работника (с соблюдением предусмотренного данной статьей порядка) задолженность этого работника в виде сумм, излишне выплаченных ему вследствие счетных ошибок.

https://www.youtube.com/watch?v=i5tc_yiMBIE

Круг этих сумм указанной статьей не ограничен.

Поэтому удерживать из зарплаты можно любые излишне выплаченные работнику вследствие счетной ошибки выплаты и компенсации, предусмотренные трудовым законодательством, локальными нормативными актами организации, коллективным или трудовым договором, например пособия, материальную помощь, оплату проезда к месту обучения, компенсацию за использование личного имущества работника, страховое обеспечение по страхованию от несчастных случаев на производстве и профзаболеваний и т.д.

Производить же удержания можно только из заработной платы. Согласно ст.

129 ТК РФ заработная плата — это вознаграждение за труд (оклад, должностной оклад, тарифная ставка), а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты)».

Определения счетной ошибки в Трудовом кодексе нет. Суды и Роструд считают, что счетными являются только арифметические ошибки в подсчетах, то есть ошибки, допущенные в результате неверного применения правил математики (Письмо Роструда от 01.10.2012 N 1286-6-1). Поэтому суды, как правило, не признают счетными следующие ошибки:

Видео:Можно ли не возвращать излишне выплаченную зарплату?Скачать

Как удержать у сотрудника излишне выплаченную зарплату — НалогОбзор.Инфо

Взыскать с сотрудника излишне выплаченную зарплату можно, если:

- излишняя выплата произошла в результате счетной ошибки. При этом под счетной ошибкой понимается арифметическая ошибка, то есть ошибка, допущенная при арифметических подсчетах (письмо Роструда от 1 октября 2012 г. № 1286-6-1, определение Верховного суда РФ от 20 января 2012 г. № 59-В11-17);

- доказана вина сотрудника в невыполнении норм труда или в простое (эти обстоятельства должны быть установлены комиссией по трудовым спорам или судом);

- ошибка была вызвана неправомерными действиями самого сотрудника. Например, если он подал в бухгалтерию неправильные документы на стандартные налоговые вычеты (это обстоятельство должно быть подтверждено судом).

Такие правила установлены статьей 137 Трудового кодекса РФ.

Когда нельзя произвести удержания

В остальных случаях ошибочно выданную зарплату удержать с сотрудника нельзя – он может возместить ее только по собственному желанию (п. 3 ст. 1109 ГК РФ). В частности, нельзя взыскать с сотрудника излишне выплаченную зарплату, если переплата произошла в результате технической ошибки (определение Верховного суда РФ от 20 января 2012 г. № 59-В11-17).

Ситуация: можно ли провести удержания, если зарплата сотруднику ошибочно выплачена два раза: по карточке и через кассу?

Ответ: нет, нельзя.

Предложите сотруднику вернуть излишне полученные деньги. Если он откажется, обратитесь в суд.

Законодательство разрешает удерживать ошибочно выплаченную зарплату в случае счетной ошибки бухгалтера (ст. 137 ТК РФ). Однако под счетной ошибкой понимается ошибка при расчете размера зарплаты (т. е. арифметическая ошибка в расчетах) (письмо Роструда от 1 октября 2012 г. № 1286-6-1, определение Верховного суда РФ от 20 января 2012 г. № 59-В11-17).

Если же за один и тот же период зарплата сотруднику была выдана дважды, то такая ошибка счетной не считается. Ведь никаких искажений в определении размера зарплаты не было.

В подобной ситуации организации придется доказать в суде, что действия ее сотрудника были направлены на получение не полагающихся ему сумм. В качестве доказательств могут быть использованы:

- справки из банка о том, что зарплата сотрудником была получена ранее, чем в кассе организации;

- ведомость (расходный кассовый ордер) на получение той же суммы зарплаты в кассе с подписью сотрудника;

- документы, подтверждающие суммы начисленной сотруднику зарплаты (расчетные ведомости, лицевой счет).

Предельный размер удержаний

Удержать из месячной зарплаты сотрудника можно не более 20 процентов причитающейся ему к выплате суммы (ст. 138 ТК РФ).

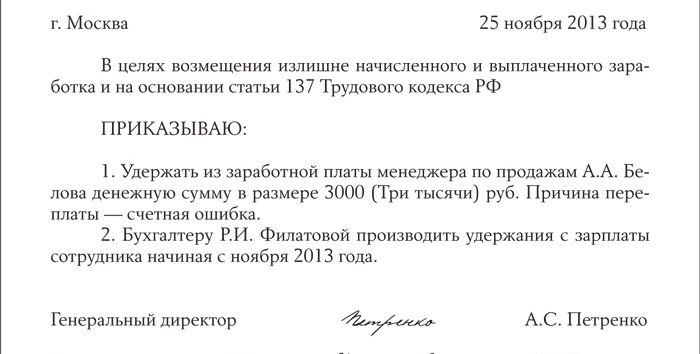

Документальное оформление

О взыскании излишне выданной зарплаты руководитель организации должен издать приказ (письмо Роструда от 9 августа 2007 г. № 3044-6-0). Издать приказ нужно не позже чем через один месяц со дня окончания срока, установленного сотруднику для возврата переплаты.

Если такой срок сотруднику не устанавливали, приказ нужно выпустить не позднее месяца после обнаружения излишней выплаты зарплаты. Удержание возможно, только если сотрудник не оспаривает факт и сумму переплаты. Такой вывод следует из статьи 137 Трудового кодекса РФ.

Кроме того, чтобы избежать споров с трудовой инспекцией, оформите докладную записку с обоснованием причины удержания переплаты.

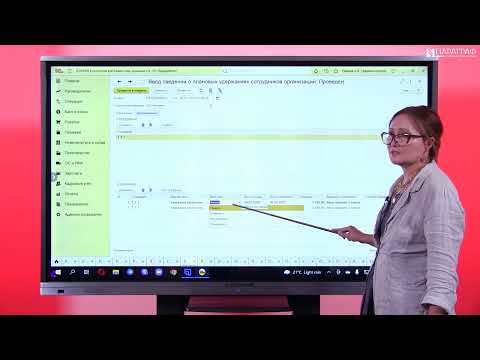

Бухучет

Если в текущем периоде переплата сотруднику возникла из-за ошибочного начисления ему зарплаты в большем размере, то в бухучете корректировку излишне начисленных сумм отразите проводкой:

Дебет 20 (23, 26, 29…) Кредит 70

– сторнирована излишне начисленная зарплата.

https://www.youtube.com/watch?v=iVHbJw0tyFs

Переплату по зарплате спишите на расчеты с персоналом по прочим операциям:

Дебет 73 субсчет «Излишне выплаченная зарплата» Кредит 70

– излишне выплаченная зарплата списана на расчеты с персоналом по прочим операциям.

Аналогичные проводки делают, если ошибочно начислена производственная премия (связанная с трудовыми достижениями).

Пример удержания с сотрудника ошибочно выплаченной ему зарплаты

В середине мая бухгалтер ООО «Альфа» обнаружил, что в расчете зарплаты за апрель была допущена счетная ошибка, из-за которой менеджеру организации А.С. Кондратьеву была начислена излишняя сумма в размере 10 100 руб.

Организация применяет общую систему налогообложения и платит взносы на страхование от несчастных случаев и профзаболеваний по тарифу 0,2 процента. Страховые взносы начисляет по общим тарифам. Сумма облагаемых взносами выплат в пользу Кондратьева не превысила с начала года лимит по взносам.

Месячный оклад Кондратьева – 27 000 руб. Зарплата выплачивается в последний день месяца. Детей у сотрудника нет, поэтому соответствующий стандартный налоговый вычет ему не предоставляется.

Максимальная сумма, которую можно удержать с месячной зарплаты, составляет:

(27 000 руб. – 27 000 руб. × 13%) × 20% = 4698 руб.

Сумма излишне выплаченной Кондратьеву зарплаты равна:

10 100 руб. – 10 100 руб. × 13% = 8787 руб.

В учете бухгалтер «Альфы» сделал такие записи.

В мае:

Дебет 26 Кредит 70

– 10 100 руб. – сторнирована излишне начисленная зарплата Кондратьева;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

– 1313 руб. (10 100 руб. × 13%) – сторнирован излишне удержанный НДФЛ с взыскиваемых сумм;

Дебет 26 Кредит 69 субсчет «Расчеты с ФСС»

– 293 руб. (10 100 руб. × 2,9%) – сторнированы излишне начисленные взносы в ФСС России;

Дебет 26 Кредит 69 субсчет «Расчеты с ПФР»

– 2222 руб. (10 100 руб. × 22%) – сторнированы излишне начисленные пенсионные взносы;

Дебет 26 Кредит 69 субсчет «Расчеты с ФФОМС»

– 515 руб. (10 100 руб. × 5,1%) – сторнированы излишне начисленные взносы в ФФОМС России;

Дебет 26 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний»

– 20 руб. (10 100 руб. × 0,2%) – сторнированы излишне начисленные взносы на страхование от несчастных случаев и профзаболеваний;

Дебет 73 субсчет «Излишне выплаченная зарплата» Кредит 70

– 8787 руб. – излишне выплаченная зарплата списана на расчеты с персоналом по прочим операциям;

Дебет 26 Кредит 70

– 27 000 руб. – начислена зарплата Кондратьеву за май;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

– 3510 руб. (27 000 руб. × 13%) – удержан НДФЛ с зарплаты Кондратьева за май;

Дебет 70 Кредит 73 субсчет «Излишне выплаченная зарплата»

– 4698 руб. – удержана с зарплаты Кондратьева за май часть излишне выплаченной зарплаты за апрель;

Дебет 70 Кредит 50

– 18 792 руб. (27 000 руб. – 3510 руб. – 4698 руб.) – выплачена Кондратьеву зарплата за май за вычетом удержаний.

В июне:

Дебет 26 Кредит 70

– 27 000 руб. – начислена зарплата Кондратьеву за июнь;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

– 3510 руб. (27 000 руб. × 13%) – удержан НДФЛ с зарплаты Кондратьева за июнь;

Дебет 70 Кредит 73 субсчет «Излишне выплаченная зарплата»

– 4089 руб. (8787 руб. – 4698 руб.) – удержана с зарплаты Кондратьева за июнь часть излишне выплаченной зарплаты за апрель;

Дебет 70 Кредит 50

– 19 401 руб. (27 000 руб. – 3510 руб. – 4089 руб.) – выплачена Кондратьеву зарплата за июнь за вычетом удержаний.

Ситуация: нужно ли оформить удержание излишне начисленной зарплаты бухгалтерской справкой?

Ответ: нет, не нужно.

https://www.youtube.com/watch?v=XFLfBwMSac4

При удержании с сотрудника излишне начисленной зарплаты оформлять бухгалтерскую справку не требуется.

Все факты хозяйственной жизни быть подтверждены первичными документами (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). О взыскании излишне выплаченной зарплаты руководитель организации должен издать приказ (ст. 137 ТК РФ).

Если этот документ содержит все обязательные реквизиты первичной учетной документации, он и будет основанием для бухгалтерских записей. Обязательные реквизиты первичных документов перечислены в части 2 статьи 9 Закона от 6 декабря 2011 г.

№ 402-ФЗ.

Пересчет налогов

Ситуация: нужно ли пересчитать налоги и страховые взносы при удержании с сотрудника излишне выплаченной зарплаты? Выплата произошла в прошлых периодах и была обнаружена после сдачи отчетности по налогам.

Ответ на этот вопрос зависит от того, по какой причине произошла излишняя выплата.

Если излишняя выплата зарплаты не связана со счетной ошибкой, то налоги не пересчитывайте и уточненные декларации не представляйте. Так поступайте, если:

- сотрудник не выполнял нормы труда или находился в простое (эти обстоятельства должны быть установлены комиссией по трудовым спорам или судом);

- ошибка была вызвана неправомерными действиями самого сотрудника. Например, если он подал в бухгалтерию неправильные документы на стандартные налоговые вычеты (это обстоятельство должно быть подтверждено судом).

В этих случаях уменьшение заработка сотрудника на излишние выплаты – это не исправление ошибки бухгалтера, требующее корректировки уточненных деклараций. Это одно из удержаний по инициативе администрации, которое организация произвела в положенное время (ст. 137 ТК РФ). Сумму выплат сотруднику в месяце корректировки включите в расчет зарплатных налогов и взносов с учетом удержаний.

Если излишняя выплата зарплаты связана со счетной ошибкой в прошлых отчетных (налоговых) периодах, налоговую базу за прошлые периоды нужно скорректировать (ст. 54 НК РФ). Также поступайте, если сотрудник по собственному желанию возместил организации излишне выплаченную зарплату.

Так как в рассматриваемом случае к моменту обнаружения ошибки отчетность по налогу на прибыль уже сдана, в инспекцию подайте уточненные декларации, поскольку в связи с излишней выплатой зарплаты по этому налогу образуется недоимка (п. 1 ст. 81 НК РФ). По НДФЛ в результате исправления ошибки возникнет переплата.

Если производится перерасчет за прошлые налоговые периоды, когда форма 2-НДФЛ уже сдана, необходимо еще раз подать ее в инспекцию.

В отношении взносов на обязательное пенсионное (социальное, медицинское) страхование необходимо учитывать следующее. Если в каком-либо отчетном периоде была излишне начислена зарплата, то корректировать облагаемую базу по взносам за этот период не нужно. Это объясняется тем, что база для начисления взносов формируется на дату начисления выплат (ч. 1 ст.

11 Закона от 24 июля 2009 г. № 212-ФЗ). Поэтому оснований для корректировки базы за тот отчетный период, в котором зарплата была излишне начислена, нет. Следовательно, предоставлять уточненный расчет по начисленным и уплаченным страховым взносам за прошлые периоды не требуется. Аналогичные разъяснения содержатся в письме Минздравсоцразвития России от 28 мая 2010 г.

№ 1376-19.

Пример пересчета налоговых обязательств при удержании с сотрудника излишне выплаченной зарплаты. Излишняя выплата зарплаты произошла в связи со счетной ошибкой бухгалтера в прошлом отчетном (налоговом) периоде. Организация применяет общую систему налогообложения

В середине августа бухгалтер ООО «Альфа» обнаружил, что при расчете зарплаты за май была допущена счетная ошибка, из-за которой менеджеру организации А.С. Кондратьеву была начислена излишняя сумма в размере 10 100 руб.

Страховые взносы на обязательное пенсионное (социальное, медицинское) страхование организация платит по общим тарифам. Сумма облагаемых взносами выплат в пользу Кондратьева не превысила с начала года лимит по взносам.

В августе бухгалтер «Альфы» пересчитал налоги с суммы излишне выплаченной зарплаты. За май были излишне начислены:

- пенсионные взносы – 2222 руб. (10 100 руб. × 22%);

- взносы в ФСС России – 293 руб. (10 100 руб. × 2,9%);

- взносы в ФФОМС России – 515 руб. (10 100 руб. × 5,1%);

- взносы на страхование от несчастных случаев и профзаболеваний – 20 руб. (10 100 руб. × 0,2%).

Также был излишне удержан НДФЛ в сумме 1313 руб. (10 100 руб. × 13%).

Отчетным периодом по налогу на прибыль в «Альфе» является квартал. Организация применяет метод начисления. По итогам первого полугодия авансовый платеж по налогу на прибыль был рассчитан к доплате.

Поэтому из-за счетной ошибки при выплате зарплаты по налогу на прибыль образовалась недоимка за первое полугодие. Сумма недоимки составила 2630 руб. ((10 100 руб. + 2222 руб. + 293 руб. + 515 руб. + 20 руб.

) × 20%).

«Альфа» перечислила в бюджет налог на прибыль (2630 руб.) и пени за каждый день просрочки платежа.

Если удержание произвести невозможно

Если ошибочно выданную зарплату удержать или взыскать с сотрудника невозможно, то она признается долгом, нереальным для взыскания. Сумму безнадежной дебиторской задолженности по излишне выплаченной зарплате:

- спишите за счет резерва по сомнительным долгам (если он создавался);

- отнесите на финансовый результат деятельности организации, включив ее в состав прочих расходов (п. 11, 14.3 ПБУ 10/99) (если резерв не создавался).

Списание задолженности по зарплате отразите проводками:

Дебет 76 Кредит 73

– списана излишне выплаченная зарплата;

Дебет 91-2 (63) Кредит 76

– списана безнадежная дебиторская задолженность.

💡 Видео

Удержания из заработной платыСкачать

Удержание с заработной платы сотрудника, недостача по ТМЦСкачать

Удержания из заработной платыСкачать

Выплаты при увольнении работникаСкачать

Удержание из заработной платы: на что имеет право ваш работодательСкачать

ТОП-7 трудовых прав, о которых вы НЕ ЗНАЕТЕСкачать

Как не отрабатывать 2 недели при увольнении. Права работникаСкачать

Надо ли возвращать зарплату, если случайно программа начислила бОльшую суммуСкачать

Особенности оплаты труда и иных выплат в различных рабочих ситуацияхСкачать

Статья 137 ТК РФ. Ограничение удержаний из заработной платыСкачать

5 нарушений по зарплате - Елена А. ПономареваСкачать

КАК СПАСТИ СВОЮ ЗАРАБОТНУЮ ПЛАТУ ОТ ВЗЫСКАНИЯ СУДЕБНОГО ПРИСТАВА У РАБОТОДАТЕЛЯ. БУХГАЛТЕРИЯ - ВРАГ!Скачать

Неоднократное неисполнение обязанностей - увольнение по п. 5 ст. 81 ТК РФ - правильное решениеСкачать

Основания и порядок увольнения работниковСкачать

Выплаты работникам при увольненииСкачать

Отказ от работы в связи с невыплатой зарплаты более 15 дней. Образец заявления. СТАТЬЯ 142 ТК РФ.Скачать

Переработка без согласия работника - Елена А. ПономареваСкачать

Случаи уменьшения зарплаты - Елена А. ПономареваСкачать