Отчисления в фонды — это страховые взносы или налоги с зарплаты, которые работодатели перечисляют в пользу страхового обеспечения трудящихся граждан. Все выплаты с 2021 года администрирует Федеральная налоговая служба (кроме взносов на травматизм). В статье расскажем, какие действуют тарифы на отчисления с заработной платы в 2021 году.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Итак, обновленный Налоговый кодекс, а именно введенная в 2021 году 34 глава, регулирует взаимоотношения между российскими работодателями и отчисления в фонды в 2021 году (таблица тарифов представлена ниже).

Действующее фискальное законодательство устанавливает, что наниматель, будь то организация или индивидуальный предприниматель, который использует в своей деятельности наемный труд, обязан исчислять и уплачивать страховые взносы в бюджет государства. Данные платежи, в зависимости от их назначения, направляются в соответствующие внебюджетные фонды. Затем денежные средства направляются в качестве финансирования:

- пенсий и пенсионных накоплений российских граждан;

- бесплатной медицинской помощи;

- пособий и выплат по временной нетрудоспособности трудящихся, в том числе и по материнству.

Отметим, что взносы от несчастных случаев и профзаболеваний работодатели должны зачислять в Фонд социального страхования. Особенности применения данного вида страхового обеспечения закреплены в законе № 255-ФЗ.

Помимо страхового обеспечения, наниматели исчисляют в ФНС подоходный налог с зарплаты в 2021 году. Налог на доходы физических лиц, или НДФЛ, имеет фиксированную ставку — 13 %.

- Объекты обложения

- Налог с заработной платы: сколько процентов (2021)

- Отчисления с зарплаты в 2021 году в процентах: таблица

- Налоговые отчисления с зарплаты в 2021 году (таблица) — Evle

- Основные налоговые отчисления от работников

- Основные налоговые отчисления от работодателей

- Дополнительные категории плательщиков

- Льготные ставки

- Таблица пониженных ставок по разным видам страхования (ст. 427 НК РФ):

- Исключения и дополнения

- Ответственность за неуплату налога и сроки

- Ндфл в других странах

- Планы на 2021 год

- Какие отчисления в фонды делать в 2021 году

- Подоходный налог

- Отчисления на страховое обеспечение

- Ставки страховых взносов в 2021 году в удобной таблице

- Размер взносов в 2021 году

- Тарифы по страховым взносам с зарплаты работников (нет льгот)

- Пониженные тарифы страховых взносов в 2021 году с зарплаты работников (льготы по УСН и другие)

- Кто вправе применят пониженные тарифы по страховым взносам

- Ставки пониженных страховых взносов в 2021 году (таблица)

- Страховые взносы в 2021 году ставки таблица

- Страховые взносы ИП за себя в 2021 году

- Страховые взносы за работников в 2021 году

- Льготные тарифы страховых взносов в 2021 году

- 🔥 Видео

Объекты обложения

Несмотря на различность понятий, налогом на заработную плату в 2021 году многие граждане называют не только НДФЛ, но и относят к данной категории все страховые отчисления. Однако, чиновники довольно жестко разграничили данные термины.

Отметим, что ключевое отличие НДФЛ и страхового обеспечения в том, что подоходный налог удерживают непосредственно из суммы зарплаты. А вот страховые взносы работодатель уплачивает в бюджет за счет собственных средств, то есть начисляет их «сверх» сумм заработной платы.

Объектом обложения в обоих случаях являются суммы вознаграждений за труд. К примеру, не только должностной оклад, но и все виды компенсационных и стимулирующих выплат. Например, премии, доплата за труд в ночное время, оплата сверхурочных часов и праздничных дней.

Налог с заработной платы: сколько процентов (2021)

В настоящее время работодатели удерживают со всех доходов своих сотрудников НДФЛ по единой ставке. Как мы отметили выше, НДФЛ в 2021 г. равен 13 %. Чиновники предусмотрели ряд налоговых вычетов для трудящихся специалистов.

Так, работник вправе претендовать на детский вычет — самый распространенный в России. Также законодатели предусмотрели профессиональные, имущественные, инвестиционные и социальные налоговые льготы. Подробнее — в статье «Как гражданину получить налоговый вычет».

Отчисления с зарплаты в 2021 году в процентах: таблица

Теперь определим, сколько обязаны отчислять нанимателя в ФНС. Сразу оговоримся, что чиновники определили ряд льгот для российских организаций и индивидуальных предпринимателей.

Данные категории страхователей имеют право применять пониженные тарифы страховых взносов.

О том, кто может снизить платежи в бюджет, мы рассказали в специальном материале «Кому положены пониженные тарифы страховых взносов».

Рассмотрим общепринятые тарифы страхового обеспечения или, как говорят в народе, «зарплатные налоги в 2021 году»: ставки (таблица содержит КБК).

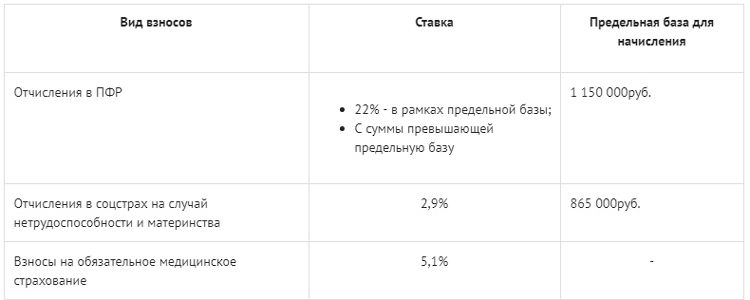

| Вид страхового обеспечения | Взносы или налог на зарплату, сколько процентов 2021 | Код бюджетной классификации |

| Обязательное пенсионное страхование (ОПС) | 22 %Установлен лимит! 1 150 00 рублей! При превышении суммы дохода процентная ставка понижается до 10 % | 182 1 02 02010 06 1010 160 |

| Обязательное медицинское страхование (ОМС) | 5,1 % | 182 1 02 02101 08 1013 160 |

| Взносы на оплату пособий по временной нетрудоспособности или по материнству (ВНиМ) | 2,9 %Установлен лимит! 865 000 рублей! При превышении суммы дохода платежи не начисляются (ставка 0 %) | 182 1 02 02090 07 1010 160 |

| Взносы НС и ПЗ | От 0,2 до 8,5 % | 393 1 02 02050 07 1000 160 |

Видео:Из чего складывается фонд заработной платы работниковСкачать

Налоговые отчисления с зарплаты в 2021 году (таблица) — Evle

Чем проще налоговая система – тем она лучшее и стабильнее. Это правило, которого придерживаются многие страны при внесении изменений в сферу государственного налогообложения. Насколько сделать её подходящей под это описание удалось в России, и какие оплачиваются налоги и взносы с зарплаты в 2021 году можно узнать из этой статьи.

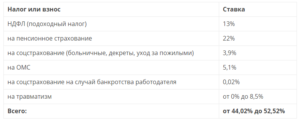

Основные налоговые отчисления от работников

Главный налог, который выплачивается с зарплаты – на доходы физических лиц. Также он имеет название подоходный налог или просто НДФЛ. Он входит в сумму зарплаты и по закону все работники оплачивают его самостоятельно, а работодатель только переводит эти деньги в налоговую. Де-факто удержание и перечисление НДФЛ происходит почти автоматически.

Сколько процентов будет налог на зарплату в 2021 зависит от статуса плательщика:

- Граждане, находившиеся на территории страны более 183 дней за последние 12 месяцев, оплачивают 13%.

- Те, кто были в РФ меньше этого срока в течение года, отдают государству 30%.

Здесь есть небольшое уточнение, что если человек покидал территорию РФ на срок меньше 6 месяцев для обучения или лечения, то он не будет учитываться в эти 183 дня.

https://www.youtube.com/watch?v=e-N0wxWRvk4

Ставки актуальны для всех, небольшая группа категорий лиц может пользоваться изменениями в этом правиле. Так, налогом не облагаются такие доходы:

- Пособия – по безработице или по беременности и родам.

- Выходное пособие, начисление которого необходимо при увольнении. Выплачивается в течение 2 месяцев после него, даже если бывший сотрудник зарегистрировался на бирже труда. Составляет среднемесячный заработок.

- Некоторые статьи ФОТ — в основном компенсации за материальный или моральный ущерб, вред здоровью, неиспользованные отпуска и т.д.

Для того чтобы рассчитать размер оклада, можно воспользоваться специальными калькуляторами онлайн.

Основные налоговые отчисления от работодателей

Эти выплаты не отражаются на зарплате работника и оплачиваются только руководством компании, в которой он работает. Чтобы понять, какие налоги с зарплаты платит работодатель в 2021 году, сначала нужно разобраться с видом выплат. Называются они страховыми и могут быть:

- Пенсионными;

- Медицинскими;

- Социальными.

В налоговую уходят все три вида, расчет происходит в зависимости от оклада, в который включен НДФЛ. Таблицы со ставками на зарплатные налоги в 2021 году содержат следующую информацию:

- 22% для Пенсионного фонда. Если оклад более 876 тысяч рублей в месяц, то ставка на сумму сверх неё — 10%.

- 5,1% для Обязательного Медицинского Страхования.

- От 0,2 до 8,5% за страхование на несчастные случаи и травмы. Процент будет зависеть от вида деятельности и степени её риска.

- 2,9% для Фонда социального страхования. Если зарплата более 755 тысяч рублей в месяц, то взнос с остальной суммы не берется.

Узнать, сколько денег уйдёт государству с зарплаты от сотрудника и работодателя можно с помощью этого калькулятора.

Дополнительные категории плательщиков

Для ИП и работников без российского гражданства предусмотрены другие правила вычисления взносов с зарплат.

С 2021 года ИП, которые не имеют штат, получили новую схему для расчета налогов. Раньше процент зависел от МРОТ, а теперь суммы стали фиксированными и оплачиваются они в конце календарного года. Так, в 2021 вносят:

- Медицинскую страховку – 5840 рублей.

- Если доход за 12 месяцев на более 300 тысяч рублей, то пенсионный взнос — 26545 рублей.

Люди без гражданства РФ выплачивают налог в зависимости от своего статуса и тоже подразделяются на несколько групп:

- Иностранные работники с высокой квалификацией платят такой же процент, как и все работающие граждане России – 13%.

- Для патента устанавливается фиксированный взнос, поэтому сотрудник его и платит.

- Если работник находится в статусе беженца, то его процентная ставка также составит 13%.

Когда сотрудники компании не относятся ни к одной из этих групп, то им придётся платить установленные для всех нерезидентов РФ 30%. Таблицу ставок налога на зарплату в 2021 году можно посмотреть здесь:

Льготные ставки

В таблицах налоговых ставок в 2021 году самые популярные следующие группы плательщиков. Они могут рассчитывать на льготы при вычислении взноса с оклада:

- Компании в особых хозяйственных зонах. Пенсионная ставка для них – 13%, социальная – 2,9% и медицинская – 5,1%.

- Хозяйственные общества с УСН, деятельность которых есть в подпункте 5 427 статьи НК – ознакомиться можно по ссылке. Они делают отчисления только в Пенсионный фонд – 20%.

- ИП с патентом не должны ничего начислять. Это правило распространяется для организаций, занимающихся некоммерческой и благотворительной деятельностью на УСН, и на фармацевтические компании с ЕНВД.

- ООО в особых экономических зонах – Владивосток, Калининградская область, Крым и другие.

Для большей информации о льготах по страховым взносам можно обратиться к статье 427 Налогового Кодекса. Ссылка на неё оставлена выше. Больше о льготах можно узнать из второй таблицы с процентами взносов с зарплаты в 2021 году:

Таблица пониженных ставок по разным видам страхования (ст. 427 НК РФ):

| Категория плательщика взносов | Тип страховых взносов | Ставка в процентах |

| Хозбщества, специализирующиеся на внедрении результатов разработок (новых видов НМА, которыми учредители предприятия владеют на праве собственности), субъекты хозяйствования, занимающиеся внедрением технических разработок в рамках договорных отношений с управляющими органами особых экономических зон (ОЭЗ) | Пенсионные отчисления (ПФР) | 20 (на 2021 год запланирована отмена льготного тарифа) |

| Отчисления с дохода трудоустроенных граждан РФ на социальное страхование (ФСС) | 2,9 | |

| Отчисления по соцстрахованию, если у наемного работника иностранное гражданство (ФСС) | 1,8 | |

| Медстрахование (ФОМС) | 5,1 | |

| Юридические лица, занятые в деятельности, связанной с инфотехнологиями (разработка, внедрение и адаптация программных продуктов) | На пенсионное обеспечение (ПФР) | 8 |

| Средства, направляемые на социальные выплаты при наступлении страхового случая (ФСС применительно к российским гражданам) | 2 | |

| Соцстрахование для работников с иностранным гражданством (ФСС) | 1,8 | |

| Медстрахование (ФОМС) | 4 | |

| Организации, оплачивающие труд членов экипажей на эксплуатируемых судах (при условии, что судоходное средство числится в Российском международном реестре судов) | Все виды взносов | 0 |

| Юрлица и ИП, являющиеся участниками СЭЗ или имеющие статус резидента применительно к территориям опережающего развития, резиденты свободного порта «Владивосток» и Калининградской ОЭЗ (юрлица) | По пенсионным отчислениям (ПФР) | 6 |

| Суммы, начисляемые в рамках системы социального страхования (ФСС) | 1,5 | |

| ФОМС | 0,1 | |

| Участники проекта «Сколково» | ПФР | 14 |

| ФСС | 0 | |

| ФОМС | 0 | |

| Предприятия, выпускающие анимационную продукцию | ПФР | 8 |

| Соцстрах по российским гражданам (ФСС) | 2 | |

| Соцстрах (ФСС с официальных заработков иностранных граждан) | 1,8 | |

| Медстрахование (ФОМС) | 4 |

Исключения и дополнения

Вторым свойством хорошей налоговой системы обычно называют отсутствие большого количества уточнений, дополнений, исключений. Это делается для того, чтобы любой рядовой гражданин мог легко разобраться в основной базе налоговой системы своей страны и понять, эффективно ли руководство распоряжается его деньгами.

https://www.youtube.com/watch?v=j6kOii71ygI

Вот некоторые, применяемые чаще всего правила, согласно которым плательщики отдают процент своих личных средств государству:

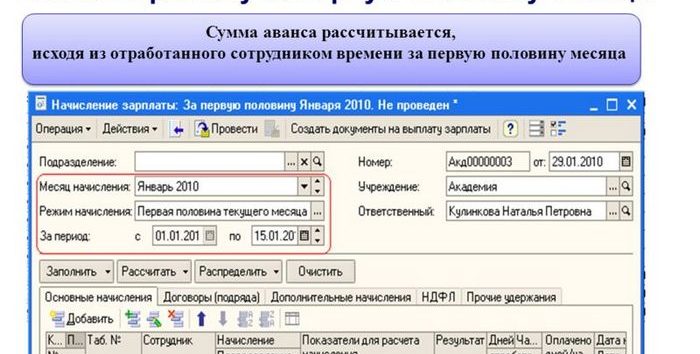

- Работодатель оплатит дополнительный процент в ПФР, если предприятие вредное. Размер выплат фиксирован.

- Авансовые выплаты, которые даются в конце месяца, а не в середине, облагаются налогом. Это причина больших споров между бизнесом и Пенсионным фондом.

Дополнительной особенностью российской системы налогообложения является учет большого количество разнообразных вычетов. В их числе социальный, стандартный, имущественный, инвестиционный. Такие вычеты уходят из суммы заработка и только потом из неё считают взнос.

Вычеты также предполагаются за детей. Если поступит необходимое заявление, то за первых двух детей – 1400 рублей на каждого начиная с третьего – 3000 рублей на каждого. 12000 рублей если ребенок инвалид, до 18 или 24 лет. Они умножаются на 2, если родитель одиночка.

Работающие люди, получающие ещё и пенсию, в России не освобождены от уплаты налогов. Они также платят подоходный и другие налоги, но имеют право на налоговые льготы и вычеты специально для пенсионеров.

Льготные вычеты:

- 3000 рублей для участников боевых действий и тех, кто получил лучевую болезнь.

- 500 рублей для героев России и СССР, инвалидов 1-ой и 2-ой группы и других.

Также существуют особые налоговые ставки для узких областей:

- В течение 10 лет после регистрации резиденты «Сколково» отчисляют только в Пенсионный фонд — 14%.

- На столько же лет после регистрации действует особая ставка для резидентов ОЭЗ — Крыму, Севастополе, Владивостоке и других. Здесь оплачиваются 6% на пенсионное страхование, 1,5% — на социальное и 0,1% на медицинское.

- Экипажи судов в Российском международном реестре не делают страховые взносы с начисленной зарплаты.

Ответственность за неуплату налога и сроки

Описанные выше налоги – одни из основных, поэтому сдавать их нужно обязательно вовремя и ответственность предусмотрена серьёзная. Так, все налоги с заработной платы оплачиваются ежемесячно.

Они начисляются не позже того дня, когда все работники получат зарплату за месяц.

Делать взнос нужно по месту учета, однако если у компании есть отдельные друг от друга подразделения, то за их работников выплаты делаются в прикреплённые отделения ФНС.

Иногда случается, что работодатель при исчислении взносов по страховкам:

- Снизил вычислительную базу, не включая в неё квартальные премии и другие подобные выплаты.

- Неправильно произвёл расчет сумы взноса. К примеру, использовал не подходящую налоговую ставку.

- Произвел незаконные манипуляции со страховыми взносами или вовсе не учел их.

Это приводит к тому, что по страховому взносу происходит недоимка – он либо неполный, либо его вовсе нет. На основе этого налоговики требуют выплатить не только необходимую по закону сумму, но ещё и пеня или штраф.

Штраф составит 20% или 40% от суммы взноса в зависимости от того, умышленно допущена ошибка или нет.

Если вся документация заполнена верно, но выплата запоздала, это не наказывают штрафом, но назначают пени. За каждый просроченный день — 1/300 часть от ключевой ставки ЦБ.

На октябрь 2021 она составляет 7,5%. С 31 дня просрочки оплаты пени вычисляются как 1/150 часть невыплаченной суммы ежедневно.

Ндфл в других странах

Если взять налог на доход и все отчисления по страховкам, получится, что работодатель платит 43% сверх зарплаты каждого сотрудника. Россия входит в десятку стран с самым низким НДФЛ.

Как ни странно, в одной строчке с российскими гражданами находятся многие американцы – у них ставки достигают 40%, однако это максимум. В основном они колеблются от 10 до 40%.

Таблица налогов с зарплаты в процентах в 2021 году в разных странах мира есть по этой ссылке.

Самые высокие ставки в Швеции – 60%. По 50% платят жители Бельгии, Франции, Нидерландов и Финляндии. Однако эти цифры совсем не значат, что те, кто платит больше, живут беднее.

Всё зависит от вида системы налогообложения, который в этих странах отличается от нашей. Там принято платить страховые взносы пополам с государством, что позволяет получить при необходимости любое социальное обеспечение.

Даже спокойно жить на пособие по безработице, в РФ оно меньше прожиточного минимума.

Планы на 2021 год

В октябре 2021 года ознакомиться с планами Министерства Финансов на будущий уже можно. Отмечается, что вся информация в вышедшем документе об основных направлениях бюджетной политики также касается плана на 2021 и 2021. Полностью можно скачать и прочитать по этой ссылке.

https://www.youtube.com/watch?v=x6F2AMNvnKA

В основном никаких серьёзных поправок не предполагается. Главные моменты таковы:

- Ставка по страховым взносам остаётся в размере 30%.

- Порядок учета ЕСХН будет упрощен.

- Уточняются правила совместного использования ЕНВД и ПСН.

- ИП освобождаются от декларирования предполагаемого дохода.

- Увеличение МРОТ.

- Изменения в уплате госпошлины за регистрацию бизнеса.

- 3% взноса с прибыли всё так же будут уходить в регионы и 17% — в казну.

- Изменения в условиях акцизных платежей.

- Тестирование новой системы налогообложения для самозанятых в некоторых регионах.

Одно из главнейших изменений в финансовой сфере, которое вступит в силу уже с 1 января 2021 – НДС. Теперь он составит не 18, а 20%.

Даже такая простая выплата, как налог с зарплаты, имеет в себе множество уточнений и дополнений, в которых очень легко запутаться.

Однако, при необходимости, разобраться можно просто — главное, внимательно изучать нужные статьи НК РФ и быть в курсе последних изменений в системе, если такие вводятся.

Сейчас существует множество полезных статей, к примеру, с таблицами процентов налога с зарплаты в 2021 году.

Налоговые отчисления с зарплаты в 2021 году (таблица) Ссылка на основную публикацию

Видео:Как рассчитать фонд оплаты труда?Скачать

Какие отчисления в фонды делать в 2021 году

Практически каждый знает, что официальный заработок подлежит фискальному обременению. Простыми словами, с начисленной заработной платы и других выплат работодатель удерживает определенный процент. Однако подоходный налог с зарплаты в 2021 году — это не единственный налоговый сбор. Работодатель дополнительно начисляет страховые взносы на причитающийся заработок.

Страховые взносы и налог с заработной платы, сколько процентов 2021 определяет действующая редакция НК РФ. Обратите внимание, что взнос и налог — это определенно разные виды обременения.

Страховые взносы, в свою очередь, начисляются сверх заработка. Цель их сбора — формирование определенных фондов, за счет которых финансируются пенсии, медицина, государственные пособия и прочие выплаты в пользу граждан. Причем работодатель в данном случае выступает в роли страхователя, а работники, с чьей заработной платы были произведены отчисления, признаются застрахованными лицами.

Налоги с зарплаты в 2021 удерживаются непосредственно с заработка. Тем самым уменьшая сумму вознаграждения, причитающегося к выдаче на руки.

К тому же налогоплательщиком НДФЛ выступает сам работник, с чьего заработка был удержан подоходный налог. А работодатель в данном случае выступает в роли посредника, иными словами, налоговым агентом.

Цель сбора НДФЛ — формирование доходной части бюджета, за счет которой государство выполняет свои функции.

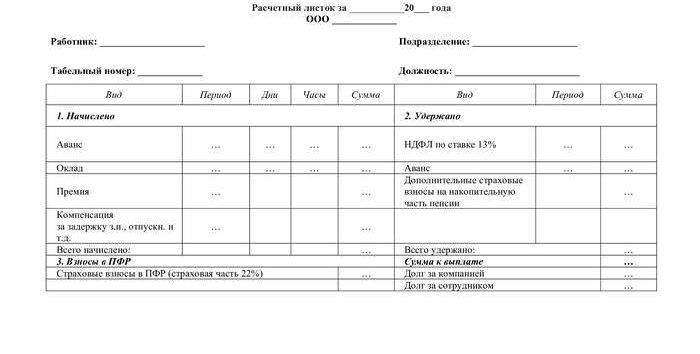

Подоходный налог

НДФЛ, или так называемый налог на заработную плату, в 2021 году не изменится. Чиновники определили фиксированные ставки по этому виду налога. Доходы резидентов нашей страны облагаются по минимальной ставке налога на доходы физлиц. В 2021, да и в 2021 году этот показатель равен 13 %. То есть каждые 13 рублей с заработанной сотни.

Если же гражданин не является фискальным резидентом РФ, то с его доходов будут удерживать повышенный налог на зарплату, сколько процентов 2021 — 30 % с дохода. Напомним, что нерезидентами считают граждан, которые проживают на территории нашей страны менее 183 дней в календарном году.

Порядок обложения налогом довольно прост. Фиксируются все виды доходных поступлений в пользу налогоплательщика. К полученной сумме применяется соответствующая ставка по НДФЛ.

Стоит отметить, что в части налогового обременения доходов населения предусмотрены несколько видов вычетов.

А вычеты, как мы знаем, уменьшают налогооблагаемую базу, тем самым снижая размер изымаемого налога. В нашем случае — НДФЛ.

Пример.

Должностной оклад среднестатистического специалиста — 30 000 рублей. За полностью отработанный месяц работник получит на руки:

30 000 – 13 % = 30 000 – 3900 = 26 400 рублей.

https://www.youtube.com/watch?v=zrJfgGHK2cw

Если работник имеет право на вычеты. Например, профессиональный вычет — 20 %, то расчет будет следующий:

- Исчисляем налогооблагаемую базу: 30 000 – 20 % = 24 000 руб.

- Исчисляем налог (НДФЛ): 24 000 × 13 % = 3120 руб.

- Зарплата к выдаче: 30 000 – 3120 = 26 880 рублей.

Отчисления на страховое обеспечение

Страховые взносы, а некоторые их называют налоги по зарплате в 2021 году, состоят из четырех видов страхового обеспечения:

- ОПС — обязательное пенсионное страхование. Самый объемный страховой платеж из всех отчислений. За счет данных траншей формируется будущая пенсия трудящихся граждан. Стоит отметить, что страховые отчисления, которые производятся в данный момент, только учитываются для расчета пенсионных накоплений, а сами денежные средства направляются в Пенсионный фонд РФ. За счет этих денег государство выплачивает текущие пенсии.

- ОМС — обязательное медицинское страхование. Вид страхового обеспечения, который обеспечивает всех российских граждан бесплатной медицинской помощью. За счет данных средств финансируются медицинские учреждения.

- ВНиМ — страховые взносы на временную нетрудоспособность и материнству. За счет этих средств государство выплачивает пособия трудящемуся населению. К страховым выплатам такой категории относят все виды выплат по нетрудоспособности, в том числе по беременности и родам, а также единовременные и периодические выплаты мамочкам по уходу за детьми.

- НС и ПЗ, или взносы на травматизм. Эта категория страховых платежей формирует фонд от профессиональных заболеваний и несчастных случаев. Такие пособия назначаются работникам при наступлении страхового случая. Например, травма на производстве, несчастный случай и прочие аналогичные ситуации.

Обратите внимание, что ОПС и ОМС — это обязательные виды страхования. Данные отчисления в фонды в 2021 году (таблица тарифов далее) производятся с любых видов вознаграждений за труд.

Страховые взносы ОПС и ОМС должны быть начислены как с заработной платы, начисленной по трудовому договору, так и с вознаграждения по договору гражданско-правового характера. А вот страховые взносы ВНиМ и НС и ПЗ (травматизм) обязательны только в рамках трудовых взаимоотношений.

Например, по договорам ГПХ платить данные виды страхового обеспечения не обязательно, но допустимы по желанию.

С 2021 года взносы ОПС, ОМС и ВНиМ следует уплачивать в ФНС. А вот сборы на травматизм, как и раньше, зачисляйте в ФСС!

Все отчисления с зарплаты в 2021 году в процентах, таблица:

| ОПС | 22 % | 1 115 000 рублей.При превышении тариф снижается до 10 %. |

| ОМС | 5,1 % | Не установлено. |

| ВНиМ | 2,9 % | 865 000 рублей.При превышении взносы не начисляются (тариф 0 %). |

| НС и ПЗ | 0,2-8,5 % | Не установлено. |

Обратите внимание, что зарплатные налоги в 2021 году (ставки) — таблица содержит только общие значения.

Так, страхователи при соблюдении специальных условий вправе претендовать на снижение тарифов на страховые взносы.

Однако следует учитывать и тот факт, что работодателю могут быть назначены дополнительные взносы. Например, если деятельность организации связана с опасными и(или) вредными условиями труда.

Видео:Зарплата-2021. Главные изменения.Скачать

Ставки страховых взносов в 2021 году в удобной таблице

В 2021 годуа установлены новые ставки и тарифы по страховым взносам. Льготные тарифы для большинства плательщиков взносов отменены Это следует из Федерального закона от 27.11.2021 № 361-ФЗ. В нашей удобной таблице собраны ставки страховых взносов на 2021 год во внебюджетные фонды.

Размер взносов в 2021 году

Размер тарифов для начисления взносов на обязательное пенсионное (социальное, медицинское) страхование зависит:

- от категории плательщика (организация должна начислять взносы по общим тарифам или вправе применять пониженные тарифы взносов);

- от категории сотрудника, в пользу которого производятся выплаты;

- от суммы выплат, начисленных сотруднику в течение года (более величины предельной базы или менее этой суммы).

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять страховые взносы по общим ставкам (ст. 426 НК РФ):

- взносы на обязательное пенсионное страхование — по тарифу 22% с выплат, не превышающих предельную базу в размере 1 150 000 руб. Сверх превышения такой базы применяется тариф 10%. Страховые взносы перечисляются одним платежным поручением без распределения взносов на финансирование страховой и накопительной части трудовой пенсии. При этом КБК указывается тот, который предусмотрен для платежей, зачисляемых на выплату страховой части трудовой пенсии.

- взносы на обязательное социальное страхование – по тарифу 2,9% с выплат, не превышающих предельную базу в размере 865 000 рублей. Сверх превышения взносы не платятся;

- взносы на обязательное медицинское страхование — по тарифу 5,1% независимо от величины доходов. То есть взносы начисляются со всех выплат. Предельная база здесь не установлена.

Для льготных категорий плательщиков страховых взносов обложение сумм выплат, превышающих предельную величину базы, не предусмотрено (п. 2 ст. 427 НК РФ).

Что касается предпринимателей (плательщиков, не производящих выплаты в пользу физлиц), то размер взносов за себя они определяют исходя из минимального размера оплаты труда. А если сумма годового дохода превышает 300 000 руб., то также считается вторая часть личных взносов с суммы такого превышения (подп. 1 п. 1 ст. 430 НК РФ).

В таблицах представлены тарифы взносов на 2021 год.

Тарифы по страховым взносам с зарплаты работников (нет льгот)

Общий процент отчислений в фонды остается прежним по сравнению с предыдущим годом – 30%, из них:

- 20% в Пенсионный фонд

- 2,9% в Фонд социального страхования

- 5,1% в Фонд медицинского страхования

| ПФР | до предельной базы 1 150 000 рублей | 22% |

| свыше предельной базы 1 150 000 рублей | 10% | |

| ФФОМС | Без предельной базы | 5,1% |

| ФСС | до предельной базы 865 000 рублей | 2,9% |

| свыше предельной базы 865 000 рублей | 0% |

* Предельная база установлена постановлением Правительства от 28.11.2021 № 1426.

Пониженные тарифы страховых взносов в 2021 году с зарплаты работников (льготы по УСН и другие)

Большинство упрощенцев с 2021 года перешли на общий тариф 30 процентов, так как закончится льготный переходный период.

https://www.youtube.com/watch?v=05jGpEP-L6A

Пониженную ставку 20 процентов оставили некоммерческим и благотворительным организациям на УСН. Льготой можно воспользоваться шесть лет – с 2021 по 2024 годы.

Планового повышения взносов для упрощенцев, которые применяли общий тариф, не будет. Раньше планировалось, что с 2021 года общий тариф вырастет с 30 до 34 процентов. Сейчас в кодексе оставили тариф 30 процентов. Пенсионные взносы компании должны считать по тарифу 22 процента с выплат в пределах лимита и 10 процентов — со сверхлимитных сумм.

Нагрузка по взносам выросла в полтора раза у тех упрощенцев, которые ранее применяли льготный тариф. Но есть способы сэкономить на взносах. Примеры в статье «Пять законных способов снизить взносы, чтобы инспектор не заподозрил схемы».

Кто вправе применят пониженные тарифы по страховым взносам

В 2021 году льготные тарифы страховых взносов вправе применять компании и индивидуальные предприниматели, указанные в перечне ст. 427 НК РФ:

- ИТ-компании

- авиакомпании

- НКО на УСН

- благотворительные компании на УСН

- участники «Сколково»

- участники свободной экономической зоны Крыма и Севастополя

- резиденты порта Владивосток

Ставки пониженных страховых взносов в 2021 году (таблица)

| Благотворительные организации на УСН | 20,0 | 0 | 0 |

| НКО на УСН, работающие в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов), массового спорта кроме профессионального. | 20,0 | 0 | 0 |

| ИТ-компании РФ, которые занимаются разработкой и реализацией программ для ЭВМ и баз данных, оказанием услуг по разработке, адаптации, модификации программ для ЭВМ, баз данных, – установкой, тестированием и сопровождением программ. | 8,0 | 2,0 | 4,0 |

| Организации и ИП с выплат и вознаграждений членам экипажей судов РФ. Исключение — работа для хранения и перевалки нефти и нефтепродуктов в морских портах России. | 0 | 0 | 0 |

| Организации — участники проекта «Сколково». | 14,0 | 0 | 0 |

| Российские организации, которые производят и продают произведенную ими анимационную аудиовизуальную продукцию. | 8,0 | 2,0 | 4,0 |

| Участники свободной экономической зоны Крыма и Севастополя (закон от 29.11.2014 № 377-ФЗ). | 6,0 | 1,5 | 0,1 |

Видео:Как, когда и зачем индексировать зарплату в 2021 году / HD-1080pСкачать

Страховые взносы в 2021 году ставки таблица

Система обязательного страхования физических лиц работает в России уже давно. За работников взносы перечисляют работодатели, а индивидуальные предприниматели платят за своё страхование сами.

Перечисленные суммы идут на выплату пенсий, формирование накоплений на счетах застрахованных лиц, медицинское и социальное обеспечение граждан.

Государство жестко контролирует своевременную и полную уплату страховых взносов за работников и ИП.

После того, как работа Пенсионного фонда по сбору страховых платежей была признана неудовлетворительной, эта функция перешла к Федеральной налоговой службе.

Размеры страховых взносов каждый год растут, поэтому важно знать, какие изменения произошли в 2021 году.

Страховые взносы ИП за себя в 2021 году

В 2021 году ИП за себя должны платить минимум 36 238 рублей. Эта сумма складывается из:

- платежей на обязательное пенсионное страхование в размере 29 354 рублей;

- платежей на обязательное медицинское страхование в размере 6 884 рублей.

За неполный год предпринимательской деятельности годовая сумма соответственно пересчитывается. Так, ИП, который зарегистрировался 15 апреля 2021 года, должен перечислить за своё страхование только 25 644 рубля.

https://www.youtube.com/watch?v=87aPElkW2FA

Но если годовой доход предпринимателя превысил 300 000 рублей, надо заплатить ещё и дополнительный взнос на своё пенсионное страхование. Он рассчитывается как 1% от суммы годового дохода, превышающей 300 000 рублей. Например, при доходах в 720 000 рублей, полученных в 2021 году, дополнительный взнос составит (720 000 − 300 000) * 1% = 4 200 рублей.

Рассчитать конкретную сумму страховых взносов за себя вы можете на нашем бесплатном калькуляторе.

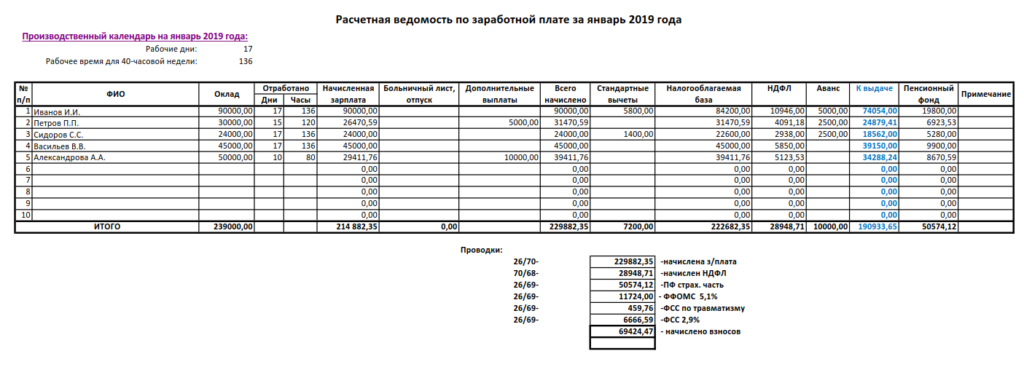

Страховые взносы за работников в 2021 году

Для работодателей свежие новости по теме взносов нельзя назвать приятными. Страховые взносы в 2021 году за работников выросли за счёт роста предельной базы начислений, а льготные пониженные ставки для многих организаций и предпринимателей отменили. Расскажем об этом подробнее.

Сначала про рост предельной базы по сумме выплат в пользу работника. Новые возросшие лимиты установлены Постановлением Правительства РФ от 28.11.2021 № 1426. С учетом индексирования средней заработной платы в связи с инфляцией предельная величина базы для исчисления страховых взносов составляет:

- на обязательное социальное страхование (по временной нетрудоспособности и материнству) в отношении каждого работника — 865 000 рублей нарастающим итогом с 1 января 2021 года;

- на обязательное пенсионное страхование в отношении каждого физлица 1 150 000 рублей нарастающим итогом с 1 января 2021 года.

Что касается общих тарифов по взносам, то здесь есть положительные изменения. Сейчас совокупный тариф по взносам за работников составляет 30% от выплаченных им сумм. Предполагалось, что он будет действовать только до конца 2021 года, а далее совокупный тариф вырастет на 4% и составит уже 34%.

Но законодатели всё-таки признали, что с учётом новой ставки НДС общая фискальная нагрузка бизнеса и так уже выросла. Поэтому общий тариф взносов за работников решили и дальше сохранить на действующем уровне в 30%.

Итак, страховые взносы в 2021 году работодатели платят по следующим ставкам (статья 425 НК РФ).

На пенсионное страхование | 22% | 10% |

На медицинское страхование | 5,1% | 5,1% (лимит не установлен) |

На соцстрахование по ВНиМ | 2,9% | 0% |

Кроме того, есть ещё одна категория взносов за работников — на страхование по травматизму и профзаболеваниям, уплата которых регулируется законом от 24.07.1998 № 125-ФЗ. Тарифы здесь зависят от класса профессионального риска основного вида деятельности организации или ИП и составляют от 0,2% до 8,5%.

Покажем на условном примере, как выглядит расчёт страховых взносов за работника с учётом установленных лимитов по ОПС и ОСС.

✐Пример ▼

Зарплата коммерческого директора в ООО «Статус» — 100 000 рублей в месяц (предположим, что других облагаемых выплат не было). За 2021 год работнику выплатили 1 200 000 рублей. Какие суммы надо перечислить за его страхование?

- Взносы на обязательное пенсионное страхование с учётом лимита, установленного в 2021 году, состоят из двух частей: (1 150 000 * 22%) плюс (1 200 000 − 1 150 000) * 10%), всего 258 000 рублей.

- Взносы на обязательное социальное страхование по ВНиМ рассчитываются только до достижения лимита в 865 000 рублей (865 000 * 2,9%) = 25 085 рублей.

- Взносы на обязательное медицинское страхование начисляются по ставке 5,1%, лимитов здесь нет — (1 200 000 * 5,1%) = 61 200 рублей.

- Взносы на травматизм и профессиональные заболевания начисляют тоже на всю сумму выплат. Ставка применяется минимальная (0,2%), потому что вид деятельности относится к первому классу профессионального риска (1 200 000 * 0,2%) = 2 400 рублей.

Всего размер страховых выплат за этого работника за полный 2021 год составит 346 685 рублей.

Как видим, экономия на уплате страховых взносов за работника возможно только при достаточно высокой зарплате. Если же зарплата ниже 72 100 рублей в месяц, то не будет достигнут даже лимит по взносам на социальное страхование.

Льготные тарифы страховых взносов в 2021 году

До 2021 года многие работодатели на специальных налоговых режимах платили страховые взносы за работников по сниженным тарифам. Эта мера была направлена на поддержку малого бизнеса и снижению его фискальной нагрузки.

Так, льготными тарифами пользовались многие ИП на патенте, плательщики УСН по некоторым видам деятельности, аптеки на ЕНВД.

Вместо 30% они платили за своих работников только 20% — на обязательное пенсионное страхование. Но сейчас все эти работодатели платят страховые взносы на общих условиях.

Пониженные тарифы взносов в 2021 году оставили только для некоторых организаций и предпринимателей (статья 427 НК РФ).

Пониженные тарифы страховых взносов (таблица)

Хозяйственные общества и партнёрства, внедряющие результаты интеллектуальной деятельности | 20% | 2,9% | 5,1% |

Организации и индивидуальные предприниматели, заключившие соглашения с особыми экономическими зонами на технико-внедренческую и туристско-рекреационную деятельность | 20% | 2,9% | 5,1% |

Российские организации, осуществляющие деятельность в области информационных технологий | 8% | 2% | 4% |

| 0% | 0% | 0% |

Благотворительные организации на УСН, а также некоммерческие организации на УСН, занятые в сфере социального обслуживания, науки и разработок, образования, здравоохранения, культуры, искусства, массового спорта | 20% | 0% | 0% |

Участники проекта «Сколково» в России | 14% | 0% | 0% |

Резиденты территории опережающего социально-экономического развития; участники СЭЗ на территории Республики Крым и Севастополя, Калининградской области; резиденты свободного порта «Владивосток» | 6% | 1,5% | 0,1% |

Российские организации, производящие анимационную аудиовизуальную продукцию | 8% | 2% | 4% |

Что касается страховых взносов индивидуальных предпринимателей за себя, то по ним пониженные тарифы не устанавливались. Для всех ИП, независимо от вида деятельности и социальной категории (пенсионеры, многодетные, инвалиды и др.), действуют общие правила. Минимальный размер страховых взносов в 2021 году, как мы указали выше, составляет 36 238 рублей.

https://www.youtube.com/watch?v=giZ9ElyycYs

Но страховые взносы за себя можно временно не платить, если предприниматель приостановил бизнес по одной из этих причин:

- военная служба по призыву;

- уход за ребёнком до полутора лет, ребёнком-инвалидом, инвалидом 1 группы, пожилым человеком старше 80 лет;

- проживание с супругом-военнослужащим по контракту или супругом-работником диппредставительства, консульского учреждения, торгового представительства за пределами РФ, не более пяти лет суммарно.

Чтобы сообщить о временной приостановке уплаты страховых взносов за себя, надо обратиться в свою ИФНС с заявлением.

🔥 Видео

Начисление заработной платы за полный месяц в 1С:Бухгалтерия для Казахстана 8.3. Урок 4Скачать

Заработная плата 2022 учет пособия налоги Практикум в 1СЗарплата и управление персоналомСкачать

Влияние нерабочих дней с 4 по 7 мая 2021 г. на средний заработок для пособий ФСССкачать

Пенсия за советский стаж в сегодняшнем расчете / СОЦНОВОСТИСкачать

Фонд оплаты труда (ФОТ). Ошибки формированияСкачать

Как рассчитать фонд оплаты труда? Считаем фонд оплаты труда, зарплатный фонд в бизнес-плане. ФОТСкачать

Перерасчет пенсии: как добиться исправления ошибок Пенсионного фондаСкачать

Эксперт: Высокая нагрузка на фонд оплаты труда - причина развития теневого рынкаСкачать

Какой стаж реально влияет на пенсиюСкачать

IBS Online - Расчёт заработной платы: подготовка к 2021 годуСкачать

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Варианты оптимизации фонда оплаты трудаСкачать

Изменения законодательства о труде и расчете заработной платы в 2021 годуСкачать

Отчётность за 2021 год, изменения зарплатного законодательства 2022 годаСкачать

Заработная плата. Что необходимо знать?Скачать

Настройка заработной платы и виды начисления в 1С:Бухгалтерия для РК 8.3. Урок 1.Скачать