Как рассчитать заработную плату, должен знать каждый работник бухгалтерии. Не лишним эта информация является и для сотрудников, которые хотят быть уверенными в корректном начислении сумм.

Основные права и обязанности работодателя и работника обозначены в законодательных актах, однако ежегодно проводится уточнение и корректировка порядка расчета. Как правильно посчитать суммы на 2021 год, рассказываем далее.

- Нововведения в 2021 году

- Что такое МРОТ

- Формула расчета заработной платы

- Что такое средняя заработная плата?

- Пример расчета при наличии вынужденного прогула

- Что делать, если зарплата задерживают?

- Начисление заработной платы работников в 2021: как рассчитать по окладу, пример с формулами для начинающих и бланк ведомости

- Сроки выплат

- Как рассчитать зарплату по окладу

- Бланк ведомости

- Неполный трудовой день

- Неполный месяц

- Как рассчитываются ночные часы?

- После больничного

- Отпуск

- Выплата после увольнения по собственному желанию

- Как рассчитать районный коэффициент?

- Начисление сдельной зп

- Налоги

- Пример расчета заработной платы в 2021 году

- Что следует знать, чтобы точно и правильно считать зарплату?

- Рассмотрим один пример

- Пример классического расчета заработной платы по окладу

- Пример расчета оклада

- Как начисляется зарплата по окладу за неполный рабочий месяц?

- Налоги с зарплаты в 2021 году в процентах: таблица ставок

- Ставки налогов с ФОТ в 2021 году: таблица

- Налоги с зарплаты в 2021 году для иностранных работников

- Сколько налога можно удержать с зарплаты в 2021 году

- Налог с аванса и зарплаты в 2021 году в процентах: сроки уплаты

- 📺 Видео

Нововведения в 2021 году

С начал 2021 года действует новый порядок выплаты заработной платы. Он зафиксирован в Трудовом кодексе на основе писем Минтруда России «О днях выплаты заработной платы».

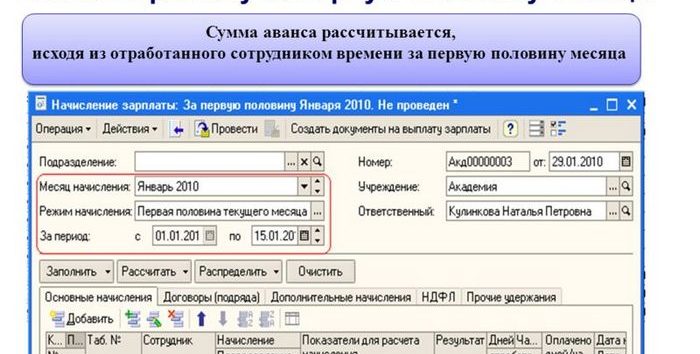

Согласно новым положениям не реже чем каждый пол месяца выплачивается часть зарплаты.

Дата законом не уточняется. Это может быть 1 и 15 числа каждого месяца, или 3 и 18. Главное, чтобы промежуток времени между двумя выплатами не превышал 15 календарных дней.

Небольшие не состыковки возможны в том случае, если расчетный день выплат попадает на выходной день. Таким образом, выплаты должны осуществляться 2 раза за месяц.

Крупные организации могут устанавливать разные даты выплат зарплаты для различных подразделений.

Главное, чтобы в отношении каждого сотрудника выдерживались установленные по нормативу сроки.

Что такое МРОТ

Минимальный размер оплаты труда или МРОТ – это величина, ниже который заработная плата сотрудника быть не может. Однако, расчет этой суммы проводится без учета налогов и сборов.

Также эта сумма может включать премии, надбавки и вознаграждения. Однако, размер этого показателя не учитывает районные коэффициенты или «северные» надбавки.

С 1 января 2021 года размер минимальной оплаты труда в среднем по стране составляет 11 280 рублей в месяц. Оплата сотруднику за полный рабочий день меньше этой суммы является нарушением закона.

Если рассчитать, какая минимальная сумма может быть выдана на руки сотруднику на полной рабочей неделе, получим сумму: 11 280 – 13% (ставка НДФЛ) = 9 813,6 рублей.

Если сотрудник работает по сдельной тарификации, то требования по выплате МРОТ на него не распространяется. Оплата идет за фактически отработанное время без установки минимального уровня.

Формула расчета заработной платы

Самый простой случай расчета заработной платы — по окладу.

В формуле, без пропусков отработанных дней, учитываются четыре основных параметра:

- Базовую ставку оклада;

- Налог на доходы физических лиц – 13%;

- Число фактически отработанных дней;

- Премии и надбавки (могут начисляться в зависимости от фактически отработанного времени или нет).

Чтобы понять, как рассчитать среднемесячную заработную плату, нужно использовать следующую формулу:

((Оклад * Фактически отработанные дни) / Количество рабочих дней в месяце) + Премии и надбавки) * (1 – ставка НДФЛ)

Для тех, кто не любит считать, на просторах Интернета предлагаются калькуляторы расчетов заработной платы по окладу.

Рассмотрим следующий пример:

При 5-ти дневной рабочей неделе оклад составляет 20 000 рублей. Расчет проводится за сентябрь 2021 года.

- Определяется фактическое число рабочих дней в месяце. Это значение можно уточнить по производственному календарю. Для сентября 2021 года составляет 21 день.

- Оклад делится на фактическое число рабочих дней в месяце: 20 000 / 21 = 952,38 рублей.

- Полученное значение умножим на количество фактически отработанных дней (допустим, на 2 последних дня в месяце брали административный отпуск), тогда количество фактически отработанных дней – 21 – 2 = 19.

- Фактически обработанное время умножаем на ежедневную ставку оклада: 19 * 952,38 = 18 095,24 рублей.

- Полученная сумма является размером выплаты до удержания НДФЛ по ставке 13%.

- Фактически сотрудник получит на руки: 18 095,24 * 0,87 = 15 742,86 рублей в месяц.

- В случае, если расчет ведется по фактически отработанному времени, то за первую половину месяца начислят: 9 523,8 рублей, а за вторую – 6 2190,06 рублей соответственно.

- Учитывая. Что выплаты по новым правила осуществляются 2 раза, сотрудник получит каждый раз на руки по 7 871,43 рублей.

Исходя из этой логики, в году бывают месяцы, в которых более не выгодно брать отгулы. Традиционно это январь и май – месяцы с наименьшим количеством рабочих дней.

https://www.youtube.com/watch?v=8eazUzHjwiM

Для сравнения рассмотрим размер оплаты труда за неполный месяц в январе 2021 года.

С учетом 2 отгулов и 17-ти рабочих днях по производственному календарю, получаем 15 352,94 рублей в месяц на руки или 7 676,47 рублей каждые две недели.

Что такое средняя заработная плата?

Очень часто в расчетах (больничный, отпуск, отгул и т.д.) используется понятие средней заработной платы.

Эта величина представляет собой средний дневной доход за определенное время (обычно предыдущий год).

В этот параметр включаются выплаты, которые предусмотрены в организации в рамках оплаты труда сотрудников, в том числе премии бонусы, иные выплаты, согласованные нанимателем и облагаемые по ставке НДФЛ.

К расчету не берутся:

- выплаты по больничным листам;

- начисленная отпускная премия;

- выплаты по декретному отпуску;

- командировочные расходы сотрудника;

- социальная помощь;

- единовременные подарки и одноразовые вознаграждения.

Чтобы рассмотреть, как рассчитать среднюю заработную плату, используют формулу:

Фактический заработок за период / Фактически отработанное количество дней.

Рассмотрим пример того, как рассчитать среднемесячную заработную плату.

Допустим, сотрудник из предыдущего примера проработал в компании 1 год (с 1 сентября 2021 года до 1 сентября 2021 года), воспользовался отпуском в 28 календарных дней с 4 по 31 августа.

Средняя заработная плата составит: 20 000 * 11 / 226 = 973,45 рублей.

Пример расчета при наличии вынужденного прогула

В случае, если работник отсутствовал на рабочем месте по вине работодателя, это называется вынужденным прогулом.

Эта ситуация может возникнуть по ряду причин:

- неграмотно составленное увольнение;

- нарушение сроков выдачи трудовой книжки и наличие ошибок в ней;

- оформление документов в неправильную дату или задним числом;

- перевод на другую должность без уведомления сотрудника.

Время, потерянное на решение спорных вопросов, оплачивается со стороны работодателя в соответствии со среднегодовой заработной платой за последние 12 месяцев.

Расчет компенсации за время вынужденного прогула основывается на количестве упущенных рабочих дней, а не календарных.

Допустим, что сотрудника неправомерно уволили 1 октября 2021 года. Обратившись в суд, он выиграл иск и был восстановлен в должности 2 декабря этого же года.

Суд постановил выплатить компенсацию за вынужденный прогул со стороны работодателя.

С учетом выполненных ранее расчетов, сотруднику причитается:

973,45 * (23 + 20) = 41 858,41 рублей за вынужденно пропущенные 43 рабочих дня.

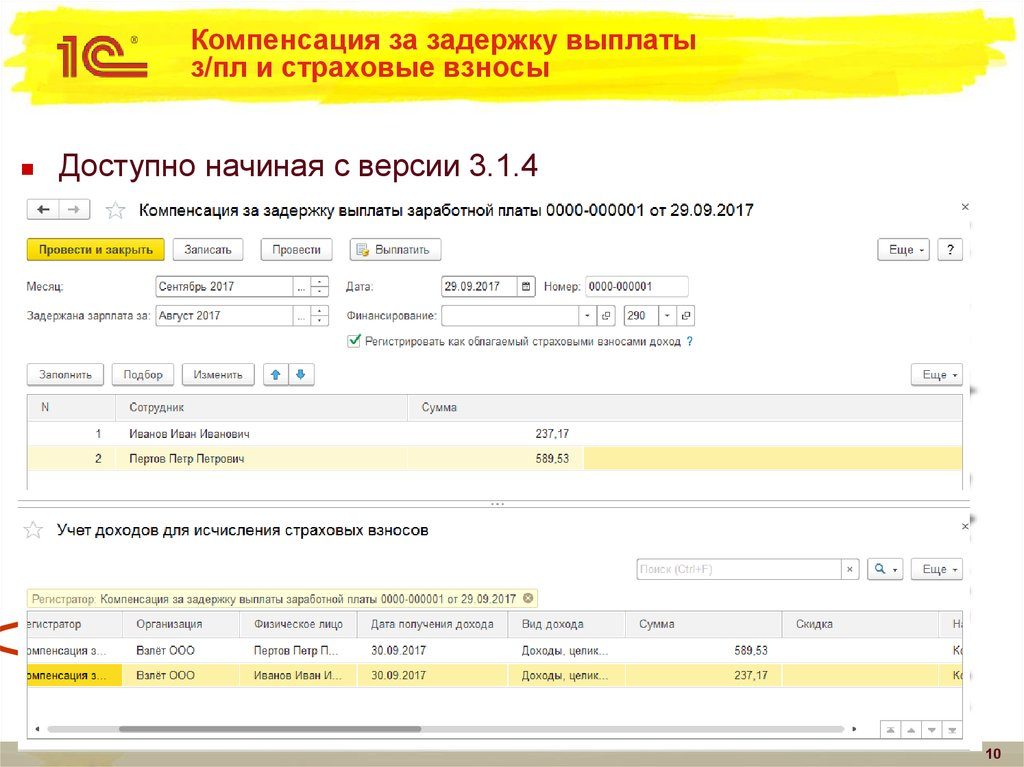

Что делать, если зарплата задерживают?

Порядок выплаты и сроки выдачи (или перечисления) заработной платы указываются в трудовом договоре, копия которого находится на руках у сотрудника.

Если складывается ситуация нарушения сроков, нужно приступать к изучению вопроса, как рассчитать задержку заработной платы.

На практике задержки менее месяца являются нарушением, но они не стоят того, чтобы портить отношения с работодателем.

Если задержка более месяца, это повод обратиться с жалобой в трудовую инспекцию. Предписание о выплате фирма, скорее всего, удовлетворит, но нет гарантий, что ситуация не повторится.

Здесь рекомендуется уточнить положение компании у руководства и рассматривать вопрос о том, готовы ли вы терпеть нарушение сроков выплат, или лучше подыскать более стабильное место работы.

Также Трудовым Кодексом законодательно закреплена ответственность работодателя перед сотрудником в случае невыплаты заработной платы.

Если задержка составляет больше 15 дней в соответствии со ст. 142 ТК РФ работник может написать извещение о временной приостановке работы.

Обязательно довести этот документ для сведения руководства или административных структурных подразделений, получить отметку о принятии документа.

Если все оформлено правильно, до устранения претензий на рабочем месте во время рабочего дня находиться не обязательно.

https://www.youtube.com/watch?v=t1OZVOKMdRs

Каждый рабочий день в режиме приостановке оплачивается по ставке средней заработной платы.

В целом размер заработной платы является важной информацией для планирования бюджета и расходов. Если у вас появляются вопросы с тем, как рассчитать заработную плату в 2021 году, для начала перечитайте трудовой договор.

Видео:Расчет заработной платы в 2021 году в 1ССкачать

Начисление заработной платы работников в 2021: как рассчитать по окладу, пример с формулами для начинающих и бланк ведомости

Нюансы расчета зарплаты являются обязательными к изучению не только для работодателей, но и для граждан, официально трудоустроенных в российской компании. В связи с этим необходимо обратиться к соответствующим нормативно-правовым актам Трудового кодекса Российской Федерации и примерам из реальной бухгалтерской практики.

Сроки выплат

Порядок определения величины денежного вознаграждения за реализацию трудовых функций регламентируется главой 21 Трудового кодекса Российской Федерации.

Статья 136 устанавливает сроки выплат – не реже, чем каждые 15 дней. Точная дата определяется в соответствии с пунктами трудового распорядка на предприятии, пунктами коллективного соглашения и договора между работодателем и его сотрудником.

При этом конкретная дата не должен превышать 15 календарных суток со дня окончания периода, за которое было начислено денежное вознаграждение. Также Правительством утверждены конкретные ситуации, в которых могут быть установлены иные сроки.

В случае совпадения дня выплаты денежных средств с нерабочим днем, предоставление ЗП происходит в предыдущий день. Что касается отпускных, то они предоставляются за три дня до его начала.

Как рассчитать зарплату по окладу

При расчете в обязательном порядке учитываются три показателя:

- величина оклада;

- налог на доход;

- число отработанных суток.

При исключении дополнительных обстоятельств (таких как: предоставление работнику доплат или вычет из его денежного содержания части средств) процедура установления суммы ЗП происходит следующим образом:

- Установленный оклад делят на число трудовых дней месяца.

- Полученную величину умножают на реально отработанные дни.

- Определяют налог на доход физлиц – 13% от произведения.

- Из суммы вычитают НДФЛ и получают ЗП работника.

Для полного понимания процесса расчета стоит разобрать пример с конкретными цифрами.

- Оклад составляет 20 тысяч рублей.

- В календарном месяце 18 рабочих дня.

- Сотрудник брал 3 дня отгула без оплаты – фактически отработанных дней – 16.

На основании данных условий расчет происходит таким образом.

20 000/18*15=16 666 рублей – ЗП без вычета налога.

16 666 – (16 666*13%)=14 500 рублей – ЗП на руки.

Процедура определения величины ЗП достаточно проста, но стоит учитывать, что в реальной практике таких ситуаций практически нет, так как в расчет вступают дополнительные показатели – премии, надбавки, штрафы, вычеты и прочее.

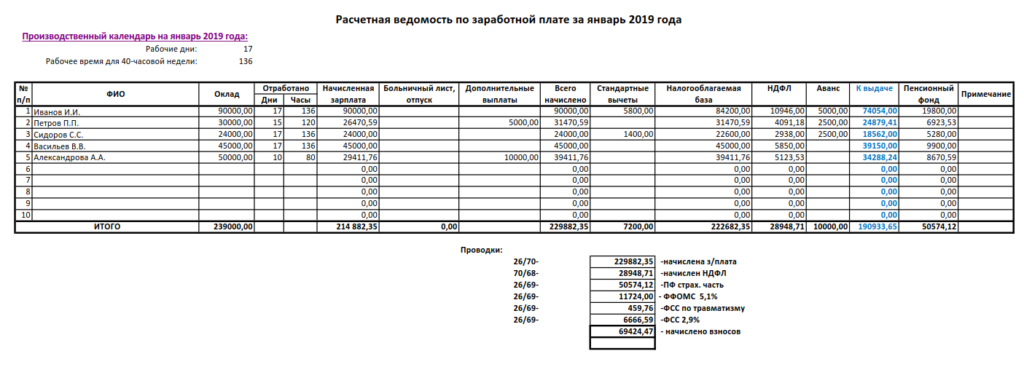

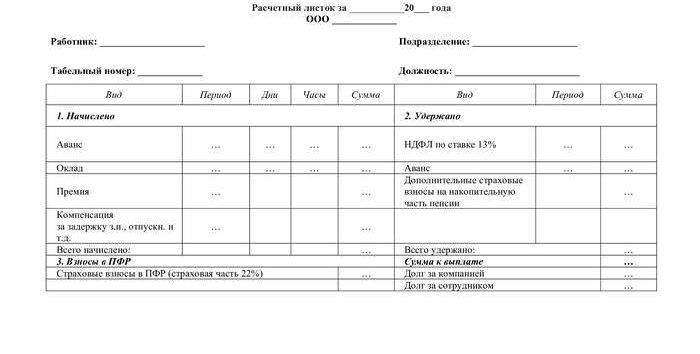

Бланк ведомости

Расчет зарплаты происходит с помощью заполнения специальной ведомости – итоговый документ, где отражается конечная величина ЗП. Оформление происходит как в случае выдачи денежных средств через кассу, так и при их перечислении на счет в кредитном учреждении.

В бухгалтерии выделяют три формы:

- Расчетная Т-51 – является первичной формой бухгалтерской отчетности. Используется в том случае, если сотрудник получает начисления на расчетный счет. Если в компании выбран безналичный способ оплаты, то оформление иных форм не является необходимым.

Бланк расчетной ведомости Т-51

- Платежная Т-53 – предназначена для предоставления ЗП не только сотрудникам предприятия, но и наемным работникам. Основное отличие от предыдущей ведомости – в Т-53 не указывается число фактически рабочих часов.

Платежная ведомость Т-53

- Расчетно-платежная Т-49 – особенность данной формы заключается в упрощении документооборота на предприятии, так как ведомость представляет собой сочетание двух предыдущих. Используется при наличном оплате труда работникам.

Расчетно-платежная ведомость Т-49

Наибольшее распространение имеет расчетная форма Т-51.

Скачать пример бланка расчетной ведомости в формате .xls

Внимание! Файл нельзя использовать как документ. Он служит для ознакомительных целей.

https://www.youtube.com/watch?v=SZze_28F1-8

Определить размер зарплаты за 1 день очень просто: достаточно установленную величину месячного оклада разделить на количество трудовых дней в конкретном периоде. Получившаяся сумма будет отражать суточное денежное вознаграждение за выполнение трудовых функций.

Неполный трудовой день

В соответствии с нормами ТК РФ, если сотрудник реализуют предписанные трудовые задачи в неполный рабочий день, то ЗП должна рассчитываться согласно в соответствии с реально отработанным временем. В этом случае минимальный размер оплаты труда (стандарт которого зависит от региона) корректируется по количественному показателю трудовых часов.

Для вычисления ЗП будет использоваться следующая формула:

где:

- Ок – установленный оклад;

- Чст – количество часов при полном трудовом дне;

- Чф – число фактически отработанных часов.

Работник может перейти на неполный день по своему желанию после получения соответствующего разрешения от начальства.

Неполный месяц

Стоит понимать, что оклад выплачивается работнику в полном размере, если он выполнял предписанные функции весь положенный срок. В случае отработки неполного месяца сотрудник может рассчитывать лишь на часть денежного вознаграждения, которая определяется пропорциональной количеству суток, когда человек реально осуществлял трудовую деятельность.

Расчет зарплаты работнику на окладе, отработавшему неполный месяц

Формула в данном случае будет иметь следующий вид:

где:

- Ок – оклад за полный месяц;

- Дст – количество стандартных трудовых дней;

- Дф – количество фактически отработанных рабочих дней.

Расчет за неполный месяц сравнительно часто используется в бухгалтерской практике, так как данная формула считается актуальной в случае, если работник брал отгул, отпуск, больничный и прочее.

Как рассчитываются ночные часы?

Каждый час реализации предписанных трудовых задач в ночное время рассчитывается в повышенном размере, если сравнивать с работой в стандартных условиях.

Точные суммы устанавливаются согласно пунктам коллективного соглашения, условиям трудового договора, а также положениям иных локальных нормативных актов и принимаются лишь с учетом мнения представителей сотрудников организации (ст. 154 ТК РФ).

Оплата за неурочное и ночное время

При этом данная величина не должна быть ниже позиций, утвержденных Правительством РФ совместно с Российской трехсторонней комиссией по регулированию социально-трудовых отношений.

В соответствии со статьей 103 ТК РФ работа при сменном графике подразумевает выполнение трудовых функций в несколько смен. Вводится обычно тогда, когда длительность процесса производства становится выше установленной нормы.

Оплата труда происходит по фактически отработанному времени. Учет ведется в специальных табелях (формы утверждены приказом №173н): табель учета использования рабочего времени и табель расчета зарплаты.

Возможность реализации данного режима должна быть отражена в регламентирующих актах организации и трудовом договоре с сотрудниками.

После больничного

Выплата работодателем денежных средств своему работнику по больничному листу происходит при учете следующих факторов:

- величина ЗП за последние 2 года;

- страховой стаж;

- количество трудовых дней, когда больной находился на домашнем излечении.

Схема расчета больничного листа

При расчете основной величиной, влияющей на сумму выплат, является стаж:

- если срок менее 5 лет – 60% от среднедневного заработка за последние 24 месяца;

- если срок от 6 до 8 лет – 80%;

- если срок более 8 лет – 100%.

Установление зарплаты после выхода с больничного происходит в соответствии с уже знакомой формулой – оклад делится на количество рабочих дней в месяце и количество фактически отработанных дней.

Отпуск

Что касается расчета заработной платы для сотрудника, только что отгулявшего свой официальный отпуск, то в данном случае является важным количество дней, которые он ещё успеет отработать в текущем месяце.

https://www.youtube.com/watch?v=DzQhbz_ub2s

Сама величина определяется просто: оклад делится на количество рабочих дней в установленном периоде и на количество реально отработанных дней.

Выплата после увольнения по собственному желанию

При увольнении по собственному пожеланию работник получает обязательные выплаты. Корректировка их размера зависит от следующих показателей:

- количества отработанных дней;

- числа суток неиспользованного отпуска;

- сумм, которые были начислены, но из-за каких-то факторов своевременно не выплачены сотруднику.

Выплаты при увольнении по собственному

Сроки расчета в случае увольнения по собственному пожеланию регламентируются статьей 140 ТК РФ. Согласно установленным нормам, полный расчет осуществляется таким образом:

- если сотрудник в установленный день увольнения находился на рабочем месте и следовал рабочим функциям, то выплата всех причитающихся сумм должна происходить в этот же день;

- в противном случае денежные средства будут получены на следующий день после того, как уволенный работник предъявил требования работодателю о проведении окончательного расчета;

- если между сторонами возникли разногласия о величине выплат, то работодатель в указанный срок обязан предоставить своему бывшему сотруднику не оспариваемую им сумму.

Нужно учитывать, что процедура расчета четко регламентируется настоящим законодательством. Поэтому в случае нарушения сроков или невыполнения иных прописанных требований, сотрудник имеет право на предъявление претензий к работодателю через инспекцию по защите прав, прокуратуру или различные судебные органы.

Важно! При выявлении вины на ответчика будут наложены различные финансовые санкции.

Как рассчитать районный коэффициент?

В регионах с тяжелыми климатическими условиями, завышенным уровнем радиации или изменчивым рельефом местности к заработным платам работников прибавляется районный коэффициент (ст. 148 ТК РФ).

Районные коэффициенты к зарплате

Его размер устанавливается непосредственно решением Правительства РФ в отдельности для каждого субъекта страны. Какого-то общего документа, в котором прописаны все величины, нет – для каждого региона издается новое постановление.

К примеру, самый низкий коэффициент (1,15) характерен для областей Уральского федерального округа.

Важно: показатель применяется не к окладу, а к итоговой величине до того, как из нее будет убран сбор на доход физлиц.

В частности, при расчете нужно будет сложить оклад со всеми надбавками, полученную сумму умножить на установленный коэффициент. При этом стоит учитывать, что единоразовые доплаты не учитывается – это распространяется на материальную помощь и больничные выплаты.

В Челябинске оклад сотрудника составляет 20 тысяч рублей, премия – 3 тысячи рублей. Расчет с учетом коэффициента происходит следующим образом: (20 000 + 3 000)*1,15=26 450 рублей – до вычета налога.

На руки выдается – 26 450 – 13%=23 012 рублей.

Начисление сдельной зп

Сдельная система оплаты предполагает начисление установленной суммы за каждую отдельную единицу продукции, произведенную работником. Иначе говоря, его материальное вознаграждение зависит от объема выполненной работы.

Расчет происходит по формуле:

где:

- Ед – количество произведенных единиц;

- Т – тариф за единицу;

- Едсв – количество произведенных единиц сверх нормы;

- Тсв – тариф за единицу сверх нормы.

Системы сдельной оплаты

В большинстве случаев расчет происходит на срок, равный календарному месяцу. Но данное условие может быть изменено – все зависит от вида работы и количества человек, принимающих участие в изготовлении продукции.

Налоги

НДФЛ рассчитывается достаточно просто, при использовании следующей формулы:

где:

- ЗП – начисленная зарплата;

- НВ – налоговый вычет (ст. 218-ст. 222) – определенные категории налогоплательщиков имеют право на уменьшение налоговой базы.

Важно! Работник получает не всю начисленную сумму за свою деятельность – из установленной величины вычитается подоходный налог – налог на доходы физических лиц, размер которого составляет 13%. Данный обязательный взнос идет в пользу бюджета государства.

https://www.youtube.com/watch?v=KNjLZpKTWPQ

Кроме налога, с гражданина РФ могут осуществляться удержания и на других законных основаниях:

- алиментные выплаты;

- штрафные санкции;

- кредитные задолженности и прочие.

Важно: для реализации таких удержаний бухгалтер организации должен иметь документ, в соответствии с которым они могут производиться.

Обычно в качестве подобного основания выступает судебное постановление. При этом максимальная величина невыплаченной заработной платы не должна превышать 50%. В качестве исключения необходимо отметить алименты – в таких случаях предел повышается до 70%.

Также ежемесячный доход может быть сокращен из-за человеческого фактора. К примеру, в один период бухгалтер произвел начисление заработной платы больше положенного. В дальнейшем данная сумма будет удержана с последующих выплат, максимум – 20%.

Пример расчета и начисления зарплаты

Итак, регулирование вопросов, связанных с расчетом заработной платы, происходит с учетом нормативно-правовых актов Трудового кодекса РФ. В частности, это касается 21 главы, в которой прописаны не только основные моменты, но и ключевые тонкости процедуры установления величины денежного вознаграждения.

Законодательством предусмотрены определенные удержания с ЗП – в первую очередь это касается налога на доходы физических лиц.

Общая формула расчета не обладает значительными сложностями, но стоит понимать, что в каждой отдельной ситуации выявляются дополнительные значения, напрямую влияющие на размер ЗП.

В любом случае сам сотрудник должен знать хотя бы общие представления о начислении сумм – это позволит ему в дальнейшем предъявить претензии в случае выявления нарушений при формировании зарплаты.

Видео:Как считать зарплату | полный цикл зарплаты за месяц от бухгалтераСкачать

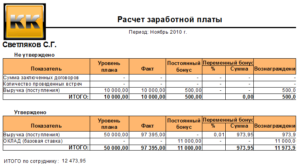

Пример расчета заработной платы в 2021 году

Как рассчитать стандартную зарплату по окладу для работника, который хочет самостоятельно перепроверить расчет в бухгалтерии? При устройстве человека на работу оговаривается оклад и. кроме него, при начислении зарплаты учитывают коэффициенты, а также количество отработанных им дней и прочие факторы, способные как-то повлиять на окончательный ее размер. О них и идет речь.

Что следует знать, чтобы точно и правильно считать зарплату?

При трудоустройстве соискатель на рабочее место обязательно оговаривает со своим работодателем размер заработной оплаты труда.

И если работник слышит размер суммы, он не всегда задумывается, что на самом деле выплата будет другая. Та сумма денег, которая оговаривается во время трудоустройства — оклад (фиксированный объем оплаты труда).

И он будет отображаться в договоре. Но сколько на самом деле работник будет получать, зависит от массы других факторов.

| На что стоит обратить внимание | Подоходные налоги вычитают со средств работника, а страховой взнос работодатель делает из прочих средств.Работник может получить аванс.Работник также может иметь обязанности по выплате алиментов или другим денежным платежам.К зарплате работника предприятия могут применять надбавки и коэффициенты, ему может начисляться премия и прочие дополнительные выплаты. |

| Какая формула расчета | Самая простая формула включает в себя 3 пункта:

|

Если работник предприятия не должен делать выплат(например алименты) и ему не делают доплат, то зарплата рассчитывается таким образом:

Из полученной денежной суммы вычитают налог (в РФ НДФЛ равен 13%)

Рассмотрим один пример

Оклад сотрудника составляет 30 тысяч рублей. В своем отработанном месяце у него было 23 рабочих дня в месяце. Работник взял 3 дня без сохранения своей заработной платы, следовательно — он отработал в этом месяце 20 дней. Далее расчет зарплаты выглядит таким образом:

30 000 следует поделить на 23 и умножить на 20 = 26 086 руб. (заработная плата до НДФЛ);

26 086 минус 13% = 22 695 руб. (заработная плата выдается на руки).

Однако на практике подобных простых расчетов практически не бывает. Работникам часто выплачиваются премии, а также различные надбавки и компенсации. Давайте предположим, что работнику ежемесячно кроме обычного оклада в размере 30 тысяч рублей выплачивается премия 25% от оклада. И он работал 20 дней вместо 23 в месяце. Тогда его расчет будет выглядеть:

Оклад плюс премия (30 000 плюс 7 500) = 37 500 руб. (заработная плата);37 500 поделить на 23 и умножить на 20 = 32 608 руб. (заработная плата без НДФЛ);

32 608 минус 13% = 28 369 руб. (заработная плата выданная на руки).

В случаях если сотрудник предприятия имеет право на получение налогового вычета, заранее, предварительно делают расчет налога, а после уже он вычитается из его оклада. Например, если оклад равен 30 тысяч руб и работник работал все дни – тогда он имеет право на вычет 800 рублей. Тогда расчет будет таким:

30 000 минус 800 = 29 200 умножить на 13% = 3 796 руб. (НДФЛ после применения вычета);

30 000 минус 3 796 = 26 200 руб. (заработная плата).

В регионах, в которых условия труда считаются особыми – на зарплаты начисляют районный коэффициент. Не стоит его путать с надбавками работникам Крайнего Сервера. Территория районного коэффициента шире.

https://www.youtube.com/watch?v=gytumgNYc7M

Размер такого коэффициента устанавливается Российским Правительством для каждого региона и нормативного акта тут нет

Для каждого района издается свое постановление. Самый минимальный коэффициент — 1, 15 — в той же Вологодской области и в большинстве регионов Урала.

Применяется такой районный коэффициент к фактическому объему зарплаты до вычета НДФЛ. Для расчета следует суммировать оклад с надбавками и премиями, за исключением единоразовых денежных выплат (таких как материальная помощь или больничные), а итог умножить на этот коэффициент. Например, при окладе работника в 30 000 и прибавим премию в 7 500 рублей расчет будет:

(30 000 плюс 7 500) умножить на 1,15 = 43 125 руб. (заработная плата до НДФЛ);

43 125 минус 13% = 37 518 руб (на руки).

Пример классического расчета заработной платы по окладу

Как рассчитать зарплату на основе приведенной выше формулы, на примере:

Произведем расчет заработной платы за август и сентябрь. Работнику установлен месячный оклад в размере 65 000 рублей.

В августе работник самостоятельно отработал полный месяц, а с 9-го по 13 сентября ему был предоставлен отпуск без заработной платы по семейным обстоятельствам.

В таком случае заработная плата работника за август 65 000 рублей (65 000 делим на 23), а за сентябрь 56 136 руб. (65 000 делим на 22 (22-3)).

Пример расчета оклада

На 1 августа оклад Иванова составлял 25 000 руб. Летом с 15 августа его перевели на более высокую и оплачиваемую должность специалиста и увеличили зарплату до 30 000 руб.

В августе было 23 рабочих дня:

с начала месяца по 14 августа приходились 10 раб. дней;с 15 по 31 августа приходились 13 раб. дней.

Бухгалтер рассчитал зарплату за каждый месяц из этих периодов. За временной промежуток с 1 по 14 августа (с учетом старого должностного оклада) бухгалтер начислил сумму:

25 000 руб. : 23 дн. на 10 дн. = 10 869 руб.

С 15 по 31 августа вышла сумма:

30 000 руб: 23 дн. на 13 дн. = 16 956 руб.

Общая зарплата за август составила:

10 869 руб. плюс 16 956 руб. = 27 826 руб.

Пример №2

Сотрудник работает по сменам, ему установлена тарифная ставка по часам. Его зарплата зависит от количества часов на рабочем месте и нормы рабочего времени. Водителю ООО «Мастер» Пирогову установлен суммированный учет времени.

Учетный период — 1 месяц, часовая ставка составляет 180 рублей. Норма на август 184 часа. Однако с 18 по 25 августа водитель взял отпуск за свой счет. На данный период исходя из графика работы данного сотрудника пришлось 48 раб. часов.

Значит, его норма составила 136 часов. Именно столько он отработал.

Как начисляется зарплата по окладу за неполный рабочий месяц?

Пример №3

Оклад Микешина составляет 20 тысяч рублей. В этом месяце 23 рабочих дня

Тогда размер оплаты труда Микешина вычисляется:

20000 делим н 2319 и вычитаем 13%*(20000/23*19).

20000+4000=24000 руб. – сумма оплаты за один рабочий месяц.

Допустим, что Микешину при тех же условиях предоставляется право налогового вычета в сумме 800 рублей. Тогда:

24000/23*19=19826 рублей – оплата труда за отработанные им дни без НДФЛ.

319826-800=19026 рублей – налоговая база

19026 *13%=2473 рублей – НДФЛ

19826-2473=17352 рублей – получит Микешин на руки.

Оцените качество статьи. Нам важно ваше мнение:

Видео:Расчет заработной платы в 2024 годуСкачать

Налоги с зарплаты в 2021 году в процентах: таблица ставок

Работодатели обязаны удерживать и своевременно перечислять налоги с зарплаты своих наемных работников. Таблица «Налоги с зарплаты в 2021 году в процентах» подскажет, какие ставки НДФЛ и страховых взносов надо применять в различных ситуациях и сколько платить.

В 2021 году все работодатели обязаны перечислять с заработной платы и других доходов, выплачиваемых сотрудникам, НДФЛ (налог на доходы физических лиц) и страховые взносы на обязательное пенсионное, социальное и медицинское страхование.

НДФЛ — основной налог с заработной платы.Ставки НДФЛ и порядок его уплаты зависят от налогового статуса получателя дохода, то есть от того, является работник налоговым резидентом РФ или нет:

- Если работник в течение последних 12 календарных месяцев находится в России больше 183 календарных дней, он является резидентом.

- Если период нахождения работника в России составляет менее 183 календарных дней, то налоговым резидентом он не является.

Сумма налога с зарплаты зависит от статуса, т.е. соответствующей ставки, применяемой в расчетах. Доходы резидентов облагаются по ставке 13 процентов, нерезидентов — по ставке 30 процентов. Поэтому налоговый статус работника следует обязательно уточнить на конец года и, если потребуется, пересчитать налог по соответствующей ставке.

https://www.youtube.com/watch?v=cZDLZo5mT98

При этом следует учитывать, что период нахождения в России не прерывается, если сотрудник уезжает из страны для краткосрочного (менее полугода) лечения или обучения. Если статус изменился, то меняются и суммы налогов с зарплаты, которые приходится платить работодателю, — в большую или меньшую сторону.

Ставки налогов с ФОТ в 2021 году: таблица

| 13 % | — Резиденты РФ ( за исключением выплат, облагаемых по иным ставкам); — Граждане стран — государств ЕАЭС; — Высоквалифицированные иностранцы. |

| 30 % | Нерезиденты РФ |

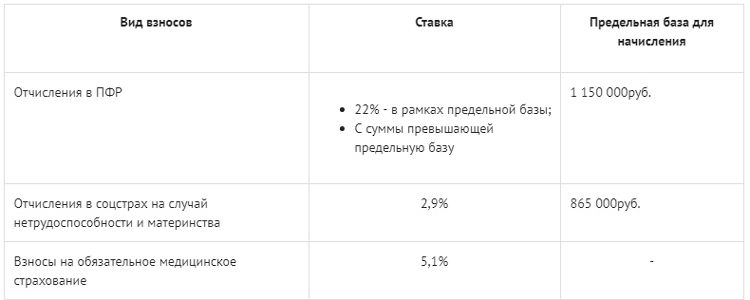

Также с заработной платы надо рассчитать и перечислить взносы, которые налогом не являются, но это обязательный платеж для работодателей.

Страховые взносы с зарплаты в 2021 году в процентах: таблица

| Пенсионное страхование | 22 % | 1 150 000 рублей | 10 % |

| Социальное страхование | 2,9 % | 865 000 рублей | — |

| Медицинское страхование | 5,1 % | — | 5,1 % |

Налоги с зарплаты в 2021 году для иностранных работников

Ставка НДФЛ с заработной платы иностранца зависит от налогового статуса. Основная ставка для нерезидентов-иностранцев — 30 процентов, но 13 процентов для:

- высококвалифицированных работников-иностранцев;

- беженцев или лиц, получивших временное убежище в России;

- резидентов стран, входящих в Евразийский экономический союз;

- лиц, работающих в России по найму на основании патента.

То есть налог с доходов иностранцев-резидентов считают по той же ставке, что и с выплат резидентам.

Если сотрудник-иностранец работает за рубежом, в том числе по месту жительства или в зарубежном представительстве (филиале) российской организации, то его вознаграждение за выполнение трудовых обязанностей относится к доходам, полученным от источников за пределами РФ (подп. 6 п. 3 ст. 208 НК РФ).

Иностранец, который имеет статус резидента, налог с выплат, полученных за рубежом, платит самостоятельно (подп. 3 п. 1 ст. 228 НК РФ).

Обратите внимание

Налог с зарплаты в 2021 году иностранца-нерезидента удерживают не всегда. Выплаченные вознаграждения относятся к доходам, полученным от источников в России или за ее пределами (подп. 6 п. 3 ст. 208 НК РФ). Доходы, полученные за пределами РФ, НДФЛ не облагаются (п. 2 ст. 209 НК РФ).

Налог с зарплаты высококвалифицированного иностранного специалиста всегда составляет 13 процентов независимо от налогового статуса. А ставка налога по доходам, не связанным с трудовой деятельностью, у высококвалифицированного специалиста-нерезидента — 30 процентов. Например, 30 процентов удержат с дохода в виде материальной помощи, подарков, компенсации расходов на питание.

Средний заработок, который сохраняется за сотрудником на период отпуска (отпускные), не относится к доходам от трудовой деятельности. Ведь отпуск представляет собой время отдыха, в течение которого человек свободен от исполнения трудовых обязанностей (ст. 106, 107 ТК РФ). Значит, с отпускных высококвалифицированного специалиста-нерезидента нужно удерживать 30-процентный НДФЛ.

Налог с зарплаты граждан ЕАЭС удерживается по ставке 13 процентов. Трудовая деятельность граждан Евразийского экономического союза (Беларусь, Казахстан, Армения и Киргизия) регулируется не только Трудовым и Налоговым кодексом РФ, но и Договором о Евразийском экономическом союзе.

Нормы международного договора приоритетны (п. 4 ст. 15 Конституции РФ). Поэтому доходы граждан из стран ЕАЭС, работающих по трудовым и гражданско-правовым договорам, облагаются по ставке 13 % с первого дня работы (ст. 73 Договора о Евразийском экономическом союзе).

Не важно, сколько к этому моменту человек фактически находился в нашей стране.

https://www.youtube.com/watch?v=y7hubjGaty4

Если иностранец из ЕАЭС теряет статус резидента своей страны, налог с его зарплаты в России составит 30 процентов.

Налог с зарплаты иностранца, работающего на патенте. Если иностранец приобретает патент на работу в РФ, то платит налог самостоятельно в фиксированном размере. После трудоустройства иностранца НДФЛ рассчитывает и удерживает работодатель.

Ставка НДФЛ в 2021 году — 13 процентов, независимо от того, является ли иностранец резидентом (абз. 3 п. 3 ст. 224 НК РФ).

Налог, перечисленный иностранцем в качестве фиксированного авансового платежа, нужно засчитывать в счет уплаты НДФЛ с заработной платы.

Налог с зарплаты беженцев или лиц, получивших временное убежище в России, — 13 процентов. Как долго они пребывают в России — значения не имеет (абз. 7 п. 3 ст. 224 НК РФ). Если статус беженца утрачен, но при этом еще нет статуса налогового резидента, с доходов надо удерживать 30 процентов налога.

Срочные изменения! Безопасный для налогового агента способ расчета зарплатных авансов Минтруд объявил незаконным

Как теперь считать аванс

Сколько налога можно удержать с зарплаты в 2021 году

Компания вправе удержать из зарплаты весь текущий НДФЛ. Такой вывод впервые сделала ФНС в письме от 26.10.2021 № БС-4-11/20405@ (ответ на частный вопрос).

Есть два лимита, в пределах которых компания вправе удерживать у работника НДФЛ.

- 50 процентов. В этом пределе можно удержать из зарплаты НДФЛ, который компания ранее исчислила с материальной выгоды или подарков.

- 20 процентов. Лимит действует, если с текущей зарплаты компания удерживает НДФЛ, который не смогла удержать с прошлой зарплаты, подряда, аренды, суточных. Но для текущего НДФЛ никаких ограничений нет.

Зарплата, премии и иные вознаграждения за труд. С текущей зарплаты компания удерживает весь НДФЛ, который исчислила. Ограничение в 20 процентов по статье 138 ТК РФ не действует.

С дохода надо полностью удержать исчисленный налог, даже если компания посчитала его по ставке, которая превышает 20 процентов. Например, у иностранца надо удержать 30 процентов, с денежных рекламных призов — 35 процентов (п. 2, 3 ст. 224 НК РФ).

НДФЛ может превысить текущую зарплату. Тогда удержите НДФЛ со следующей выплаты, но с учетом лимита в 20 процентов.

Пример

Оклад работника — 34 000 рублей. 16 января компания выдала работнику зарплату за первую половину месяца — 10 000 рублей. НДФЛ с этой суммы не удерживала. В тот же день работник ушел в отпуск за свой счет. Работник выйдет из отпуска только 20 февраля. В январе выплат больше не будет.

Зарплата за январь — 10 000 руб. (34 000 руб. : 17 дн. × 5 дн.). НДФЛ — 1300 руб. (10 000 × 13%). Работник уже получил 10 000 рублей, поэтому удержать НДФЛ не с чего. Компания удержит налог 1300 рублей со следующей зарплаты, но не более 20 процентов.

Зарплата за февраль — 9444,44 руб. (34 000 руб. : 18 дн. × 5 дн.). НДФЛ — 1228 руб. (9444,44 руб. × 13%). Зарплата к выдаче — 8216,44 руб. (9444,44 – 1228). Компания вправе удержать не более 20 процентов — 1643,29 руб. (8216,44 руб. × 20%). Значит, можно удержать весь налог — 1300 руб. Работник получит на руки 6916,44 руб. (8216,44 – 1300).

Работники также могут получать в компании деньги за аренду, денежные подарки или премии к юбилею. С таких доходов компания вправе удержать весь НДФЛ, который ранее исчислила с зарплаты, но не удержала. Лимиты на удержание не действуют.

Материальная выгода и доходы в натуральной форме. Налог, который компания исчислила с материальной выгоды или дохода в натуральной форме, необходимо удержать с ближайшей денежной выплаты. Здесь действует ограничение. Компания вправе удержать с денежного дохода не более 50 процентов налога, который ранее исчислила с выгоды и натуральных доходов (п. 4 ст. 226 НК РФ).

Когда будете считать лимит в 50 процентов, придерживайтесь двух правил. Во-первых, 50 процентов считайте от выплаты, из которой удерживаете налог. Доход, с которого вы не смогли удержать НДФЛ, не важен. Во-вторых, сначала удержите налог, который рассчитали с денежной выплаты, а от остатка определите 50-процентное ограничение.

https://www.youtube.com/watch?v=_aUdL897VN4

Если до конца года не сможете удержать налог, то до 1 марта сдайте справку 2-НДФЛ с признаком 2 (п. 5 ст. 226 НК РФ, письмо ФНС России от 30.03.16 № БС-4-11/5443).

Пример

9 января компания простила долг директору в сумме 500 000 рублей. В этот же день исчислила НДФЛ — 65 000 руб. (500 000 руб. × 13%). Зарплата директора — 100 000 рублей.

За вычетом налога в феврале он получит 87 000 руб. (100 000 руб. – 100 000 руб. × 13%). Из зарплаты компания вправе удержать не более 43 500 руб. (87 000 руб. × 50%). Оставшиеся 21 500 руб.

(65 000 – 43 500) компания удержит в марте.

Налог с аванса и зарплаты в 2021 году в процентах: сроки уплаты

Весь налог с заработной платы (включая НДФЛ с аванса) надо перечислять в бюджет один раз — при окончательном расчете по итогам месяца. То есть налог с зарплаты за первую половину месяца (аванса) и вторую половину надо перечислить единым платежом.

Срок перечисления налога с зарплаты — не позднее дня, следующего за днем выплаты дохода по итогам месяца.

Плательщики НДФЛ и налоговые агенты перечисляют НДФЛ по месту налогового учета. Если у налогового агента есть обособленные подразделения, то НДФЛ с выплат работникам, трудящихся в них, платят по месту нахождения «обособок» (п. 7 ст. 226 НК РФ).

📺 Видео

IBS Online - Расчёт заработной платы: подготовка к 2021 годуСкачать

Начисление заработной платы за полный месяц в 1С:Бухгалтерия для Казахстана 8.3. Урок 4Скачать

Excel. Урок 59. Табель и учет рабочего времени. Расчет заработной платыСкачать

Зарплата | Расчет зарплаты на основе должностного окладаСкачать

Расчет зарплаты сотрудников в Гугл таблице/Excel. Таблица расчета ЗП за отработанное времяСкачать

Как правильно рассчитать зарплату в 2023 году в 1С:БухгалтерияСкачать

Расчет заработной платы по упрощенке для работника ИП в Казахстане на 2024 год | Заработная платаСкачать

Примеры расчета заработной платы в 2023 году. Удержание налогов и отчислений. #заработнаяплатаСкачать

Элементарный расчет зарплаты для чайниковСкачать

Изменения законодательства о труде и расчете заработной платы в 2021 годуСкачать

#1 Учет Заработной Платы, начисление заработной платы в 1С для РК, налоги и отчисленияСкачать

КАК НАЧИСЛИТЬ ЗАРПЛАТУ 💰Скачать

Расчет заработной платы в 2023 году в 1ССкачать

Вебинар "Заработная плата в 1С:УНФ"Скачать

Расчет начисленной заработной платы по табелю учета рабочего времени в программе Microsoft ExcelСкачать

Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

16 Порядок расчета зарплатыСкачать