Выбирая профессию бухгалтера, задумываются ли студенты, какие риски ожидают их в будущем? Нелегкий труд по сведению дебета с кредитом и взаимопониманию с налоговиками таит в себе кучу подводных камней, подстав и подножек…

Наталья Брылева

Юрист и налоговый консультант «Туров и партнеры»:

Бухгалтеры – это тыл каждого руководителя компании. Они знают все секреты, они отстаивают в налоговой спорные финансовые моменты компании, они делают «черную» бухгалтерию – белой. Но часто ли задумываются руководители, под какой риск они подводят таких бухгалтеров?

Иногда главбухов не спасает ни внимательность, ни правильно оформленные документы, ни пунктуальная отчетность, ни безукоризненность и четкость в работе.

Бывают такие рабочие моменты, от которых даже суперпрофессиональный и имеющий чистую совесть главбух, не застрахован… С ними может столкнуться каждый. Но предупрежден – значит вооружен.

Я подобрала несколько популярных ситуаций, а юрист и налоговый консультант компаний «Туров и партнеры» помогла найти решения.

- Подстава №1: «сливают» сотрудники

- Подстава №2: Компьютер и флешки

- Сколько главбухов посадили за 3 года и за что?

- Сколько заведено дел за уклонение от налогов (ст. 199, 199.1, 199.2 УК РФ)

- Главбух проговорилась

- Адвокат директора стал запугивать главбуха.

- Главбух сама засомневалась в своей невиновности

- Главбухов редко обвиняют в незаконном возмещении и обналичке

- Сделать главбуха обвиняемым сложно

- Стало легче прекратить уголовное дело

- За что еще, кроме налогов, привлекают бухгалтеров

- Смогут ли на меня завести дело, если я внештатный главбух?

- Какие бумажки сохранить, чтобы потом не остаться крайним

- Главбухов обязали платить долги компаний

- ДОЛГИ КОМПАНИИ ПЕРЕЛОЖИЛИ НА БУХГАЛТЕРА

- СХЕМА 1. КАК НА БУХГАЛТЕРА ПЕРЕЛОЖИЛИ ДОЛГИ КОМПАНИИ

- ФНС РАССКАЗАЛА, КАК БУДЕТ ВЗЫСКИВАТЬ НАЛОГОВЫЕ ДОЛГИ КОМПАНИИ С БУХГАЛТЕРОВ

- С кого налоговики будут взыскивать налоговые долги компании

- НЕ СТОИТ НАДЕЯТЬСЯ, ЧТО ВАС НЕ КОСНЕТСЯ ВЗЫСКАНИЕ ДОЛГОВ КОМПАНИИ

- Условия, при которых на бухгалтера переложат долги компании

- Как инспекторы будут доказывать вину бухгалтера в долгах компании

- СХЕМА 2. БЕССПОРНЫЕ, ПО МНЕНИЮ ФНС, ДОКАЗАТЕЛЬСТВА ВИНЫ БУХГАЛТЕРА

- СХЕМА 3. ДОПОЛНИТЕЛЬНЫЕ ДОКАЗАТЕЛЬСТВА ВИНЫ БУХГАЛТЕРА

- Какие обстоятельства повлияют на решение суда

- Какую сумму взыщут с бухгалтера

- СХЕМА 4. СУММА, КОТОРУЮ ВЗЫЩУТ С БУХГАЛТЕРА

- СПАСЕНИЕ БУХГАЛТЕРА ТОЛЬКО В ЕГО РУКАХ

- Как бухгалтеру предупредить непомерные платежи за компанию

- ОБРАЗЕЦ 1. ЗАПРОС ПИСЬМЕННОГО ПОДТВЕРЖДЕНИЯ ОПАСНОГО РАСПОРЯЖЕНИЯ ДИРЕКТОРА

- Что предпринять после завершения уголовного процесса

- Как защититься, если налоговики подали иск о взыскании долгов компании с вас

- ОБРАЗЕЦ 2. ПИСЬМЕННОЕ ПОДТВЕРЖДЕНИЕ ВЫПОЛНИТЬ ОПАСНОЕ РАСПОРЯЖЕНИЕ ДИРЕКТОРА

- ПОСЛЕДНЯЯ ИНСТАНЦИЯ — ЕВРОПЕЙСКИЙ СУД ПО ПРАВАМ ЧЕЛОВЕКА

- Читать еще

- Ответственность бухгалтера по заработной плате

- Виды нарушений в области заработной платы

- Санкции за нарушения по зарплате

- Кто и в каком порядке может быть наказан за «зарплатные» нарушения

- Как бухгалтеру и другим сотрудникам избежать «зарплатных» санкций

- Вывод

- Неправильно начислили зарплату: куда обращаться и что делать?

- Как формируется заработная плата?

- Какие случаи некорректного начисления возможны?

- Как можно мирно решить вопрос с зарплатой?

- Удержание излишне выплаченных сумм с работника

- Добровольное доначисление заработной платы работодателем

- Что делать и куда обращаться, если неправильно насчитали зарплату?

- Как обратится в ГИТ?

- Как обратиться в суд или прокуратуру?

- 💡 Видео

Подстава №1: «сливают» сотрудники

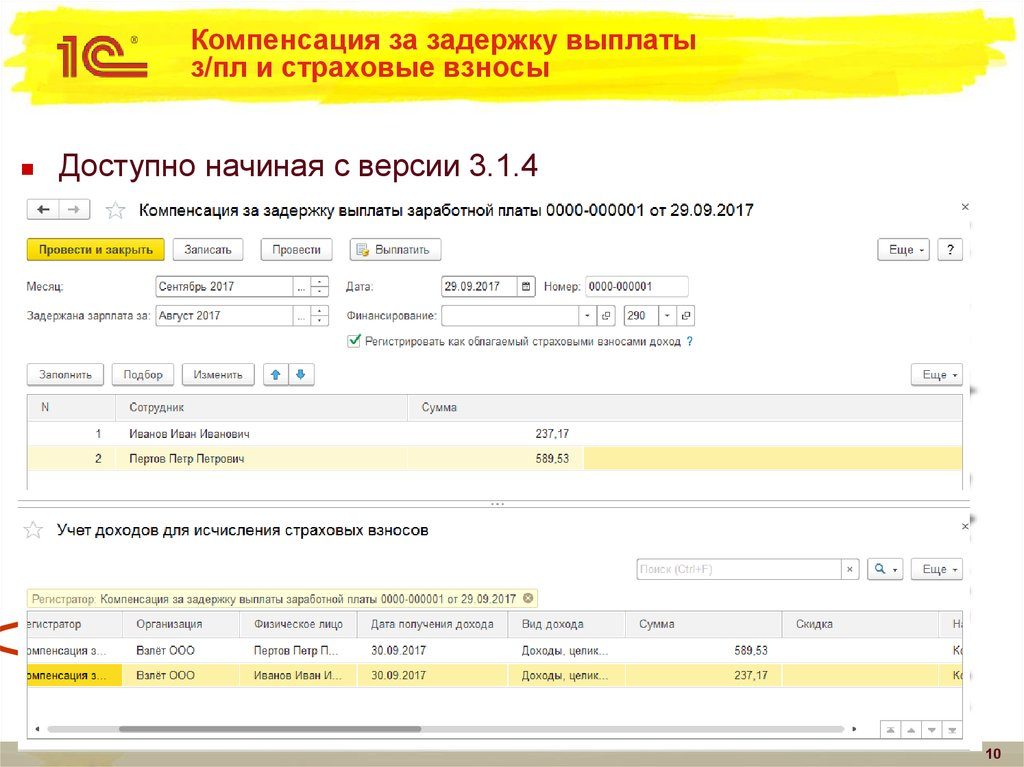

Кто несет ответственность за конвертные зарплаты? Конечно же, главбух, ведь он начисляет и выдает з/п. Так думают обиженные сотрудники, которые пришли жаловаться в налоговую. А сотрудникам фискальной службы такая ценная информация на руку.

Например, в Постановлении Седьмого ААС от 27.02.2013 №07АП-11641/2012 сотрудники компании указали, что их реальная зарплата не соответствует сведениям, которые работодатель представлял в налоговую.

«Черная» часть зарплаты начислялась на основании книг учета, а распределением выплат занимались руководитель и главбух.

Суд не поверил оправданиям главбуха и директора и вынес решение в пользу налоговиков в части доначислений НДФЛ и страховых.

Как поступить главбуху, например, в ситуации, когда собственник хочет сэкономить на зарплатах, а главбух понимает, чем все это чревато? Есть ли способ сказать: «Я здесь ни при чем», когда налоговики нагрянут. И поверят ему. А главбух «выйдет чистым из воды»?

Наталья Брылева

Юрист и налоговый консультант «Туров и партнеры»:

В данном случае единственный способ бухгалтеру, работающему в компании, обезопасить себя от ответственности за начисление конвертной зарплаты – это получить от работодателя приказ на совершение таких действий, но при этом бухгалтер должен доказать, что он не понимал, что данные операции незаконны. Да и вряд ли руководитель даст официальную бумагу на совершение противозаконных действий…

Подстава №2: Компьютер и флешки

Казалось бы, документы с подписями и печатями важнее, чем файлы с компьютера, изъятые у главбуха. И сами по себе эти «электронные аргументы» суд не рассматривает. Как например, в Постановлении АС Центрального округа от 10.03.2015 № А64-1522/2014.

Но, если есть бумажные «проблематичные» документы, то информация с компьютера будет дополнительным доказательством. Например, в Постановлении Второго ААС от 10.11.

2015 № 02АП-7952/2015 суд принял во внимание изъятые письма и файлы с компьютера и флеш-накопителя главного бухгалтера.

Я обратилась к техническим специалистам с вопросом: «Как защитить данные на компьютере от посторонних глаз и рук?» Может быть, это и не совсем «правильный» вопрос, но тем не менее актуальный для всех, кто хочет защитить данные на своих PC…

Павел Борзов

Технический специалист:

- Облачные технологии;

- Шифрование информации;

- Резервное копирование.

Обезопасить данные от непрофессионалов сейчас достаточно легко. Даже сотрудникам ФСБ отдела «К» можно «утереть нос». Правильно построенный комплекс мер по защите данных позволит не бояться попадания ваших самых важных данных в руки проверяющих органов. Этот комплекс мер состоит всего из 3-х шагов:

Любой ИТ-специалист среднего уровня должен понимать, о чем идет речь. Рассмотрим немного подробнее каждый из шагов.

https://www.youtube.com/watch?v=aOFEqlTU6jY

В настоящее время облачные технологии доступны абсолютному большинству потребителей. Получить в пользование программу (SaaS), виртуальный рабочий стол (DaaS), виртуальный компьютер (PaaS) или даже целую инфраструктуру (IaaS) сейчас проще простого. Поставщиков этих услуг немало как зарубежных, так и отечественных.

На самом деле, этот шаг нацелен больше на выигрыш времени во время «маски-шоу». Ведь на офисных компьютерах не хранятся важные данные, а проверяющие, как правило, надеются именно на получение данных с компьютеров офиса. Потребуется некоторое время, чтобы понять, что взять нечего и начать копать глубже.

Да, с отечественных поставщиков облачных технологий можно потребовать данные проверяемой организации, но это уже приличные сроки, за которые можно начать использовать другого поставщика и продолжить нормальное функционирование организации.

А для защиты данных, которые могут быть переданы поставщиками вступает в действие…

Пожалуй, самый главный шаг по защите информации. Решений для шифрования масса, тема эта актуальна. Как вариант, использовать программное обеспечение VeraCrypt, оно относится к классу открытого программного обеспечения, по его программному коду проводят аудиты безопасности на предмет наличия скрытых лазеек (backdoor).

Программа может зашифровать как часть данных компьютера, так и весь компьютер целиком. Без пароля зашифрованные данные получить невозможно, стойкий алгоритм шифрования и отсутствие лазеек делает процедуру дешифровки невозможной. Кстати, Владимир Туров на семинарах упоминает VeraCrypt (быв. TrueCrypt) для защиты информации.

К защите данных следует еще отнести контроль размещения этих данных. Можно зашифровать абсолютно все, но, когда придут люди в погонах и изымут компьютер, в котором в единственном экземпляре находятся защищенные данные, пусть проверяющие и останутся ни с чем, но и организации это принесет огромные проблемы, пока техника не вернется обратно в офис.

Этим третьим шагом часто пренебрегают, как правило, до первого случая утери данных. Существует хорошо работающее «правило 3-2-1»: иметь три резервных копии на двух разных носителях, при этом одну копию хранить вне офиса. Следуя этому простому правилу, можно не бояться ни пожара, ни потопа, ни других форс-мажоров.

И, конечно, резервные копии также нуждаются в шифровании.

А теперь взгляд с юридической точки зрения: «Насколько защита информации на компьютере законна? Если налоговая придет, и наткнется на непонятные иероглифы в мониторе, либо на ответ главбуха: «Я не помню пароль…», какие меры сотрудники фискальной службы смогут предпринять? Смирятся с невозможностью получить доступ, выпишут штраф, либо привлекут хакеров, ФСБ-ников и т.д.?

Наталья Брылева

Юрист и налоговый консультант «Туров и партнеры»:

Налоговики любят приписывать такие действия под п.п.7 п.1 ст.23 НК РФ. Вы обязаны выполнять законные требования налоговых органов при проведении проверки. Также вам запрещается какими-либо действиями препятствовать законной деятельности налоговых инспекторов при исполнении ими своих служебных обязанностей.

Видео:5 принципов как определить сколько платить сотрудникам / Управление персоналом 16+Скачать

Сколько главбухов посадили за 3 года и за что?

06.06.2021

Редакция провела большое исследование по налоговым уголовным делам с участием адвокатов и следователей. За последние три года таких дел стало больше. К счастью, обвиняемых главбухов по-прежнему мало. Но почти всегда их привлекают к делу как свидетелей.

Сделать из главбуха виновника всех бед очень сложно. Следователи в этом не заинтересованы.

Для них главбух — это лучший свидетель.

Почему следователям невыгодно делать из главбуха обвиняемого.Чтобы дать вам полную картину мира, мы проанализировали 2500 приговоров по налоговым уголовным делам за три года — 2014, 2015, 2021-й. Изучили официальную статистику Верховного суда за тот же период. Расспросили адвокатов и следователей о том, как сейчас обстоят дела.

https://www.youtube.com/watch?v=SmrBIxwy4G8

И сразу же хотим вас успокоить — сделать из главбуха виновника всех бед очень сложно. Да и сами следователи в этом не особо заинтересованы. Для них главбух — это лучший свидетель. Хотя в том, чтобы оказаться на его месте, тоже нет ничего приятного. Любое лишнее слово может обернуться против него.

По статистике, уголовных дел по налогам становится все больше. А число обвиняемых главбухов не растет. В среднем среди всех осужденных по налоговым преступлениям всего 1,5 процента главбухов. И в течение последних трех лет эта доля не меняется. Почему так происходит и может ли ситуация резко поменяться не в вашу пользу? Нет, не может.

Когда начинается уголовное расследование, то чаще всего тот, кого допрашивают в качестве главного свидетеля, потом становится обвиняемым. Но с главбухами наметилась противоположная тенденция. Для следователей главбух намного ценнее как хороший свидетель, чем как обвиняемый.

Он все знает, что происходит в компании, что делает директор, какие договоры заключает, куда уходят деньги и т.п. А обвинить его тяжело, потому что трудно доказывать, что это главбух принимал решения и все делал по своей воле, а не в силу подчинения директору.

Поэтому лучше иметь грамотного свидетеля — главбуха. С ним говорят по-дружески, убеждая, что он тут ни при чем и должен лишь сообщить информацию, которой владеет.

Но вы должны знать: свидетель вправе отказаться от показаний против себя и своих родственников.

Хотя следователи обычно намеренно забывают разъяснить об этом, сообщая, наоборот, что свидетель не вправе отказаться от дачи показаний, а за ложные показания несет уголовную ответственность (ст.

56, 307, 308 УПК РФ). Поэтому если вдруг запахло жаренным, то, возможно, лучше промолчать, чем наговорить лишнего.

Сколько заведено дел за уклонение от налогов (ст. 199, 199.1, 199.2 УК РФ)

2021 год

10 главбухов осудили, из них получили:

0 — реальный срок; 6 — условный срок; 4 — штраф; 2 дела развалилось;

2015 год

11 главбухов осудили, из них получили:

2 — реальный срок; 4 — условный срок; 5 — штраф; 0 – дела развалилось;

2014 год

8 главбухов осудили, из них получили:

2 — реальный срок; 3 — условный срок; 3 — штраф; 0 – дела развалилось;

Главбух проговорилась

Судья спрашивал главбуха, вела ли компания реальную деятельность или занималась обналичкой путем составления фиктивных документов. Главбух убеждала следователя, что деятельность была реальная, компания поставляла оборудование на производство. А потом проговорилась, что как только эту компанию слили, то сразу же открыли новую с аналогичной деятельностью.

Адвокат директора стал запугивать главбуха.

Главбух не хотела покрывать директора. И стала рассказывать следователю, что директор просил ее давать ложные показания, оправдывающие его. После чего адвокат директора стал пугать тем, что главбух тоже пойдет под статью. Но главбух не растерялась — она напомнила адвокату, что в таком случае директору грозит еще больший срок за группу лиц.

Главбух сама засомневалась в своей невиновности

Адвокат главбуха ходатайствовал, чтобы дело рассматривали в особом порядке. То есть главбух признает вину, и все заканчивается штрафом и возмещением ущерба. Судья спросила, признает ли главбух свою вину. Та ответили «да». А когда судья озвучила сумму долга — 18 млн руб., главбух стала отказываться и говорить, что в такой недоимке она не виновата.

Главбухов редко обвиняют в незаконном возмещении и обналичке

Неуплата налогов — это не единственное нарушение, за которое на главбуха могут завести уголовное дело или привлечь его как свидетеля. Есть еще две статьи:

— мошенничество при возмещении НДС (ст. 159 УК РФ);

— обналичка (ст. 172 УК РФ).

Как правило, наказывают за такие нарушения тоже директоров или учредителей. А процент обвиняемых главбухов крайне низок.

https://www.youtube.com/watch?v=SZze_28F1-8

Обвинить главбуха в таких преступлениях тоже сложно. Следователи должны доказать, что бухгалтер получил в итоге личную выгоду, знал о незаконных действиях директора или учредителя, участвовал в обогащении компании либо директора за счет бюджета.

Сделать главбуха обвиняемым сложно

Возможность привлечь главбуха к ответственности за налоговое нарушение в уголовном деле зависит от того, какие обязанности он выполняет (письмо Минфина России от 13 октября 2021 г. № 03-02-08/59759).

Уголовным нарушением считают умышленное включение в декларацию ложных сведений или непредставление такой декларации вообще. Но отчетность подписывает директор организации, а не главбух. И именно он отвечает за выбор контрагентов и платежи по налогам и взносам.

Главбух же получает первичные документы, вносит их в учетную программу и составляет отчетность. Платежки тоже проводят только с разрешения директора. Поэтому умысла у главбуха нет. Значит, это оплошность. За нее уголовной ответственности нет (ч. 2 ст. 25 УК РФ; п.

3, 8 постановления Пленума Верховного суда РФ от 28 декабря 2006 г. № 64).

Стало легче прекратить уголовное дело

Чтобы избежать реального срока, многие из обвиняемых просят судью рассматривать дело в особом порядке (ст. 314 УПК РФ). Тогда обвиняемый полностью признает свою вину, возмещает ущерб и больше ничего не пытается доказать. Как рассказали нам в следственном комитете, половину уголовных дел по налоговым преступлениям рассматривают в особом порядке. В таком подходе есть плюсы:

— нет судебного разбирательства, значит, не смогут найти другие нарушения;

— наказание будет меньше — не более 2/3 максимального срока или наиболее строгого вида наказания за данное преступление.

Но в таком случае нужно понимать: если главбух не полностью признает свою вину, то закрыть дело таким способом не получится.

За что еще, кроме налогов, привлекают бухгалтеров

4 года условно

История № 1. Бухгалтер перечислял себе подотчетные. Бухгалтер филиала имел доступ к электронным подписям и воспользовался этим, чтобы перечислять деньги с расчетного счета филиала на свой счет. В назначении платежа указывал, что это выдача под отчет.

Чтобы скрыть хищение, бухгалтер выгружал из программы банковскую выписку и удалял из нее операции по переводу денег. А еще создал на компьютере электронный адрес и с него самостоятельно отправлял компании письма якобы от Сбербанка о сбое в программе. Выписки и письма передавал главбуху. Бухгалтера обвинили в мошенничестве (ч. 4 ст. 159 УК РФ).

Он признал вину и частично возместил компании ущерб (приговор Усть-Янского районного суда Республики Саха (Якутия) от 14 февраля 2021 г. по делу № 1-8/2021).

2 года и 5 месяцев — реальный срок с возмещением ущерба

История № 2. Главбух возмещала НДС для себя. Главбух заявляла в декларациях НДС к возмещению. А в заявлениях на возврат указывала неактивный счет в банке — компания его уже не использовала.

Через несколько дней после того, как деньги поступали на счет, она перечисляла их небольшими суммами на счет ООО, в котором была директором. Платежки оформляла якобы на оплату товаров, займы и т.п. по фиктивным договорам с ООО.

Также перечисляла деньги на свою пластиковую карту, карты мужа и сына.

Впоследствии экспертиза показала, что многие подписи директора на платежках и заявлениях на возврат подделала главбух. А на допросах директор рассказал, что несколько раз спрашивал главбуха, почему компания не получает возмещение НДС. Она поясняла, что, если возвращать налог, инспекторы замучают проверками.

Лишние счета директор тоже давно просил закрыть. Когда все раскрылось, главбух пояснила, что деньги ей нужны были для развития своего бизнеса и она планировала их вернуть. Но это не помогло. Главбуха обвинили в мошенничестве (ч. 3 ст. 159 УК РФ) и дали реальный срок (приговор Центрального районного суда г. Читы от 22 июня 2015 г.

по делу № 1-15 /2015).

3 года условно и обязательные работы 240 часов

История № 3. Бухгалтер завышала себе зарплату. Бухгалтер готовила документы по зарплате. Правильный вариант давала на подпись руководству. А заодно делала еще один реестр зарплаты — для банка. В этом реестре завышала свою зарплату.

В результате банк зачислял на ее счет больше. В итоге бухгалтера обвинили в мошенничестве (ч. 1, 3 ст. 159 УК РФ). Она признала вину и частично компенсировала учреждению ущерб. Поэтому срок — условный (приговор Советского районного суда г. Новосибирска от 24 января 2021 г.

по делу № 1-44 /2021).

Смогут ли на меня завести дело, если я внештатный главбух?

Да, за уклонение от налогов привлечь могут и человека, который неофициально выполняет обязанности главбуха или бухгалтера. В жизни такие примеры есть (приговор Коряжемского городского суда Архангельской области от 23 апреля 2014 г. по делу № 1-50).

Доказательствами может быть любая информация, что этот бухгалтер ведет учет, знает, что контрагенты — это однодневки, а сделки — фиктивные, умышленно включал в декларацию ложные сведения.

Доказать ведение учета могут электронная переписка, пояснения работников, информация по компании в личном компьютере бухгалтера; IP-адрес компьютера, с которого сдавали отчетность или отправляли проекты документов в компанию и т.д.

Какие бумажки сохранить, чтобы потом не остаться крайним

Адвокаты рекомендуют сохранять всю переписку с директором, где он требует провести незаконные операции. В том числе письма по электронной почте, смс, сообщения в skype и т.п. программах.

Суды сейчас принимают такие переписки в качестве доказательств. Но торопиться выкладывать все следователю не нужно. Лучше сначала обсудить все с адвокатом.

Возможно, какая-то переписка может сработать не на пользу и подтвердить, что бухгалтер осознанно пошел на нарушение, а значит, у него был умысел.

Советуем почитать:

Видео:Как компании занижают твою ЗАРПЛАТУ? Типичные уловки работодателейСкачать

Главбухов обязали платить долги компаний

Конституционный суд разрешил ИФНС взыскивать долги компании с ее главбуха, директора и юриста. В статье расскажем, кому из бухгалтеров грозит пожизненная кабала и как от нее защититься.

ДОЛГИ КОМПАНИИ ПЕРЕЛОЖИЛИ НА БУХГАЛТЕРА

В деле, которое рассмотрели судьи, бухгалтер ошиблась — неверно признала доходы компании на спецрежиме. Из-за этого налоговики доначислили НДС. Сумма недоимки превысила 5 млн руб.

, поэтому на бухгалтера завели уголовное дело по статье 199 УК, правда, потом амнистировали. Но проблемы бухгалтера не закончились.

Налоговая инспекция подала иск о том, чтобы долги компании взыскали с бухгалтера (схема 1).

СХЕМА 1. КАК НА БУХГАЛТЕРА ПЕРЕЛОЖИЛИ ДОЛГИ КОМПАНИИ

Конституционный суд признал, что в рамках налогового законодательства нет оснований взыскать налоговую недоимку компании с кого-либо другого. Но тут же суд указал выход: налоговики вправе обратиться за взысканием налоговых долгов компании с физического лица в рамках гражданского законодательства (п. 3.5 постановления Конституционного суда от 08.12.2021 № 39-П).

Читайте популярные статьи по зарплате

Вывод Конституционного суда в постановлении от 08.12.2021 № 39-П формально противоречит пункту 3 статьи 2 Гражданского кодекса: к налоговым отношениям гражданское законодательство не применяется, если этого не требует закон. Но налоговиков это противоречие не смущает. ФНС уже выпустила руководство к действию для налоговых инспекций (письмо ФНС от 09.01.2021 № СА-4-18/45@).

ФНС РАССКАЗАЛА, КАК БУДЕТ ВЗЫСКИВАТЬ НАЛОГОВЫЕ ДОЛГИ КОМПАНИИ С БУХГАЛТЕРОВ

В письме от 09.01.2021 № СА-4-18/45@ ФНС установила порядок действий налоговых инспекций. Любому бухгалтеру полезно знать тактику налоговиков.

С кого налоговики будут взыскивать налоговые долги компании

По инструкции ФНС, налоговый инспектор подаст иск о возмещении вреда, причиненного компанией бюджету, к бухгалтеру, который:

- совершил налоговое преступление, из-за чего компания не уплатила налог в бюджет и у нее образовалась налоговая недоимка;

- осужден в уголовном процессе и освобожден от ответственности в связи с амнистией или истечением срока давности.

НЕ СТОИТ НАДЕЯТЬСЯ, ЧТО ВАС НЕ КОСНЕТСЯ ВЗЫСКАНИЕ ДОЛГОВ КОМПАНИИ

Постановление № 39-П нельзя рассматривать в отрыве от общих тенденций. Для главбухов, руководителей и других лиц, влияющих на решения компаний, они неутешительные.

https://www.youtube.com/watch?v=kLAig9aoNrc

Еще 6—7 лет назад Следственный комитет возбуждал уголовные дела по каждому шестому материалу, в 2021 году — по каждому второму. Стоимость имущества, арестованного в целях возмещения ущерба в 2013 году, составила 2,3 млрд руб., в 2021 — 7,9 млрд руб. (по данным журнала «Налоговед», 2021, № 2).

Условия, при которых на бухгалтера переложат долги компании

Налоговикам все равно, с кого взыскать деньги в бюджет. Если компания или кто-то за нее сможет погасить ущерб, бухгалтера не тронут. Инспекторы обратятся в суд за взысканием налоговых долгов компании с бухгалтера, если (п. 5 письма № СА-4-18/45@):

КС признал обращение в суд по взысканию с физлиц долга компании правомерным в исключительных случаях. ФНС произвольно расширяет этот перечень:

- в ИФНС вернулся исполнительный лист, выставленный компании, в связи с тем, что судебный пристав не имеет возможности его исполнить;

- прекращено дело о банкротстве компании-налогоплательщика;

- есть признаки, что компания — не действующее юрлицо;

- в ЕГРЮЛ указаны недостоверные сведения о компании;

- текущее финансово-хозяйственное состояние компании не дает возможности удовлетворить требования по уплате налога;

- у ИФНС нет оснований взыскать долги компании с других физлиц или у этих лиц нет активов для взыскания.

Как инспекторы будут доказывать вину бухгалтера в долгах компании

Налоговики будут взыскивать с бухгалтера налоговые долги компании, если виноват он (п. 1 письма № СА-4-18/45@). По мнению ФНС, вина бухгалтера, которого освободили от уголовной ответственности по не реабилитирующему основанию, бесспорно доказана (схема 2 ниже).

СХЕМА 2. БЕССПОРНЫЕ, ПО МНЕНИЮ ФНС, ДОКАЗАТЕЛЬСТВА ВИНЫ БУХГАЛТЕРА

Скачать схему 2

Чтобы усилить свою позицию в суде, налоговики исследуют дополнительные доказательства вины бухгалтера (схема 3 ниже).

СХЕМА 3. ДОПОЛНИТЕЛЬНЫЕ ДОКАЗАТЕЛЬСТВА ВИНЫ БУХГАЛТЕРА

Скачать схему 3

Налоговики обратят внимание суда на сопутствующие обстоятельства: подделку документов, использование налоговых схем, противодействие следствию в уголовном процессе и т. д.

Уверены, что не пропустили срок для пояснений ИФНС? Ответьте на 5 вопросов и убедитесь, что Вам не грозят штрафы за просрочку. Пройти тест

Какие обстоятельства повлияют на решение суда

По иску ИФНС суд изучит материалы налоговиков, исследует личность бухгалтера, оценит, насколько он причастен к хозяйственной деятельности компании, какое влияние оказывал на принятие решений и какие изменения в его имущественном положении случились после правонарушения (п. 1 и 3 письма № СА-4-18/45@).

Суд учтет текущее состояние компании. Если компания действует и платит по счетам, долги компании с бухгалтера не взыщут (п. 3.5 постановления № 39-П). Если компания прекратила деятельность, обанкротилась или больше не зарегистрирована в ЕГРЮЛ, бухгалтеру придется платить. Но даже в этом случае у бухгалтера остается два пути:

- доказать отсутствие злого умысла, фактов обогащения, свою непричастность к принятию решений;

- указать другое виновное лицо из числа руководителей или собственников, несколько лиц.

На основании всех данных суд вынесет одно из возможных решений — вред, причиненный бюджету компанией:

- взыскать с бухгалтера;

- не взыскивать с бухгалтера;

- взыскать с бухгалтера часть суммы, а остаток взыскать с другого физлица.

Какую сумму взыщут с бухгалтера

Конституционный суд включил в сумму вреда, который можно взыскать с бухгалтера, недоимку по налогу и пени (схема 4 ниже). Штраф он разрешил не включать в сумму вреда (п. 3.3 постановления Конституционного суда от 08.12.2021 № 39-П).

СХЕМА 4. СУММА, КОТОРУЮ ВЗЫЩУТ С БУХГАЛТЕРА

Скачать схему 4

ФНС полагает, что штраф можно взыскать с физлица в пользу компании как компенсацию убытка

По иску налоговой инспекции суд может взыскать с бухгалтера неполную сумму долга компании (апелляционное определение Оренбургского областного суда от 21.09.2021 № 33–6322/2021).

Но решение суда бухгалтер должен исполнить, несмотря на личные обстоятельства, включая даже банкротство. В случае банкротства физического лица его долг перед бюджетом не спишут (ч. 5 и 6ст. 213.

28 Федерального закона от 26.10.2002 № 127-ФЗ). Схема 5 ниже.

СПАСЕНИЕ БУХГАЛТЕРА ТОЛЬКО В ЕГО РУКАХ

Право на ошибку имеет каждый. Только бухгалтеру ошибка может обойтись слишком дорого. Разберемся, как избежать непомерных выплат из личного бюджета.

Как бухгалтеру предупредить непомерные платежи за компанию

Если устно получили опасное распоряжение директора, требуйте письменного подтверждения (ч. 8 ст. 7 Федерального закона от 06.12.2011 № 402-ФЗ). Если дело дойдет до суда, этот документ подтвердит отсутствие вашей вины. Ниже смотрите образец запроса письменного подтверждения опасного распоряжения директора.

ОБРАЗЕЦ 1. ЗАПРОС ПИСЬМЕННОГО ПОДТВЕРЖДЕНИЯ ОПАСНОГО РАСПОРЯЖЕНИЯ ДИРЕКТОРА

Во время налоговой проверки. Налоговиков премируют за собираемость налогов и доначисления. Налоговик не друг бухгалтера. Ему нет дела до справедливости и ваших проблем. Еще на стадии налоговой проверки отстаивайте каждую копейку, каждый рубль, каждое слово и запятую в акте.

https://www.youtube.com/watch?v=3PlI6WUW4Kw

Не соглашайтесь «договориться по-хорошему», настаивайте на точном исполнении всех процедур. Если сумма доначисления налога не превысит крупный размер — 5 млн руб., у налоговиков не будет оснований передать дело следователю.

В любом случае возьмите в канцелярии копии документов о своем назначении на должность, убедитесь, что у вас на руках есть ваш экземпляр трудового договора, копия должностной инструкции с перечнем ваших полномочий. Сделайте копии положительных заключений по предыдущим налоговым проверкам.

В период следствия. Следователь получает премию за раскрытые преступления. Он тоже не союзник бухгалтера. Даже добровольное содействие следствию может окончиться осуждением. Защищайте свои права до последнего. Трезво оценивайте последствия амнистии: да, в тюрьму не посадят, но есть риск всю жизнь платить налог за компанию.

Что предпринять после завершения уголовного процесса

Уголовное дело прекратили по нереабилитирующим основаниям. Расслабляться нельзя.

После амнистии или истечения срока давности. Держите на контроле текущие дела компании. Если вы там больше не работаете, узнайте, действует ли она. Проверьте ЕГРЮЛ.

Уточните, выплачивает ли компания долги по налогам, не сократился ли объем выручки, вовремя ли работники получают зарплату, нет ли текучки. Любой сбой — сигнал опасности.

Если компания не сможет гасить долг перед бюджетом, его могут повесить на вас.

Как защититься, если налоговики подали иск о взыскании долгов компании с вас

Нет презумпции невиновности. Помните, в гражданском процессе доказать свою невиновность должен сам ответчик. А налоговики считают, что раз было уголовное дело — вина доказана. Конечно, суд потребует от налоговиков доказательства вашей вины, но не стоит ждать автоматического оправдания.

Подготовьте документы. Соберите положительные характеристики с разных мест работы, с места жительства. Проверьте, какое имущество числится за вами и вашими родственниками. Вам нужно доказать, что вы не разбогатели после того, как компания совершила налоговое правонарушение.

Вам пригодятся копии материалов предыдущих налоговых проверок с положительным исходом, приказа о назначении, должностной инструкции, экземпляр трудового договора, письменное распоряжение выполнить незаконную операцию (образец 2 ниже).

ОБРАЗЕЦ 2. ПИСЬМЕННОЕ ПОДТВЕРЖДЕНИЕ ВЫПОЛНИТЬ ОПАСНОЕ РАСПОРЯЖЕНИЕ ДИРЕКТОРА

Донос. Если очевидно, что судьи склонны решить дело в пользу налоговиков и выплат за компанию не избежать, вы вправе использовать крайнюю меру — донос на другого «физика». Если суд сочтет ваши аргументы убедительными, тот разделит с вами бремя платежа.

ПОСЛЕДНЯЯ ИНСТАНЦИЯ — ЕВРОПЕЙСКИЙ СУД ПО ПРАВАМ ЧЕЛОВЕКА

Если в российских судах вам не удастся защитить свой кошелек, остается Европейский суд по правам человека. Пока его решения являются обязательными для исполнения в Российской Федерации. Согласно статье 1 Протокола № 1 к Конвенции о защите прав человека и основных свобод, принятой в Париже 20.03.

1952, «никто не может быть лишен своего имущества иначе как в интересах общества и на условиях, предусмотренных законом». Российский закон не предусматривает взимание с физических лиц налогов юридического лица. Вы имеете высокие шансы выиграть свое дело в ЕСПЧ и получить компенсацию из российского бюджета.

Читать еще

ОТЧЕТНОСТЬ

Способ избежать уточненок по 6-НДФЛ

ПРОВЕРКИ

Главбухов обязали платить долги компаний

ВЫПЛАТЫ РАБОТНИКАМ

Роструд одобрил новинки бухгалтерских программ по расчетным листкам

МРОТ вырос: проверьте зарплату и пособия работникам

Как новый МРОТ повлиял на средний заработок

ТОП-6 желаний работников: отказать или согласиться, если работник просит…

ВЫПЛАТЫ РАБОТНИКАМ

Шпаргалка: как поступать с переплатой по НДФЛ

Как применять районный коэффициент к разным пособиям

https://www.youtube.com/watch?v=1I4BE4cvV6k

Безопасные способы оформить расходы подотчетника

Как платить аванс и считать НДФЛ новому работнику

Как оплатить работу в период замещения

Пропал больничный лист: действия бухгалтера до и после выплаты пособия

ДОКУМЕНТООБОРОТ

Работник менял фамилию, паспорт, прописку — совет Роструда обезопасит от ошибок в отчетах

СРОЧНАЯ КОНСУЛЬТАЦИЯ

Как оплачивать работу на сменном режиме сутки через трое

Роструд: удержите эти суммы из аванса по зарплате

Как безопасно поменять сроки выплаты зарплаты

ТЕСТЫ

Проверьте свои знания

КАЛЕНДАРЬ

Отчеты и платежи в мае 2021 года. Новые сроки

ЗА ЧАШКОЙ ЧАЯ

В какой стране самые счастливые бухгалтеры

К ЧЕМУ ГОТОВИТЬСЯ

Обзор грядущих изменений

У НАС В ГОСТЯХ

В мае не маяться 🙂 Весенняя перезагрузка бухгалтера

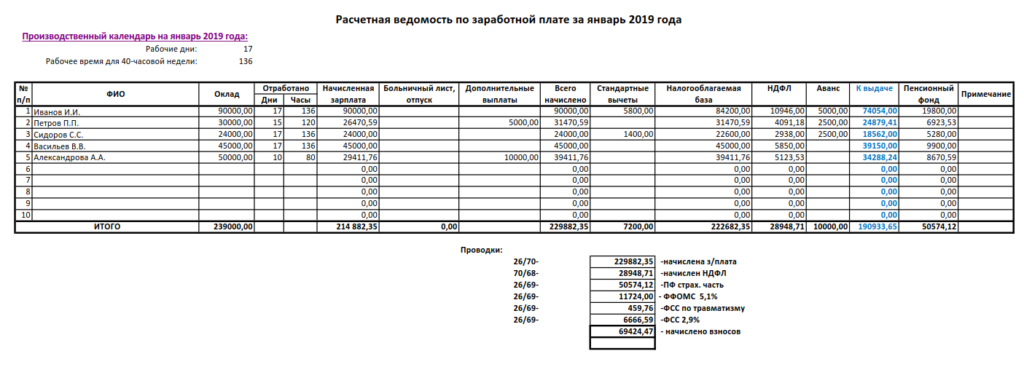

Видео:Как считать зарплату | полный цикл зарплаты за месяц от бухгалтераСкачать

Ответственность бухгалтера по заработной плате

Ошибки в порядке начисления и выплаты заработной платы — весьма серьезное правонарушение, а иногда — и уголовное преступление. Конечно, за все, что происходит в компании, в первую очередь отвечает директор.

Но руководитель не занимается расчетом зарплаты, поэтому справедливо будет в ряде случаев разделить ответственность между ним и теми, кто отвечает за этот участок работы.

Рассмотрим, какова может быть ответственность главного бухгалтера за невыплату заработной платы и другие нарушения в этой сфере.

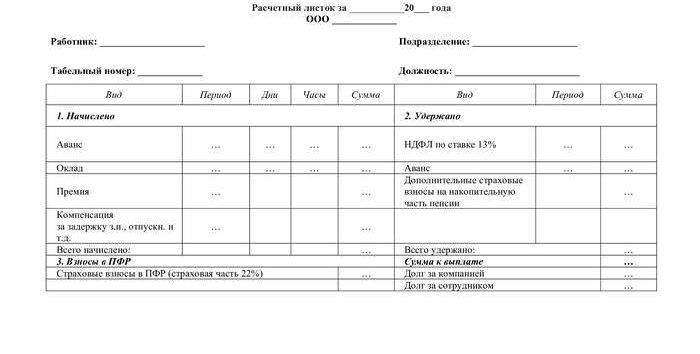

Виды нарушений в области заработной платы

В первую очередь зарплату надо начислить, и уже на этом этапе возникает немало проблем:

- Неправильный расчет суммы (не учтена часть рабочего времени, выполненной нормы и т.п.).

- Неверно определен размер заработной платы в тех случаях, когда выплаты должны производиться «по-среднему» (отпускные, командировки и т.п.)

- Неправильное применение налоговых вычетов.

- Технические ошибки.

Надо иметь в виду, что неверное начисление заработной платы может быть связано не только с занижением, но и с завышением суммы. Это тоже может повлечь за собой потери для предприятия. Ведь если работник откажется добровольно вернуть переплату, то заставить его можно далеко не всегда (определение Верховного Суда РФ от 20.01.2012 № 59-В11-17).

В связи с выплатой зарплаты могут возникнуть следующие нарушения:

- Просрочка выплат. Здесь нужно учитывать конкретный вид выплаты. «Обычная» зарплата перечисляется не реже двух раз в месяц, конкретные даты выплат устанавливаются во внутренних локально-нормативных актах; отпускные — не позднее, чем за три дня до начала отпуска; окончательный расчет — в день увольнения и т.д.

- Невыдача расчетного листка или его оформление с нарушениями.

- Невыплата компенсации при просрочке.

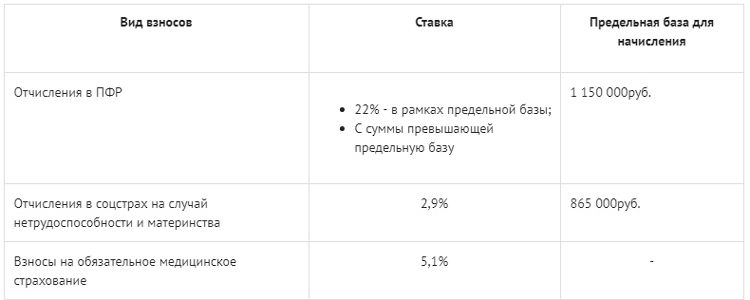

Не следует забывать, что выплаты работникам являются базой для исчисления и страховых взносов. Поэтому ошибки в расчете зарплаты обычно влекут за собой и налоговые нарушения.

Санкции за нарушения по зарплате

Наказания в этой области могут быть применены на основании следующих разделов законодательства:

- Административные санкции за нарушения порядка начисления и выплаты зарплаты, если они не образуют состав уголовного преступления. Также в административном порядке ответственные лица могут быть наказаны и за налоговые правонарушения.

- Налоговые санкции применяются к организации или ИП при занижении базы по НДФЛ или взносам.

- Уголовное наказание грозит должностным лицам при длительной просрочке по зарплате или крупной недоимке.

| Просрочка по зарплате менее 2 месяцев | п. 6 и 7 ст. 5.27 КоАП РФ | до 30 | до 20 | — |

| Другие «зарплатные» нарушения | п. 1 и 2 ст. 5.27 КоАП РФ | до 20 | до 3 | — |

| Грубое нарушение требований к бухгалтерскому учету и отчетности. Занижение/Искажение сумм НДФЛ и взносов в некрупном размере (не менее чем на 10%) | ст. 15.11 КоАП РФ | до 20 | до 2 | — |

| Полная невыплата зарплаты свыше 2 месяцев или частичная (менее 50%) — свыше 3 месяцев | ст. 145.1 УК РФ | до 500 | до 5 | до 5 |

| Неуплата НДФЛ и взносов свыше 5 млн. руб. за три года | ст. 199 УК РФ | до 500 | до 3 | до 6 |

Кто и в каком порядке может быть наказан за «зарплатные» нарушения

Если речь идет именно о просрочке по зарплате и других подобных нарушениях, то их выявляют сотрудники трудовой инспекции. Это могут быть как плановые проверки, так и реакция на заявления работников.

https://www.youtube.com/watch?v=40_kFqLebKE

Уплату налогов и взносов контролируют специалисты ФНС в рамках выездных и камеральных проверок.

Если каким-либо ведомством будут выявлены признаки преступления, материалы направятся в правоохранительные органы.

Важно!

В первую очередь ответственность за все нарушения ложится на директора. В частности, при длительной невыплате зарплаты (ст. 145.1 УК РФ) закон прямо говорит об ответственности именно руководителя.

В других случаях наказанию подлежат абстрактные «должностные лица», но на практике это также обычно бывает руководитель.

Главный бухгалтер или рядовые специалисты привлекаются к ответственности редко. Проверяющим проще задействовать этих сотрудников в качестве свидетелей, чтобы обвинить руководителя организации. В связи с чем ответственность бухгалтера за неправильное начисление заработной платы возникает уже в рамках трудового права.

Штрафные санкции за нарушения по начислению и выплате зарплаты в соответствии со ст. 5.27 КоАП могут быть наложены не только на должностное лицо, но и на организацию. И суммы здесь более значительные — до 100 тыс. руб.

Кроме того, при неуплате НДФЛ или взносов на компанию может быть наложен штраф в размере от 20% до 40% суммы недоимки (ст. 122 НК РФ). Все эти суммы организация теоретически может взыскать с виновного лица (ст. 242 ТК РФ).

Как призвать к ответственности главного бухгалтера

Но на практике такое взыскание связано с рядом ограничений. Ответственность главбуха или ответственность бухгалтера-расчетчика в общем случае ограничена среднемесячным заработком (ст. 241 ТК РФ).

Важно!

Полная материальная ответственность может быть применена к работнику, если с ним заключен соответствующий договор (ст. 242 ТК РФ), а также в особых случаях, установленных статьей 243 ТК РФ. Примером может служить причинение ущерба в результате административного правонарушения или преступления.

И в любом случае, если работник отказывается платить добровольно, ущерб в сумме, превышающей среднемесячный заработок, может быть взыскан только через суд (ст. 248 ТК РФ).

Как бухгалтеру и другим сотрудникам избежать «зарплатных» санкций

Расчет заработной платы — один из наиболее сложных участков бухучета. Здесь необходимо обладать не только бухгалтерскими, но и юридическими знаниями. А законодательство в этой сфере меняется весьма часто.

Ситуация усугубляется, если на этом участке возникают трудности организационного характера. Проблемы с поиском работников высокой квалификации, текучка кадров, декретные отпуска и больничные сотрудников — все это может стать причиной ошибок и применения санкций.

На самом деле, клиентов 1C-WiseAdvice эти проблемы обходят стороной, потому что у нас достаточно ресурсов и опыта, чтобы сделать обслуживание:

- не отвлекающим внимание клиента от первостепенных бизнес-задач (наши стандарты работы и автоматизация процессов позволяют при замене специалиста передавать дела незаметно для клиента);

- профессиональным и полезным (по какому-либо вопросу клиента консультирует профильный специалист, который имеет знания и опыт работы в необходимом направлении).

А еще, хотелось бы сказать, что, беря расчет зарплаты в свои руки, мы отвечаем за налоговую безопасность своих клиентов, ведь с фондом оплаты труда связана значительная часть фискальной нагрузки.

Вывод

За «зарплатные» нарушения к должностным лицам могут быть применены административные или уголовные санкции.

Обычно к ответственности привлекается руководитель. Главбух и, тем более, рядовые исполнители, как правило, фигурируют в качестве свидетелей.

К юридическому лицу также могут быть применены санкции в соответствии с КоАП РФ и НК РФ. Указанные штрафы организация может взыскать с виновных лиц (в том числе и с бухгалтера) в рамках трудовых правоотношений.

Специалисты нашей компании знают, как оградить вас от перечисленных выше проблем. На личной встрече мы готовы рассказать подробнее об аутсорсинге расчета зарплаты.

Видео:Сколько платить сотрудникам? | 5 ошибок при начислении зарплатыСкачать

Неправильно начислили зарплату: куда обращаться и что делать?

Корректный и своевременный расчет зарплаты является прямой обязанностью работодателя. Если неверно выплаченная сумма стала результатам ошибки, это как правило, решается внутри компании. А вот умышленное занижение суммы доходов сотрудника вполне может стать причиной разбирательств со стороны компетентных органов.

Основы формирования, начисления и выплаты оплаты за труд заложены в гл. 21 ТК РФ. Более того, согласно ст. 57 ТК РФ в трудовом договоре обязательно должны содержаться положения о условиях начисления заработной платы:

- Суммы тарифных ставки, окладов, или сдельных расценок;

- Размер доплат, премий и иных стимулирующих выплат;

- Надбавки и доплаты, связанные с различными условиями труда.

Если указанные положения не найдут своего отражения в трудовом договоре, он может быть признан незаключенным или расторгнут.

При определении системы заработной платы в компании работодатель обязательно закрепляет в локальных актах компании:

- Состав элементов системы оплаты труда;

- Порядок расчета всех частей заработной платы;

- Условия и порядок применения стимулирующих выплат;

- Порядок осуществления удержаний;

- Условия возникновения нестандартных выплате не предусмотренных законодательством.

- Сроки выплаты заработной платы.

Ответственность за ошибки в начислении заработной платы несут руководитель и главный бухгалтер компании. Ответственность бухгалтера за неправильное начисление зарплаты выражается в наложении на него дисциплинарного взыскания за неисполнение обязанностей.

https://www.youtube.com/watch?v=t1OZVOKMdRs

Закрепленные в локальных актах условия должны неукоснительно соблюдаться компаниями и любое отступление от них будет нарушением прав сотрудника.

Как формируется заработная плата?

В настоящее время наибольшее распространение получили повременная и сдельная, а также смешанная форма оплаты труда. В свою очередь каждая из форм имеет отдельные системы, которым присущи различные варианты расчета:

- Повременная:

- Простая повременная система – включает только оклад или часовую ставку и начисляется строго за количество фактически отработанного сотрудником времени.

- Повременно-премиальная система – помимо тарифной составляющей за отработанное время включает также стимулирующие выплаты, начисляемые по различным алгоритмам;

- Сдельная:

- Простая сдельная система – расчет зарплаты происходит путем умножения количества произведенной продукции на единицу на определенный временной промежуток;

- Сдельно-повременная помимо прямой сдельной оплаты за произведенную продукцию или работу включает стимулирующие выплаты рассчитываемые по разнообразным алгоритмам

- Смешанная система – наиболее сложные на практике варианты расчета заработной платы, включающие как повременный, так и сдельный заработок в сочетании со стимулирующими выплатами или без них.

Кроме этих систем существуют и другие специфические варианты: аккордная, бестарифная, комиссионная форма. Однако на практике их применение крайне ограничено.

Какие случаи некорректного начисления возможны?

В общем виде возможные ошибки могут приводить к 2 видам последствий:

- Переплата сотруднику, этот факт несет негативные последствия для компании, так как просто так удержать подобные суммы невозможно;

- Недоплата сотруднику, лишает работника части заработных средств к существованию и может стать потенциальным источником проблем для компании.

Оба варианта довольно часто встречаются на практике несмотря на автоматизацию большинства учетных процессов. При этом причины неправильно начисленной зарплаты также могут быть различными:

- Счетная или механическая ошибка, вызванная сбоем программы или изначально некорректно прописанными в ней алгоритмами;

- Небрежное отношение расчетчика к своим обязанностям, пренебрежение инструментами контроля выполненной работы;

- Умышленное занижение или напротив излишнее начисление заработной платы.

Формально, не требующим разбирательств и применения наказания может быть только первый вариант. В остальных случаях требуется всестороннее расследование обстоятельств произошедшего и принятие со стороны работодателя мер к недопущению повторения подобных фактов в будущем.

При этом любая из указанных выше проблем может быть решена посредством переговоров между работником и нанимателем или если им не удастся прийти к обоюдному согласию способна перерасти в настоящий конфликт, порою доходящий до судебных разбирательств.

Как можно мирно решить вопрос с зарплатой?

Как правило, довольно быстро решаются вопросы по начислению заработной платы, связанные со счетными ошибками или недосмотром конкретного специалиста. К счетным относятся ошибки, вызванные неправильными арифметическими вычислениями. Однако к таковым нельзя причислить:

- Задвоение суммы выплаты работника;

- Неверное использование установленных тарифных сеток, системы окладов;

- Некорректное применение законодательства в ходе выполнения вычислений.

Подобные ошибки может обнаружить как получающий зарплату сотрудник, так и бухгалтер ее считающий. В обоих случаях чаще всего происходит пересчет заработной платы и ее доплата, либо напротив удержание излишне выплаченных сумм с работника.

Удержание излишне выплаченных сумм с работника

Самостоятельно удержать сумму переплаты работодатель может только в течение месяца с момента ее проведения. При этом без согласия работника можно произвести удержания только в случаях оговоренных в ст. 137 ТК РФ, а именно:

- Если выданный аванс не отработан;

- Если сотрудник не отчитался по выданным ранее в подотчет суммам;

- Если сотрудником были получен средний заработок за использованный отпуск, стаж для которого он не выработал;

- В случае допущения счетной ошибки.

Размер разового единовременного удержание не может быть более 20% от суммы заработной платы.

https://www.youtube.com/watch?v=gytumgNYc7M

Но даже в этом случае обязательно наличие письменного ознакомления сотрудника с приказом на возврат переплаты. В прочих ситуациях лучше получать его письменное согласие, в противном случае взыскивать ее с него придется через суд. А сделать это будет очень сложно так как согласно ст.

1109 ГК РФ не подлежит возврату заработная плата, переплаченная работнику в связи со счетной ошибкой при отсутствии недобросовестности и корыстного умысла с его стороны. Поэтому мирное решение в подобных обстоятельствах и в интересах работодателя.

Лучше, если работник самостоятельно напишет заявление изъявив добровольное желание на удержание.

Добровольное доначисление заработной платы работодателем

В большинстве случаев вопросы по заниженному размеру выплат возникают у работника. Это происходит уже на стадии ознакомления с расчетным листком, еще до перечисления денежных средств на его счет.

После этого сотрудник обращается в бухгалтерию.

Если расчетчик видит, что была допущена ошибка с его стороны он, как правило, старается быстро провести доначисление и включить сумму платежное поручение для перевода на банковскую карту.

Иногда ошибка всплывает с опозданием в месяц, два или больше. Тогда сотрудник также приходит в бухгалтерию. При этом если претензии сотрудника правомерны, бухгалтер, сообщает работнику срок, в течение которого долг будет погашен. Чаще всего это ближайший день выплаты заработной платы. После этого он проводит пересчет и отправляет деньги сотруднику в назначенный срок.

Что делать и куда обращаться, если неправильно насчитали зарплату?

Нередко процесс выяснения причины не полностью начисленного заработка перерастает в конфликт и договориться с работодателем не удается. Имеют место ситуации, когда при увольнении с работниками не полностью производят расчет. В таком случае сотруднику не остается ничего иного, как обратиться в контролирующие органы.

Если конфликт не удается разрешить мирно, сотрудник имеет возможность:

- Обратится в ГИТ;

- Подать иск в суд;

- Обратится в прокуратуру.

При этом никто не запрещает сотруднику обратиться одновременно в суд и в прокуратуру, а вот обратиться в ГИТ после подачи иска в суд уже нельзя.

Как обратится в ГИТ?

Согласно ст. 353 ТК РФ надзор за соблюдением ТК РФ осуществляется Федеральной службой по труду и занятости (Рострудом) и ее региональными отделениями. Подать жалобу можно лично, или по электронной почте, при этом в ней обязательно нужно указать:

- Идентификационную информацию об органе, куда направляется жалоба;

- ФИО и контактные данные обратившегося;

- Суть претензий;

- Дату и личную подпись заявителя.

Желательно, помимо этого, подготовить перечень документов для обоснования своих требований:

- Расчетные листки за периоды, по которым возникли разногласия;

- Трудовой договор, а также выписки из коллективного договора или положения по оплате труда в части положений, которым противоречат произведенные начисления.

Как правило, по итогам обращения ГИТ проводит внеочередную проверку работодателя и при обнаружении нарушений выносит предписание об устранении либо передает материалы проверки в суд.

Как обратиться в суд или прокуратуру?

На то, чтобы обратится в суд по вопросам не полностью выплаченной заработной у работника есть 1 год с даты наступления срока для ее выплаты.

В исключительных случаях указанный срок может быть восстановлен судом (ст. 392 ТК РФ).

Подобные споры, как правило, рассматриваются районными судами по месту расположения работодателя, однако иски по восстановлению трудовых прав могут быть рассмотрены по месту жительства работника.

Обращение в прокуратуру по сути аналогично порядку обращения ГИТ, заявление также составляется в произвольной форме с указанием того же набора информации. Прокуратура проведет проверку и по ее итогам внесен предписание об устранении нарушений либо передаст материалы для возбуждения дела в суд.

💡 Видео

Главбух FAQ #16. Анастасия Синицына отвечает на вопросы про зарплатуСкачать

Главбух FAQ #14. Михаил Шувалов отвечает на вопросы о зарплате, страховых взносах и отпускеСкачать

Фонд оплаты трудаСкачать

КАК получить ЗАРПЛАТУ с работодателя БАНКРОТА? #банкроство #зарплата #работодательСкачать

Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

Какую зарплату должен получать директор, если он учредитель?Скачать

Система организации оплаты труда на примереСкачать

Как должникам спасти свои деньги от судебных приставов. За кого Тинькофф?Скачать

В этом главная проблема большинства людей #деньги #инвестиции #shortsСкачать

Главный бухгалтер. За что отвечает главбух? Простыми словамиСкачать

Можно ли не возвращать излишне выплаченную зарплату?Скачать

ГлавБлог #49 Зарплаты бухгалтеровСкачать

ТОП-7 трудовых прав, о которых вы НЕ ЗНАЕТЕСкачать

Пришла зарплатаСкачать

Приставы арестовали зарплатный счет. Как получать зарплату наличными.Скачать

НАЧИСЛЕНИЕ ЗАРПЛАТЫ И СТРАХОВЫХ ВЗНОСОВ, БУХГАЛТЕРСКИЕ ПРОВОДКИСкачать