Учет расходов на проезд во время командировки. Как учесть при расчете налогов и взносов расходы на проезд командированного сотрудника на такси? Читайте об этом в нашей статье.

Вопрос: Загранкомандировка. Проезд от гостиницы до места переговоров на такси, в одном случае, а во-втором случае — проезд от гостиницы до места переговоров на общественном транспорте. Можно ли принять затраты в расходах по налогу на прибыль? Или такие расходы только за счет суточных?

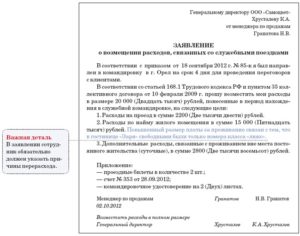

Ответ: В данном случае организация может выплатить командированному сотруднику и суточные, и компенсацию расходов на проезд, при условии, что такие расходы документально подтверждены.

Компенсацию затрат на проезд на общественном транспорте и такси, выплаченную сотруднику при загранкомандировке, организация вправе учесть в расходах при расчете налога на прибыль, при условии, что возмещение таких расходов предусмотрено в положении о компенсации затрат командированных сотрудников. Также, данные расходы должны быть документально подтверждены.

Подтверждающими документами при заграничных командировках будут выступать документы, которые такси и общественный транспорт оформляют по своему иностранному законодательству.

Для обоснования расходов на проезд на такси сотрудник также может предоставить служебную записку, в которой будет указано для каких целей были использованы услуги такси.

Более подробно об этом Вы можете узнать, перейдя по ссылке: https://vip.1gl.ru/#/document/11/17451/, https://vip.1gl.ru/#/document/86/97327/, https://vip.1gl.ru/#/document/12/129233/bssPhr110/.

- Как оплатить пребывание в командировке штатного сотрудника

- Как учесть при расчете налогов и взносов расходы на проезд командированного сотрудника на такси

- Командировочные расходы: спорные ситуации по учету расходов на проезд работника до места командировки и обратно

- Потерян билет до места командировки

- Работник задержался в месте командировки

- Споры о вычете НДС, включенного в стоимость проезда

- Как учесть расходы на поездку по электронному билету

- В служебную поездку на личной машине

- Оплата служебных командировок и командировочные расходы

- Оплата дней командировки

- Суточные

- Возмещение расходов, связанных с командировкой

- Сотрудник воспользовался такси в командировке – можно ли брать в расходы эти затраты

- Можно ли брать такси в командировке

- В каких случаях можно взять в расходы проезд на такси в командировке

- Какие необходимы подтверждающие документы

- Ндфл с расходов на проезд

- Как отразить в учете расходы на такси

- Командировочные расходы — 2021: спорные и рискованные

- Расходы на проезд к месту командировки и обратно

- Наем жилого помещения в командировке

- Суточные в командировке

- Прочие расходы в командировке

- Какие затраты рискованно относить на расходы по налогу на прибыль

- 🎥 Видео

Как оплатить пребывание в командировке штатного сотрудника

Какие расходы нужно возместить

Какие расходы организация обязана возместить командированному штатному сотруднику

Штатному сотруднику, направленному в командировку, организация обязана возместить:

оплату проезда;

расходы на наем жилья;

суточные;

другие расходы, произведенные с разрешения или ведома администрации организации.

Об этом сказано в статье 168 ТК.

Эти гарантии в полном объеме распространяются и на сотрудников, которые работают дистанционно (ч. 3 ст. 312.1 и ст. 167 ТК).

В том числе когда такой сотрудник добирается к местонахождению работодателя из города, где он проживает (письмо Минфина от 08.08.2013 № 03-03-06/1/31945). Дело в том, что местом работы дистанционного сотрудника является место его нахождения (ч.

1 ст. 312.1 ТК). А значит, служебная поездка до места, где расположен работодатель, является командировкой (ст. 166 ТК).

А как быть, если у сотрудника разъездной характер работы? В таком случае служебные поездки нельзя назвать командировками. Это поездки, связанные с основной работой сотрудника.

Акомандировка – это разовая поездка на определенный срок, в которой он выполняет служебное поручение вне места постоянной работы.

Оплачивать поездки, связанные с разъездным характером работы, нужно по правилам статьи 168.1 ТК.

Кроме того, условие о разъездном характере работы должно быть в трудовом договоре.

Это следует из абзаца 8 части 2 статьи 57 и статьи 168.1 ТК.

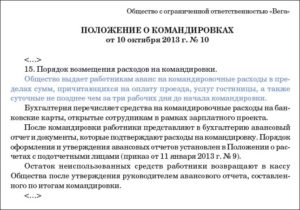

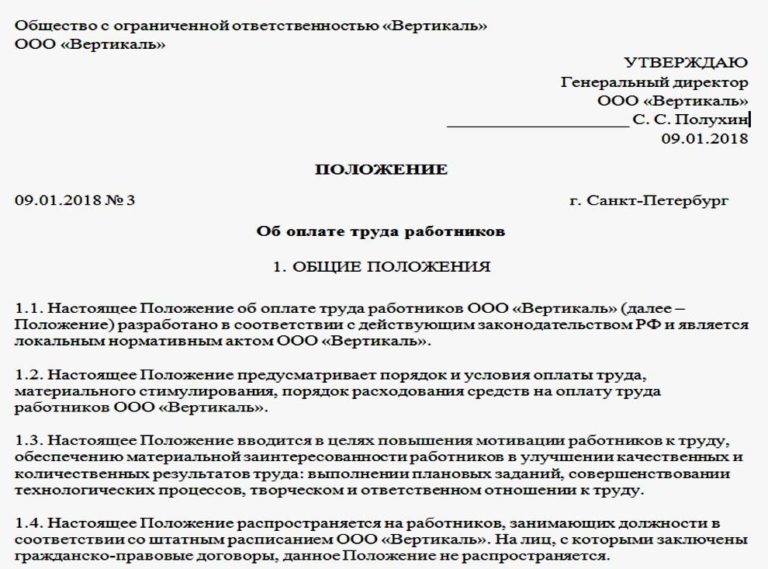

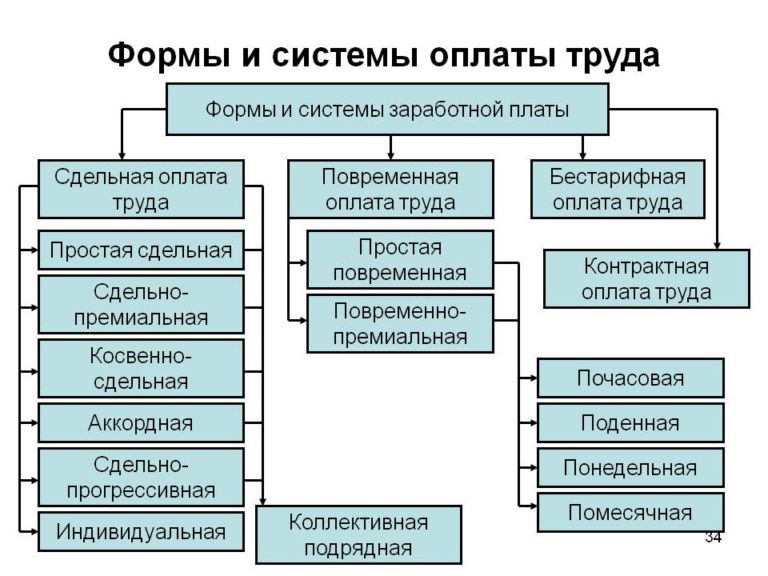

Командировочные и иные аналогичные расходы возмещаются в порядке, установленном в коллективном договоре или другом локальном акте организации (ч. 2 ст. 168 ТК). Можно установить различный порядок возмещения расходов в зависимости от разных факторов – должности сотрудника, стажа, квалификации, отдела, где он работает, и т. п. (п. 3 письма Минтруда от 14.02.2013 № 14-2-291).

Как учесть при расчете налогов и взносов расходы на проезд командированного сотрудника на такси

При соблюдении определенных условий компенсацию сотруднику затрат на такси учтите в расходах при расчете налога на прибыль. НДФЛ и страховыми взносами выплату не облагайте.

https://www.youtube.com/watch?v=iCzlus1EMSg

По Трудовому кодексу РФ при направлении сотрудника в командировку организация обязана возместить ему соответствующие затраты, в том числе расходы на проезд (ст. 168 ТК).

Порядок и размеры возмещения командировочных расходов определяются в коллективном договоре (локальном нормативном акте). Поэтому в данный документ могут быть включены положения о компенсации затраткомандированных сотрудников на такси.

В частности, может быть предусмотрено, что организация компенсирует сотруднику проезд на такси:

до места командировки и обратно к месту постоянной работы;

до места отправления в командировку или до места выезда из командировки (например, из гостиницы до аэропорта, вокзала);

по служебным делам во время командировки.

Такие затраты можно учесть при расчете налога на прибыль, поскольку подпункт 12 пункта 1 статьи 264 и статья 270 НК не запрещают включать в состав расходов стоимость проезда командированногосотрудника на такси. Но затраты надо обосновать и подтвердить документами.

Видео:Чем подтвердить командировочные расходы?Скачать

Командировочные расходы: спорные ситуации по учету расходов на проезд работника до места командировки и обратно

При налогообложении прибыли командировочные расходы учитываются в составе прочих расходов, связанных с производством и реализацией (подп. 12 п. 1 ст. 264 НК РФ). Эти выплаты не облагаются НДФЛ (п. 3 ст.

217 НК РФ); исключение составляют суточные, выплаченные сверх определенной суммы (подробнее об этом в следующей статье цикла). А на основании части 2 статьи 9 Федерального закона от 24.07.

09 № 212-ФЗ командировочные расходы не включаются в базу для начисления страховых выплат.

Потерян билет до места командировки

Как известно, командировкой является поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы (ст. 166 ТК РФ). Таким образом, ни одна командировка не обходится без поездки, а значит, без транспортных расходов.

Как правило, сотрудник добирается до места командирования общественным транспортом: автобусом, поездом или самолетом. Расходы на покупку билета можно включить в состав расходов, уменьшающих налогооблагаемую прибыль, при наличии подтверждающего документа — подлинника билета.

А как быть, если работник потерял билет? Означает ли это, что компания не сможет учесть расходы на проезд работника до места командировки при исчислении налога на прибыль? Нет, это не так.

Если билет был куплен через турфирму, то все просто: основанием для списания расходов могут служить накладная или счет-фактура (письмо УФНС России по г. Москве от 15.07.08 № 20-12/066864).

Если же билет приобретался напрямую у перевозчика, то именно к нему и надо будет обратиться в случае утраты проездного документа.

У перевозчика нужно запросить либо дубликат билета, либо копию экземпляра билета, оставшегося в транспортной организации, либо справку с указанием реквизитов, позволяющих идентифицировать физическое лицо, маршрут его проезда, стоимость билета и дату поездки. Минфин России в письме от 05.02.

10 № 03-03-05/18 признал, что перечисленные документы подтвердят расходы на проезд работника. Ведь пункт 1 статьи 252 НК РФ допускает использование в налоговом учете документов, косвенно подтверждающих произведенные расходы.

Однако на практике налоговиков может не устроить, например, копия билета, даже если она заверена перевозчиком. В этом случае отстаивать правоту придется в суде — арбитры по таким спорам занимают сторону компаний (см. постановление ФАС Уральского округа от 13.01.06 по делу № Ф09-6036/05-С2).

Работник задержался в месте командировки

Предположим, сотрудник в личных целях решил задержаться в месте служебной поездки. В этом случае указанная в приказе о командировании дата окончания командировки не будет совпадать с датой обратного билета. К каким это может привести последствиям?

Раньше чиновники полагали, что в такой ситуации расходы на обратный билет не являются обоснованными. Эта позиция была выражена, например, в письме Минфина России от 10.11.05 № 03-03-04/2/111.

Позднее специалисты Минфина изменили свое мнение, справедливо признав, что организация все равно понесла затраты на оплату проезда. Поэтому она может учесть расходы на обратный билет.

Правда, при условии, что задержка выезда сотрудника из места командировки (либо более ранний выезд работника к месту назначения) произошла с разрешения руководителя, подтверждающего в соответствии с установленным порядком целесообразность произведенных расходов (письмо от 01.04.09 № 03-04-06-01/74).

Аналогичный вывод сделан и в письме Минфина России от 16.08.10 № 03-03-06/1/545. Таким образом, в рассмотренной ситуации у налоговиков не должно быть претензий по поводу учета расходов на билет, если компания подтвердит целесообразность расходов на его приобретение.

Споры о вычете НДС, включенного в стоимость проезда

Можно ли принять к вычету НДС, включенный в стоимость проезда? Да, можно, считают котроллеры. Но при этом отмечают: сумма НДС должна быть указана в билете отдельно. Такой вывод делают и чиновники Минфина, и налоговики на местах (письма Минфина России 04.12.03 № 04-03-11/100, УФНС России по г. Москве от 10.01.08 № 19-11/603).

Если же сумма налога не указана в билете отдельной строкой, а написано «в том числе НДС», то примененный вычет, скорее всего, придется отстаивать в суде. В целом судебная практика по таким спорам на стороне налогоплательщиков (см. постановление ФАС Московского округа от 06.04.09 № КА-А40/2403-09).

Отдельно можно упомянуть о следующей ситуации: компания покупала билет через турфирму и получила счет-фактуру с выделенной суммой НДС. Является ли этот документ достаточным основаниям для вычета НДС? Нет, не является, считают налоговики и специалисты Минфина.

Как разъясняют чиновники, выставление счетов-фактур агентом, оказывающим услуги от имени принципала, нормами Налогового кодекса не предусмотрено. А значит, наличие такого документа не дает организации право на вычет (письмо Минфина России от 12.10.10 № 03-07-09/45). Но и в такой ситуации суды не поддерживают проверяющих.

Так, например, ФАС Уральского округа признал, что при наличии счетов-фактур с выделенной суммой налога компания имеет право на вычет НДС, не выделенного отдельной строкой в перевозочных документах (авиабилетах) (постановление от 02.03.10 № Ф09-1093/10-С2). Аналогичное мнение высказали судьи ФАС Северо-Кавказского округа в постановлении от 28.11.

08 № Ф08-7171/2008 (об этом деле, а также о других спорах, связанных с командировочными расходами, можно прочитать в обзоре «Судебные споры с ИФНС о служебных командировках»).

Как учесть расходы на поездку по электронному билету

В последние годы большую популярность приобрели электронные билеты. В этом случае бланка билета у пассажира нет, а регистрация на рейс производится по паспорту. Поскольку любой расход должен быть документально подтвержден (особенно это важно в целях налогового учета), то возникает вопрос: на основании чего в данной ситуации можно учесть расходы на проезд?

Данный вопрос чиновники разъясняли неоднократно. Причем их позиция постоянно менялась.

Сначала финансисты считали, что для учета расходов необходимо наличие одновременно распечатки электронного билета и посадочного талона (письмо Минфина России от 27.12.07 № 03-03-06/1/893).

Затем они смягчили свою позицию, указав, что работник может представить либо распечатку, либо посадочный талон (письмо Минфина России от 04.02.09 № 03-03-07/3).

Но последние разъяснения показывают, что чиновники опять изменили свое мнение, вернувшись к изначально высказанной позиции. Так, в письме Минфина России от 16.08.

10 № 03-03-07/27 отмечено: оправдательным документом, подтверждающим расходы на приобретение авиабилета, является сформированная автоматизированной информационной системой оформления воздушных перевозок маршрут/квитанция электронного документа (авиабилета) на бумажном носителе. В ней должна быть указана стоимость перелета.

Вместе с этим документом необходимо представить посадочный талон, подтверждающий перелет работника по указанному в электронном авиабилете маршруту. Такой же вывод содержится и в письме Минфина России от 05.02.10 № 03-03-05/18.

Конечно, данная позиция небесспорна. Ведь факт свершения поездки можно доказать иными способами (к примеру, отметкой в командировочном удостоверении о прибытии лица в место командирования; счетом гостиницы). Но во избежание проблем с налоговиками лучше заранее довести до своих работников информацию о том, чтобы посадочный талон они не выкидывали, а прикладывали к авансовому отчету.

В служебную поездку на личной машине

Если сотрудник направлен в командировку в местность, распложенную не очень далеко от его работы, то, возможно, он захочет поехать на своей машине. Естественно, при условии, что компания возместит расходы на бензин. Но не будет ли у компании проблем с учетом таких расходов?

К сожалению, проблемы вероятны. Налоговики могут расценить данную ситуацию как использование личного автомобиля сотрудника в служебных целях. А, как известно, компенсацию за использование личного транспорта работника можно учесть в расходах лишь в пределах норм (подп. 11 п. 1 ст.

264 НК РФ, постановление Правительства РФ от 08.02.02 № 92). Однако эти нормы не соизмеримы с реальной величиной расходов на бензин. Например, компенсация за использование автомобиля с рабочим объемом двигателя свыше 2000 куб. см. составляет по нормативу всего 1500 руб. в месяц.

Скорее всего, реальные расходы на бензин будут выше. Но если компания учет их при налогообложении прибыли в полном размере, то велика вероятность претензий со стороны налоговиков. Опираясь на письмо ФНС России от 21.05.

10 № ШС-37-3/2199, контролеры могут признать разницу, между реальным расходом компании на компенсацию затрат на ГСМ и нормативной величиной, необоснованным расходом.

https://www.youtube.com/watch?v=GdVSk3AH7rU

При желании компания может оспорить такое решение в суде. Можно предложить следующие аргументы в защиту позиции налогоплательщика.

Как уже было сказано, расходы на проезд работника к месту командировки и обратно к месту постоянной работы уменьшают налоговую базу по налогу на прибыль (подп. 12 п. 1 ст. 264 НК РФ). При этом Налоговый кодекс не конкретизирует способ проезда для цели учета расходов.

Согласно статье 168 ТК РФ компания обязана возместить командированному работнику расходы на проезд. При этом порядок и размеры возмещения расходов, связанных с командировками, определяются коллективным договором или локальным нормативным актом организации.

Таким образом, ни налоговое, ни трудовое законодательство не ограничивают организацию и работника в выборе вида транспорта для поездки в командировку.

Аналогичное мнение высказывают судьи. Например, в постановлении ФАС Северо-Западного округа от 17.02.06 № А66-7112/2005 сказано, что работник может отправиться в служебную командировку на автомобиле, принадлежавшем организации, или на собственном автомобиле.

А в постановлении ФАС Поволжского округа от 19.12.

07 по делу № А72-2117/2007 отмечено, что НК РФ не конкретизирует, каким именно транспортом командированный сотрудник может добираться к месту командировки и обратно (правда, в этом деле рассмотрена ситуация, когда работник к месту командирования добирался на такси).

Видео:Подтверждение командировочных расходовСкачать

Оплата служебных командировок и командировочные расходы

1. Как оплатить работнику дни служебной командировки и рассчитать суточные.

2. В каком порядке возмещаются расходы на командировки.

3. Как отразить командировочные расходы в налоговом и бухгалтерском учете.

Необходимость направить работника в служебную командировку может возникнуть по самым разным причинам: участие в переговорах, заключение договора с контрагентом, покупка имущества и т.д.

Подробнее о том, какие поездки сотрудников признаются служебными командировками и о порядке их документального оформления, Вы можете прочитать в предыдущей статье.

Однако правильно оформить командировку – это только полдела: для бухгалтера особый интерес представляет «расходная» составляющая служебной командировки.

Дело в том, что любая командировка неизбежно связана с дополнительными затратами, к которым относятся, например, расходы на проезд и проживание сотрудника в месте командирования. Кроме того, работнику за время командировки полагается оплата, рассчитанная в особом порядке. В этой статье речь пойдет как раз о выплатах, связанных со служебной командировкой, их учетном отражении и налогообложении.

Работнику, направленному в служебную командировку, полагаются следующие выплаты:

- оплата дней, проведенных в командировке;

- суточные;

- возмещение понесенных в ходе командировки расходов (на проезд, на проживание и т.д.).

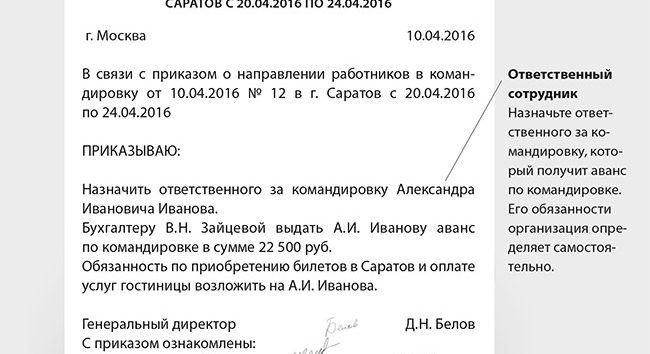

На основании приказа о направлении сотрудника в командировку ему выдается аванс в сумме суточных, а также предстоящих командировочных расходов. Аванс может выдаваться как наличными из кассы, так и путем перечисления на банковскую карту сотрудника.

По возвращении из командировки в течение трех рабочих дней работник представляет в бухгалтерию авансовый отчет с подтверждающими документами, на основании которого происходит корректировка выданного ранее аванса: либо работнику возмещается перерасход, либо он вносит остаток неизрасходованного аванса.

Оплата труда за дни командировки начисляется работнику по итогам соответствующего месяца вместе с заработной платой за отработанные дни и выплачивается в ближайший день, предусмотренный для выплаты заработной платы.

https://www.youtube.com/watch?v=uztqZr_yDYk

Так обобщенно выглядят расчеты с работником, направленным в служебную командировку. Однако все выплаты имеют свои особенности, связанные с порядком расчета, а также начисления НДФЛ и взносов. Поэтому подробнее остановимся на каждом виде выплат.

Оплата дней командировки

За рабочие дни, проведенные в служебной командировке, работнику начисляется средний заработок (п. 9 Положения об особенностях направления работников в служебные командировки). Средний заработок за время командировки рассчитывается в соответствии с Положением об особенностях порядка исчисления средней заработной платы по следующей формуле:

СЗ = ЗП рп / Дн рп х Дн ком

где:

- СЗ – средний заработок за рабочие дни командировки;

- ЗП рп – выплаты, учитываемые для расчета среднего заработка, начисленные работнику в расчетном периоде (перечень этих выплат установлен п. 2 Положения об особенностях порядка исчисления средней заработной платы);

- Дн рп – количество дней, отработанных в расчетном периоде;

- Дн ком – количество рабочих дней, приходящихся на дни командировки.

В качестве расчетного периода принимается период, равный 12 календарным месяцам, предшествующим месяцу начала командировки. Если работник отработал в организации меньше года, то для него расчетный период будет начинаться с первого дня работы и заканчиваться последним календарным днем месяца, предшествующим месяцу начала командировки.

! Обратите внимание: Выходные или нерабочие праздничные дни, проведенные в командировке, подлежат оплате в том случае, если работник в такие дни работал или выехал в командировку, вернулся из командировки, находился в пути к месту командировки или обратно.

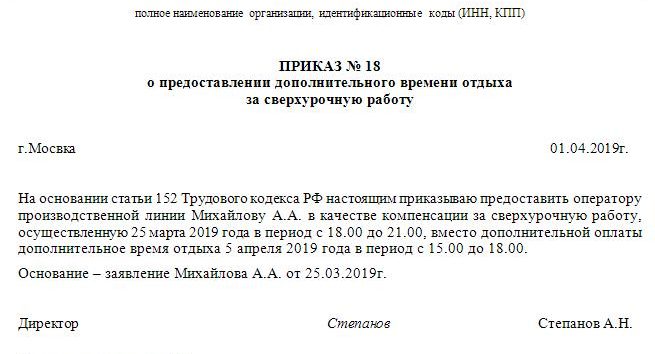

Оплата выходных или нерабочих праздничных дней, проведенных в командировке, производится в размере не менее двойной дневной (часовой) тарифной ставки (части оклада) или в размере одинарной дневной (часовой) тарифной ставки (части оклада) с предоставлением отгула (ст. 153 ТК РФ, п.

5 Положения об особенностях направления работников в служебные командировки). Подробнее об этом читайте в статье «Работа в выходные и праздники: как оформить и оплатить».

***

Пример расчета оплаты служебной командировки

ООО «Альфа» направила своего работника Иванова А. В. в служебную командировку с 8 по 14 февраля 2015, при этом 8 февраля (день выезда в командировку) и 14 февраля (день возвращения из командировки) приходятся на воскресенье и субботу, соответственно. В ООО «Альфа» установлена 5-тидневная рабочая неделя.

В течение расчетного периода (с 1 февраля 2014 по 31 января 2015) Иванов А.В. был в отпуске с 4 по 17 августа 2014, а также на больничном с 8 по 12 декабря 2014, остальные месяцы расчетного периода отработаны полностью. Иванову А.В. установлен оклад в размере 30 тыс. руб.

, дополнительных выплат в расчетном периоде не было.

- Заработная плата за неполностью отработанные месяцы составила:

- За август 2014 года: 15 714,29 руб. ( 30 000 руб. / 21 дн. х 11 дн. )

- За декабрь 2014 года: 23 478,26 руб. ( 30 000 руб. / 23 дн. х 18 дн. )

- Сумма выплат, учитываемых для расчета среднего заработка, за расчетный период составила:

- 339 192,55 руб. (30 000 руб. х 10 мес. + 15 714,29 руб. + 23 478,26 руб.)

- Количество дней, отработанных в расчетном периоде:

- Средний заработок за рабочие дни командировки:

- 7 373,75 руб. (339 192,55 руб. / 230 дн. х 5 дн.)

- Оплата выходных дней, приходящихся на дни командировки (в двойном размере без предоставления отгула):

- 6 315,79 руб. (30 000 руб. / 19 дн. х 2 х 2 дн.)

- Итого оплата дней командировки:

- 15 164,29 руб. (7 37,75 руб. + 6 315,79 руб.)

***

С сумм оплаты дней, проведенных работником в командировке, удерживается НДФЛ, а также начисляются страховые взносы в том же порядке, что и с сумм заработной платы.

Суточные

При направлении работника в служебную командировку работодатель обязан возместить ему дополнительные расходы, связанные с проживанием вне места постоянного жительства – суточные (ст. 168 ТК РФ).

Суточные выплачиваются за каждый календарный день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также дни, проведенные в пути (п. 11 Положения об особенностях направления работников в служебные командировки).

Как определяется фактический срок служебной командировки, и какими документами он подтверждается, рассмотрено в статье «Служебные командировки сотрудников: оформляем правильно».

Конкретный размер (норму) суточных, выплачиваемых командированным работникам, каждый работодатель устанавливает самостоятельно в соответствующем локальном нормативном акте (например, в Положении о командировках). Целесообразно отдельно прописать размер суточных для командировок по РФ и отдельно – для командировок за границу. При этом для загранкомандировок суточные выплачиваются:

- за день выезда из РФ — по нормам для командировок за границу;

- за день въезда в РФ — по нормам для командировок по РФ.

Дата выезда за пределы РФ и въезда подтверждается отметками о пересечении границы в загранпаспорте или по проездным документам (для стан СНГ).

! Обратите внимание: При направлении работника в однодневную командировку (когда день выезда в командировку и день возвращения совпадают) суточные:

- не выплачиваются, если командировка осуществляется в пределах РФ (п. 11 Положения об особенностях направления работников в служебные командировки);

- выплачиваются в размере 50% от нормы для командировок за границу, если командировка осуществляется за пределы РФ (п. 20 Положения об особенностях направления работников в служебные командировки).

НДФЛ не удерживается с сумм суточных, не превышающих 700 руб. за каждый день командировки по РФ и 2500 руб. за каждый день загранкомандировки (п. 3 ст. 217 НК РФ). Страховые взносы не начисляются на всю сумму суточных в пределах норм, установленных локальным нормативным актом организации (ч. 2 ст. 9 Закона № 212-ФЗ).

Возмещение расходов, связанных с командировкой

Согласно ст. 168 ТК РФ работодатель обязан возместить работнику, направленному в командировку, следующие расходы:

- по проезду;

- по найму жилого помещения;

- иные расходы, произведенные работником с разрешения или ведома работодателя.

Как и в случае с суточными, порядок возмещения расходов, понесенных работником в командировке, необходимо закрепить в локальном нормативном акте.

Так, например, в локальном акте, регулирующем служебные командировки, можно прописать, что расходы на проезд к месту командировки и обратно возмещаются в сумме фактически понесенных затрат, но не более стоимости проезда транспортом определенного класса или категории (например, в салоне экономического класса в случае пользования самолетом). Таким образом, у работников не возникнет соблазна «пошиковать» в командировке за счет организации, а работодатель обезопасит себя от неоправданных расходов.

https://www.youtube.com/watch?v=FvJyxqouFrk

Для обоснования понесенных расходов работник по возвращении из командировки представляет авансовый отчет с подтверждающими документами. Такими документами могут служить, например:

- для расходов на проезд: проездные билеты, распечатка электронного билета или посадочного талона (в случае покупки электронного билета); чеки ККТ (если использовались услуги такси); документы, подтверждающие использование личного транспорта сотрудника (если проезд в командировке осуществлялся на личном транспорте сотрудника) и т.д.;

- для расходов по найму жилого помещения: чек ККТ и счет гостиницы; договор аренды квартиры (комнаты); договор с риэлтерским агентством (если поиск жилья произведен через него), квитанция к приходному кассовому ордеру или чек ККТ, свидетельствующие об оплате услуг агентства недвижимости, и т.д.

- для прочих расходов: документы, подтверждающие оплату услуг связи, списки телефонных вызовов с указанием дат и времени (для расходов на услуги связи); багажная квитанция (для расходов по хранению багажа) и т.д.

В ТК перечень расходов, которые работодатель компенсирует командированному работнику является открытым, то есть в числе иных расходов могут возмещаться практически любые расходы, предусмотренные локальным актом о командировках или произведенные с разрешения работодателя.

Кроме того, работодатель может предусмотреть порядок возмещения расходов, понесенных в служебной командировке, по которым отсутствуют подтверждающие документы.

Однако далеко не все командировочные расходы, которые работодатель оплачивает сотрудникам, освобождаются от обложения НДФЛ и страховыми взносами.

Не подлежат обложению НДФЛ и страховыми взносами следующие расходы на служебные командировки (п. 3 ст. 217 НК РФ, п. 2 ст. 20.2 Федерального закона № 125-ФЗ, п. 2 ст. 9 Федерального закона № 212-ФЗ):

- на проезд до места назначения и обратно,

- сборы за услуги аэропортов, комиссионные сборы,

- расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок,

- на провоз багажа,

- расходы по найму жилого помещения,

- расходы на оплату услуг связи,

- сборы за выдачу (получение) и регистрацию служебного заграничного паспорта,

- сборы за выдачу (получение) виз,

- расходы на обмен наличной валюты или чека в банке на наличную иностранную валюту.

Видео:Какие расходы нужно возместить работнику при командировке?Скачать

Сотрудник воспользовался такси в командировке – можно ли брать в расходы эти затраты

Администрация хозяйствующего субъекта может направлять своих сотрудников в командировки с выполнением ими установленных руководством служебных заданий.

Законодательством на вопрос, можно ли брать в расходы оплату за такси в командировке, отвечает положительно, если они согласованы с руководством и экономически обоснованы.

Можно ли брать такси в командировке

Работник, которого направляют в служебную поездку, или его непосредственный руководитель производить предварительный расчет своих командировочных расходов, чтобы определить сколько ему необходимо получить средств.

Для этого составляется служебная записка. В ней можно предусмотреть использование такси в качестве средства, чтобы доехать в аэропорт (на вокзал) и обратно, а также, чтобы добраться непосредственно к месту командировки непосредственно.

Обосновывается это тем, что выезжать работнику придется в позднее время, когда общественный транспорт уже не работает, или для оптимальнее по времени будет использование для доставки такси.

Внимание! Такси работник может использовать только, если данный момент согласован с администрацией компании. Получить согласие руководства можно до поездки, а также во время нее, запросив разрешение через имеющиеся средства связи.

https://www.youtube.com/watch?v=n9Yqe5ttSN8

Обязанность работодателя осуществить возмещение расходов на командировку, в том числе и такси, предусмотрена ТК РФ. Кроме этого, в его локальных актах предприятия может быть уточнен порядок и объем такого возмещения.

В каких случаях можно взять в расходы проезд на такси в командировке

Вернувшись из командировки, сотрудник представляет в бухгалтерию авансовый отчет, в котором на основании имеющихся подтверждающих документов происходит включение расходов по командировке в расходы.

Бухгалтер примет расходы на такси от него в случае, если они согласованы с администрацией фирмы, экономически обоснованы и подтверждены соответствующими документами.

НК РФ предусматривает, что расходы по командировке включаются в состав прочих расходов. В их состав включаются затраты на проезд сотрудника к месту назначения служебной поездки и обратно, в том числе и расходы на такси.

Для экономического обоснования желательно от работника получить служебную записку, в которой он отразит необходимость использования данного способа проезда к месту назначения и обратно. В качестве обоснования можно в служебке отразить график работы общественного транспорта, при котором оптимальнее использовать такси, удаленность места назначения и т. д.

Документы, которые работником представляются для подтверждения произведенного расхода, должны иметь все обязательные реквизиты, предусмотренные нормами. К ним относятся наименование, реквизиты, адрес поставщика услуги, номер и дата документа, описание оказанной услуги, стоимость проезда, дата и подпись в приеме платежа.

Важно! При этом налоговики порой очень требовательно относятся к полноте и правильности проставления данных реквизитов. Так, они могут снять расход на такси, если на квитанции не будут проставлены ИНН перевозчика, адрес расположения или номер телефона.

Это произойдет даже в том случае, если ИНН указан, а значит есть возможность провести идентификацию перевозчика, но остальные реквизиты отсуствуют.

Какие необходимы подтверждающие документы

Для организации важно помнить, что если необходимо оплатить сотруднику расходы на найм такси, последнему должен правильно оформить подтверждающие документы и сдать авансовый отчет.

Для того, чтобы подтвердить расходы на использование такси работник обязательно должен предоставить документ на оплату услуг.

В качестве него обычно выступают:

- Кассовый чек, который печатает таксиметр;

- Квитанция БСО, которую оформляет сам водитель (встречается достаточно редко).

Постановление Правительства устанавливает перечень реквизитов, которые должна содержать квитанция — наименование, серия и номер и т.д.

Данные правила обязательны для соблюдения, и заменить квитанцию любым другим документом нельзя, поскольку эта возможность не предусматривается законом. Это особенно актуально для электронных систем такси (Яндекс.Такси, GetTaxi или Uber).

Если компания заключила прямой договор с указанными службами и все операции оплачиваются безналично с банковского счета, то для подтверждения расходов будет достаточно распечатки из электронной системы такси и выписки с банковского счета организации.

Однако чаще всего у компании нет прямого договора со службой такси, а работник зарегистрирован в системе на собственное имя и оплачивает услуги с личной банковской карты.

В этом случае обычной распечатки из электронной системы будет недостаточно, поскольку она, скорее всего, не будет содержать все обязательные реквизиты, и в первую очередь — серию и номер квитанции. Однако есть мнение Минфина, которое заключается в следующем.

Внимание! По итогам поездки гражданину на электронную почту (в случае ее указания в личном кабинете) должно прийти письмо с данными по поездке. В случае предоставления документа об оплате услуг (выписки с банковской карты), а также распечатки данного письма, расходы можно будет принять к учету

.

Ндфл с расходов на проезд

Если необходимость воспользоваться такси в командировочной поездке полностью обоснована и вызвана сложившейся необходимостью, то у работника не возникает экономическая выгода. А это значит, что НДФЛ рассчитывать и удерживать не нужно. Такого рода поездки вызваны интересами организации, а не работника.

https://www.youtube.com/watch?v=PXCkRFvOZ9c

У организации обязательно должны быть подтверждающие документы. В них указывается тот факт, что такси использовалось работником в служебных целях. Помимо этого, Желательно прописать обоснованность таких затрат во внутренних документах, к примеру, в положении по командировкам.

Также, расходы работника на найм такси не нужно учитывать в составе базы по расчету страховых взносов. Объектом их обложения являются выплаты работникам при двухсторонних трудовых отношениях либо согласно договору подряда. Предметом последних обычно являются оказание гражданином определенных услуг либо выполнение работ для заказчика.

Внимание! При оплате услуг за найм такси либо автомобиля без водителя, польза возникает у организации, а не работников. Поэтому, облагать указанные затраты страховыми взносами нет необходимости.

Однако, если организация оплачивает расходы на такси, которые не подтверждены документально, либо признаны необоснованными, то данные суммы необходимо обязательно обложить НДФЛ и страховыми взносами. Ведь в такой ситуации это будет рассматриваться как получение работником выгоды.

Как отразить в учете расходы на такси

НК устанавливает, что затраты на такси субъект бизнеса имеет право включать в состав прочих расходов при расчете налога на прибыль. Но делать это допускается только в том случае, когда на руках есть необходимые подтверждающие документы — кассовый чек с поездки либо БСО.

Кроме этого, рекомендуется с работника запросить письменную объяснительную — по какой причине ему пришлось воспользоваться указанным видом транспорта. Например, необходимость доехать в аэропорт, расположенный далеко от города, либо отсутствие остановок общественного транспорта возле места его проживания в командировке.

В бухгалтерском учете данные расходы относятся к обычным расходам. Их необходимо отразить в учете в момент утверждения авансового отчета.

Составляются следующие проводки:

| Дебет | Кредит | |

| 20, 26, 44 | 71 | Приняты к учету расходы работника на такси во время командировки |

| 71 | 50 | Возмещены излишне потраченные суммы |

| 20, 26, 44 | 60 | Приняты к учету затраты на аренду автомобиля без водителя по договору |

| 60 | 51 | Произведена оплата оказанных услуг |

| 91 | 71 | Списаны расходы на такси, которые не подтверждены должным образом (например, подтверждающие документы оформлены не верно) |

Видео:Командировочные расходы | Ирина ИвановаСкачать

Командировочные расходы — 2021: спорные и рискованные

Каждый бухгалтер знает как важно грамотно оформить командировку, заполнить все командировочные документы, проверить правильность учета командировочных расходов в целях налогообложения. Вам помогут рекомендации, а также подборка писем контролирующих органов по теме командировок.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Перечень командировочных затрат, которые принимаются в расходах в целях налога на прибыль в 2021 году, конкретизирован, но он не является закрытым (пп. 12 п. 1 ст. 264 НК РФ). Рассмотрим самые «популярные».

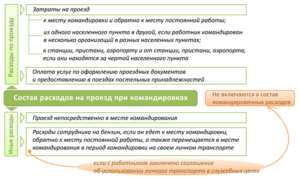

Расходы на проезд к месту командировки и обратно

- учитываются в размере, установленном в коллективном договоре или локальном нормативном акте (включая оплату авиабилетов по тарифу «бизнес-класс»; проезд в вагонах повышенной комфортности, имеющих платное сервисное обслуживание)

- учитывается полная стоимость проездных билетов, включая стоимость проезда, сервисные сборы, плату за пользование постельными принадлежностями и т.п.

Подтверждение электронного пассажирского авиабилета:

- маршрут/квитанция электронного документа (авиабилета) на бумажном носителе;

- посадочный талон и (или) контрольный купон электронного проездного документа (билета).

Подтверждение электронного пассажирского Ж/Д билета:

- контрольный купон электронного проездного документа (билета) (выписка из автоматизированной системы управления пассажирскими перевозками на железнодорожном транспорте).

Электронный билет подтвердят документы:

- сформированная автоматизированной информационной системой оформления воздушных перевозок маршрут/квитанция электронного документа (авиабилета) на бумажном носителе, в которой указана стоимость перелета,

- посадочный талон, подтверждающий перелет подотчетного лица по указанному в электронном авиабилете маршруту, и (или) контрольный купон электронного проездного документа (билета) (выписка из автоматизированной системы управления пассажирскими перевозками на железнодорожном транспорте), полученный в электронном виде по информационно-телекоммуникационной сети.

Наем жилого помещения в командировке

По этой статье расходов подлежат возмещению также расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами).

Суточные в командировке

Суточные — дополнительные расходы, которые связаны с проживанием вне места постоянного жительства. Ограничения по сумме в законах нет, устанавливается в локальных актах организации.

Выплачиваются за каждый день нахождения в командировке, включая выходные и праздничные дни, а также дни нахождения в пути, в том числе за время вынужденной остановки в пути.

Подробнее про суточные читайте в статье Суточные при командировках в 2021 году: размеры выплат, изменения.

https://www.youtube.com/watch?v=v5K8GGVk5e4

Условиями признания суточных в расходах является подтверждение:

- производственного характера командировки;

- продолжительности нахождения работника вне места постоянного жительства согласно (п.7 Положения о служебных командировках)

Определяется на основании:

- Проездных документов.

- Документов о найме жилого помещения в месте командирования, если работник ездил на личном транспорте и билетов у него нет.

- Служебной записки, справки или иного документа принимающей стороны, который подтверждает срок прибытия и убытия командированного работника.

- Расчета размера суточных (например, справка бухгалтера), факта получения работником денежных средств (расходный кассовый ордер).

Важно: Командировочные расходы, связанные с направлением дистанционного работника в служебную командировку, учитываются по налогу на прибыль в общем порядке в силу того, что 25 глава НК РФ не устанавливает зависимости от способа работы сотрудника (Письмо Минфина РФ от 14.04.2014 № 03-03-06/1/16788).

Прочие расходы в командировке

Контролирующие органы не возражают против включения в расходы следующих затрат (условие — компенсация таких расходов установлена в локальном нормативном акте организации и есть распоряжение руководителя организации о возмещении):

- Оплаты услуг VIP-зала аэропорта (Письма Минфина РФ от 05.03.2014 № 03-03-10/9545; от 10.09.2013 № 03-03-06/1/37238);

- Стоимость бронирования гостиничного номера, плата за заказ и возврат билетов (Письмо Минфина РФ от 18.10.2011 № 03-03-06/1/672);

- Плата за аренду автомобиля для руководителя во время нахождения в командировке (Постановление ФАС Западно-Сибирского округа от 23.01.2006 № Ф04-9850/2005(19018-А27-15)).

- Суммы на проезд в такси к месту командировки и обратно, в том числе в аэропорт, на вокзал, а также непосредственно в месте командировки (Письма Минфина России от 14.06.2013 № 03-03-06/1/22223, от 27.06.2012 № 03-11-04/2/80, от 11.07.2012 № 03-03-07/33, от 08.11.2011 № 03-03-06/1/720). В расходах затраты на такси учитываются при условии, что они экономически оправданы (например, ранний приезд/отъезд и т.д.). Подтверждение расходов на такси: чек ККТ или квитанция в форме бланка строгой отчетности с реквизитами, предусмотренными в Постановлении Правительства РФ от 14.02.2009 № 112 «Об утверждении Правил перевозок пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом».

- Оплата проезда во время нахождения в командировке проезда на городском транспорте в черте населенного пункта, но при этом Положение о командировке организации не предусматривает возмещения данных расходов. Однако, по мнению контролирующих органов, такие затраты можно учесть в составе командировочных расходов. Для этого в коллективном договоре или другом локальном нормативном акте организации нужно предусмотреть обязанность работодателя возмещать расходы работника на проезд в городском транспорте, если они обусловлены целью командировки (Письма Минфина России от 21.07.2011 № 03-03-06/4/80, ФНС России от 12.07.2011 № ЕД-4-3/11246).

- Cервисный (комиссионный) сбор организации-посредника, расходы на оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов (Письмо УФНС России по г. Москве от 01.07.2010 № 16-15/069225@).

Какие затраты рискованно относить на расходы по налогу на прибыль

Первое. Оплата полисов ДМС от несчастных случаев при приобретении авиа — и железнодорожных билетов, которые являются приложением к данным билетам командированным работникам.

Расходы на добровольное страхование от несчастных случаев на воздушном и железнодорожном транспорте командированных работников также могут быть учтены в качестве командировочных расходов, если коллективным договором или локальным нормативным актом предусмотрено возмещение указанных расходов.

Способ оформления уплаты страховых взносов (на основании отдельного страхового полиса, являющегося приложением к билету, включением сумм взносов в стоимость проездного документа) принципиального значения не имеет.

Вместе с тем налоговые органы могут не согласиться с таким способом учета расходов на добровольное страхование от несчастных случаев на воздушном и железнодорожном транспорте при исчислении налоговой базы по налогу на прибыль.

Второе. Расходы, понесенные работником в связи с проездом на личном автомобиле к месту командировки и обратно (которые включают в себя расходы на ГСМ) и компенсируемые ему, для целей налога на прибыль могут быть учтены только в пределах норм, установленных Постановлением Правительства РФ от 08.02.

2002 № 92 «Об установлении норм расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией» (Письмо ФНС РФ от 21.

05.2010 № ШС-37-3/2199).

Третье. Суточные, выплачиваемые работнику, направленному в длительную командировку (более полугода).

Мнение 1: в случае если большую часть рабочего времени и большую часть трудовых обязанностей, предусмотренных трудовым договором, работники выполняют в иностранном государстве, фактическое место работы работников будет находиться в иностранном государстве и такие работники не могут считаться находящимися в командировке (Письма Минфина РФ от 28.04.2010 № 03-03-06/1/304, УФНС России по г. Москве от 30.09.2010 № 16-15/102339@).

Мнение 2: срок нахождения в командировке определяется работодателем с учетом объема, сложности и других особенностей служебного поручения (Положение об особенностях направления работников в служебные командировки, утвержденное Постановлением Правительства РФ от 13.10.

2008 № 749) и максимальным пределом не ограничен. Следовательно, независимо от длительности нахождения в командировке, работодатель вправе учесть в расходах по налогу на прибыль в части выплат суточных всю сумму, установленную в локальном акте организации (Постановление Арбитражного суда Московского округа от 23.09.

2015 № Ф05-12177/2015 № А40-167292/2014).

Четвертое. Затраты на проживание командированного сотрудника в месте командирования в арендованной квартире, но расходы документально не подтверждены. Однако, имеется судебная практика, которая в качестве альтернативы разрешает учесть в расходах сумму 700 руб.

(по России) или 2 500 руб. (по зарубежным командировкам) (Постановления Пятого арбитражного апелляционного суда от 11.12.2009 № 05АП-5540/2009 по делу № А59-2701/2009; ФАС Северо-Западного округа от 09.02.2007 по делу № А26-5126/2006-28, Четырнадцатого арбитражного апелляционного суда от 02.06.

2008 по делу № А05-4612/2007).

Пятое. Расходы по оплате стоимости билетов к месту командирования и обратно, если даты поездки не совпадают со сроком командировки. Имеются положительные для налогоплательщика разъяснения контролирующих органов и судебная практика (Письма Минфина России от 11.08.

2014 № 03-03-10/39800, от 30.07.2014 № 03-04-06/37503; Постановление ФАС Уральского округа от 19.06.2007 № Ф09-3838/07-С2), однако налоговые органы вправе высказать претензию и запросить пояснения. В данной ситуации многое будет зависеть от причины и количества дней несоответствия.

Шестое. Организация для выполнения работ привлекла сотрудника контрагента, возместила ему затраты по проезду и иные командировочные затраты. Согласно разъяснению Минфина России (Письмо от 24.09.

2015 № 03-03-06/1/54684) возмещение командировочных затрат физлицам, не являющимся работниками компании, не учитываются в расходах по налогу на прибыль в силу того, что поездка стороннего специалиста командировкой не считается.

Зарегистрируйтесь на курс «Налог на прибыль для бухгалтеров». Вы научитесь вести учет доходов без ошибок, отражать расходы и определять налоговую базу по налогу на прибыль. А также рассчитывать и уплачивать авансовые платежи и налог, сдавать отчетность, создавать идеальную учётную политику.

🎥 Видео

Командировочные расходыСкачать

Командировка. Часть 2.Скачать

Командировка - Елена А. ПономареваСкачать

Компенсация сотрудникам транспортных расходов и расходов на проезд к месту работы и обратно.Скачать

Вопросы про командировочные расходы - Елена А. ПономареваСкачать

Командировочные расходы. Порядок и размер выплатСкачать

Проезд в командировку, требование документов, праздничные дниСкачать

Можно ли учесть в УСН расходы на бензин, печенье, командировки и кое-что ещёСкачать

Вебинар "Служебные командировки в 2022 году: налоговые последствия, сложные ситуации"Скачать

1C:Лекторий 5.11.20 Порядок учета расходов на командировки в целях налогообложения прибылиСкачать

Как учесть расходы работника на каршеринг в командировке?Скачать

Командировка - нестандартные ситуации #mstylevideoСкачать

Командировочные расходы (вебинар 05.04.17) | #мстайлвидеоСкачать

Последствия отмены командировочного удостоверенияСкачать

Командировки и служебные поездки. Порядок оформления и оплатыСкачать

Командировочные #FactorAcademy#ШпаргалкаБухгалтераСкачать