В первой статье «Что нужно знать о трудовых правах каждому работнику» мы рассказали и дали несколько рекомендаций, как обезопасить себя при устройстве на работу и увольнении с неё. Кроме того, запустили небольшое исследование*, на которое откликнулось немало хабраюзеров.

Вторая часть посвящена вопросам, так или иначе связанным с заработной платой. Все мы работаем, и в том числе для того, чтобы радоваться перечислению заработной платы на банковские карточки. И очень огорчаемся, когда оповещения задерживаются или сообщают нам о приходе не тех сумм, на которые мы рассчитывали.

Заработная плата, пожалуй, самая важная часть трудовых отношений для работника и, даже если мы готовы терпеть нарушения в ходе работы или в условиях труда, то мириться с нарушениями в выплатах заработной платы, как правило, не хочется.

Заработная плата (оплата труда работника) — вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы (ст. 129 ТК РФ). Работник и работодатель самостоятельно договариваются о размере заработной платы.

Все условия оплаты труда закрепляются либо в коллективном договоре, либо в трудовом договоре с конкретным работником, либо в локальных нормативных актах работодателя. Первое, на что должен обратить внимание каждый работник, это чтобы у него на руках был документ, подтверждающий право на оплату труда в определенном размере.

- Расчетный листок

- Оклад и премия

- «Черная» заработная плата

- Изменение условий оплаты труда

- Если заработная плата не выплачивается

- Оплата труда: ошибки работодателя — Все о кадрах

- Установление заработной платы

- Сроки и порядок выплаты заработной платы

- Ошибки при расчете заработной платы

- 1. Неверное определение состава заработной платы

- 2. Неверное определение состава выплат, включаемых в расчет среднего заработка, в том числе премий

- 3. Неверное определение расчетного периода при определении среднего заработка

- МРОТ

- Страховые взносы

- НДФЛ

- Один из самых справедливых способов начисления зарплаты: окладно-премиальная система оплаты труда и ее особенности

- Что это такое?

- Плюсы и минусы такой системы

- Как составить положение об оплате труда?

- Образец положения

- Типичные ошибки при составлении документа

- Обоснование повышения заработной платы: пример документа, аргументы для руководства

- Повышения заработной платы с точки зрения закона

- Причины повышения заработной платы

- Оформляем повышение заработной платы грамотно

- Пример оформления служебной записки для группы сотрудников

- Пример оформления для отдельного сотрудника

- Повышение оплаты труда по инициативе сотрудника. План действий.

- На какие законы ссылаться? Обоснование требований

- 📺 Видео

Расчетный листок

По письменному заявлению работника работодатель обязан не позднее трех рабочих дней со дня подачи этого заявления выдать работнику копии документов, связанных с работой. Копии документов, связанных с работой, должны быть заверены надлежащим образом и предоставляться работнику безвозмездно. (ст.62 ТК РФ).

Рекомендуется регулярно получать расчетные листки, в которых будет отражена информация о заработной плате, о начисленных и фактически уплаченных страховых взносах на обязательное пенсионное страхование, о периоде работы у данного работодателя и др.

Эти листки будут подтверждением того, что вы устроены официально и все выплаты проходят через бухгалтерию.

Оклад и премия

Существует распространенный узаконенный способ ущемления прав работника — разделение заработной платы на окладную и премиальную части. Поскольку системы премирования устанавливаются коллективными договорами, соглашениями, локальными нормативными актами (ст.

135 ТК РФ) и в большинстве компаний коллективные договоры отсутствуют, то выплата премиальной части регулируется исключительно работодателем. Работодатель сам определяет когда, кому и в каком размере он будет выплачивать премию. Как правило, в такой схеме премия составляет значительную часть заработной платы, что ставит работника в зависимое положение, т.к.

в случае неуплаты премиальной части, возможности оспорить действия работодателя у него, скорее всего, не будет. Поэтому, если вы соглашаетесь на такие условия оплаты труда, то постарайтесь прояснить:

- условия и показатели премирования, т.е. в каких случаях и за что платится премия;

- имеет ли работодатель право при достижении вами установленных показателей премирования не выплатить вам премию и если да, то в ограниченных ситуациях или безусловно;

- имеется ли в организации положение о премировании и можете ли вы получить его заверенную копию;

- отражены ли в вашем трудовом договоре условия и показатели премирования.

Это не будет гарантировать, что вас не обманут с премиальной частью. Но это внесёт хоть какую-то ясность. Единственный эффективный способ обезопасить себя в этой ситуации — добиваться от работодателя перевода премиальной части в оклад. В противном случае риск невыплаты или урезания премии будет сохраняться. Данную проблему можно было бы решить, если бы удалось законодательно закрепить пропорции между окладом и премией, чтобы пресечь злоупотребления со стороны работодателя в данном вопросе. Профсоюзы регулярно выдвигают это требование, но пока вопрос остаётся открытым.

«Черная» заработная плата

Про «черную» заработную плату вряд ли можно сказать много нового. Каждый понимает, что трудовые отношения без обязательств держатся исключительно на честном слове и порядочности сторон.

Главное негативное последствие получения «черной» заработной платы в том, что положение работника полностью зависит от доброй воли работодателя, и работник лишен возможности отстаивать свои права, пользуясь установленными государственными средствами защиты, поскольку крайне проблематично будет подтвердить размер установленной вам заработной платы.

В таком положении работник при любом конфликте с работодателем рискует:

- не получить заработную плату в случае любого конфликта с начальником;

- не получить отпускные;

- полностью лишиться социальных гарантий, связанных с сокращением, обучением, рождением ребенка и прочими ситуациями.

Поскольку реальность такова, что сегодня не всегда получается обезопасить себя от «черной» заработной платы, то в случае, если вы получаете «черную» заработную плату, необходимо постараться обзавестись доказательствами того, какой размер заработной платы вы получаете.

В качестве доказательств могут использоваться аудио- или видеозаписи, платежные ведомости, записи телефонных переговоров, трудовые договоры работников с прежними работодателями, рекламные объявления, сведения органов статистики, а также сведения, которые могут дать другие работники о размере своей заработной платы. Эти доказательства могут пригодиться в суде, если работодатель решит не выплачивать вам заработную плату.

Изменение условий оплаты труда

Обычно работодатель меняет условия оплаты труда в худшую сторону в одностороннем порядке: или в ультимативной форме (либо так, либо увольняйся), или ссылаясь на некоторые трудности, которые не позволяют сохранить прежние условия.

Многие работники уверены, что так и должно быть: несправедливо, конечно, но если работодатель так решил… Это заблуждение, в которое нас вводят либо американские фильмы, либо сами работодатели, в надежде на то, что вы не знакомы со своими правами. В действительности у работодателя возможности единолично менять условия оплаты труда своим работником крайне ограничены. Попробуем разобраться.

С одной стороны, все условия оплаты труда являются обязательными для включения в трудовой договор (ст.57 ТК РФ) и изменение определенных сторонами условий трудового договора, допускается только по соглашению сторон трудового договора (ст.72 ТК РФ). Таким образом, работодатель не может единолично решить, что в этом месяце вы будете получать меньше.

Он может только предложить вам согласиться в этом месяце (или с этого месяца) начать получать меньше. И, разумеется, вы вправе ответить отказом на такое заманчивое предложение на законных основаниях.

С другой стороны, работодатель имеет право изменять условия оплаты труда по причинам, связанным с изменением организационных или технологических условий труда, если при этом определенные сторонами условия трудового договора не могут быть сохранены, допускается их изменение по инициативе работодателя (ст.74 ТК РФ). В этом случае работодатель обязан:

- уведомить работника о предстоящих изменениях в условиях оплаты труда, а так же причинах, вызвавших необходимость таких изменений, в письменной форме не позднее, чем за два месяца. Одновременно узнать, согласен ли работник работать на новых условиях.

- если работник не согласен продолжать работать, то работодатель обязан в письменной форме предложить ему другую имеющуюся у работодателя работу.

- если работодатель не может предложить другую работу, или работник не согласен на неё, тогда работодатель может расторгнуть трудовой договор, выплатив работнику выходное пособие.

Но для изменений условий оплаты труда у работодателя должны быть объективные причины — изменение организационных или технологических условий труда без возможности сохранения существующих условий. Так, факт слияния нескольких отделов сам по себе не дает права работодателю уменьшать зарплату их сотрудникам, поскольку в данной ситуации ничто не говорит о невозможности сохранения прежних зарплат. Также не является основанием для одностороннего изменения определенных сторонами условий трудового договора принятие решения акционерами или учредителями юридического лица либо «финансовый кризис». Если вы получили уведомление об изменении условий трудового договора и в частности условий оплаты труда и не согласны с ними, то не следует писать на уведомлении «согласен», чтобы это не могло быть впоследствии расценено как изменение условий оплаты труда по соглашению сторон. Между тем нельзя и отказываться от этих изменений, поскольку это может быть расценено как отказ от продолжения работы, что является основанием для прекращения трудовых отношений. В этом случае рекомендуется писать на уведомлении об изменении нечто подобное: «С изменением определенных сторонами условий трудового договора не согласен. От продолжения работы не отказываюсь. Буду обжаловать действия работодателя» После чего приступить к обжалованию действий работодателя.

Если заработная плата не выплачивается

Если заработная плата не выплачивается вовремя, то можно потребовать от работодателя выплату компенсаций: При нарушении работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (ст.

236 ТК РФ).

Как показывано в статье «ТП для начинающих», проценты составляют крайне незначительную сумму.

Можно приостановить работу до погашения задолженности: В случае задержки выплаты заработной платы на срок более 15 дней работник имеет право, известив работодателя в письменной форме, приостановить работу на весь период до выплаты задержанной суммы (ст.142 ТК РФ).

В этом случае необходимо известить работодателя таким способом, который позволит зафиксировать факт получения заявления: либо подписью работодателя, либо при свидетелях, либо заказным письмом с уведомлением. В любом случае приостановить работу можно будет не раньше, чем с момента получения заявления работодателем.

Видео:Из чего складывается фонд заработной платы работниковСкачать

Оплата труда: ошибки работодателя — Все о кадрах

admin · 09.10.2014

Вопросам оплаты и нормирования труда работников посвящен целый раздел Трудового кодекса, в котором законодатель установил прежде всего гарантии по оплате труда работников, форму и сроки выплаты заработка, минимальный размер оплаты труда и т.д.

Нарушения работодателем положений, регламентирующих установление и выдачу заработной платы, наиболее часто по сравнению с другими нормами трудового законодательства становятся объектами судебных разбирательств. Работодатель может быть привлечен к административной, а в некоторых случаях и уголовной ответственности.

В статье рассмотрим наиболее частые ошибки и нарушения, допускаемые работодателями в сфере оплаты труда.

https://www.youtube.com/watch?v=VTsvgTd_vOE

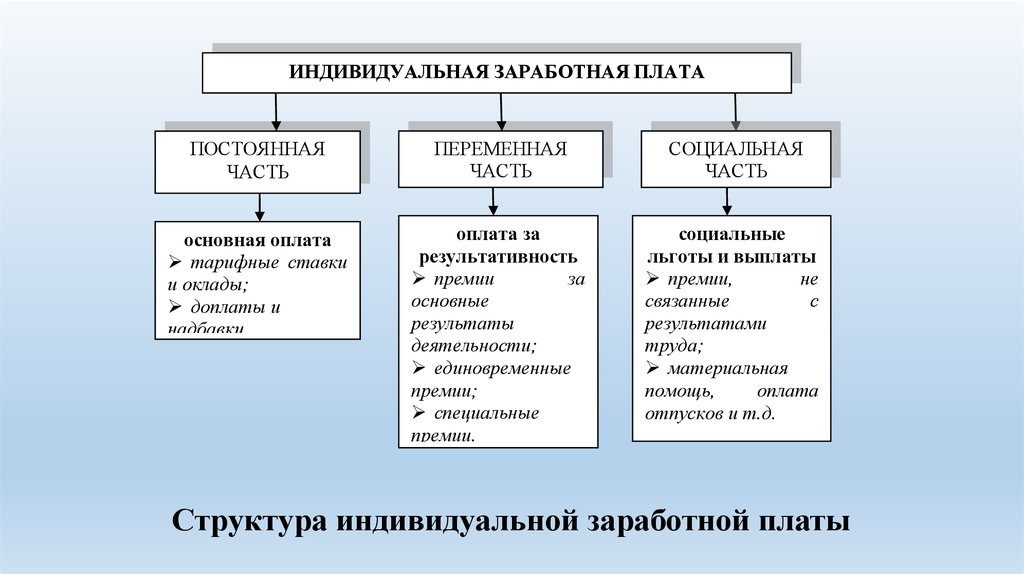

Заработная плата (оплата труда работника) — это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные и стимулирующие выплаты (ст. 129 ТК РФ).

В статье 130 ТК РФ перечислены основные государственные гарантии по оплате труда работников, к которым относятся:— величина минимального размера оплаты труда в Российской Федерации;— меры, обеспечивающие повышение уровня реального содержания заработной платы;— ограничение перечня оснований и размеров удержаний из заработной платы по распоряжению работодателя, а также размеров налогообложения доходов от заработной платы;— ограничение оплаты труда в натуральной форме;— обеспечение получения работником зарплаты в случае прекращения деятельности работодателя и его неплатежеспособности в соответствии с федеральными законами;— федеральный государственный надзор за соблюдением трудового законодательства и иных актов, содержащих нормы трудового права, включающий в себя проведение проверок полноты и своевременности выдачи заработной платы и реализации государственных гарантий по оплате труда;— ответственность работодателей за нарушение требований, установленных трудовым законодательством и иными актами, содержащими нормы трудового права, коллективными договорами, соглашениями;— сроки и очередность выдачи заработной платы.Проверка полноты и своевременности выплаты заработка и реализации государственных гарантий по оплате труда осуществляется государственной инспекцией труда. По результатам проверки организация или руководитель могут быть привлечены инспектором труда к административной ответственности по ст. 5.27 КоАП РФ. Кроме этого, инспекторы труда имеют право подготавливать и направлять в правоохранительные органы и в суд другие материалы (документы) о привлечении виновных к ответственности согласно федеральным законам и иным нормативным правовым актам РФ. Так, за невыплату заработной платы и неосуществление иных выплат предусмотрена уголовная ответственность по ст. 145.1 УК РФ.

За задержку выдачи заработной платы и других выплат, причитающихся работнику, ст. 236 ТК РФ установлена материальная ответственность работодателя. За какие же конкретно нарушения работодатель может быть привлечен к ответственности?

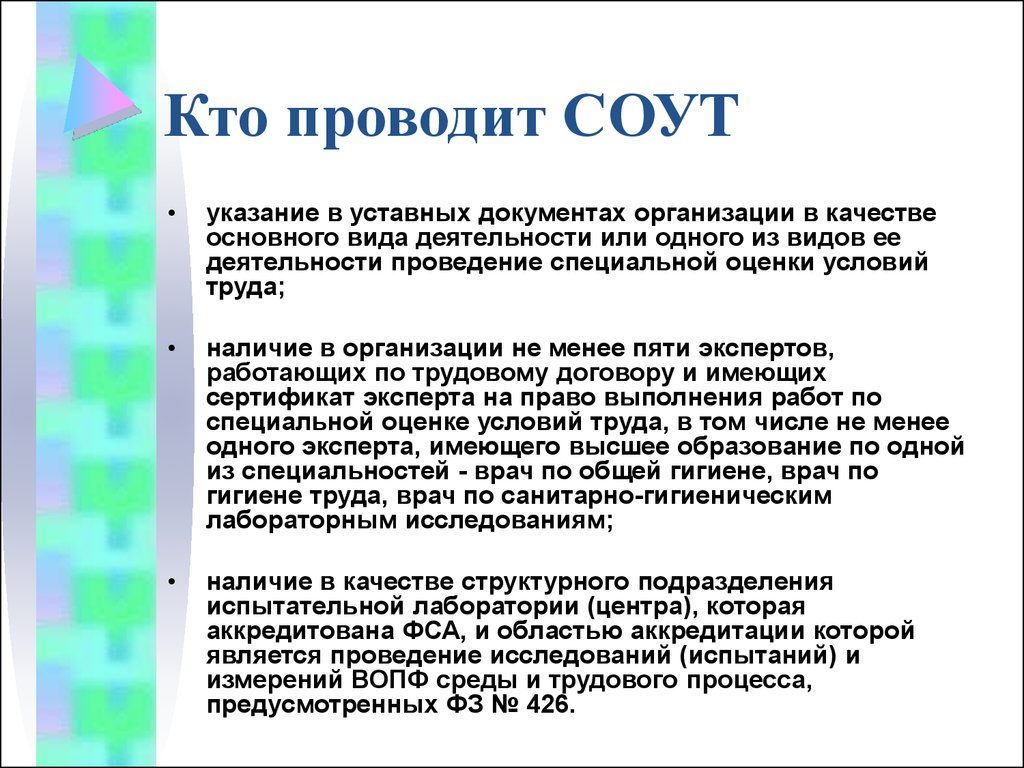

Установление заработной платы

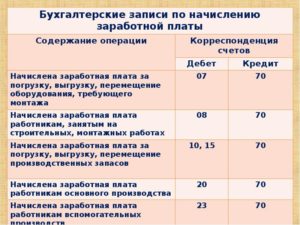

В силу ст. 135 ТК РФ зарплата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда.

Системы оплаты труда, включая размеры тарифных ставок, окладов (должностных окладов), доплат и надбавок компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, системы доплат и надбавок стимулирующего характера и системы премирования, устанавливаются коллективными договорами, соглашениями, локальными нормативными актами согласно трудовому законодательству и иным актам, содержащим нормы трудового права.Единые рекомендации по установлению на федеральном, региональном и местном уровнях систем оплаты труда работников организаций, финансируемых из соответствующих бюджетов, ежегодно разрабатывает Российская трехсторонняя комиссия по регулированию социально-трудовых отношений. Указанные рекомендации учитываются Правительством РФ, органами исполнительной власти субъектов РФ и органами местного самоуправления при определении объемов финансирования медицинских, образовательных, научных организаций, организаций культуры и других организаций бюджетной сферы.

К локальным нормативным актам, устанавливающим систему оплаты труда, можно отнести Положение об оплате труда, Положение о премировании, штатное расписание и т.д. Работодатель принимает такие акты с учетом мнения представительного органа работников или, если нет представительного органа, профсоюзом.

Обратите внимание! Согласно ч. 4 ст.

8 ТК РФ нормы локальных нормативных актов, ухудшающие положение работников по сравнению с установленным трудовым законодательством и иными актами, содержащими нормы трудового права, коллективным договором, соглашениями, и локальные нормативные правовые акты, принятые без соблюдения определенного ст. 372 ТК РФ порядка учета мнения представительного органа работников, не подлежат применению. В таких случаях применяются трудовое законодательство и иные акты, содержащие нормы трудового права, коллективный договор, соглашения.

Так, в связи с признанием организации банкротом было принято новое штатное расписание, согласно которому работникам были снижены оклады. Суд новое расписание признал не подлежащим применению, потому что оно ухудшало положение работников по сравнению с установленным трудовым законодательством и было принято с нарушением ст.

372 ТК РФ — не было учтено мнение первичной профсоюзной организации. Кроме того, уведомление об изменении должностного оклада было подписано лицом, не имеющим на это полномочий (Апелляционное определение Ставропольского краевого суда от 13.08.2013 по делу N 33-4249/13).Установление заработной платы трудовым договором предусмотрено не только ст. 135 ТК РФ, но и ст.

57 кодекса, согласно которой в трудовом договоре должны быть указаны условия оплаты труда (в том числе размер тарифной ставки или оклада (должностного оклада) работника, доплаты, надбавки и поощрительные выплаты).

Исходя из этой формулировки, если в трудовом договоре будет не указан сам оклад, а дана ссылка на локальный акт организации, например на штатное расписание, такое условие не будет соответствовать законодательству.

https://www.youtube.com/watch?v=-crEiQyjxM0

Следует отметить, что изменение условий оплаты труда, указанных в трудовом договоре, может допускаться по соглашению сторон — путем заключения письменного соглашения к трудовому договору (ст. 72 ТК РФ), либо по ст. 74 ТК РФ в одностороннем порядке.

Такое изменение возможно только в случае наличия изменений организационных или технологических условий труда (изменения в технике и технологии производства, структурная реорганизация производства, другие причины), когда определенные сторонами условия трудового договора не могут быть сохранены. При этом о предстоящих изменениях условий оплаты труда, а также о причинах, их вызвавших, работодатель обязан уведомить работника в письменной форме не позднее чем за два месяца. И если работодатель нарушит данную процедуру, он может быть привлечен к ответственности.

Отметим также, что при введении и изменении условий оплаты труда запрещается какая бы то ни было дискриминация (ч. 2 ст. 132 ТК РФ), например необоснованное уменьшение заработной платы, снижение или лишении премии.

Сроки и порядок выплаты заработной платы

Трудовым кодексом предусмотрена обязанность работодателя выплачивать заработную плату не реже чем каждые полмесяца в день, определенный правилами внутреннего трудового распорядка, коллективным договором, трудовым договором (ч. 6 ст. 136).

Но устанавливать дни выплаты заработка нужно не всеми перечисленными документами, а одним из них. Предпочтительнее это сделать в правилах внутреннего трудового распорядка, поскольку коллективный договор может отсутствовать в организации, а трудовой договор регулирует отношения с конкретным работником.

Такие разъяснения даются в Письме Роструда от 06.03.2012 N ПГ/1004-6-1.

Обратите внимание!

Видео:Фонд оплаты труда (ФОТ). Ошибки формированияСкачать

Ошибки при расчете заработной платы

Какие распространенные ошибки совершают работодатели в процессе расчета заработной платы? Как их предотвратить, где искать подсказки?

1. Неверное определение состава заработной платы

Четкое определение понятию «зарплата» дается в ст.129 ТК РФ. Заработная плата (оплата труда работника) включает:

- вознаграждение за труд, которое зависит от ряда факторов: квалификации работника, сложности, количества, качества и условий выполняемой работы;

- компенсационные выплаты: доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера;

- стимулирующие выплаты: доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты.

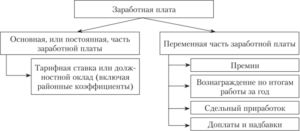

Из определения следует, что зарплата состоит из трех частей: основной части (оклад работника), компенсационной и стимулирующей части.

Почему важно понимать, что входит в определение «зарплата»? Потому что от этого понимания зависит, какие выплаты нужно включать в расчет среднего заработка. Если этого понимания нет, высок риск совершить вторую ошибку.

2. Неверное определение состава выплат, включаемых в расчет среднего заработка, в том числе премий

Расчет среднего заработка регламентирован Постановлением Правительства РФ от 24.12.2007 № 922. В п. 2 данного Постановления говорится, что в расчет среднего заработка включаются все виды выплат, предусмотренные системой оплаты труда.

Выплаты, которые включаются в расчет среднего заработка:

- зарплата, начисленная по тарифным ставкам, окладам (должностным окладам) за отработанное время; начисленная за выполненную работу по сдельным расценкам; начисленная за выполненную работу в процентах от выручки от реализации продукции (выполнения работ, оказания услуг), или комиссионное вознаграждение; выданная в неденежной форме;

- денежное вознаграждение, начисленное за отработанное время лицам, замещающим государственные должности РФ, государственные должности субъектов РФ, депутатам, членам выборных органов местного самоуправления, выборным должностным лицам местного самоуправления, членам избирательных комиссий, действующих на постоянной основе;

- денежное содержание, начисленное муниципальным служащим за отработанное время;

- начисленные в редакциях СМИ и организациях искусства гонорар работников, состоящих в списочном составе этих редакций и организаций, и (или) оплата их труда, осуществляемая по ставкам (расценкам) авторского (постановочного) вознаграждения;

- зарплата, начисленная преподавателям профессиональных образовательных организаций за часы преподавательской работы сверх установленной и (или) уменьшенной годовой учебной нагрузки за текущий учебный год, независимо от времени начисления;

- зарплата, окончательно рассчитанная по завершении предшествующего событию календарного года, обусловленная системой оплаты труда, независимо от времени начисления;

- надбавки и доплаты к тарифным ставкам, окладам (должностным окладам) за профессиональное мастерство, классность, выслугу лет (стаж работы), знание иностранного языка, работу со сведениями, составляющими государственную тайну, совмещение профессий (должностей), расширение зон обслуживания, увеличение объема выполняемых работ, руководство бригадой и другие;

- выплаты, связанные с условиями труда, в том числе выплаты, обусловленные районным регулированием оплаты труда (в виде коэффициентов и процентных надбавок к заработной плате), повышенная оплата труда на тяжелых работах, работах с вредными, опасными и иными особыми условиями труда, за работу в ночное время, оплата работы в выходные и нерабочие праздничные дни, оплата сверхурочной работы;

- вознаграждение за выполнение функций классного руководителя педагогическим работникам государственных и муниципальных образовательных организаций;

- премии и вознаграждения, предусмотренные системой оплаты труда;

- другие виды выплат по заработной плате, применяемые у работодателя.

Постановление Правительства РФ от 24.12.2007 № 922 регламентирует расчет отпускных и компенсаций за неиспользованный отпуск и иных случаев, то есть социальные пособия (пособие по временной нетрудоспособности и детские пособия) не берутся.

https://www.youtube.com/watch?v=giZ9ElyycYs

Нужно иметь в виду, что компенсация и компенсационные выплаты — разные понятия. Компенсация — это не зарплата, не выплата за труд. Следовательно, включать ее в средний заработок не нужно.

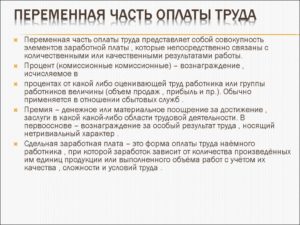

Что касается стимулирующих выплат, то они бывают разные. Одно дело, когда, например, у работника в трудовом договоре зафиксировано, что ему назначен оклад и 10 % премии ежемесячно от оклада. И в данном случае эта премия будет за труд.

Другое дело, когда премия выплачивается, например, к какому-то профессиональному празднику, и это предусмотрено локальными нормативными актами, но не является выплатой за труд. Соответственно, включение такой премии в расчет среднего заработка необоснованно. Чтобы не запутаться и не сделать ошибку, необходимо понимать сущность стимулирующей выплаты.

Все выплаты, которые включаются в расчет среднего заработка, должны быть предусмотрены локальными нормативными актами, зафиксированы в трудовом договоре. Просто так включить какую-то выплату нельзя.

Согласно ст.

57 ТК РФ, в трудовой договор должны быть обязательно включены условия оплаты труда, в том числе размер тарифной ставки или оклада (должностного оклада) работника, доплаты, надбавки и поощрительные выплаты.

3. Неверное определение расчетного периода при определении среднего заработка

О расчетном периоде при определении среднего заработка говорится в п. 5 Постановления Правительства РФ от 24.12.2007 № 922.

При исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если:

- за работником сохранялся средний заработок, за исключением перерывов для кормления ребенка;

- работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

- работник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника;

- работник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

- работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты.

При расчете среднего заработка, когда мы начисляем зарплату, основным документом, в котором можно видеть, где был работник — в отпуске, на больничном и т д., является табель учета рабочего времени.

Учитывайте сотрудников, рассчитывайте зарплаты, больничные, отпускные, налоги и взносы.

Узнать больше

Если в расчетном периоде при исчислении среднего заработка, например, когда работник находится в командировке, есть неявки по невыясненным причинам, этот период мы исключать из расчета не можем. Также мы не можем исключать прогулы. В п. 5 Постановления ничего про них не сказано.

Мы не можем исключать перерывы для кормления ребенка, хотя за этот период выплачивается средний заработок.

Советы работодателям

- Четко разграничивайте зарплату и средний заработок.

- Смотрите, что зафиксировано в локальных нормативных актах. Выплаты должны быть четко прописаны во внутренних документах организации.

- Правильно и четко заполняйте табель учета рабочего времени. Если работник в командировке, ставьте код «К». Если стоит код «К», а вы выплачиваете зарплату, то это необоснованно. Все начисления делайте только на основании табеля учета рабочего времени. Он должен заполняться в каждом обособленном подразделении.

МРОТ

Первое нововведение, которое повлияет на расчет зарплаты в 2021 году, — это увеличение МРОТ. Приказ Минтруда РФ от 09.08.

2021 N 561н утвердил величину прожиточного минимума для трудоспособного населения за II квартал 2021 года в размере 12 130 руб. Это значит, что с 2021 года минимальный размер оплаты труда тоже будет составлять 12 130 руб.

Известно, что Госдума поддержала принятие в первом чтении поправки в Федеральный закон «О минимальном размере оплаты труда».

Для работодателей эта новость важна прежде всего потому, что ст. 133 ТК РФ обязывает устанавливать зарплату не ниже МРОТ. Однако субъекты РФ, с учетом социально-экономических условий и величины прожиточного минимума трудоспособного населения, вправе соглашением о минимальной заработной плате устанавливать свой размер минимальной заработной платы.

https://www.youtube.com/watch?v=SZze_28F1-8

Не стоит также забывать о требовании ст. 134 ТК РФ индексировать зарплату в связи с ростом цен на товары и услуги. Об этом мы подробнее писали в статье «Индексация заработной платы: право или обязанность работодателя?».

Страховые взносы

Что касается страховых взносов, то ставки в 2021 году останутся на прежнем уровне:

- на ОПС — 22 %;

- на ОМС — 5,1 %;

- на ОСС — 2,9 %.

Постановлением Правительства РФ от 06.11.2021 № 1407 установлена предельная величина базы для исчисления страховых взносов на 2021 год:

- для взносов на ОПС — 1 292 000 руб.;

- для взносов на ОСС (на случай временной нетрудоспособности и в связи с материнством) – 912 000 руб.

Если выплаты по заработной плате вышли за лимит в 912 000 руб., то взносы на ОСС платить не нужно, а если выплаты превысили 1 292 000 руб., то на ОПС будет применяться тариф 10 %.

Ставки страховых взносов на травматизм составят от 0,2 % до 8,5 % и будут зависеть от ОКВЭД компании.

НДФЛ

Выплачивая зарплату, компании и предприниматели становятся налоговыми агентами по отношению к сотрудникам. Поэтому они должны начислить НДФЛ на сумму зарплаты, удержать его из доходов сотрудника и перечислить в бюджет. Налог также начисляется на отпускные и на пособия по больничным листам. А вот декретные пособия от НДФЛ освобождены.

Ставка налога на доходы физлиц составляет 13 %. При этом важно помнить о том, что величина удержанного НДФЛ не должна превышать 50 % от суммы выплаты сотруднику.

Стоит отметить, что с 2021 года срок для представления сведений о доходах физических лиц по форме 2-НДФЛ и годового расчета по форме 6-НДФЛ будет сокращен на месяц — до 1 марта. Предельный срок для представления отчетности по НДФЛ будет, таким образом, унифицирован.

Вести учет НДФЛ, формировать и сдавать 6‑НДФЛ и 2‑НДФЛ через удобный веб-сервис.

Узнать больше

Но поскольку в 2021 году 1 марта выпадает на выходной, 2-НДФЛ и 6-НДФЛ можно представить не позднее 2 марта 2021 года (Письмо ФНС РФ от 15.11.2021 № БС-4-11/23242@).

По НДФЛ есть также и другие изменения на 2021 год. Например, новые контрольные соотношения для отчетов по НДФЛ, уплата НДФЛ за счет средств налогового агента в некоторых случаях и др. Подробнее о них читайте в статье «НДФЛ — 2021: основные изменения».

Видео:Типичные ошибки указания заработной платы в вакансииСкачать

Один из самых справедливых способов начисления зарплаты: окладно-премиальная система оплаты труда и ее особенности

Окладно-премиальная оплата труда чаще всего устанавливается для руководителей и служащих. Такая система помогает произвести начисление зарплаты исходя из количества отработанных дней и качества выполненной сотрудником работы.

Что это такое?

Зарплата каждого работника формируется индивидуально исходя из нескольких параметров. При окладно-премиальной системе это оклад, премия и прочие выплаты. Тарифный оклад рассчитывается исходя из квалификации, необходимой для выполнения конкретных работ по сетке ЕТКС.

Эта сумма умножается на коэффициент повышения тарифной ставки, определяемый по тому же справочнику. Этот оклад отражается в штатном расписании и является основой для расчета должностного оклада. Должностной оклад рассчитывается, когда сотрудник принимается на работу либо переводится на другую должность.

Для расчетов к тарифному окладу прибавляются:

- повышение по контракту. Устанавливается индивидуально для каждого работника на основании договоренности с работодателем;

- повышение за классность или категорию. Устанавливается для работников, которым за продолжительный стаж, образование и иные факторы присвоена категория или классность;

- уровень квалификации. На некоторых должностях для работника, имеющего высшую квалификацию, будет изначально выбран тарифный оклад на разряд выше, чем для сотрудника со средней квалификацией, занимающего ту же должность;

- уровень сложности работ. Для служащих и руководителей разных структурных подразделений характерны не одинаковые оклады из-за отличий в объеме и сложности работ, несмотря на формально идентичные должности.

Премия начисляется в виде процентной доли от должностного оклада по итогам отработанного месяца. Показатели премирования по каждой штатной единице прописываются в Положении о премировании либо других локальных документах, разработанных специалистами организации и утвержденных ее руководителем. Такие документы подлежат обязательному согласованию со службой охраны труда.

Сотруднику могут полагаться надбавки:

Совокупность всех этих начислений формирует заработную плату сотрудника на окладно-премиальной оплате труда.

https://www.youtube.com/watch?v=gYsrUpHSShE

В случае, если человек отработал неполный месяц, все виды выплат уменьшаются пропорционально числу пропущенных дней.

Плюсы и минусы такой системы

Абсолютно справедливой системы начислений не существует, и окладно-премиальная не является исключением. Такая система довольно распространена, и это обусловлено рядом плюсов.

Во-первых, это простота расчетов. Чтобы вывести зарплату сотрудника, надо только начислить фиксированный должностной оклад и добавить к нему премии.

Определение размеров премий ложится на плечи руководителя организации или главного экономиста, бухгалтеру остается только рассчитать нужный процент от оклада и отобразить его в расчетном листке. Во-вторых, прозрачность начислений. Работник сам понимает, откуда берутся цифры в его расчетном листке.

Отработал весь месяц — получил полный оклад. Выполнил определенные показатели — заработал премию. Как правило, работники в курсе того, каких показателей нужно достичь для получения премии, поэтому все находится в их руках.

Материальным плюсом для работника и удобным решением для бухгалтера является тот факт, что оклад не зависит от фонда рабочего времени за месяц. То есть, отработав без пропусков февраль, трудящийся получит тот же оклад, что и за июль, хотя в первом случае число рабочих дней было меньше.

Минусов у такой системы немного. Один из них чаще всего встречается в крупных организациях, где руководитель не может отследить качество работы каждого отдельного сотрудника и выдает одинаковые премии на целый отдел или структурное подразделение, не глядя на заслуги конкретных работников.

Может возникнуть несправедливая ситуация, когда кто-то за прошлый месяц выполнил больший объем работ, а зарплату получил такую же, как и все остальные. Еще один минус связан с ограниченным процентом премий, которые могут быть начислены за перевыполнение планов.

Положением о премировании обычно предусмотрен некий максимальный процент премии, который работник может получить за перевыполнение плановых показателей. Дальнейшее перевыполнение не приводит к повышению зарплаты, а, значит, работник не имеет мотивации стремиться к большему.

Как составить положение об оплате труда?

Чтобы составить Положение, в первую очередь необходимо определиться с его содержанием.

Скорее всего, документ будет выглядеть следующим образом:

- термины и формулировки, применяемые в данном документе. Здесь надо дать краткое определение всех специфических терминов для предотвращения двойственного толкования документа;

- описание системы оплаты труда. Важно написать этот раздел очень скрупулезно и продумать все ситуации, которые могут возникнуть. Этот раздел содержит подробное описание действующей в организации системы: особенности для лиц разных должностей, порядок начислений;

- сроки выплаты. Могут быть разные для каждой категории работников. Обычно устанавливаются конкретные числа, можно указать период. Важно помнить, что по нормам трудового права зарплата перечисляется не реже, чем дважды в месяц;

- ответственность нанимателя за несвоевременную выплату заработка. Здесь указываются возможные компенсации работникам за просроченную зарплату. Можно продублировать в этом разделе законодательство о труде, регулирующее данный вопрос;

- срок действия документа;

- общегосударственные, региональные и отраслевые нормативно-правовые акты, опираясь на которые был составлен документ.

Некоторые организации объединяют Положение об оплате труда и Положение о премировании в один документ. Тогда в завершающей части документа должны присутствовать таблицы, поясняющие порядок начисления премий, доплат, надбавок, компенсаций и прочих выплат.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону:

+7 (499) 288-73-46;

8 (800) 600-36-19

Это быстро и бесплатно!

Образец положения

Не существует единой формы Положения об оплате труда, поэтому составляется оно в произвольном виде. Главное, чтобы после его изучения у бухгалтера не оставалось вопросов о начислении заработной платы, а также, чтобы оно не противоречило действующему законодательству.

https://www.youtube.com/watch?v=ngD6KlzjCLg

Образец положения, написанного для организации с окладно-премиальной системой оплаты труда работников можно скачать здесь.

Типичные ошибки при составлении документа

Самая распространенная ошибка, на которую обратит внимание любой представитель контролирующих органов, это ссылки на недействующие нормативно-правовые акты. Зачастую случается так, что лицо, на которое возложена задача составить Положение об оплате труда, не обладает актуальной информацией о правовой базе, и ссылается на отмененные документы.

Или же документ может быть аннулирован после составления Положения. В такой ситуации обязательно надо вносить правки в Положение об оплате труда. Также возникают вопросы с первым пунктом Положения — термины и определения.

Чтобы документ имел юридическую силу и не возникало спорных вопросов, определения стоит брать из государственных и отраслевых нормативно-правовых актов, но ни в коем случае не из учебных пособий или других источников.

Специалист, составляющий Положение об оплате труда, может запутаться в таких понятиях как доплата, премирование, выплата, компенсация. Важно уточнять каждый раз статус того или иного возможного начисления и помещать его строго в соответствующий раздел. Тогда Положение будет грамотным и удобным в использовании.

Таким образом, окладно-премиальная оплата труда — один из самых простых и справедливых способов начисления заработной платы. Регулируются вопросы начислений законодательством о труде, а также внутренними документами организации, которые утверждаются руководителем и согласовываются с профсоюзным комитетом.

Видео:Переплата из-за счетной ошибки - Елена ПономареваСкачать

Обоснование повышения заработной платы: пример документа, аргументы для руководства

Большинство работодателей находятся в постоянном поиске мотивации для своих сотрудников. Кто-то улучшает условия труда, кто-то психологический микроклимат.

Но с единственным утверждением никто и никогда не будет спорить – материальный фактор является определяющим мотиватором для любого человека.

Но, чтобы получить положительный результат, необходимо грамотно составить обоснование повышения зарплаты. В статье приведены примеры и рекомендации.

Повышения заработной платы с точки зрения закона

Законом предусмотрена обязанность работодателя ежегодно проводить индексацию заработной платы каждого сотрудника

В Трудовом кодексе, в статье 129 четко определены общие понятия в сфере оплаты труда, то есть что такое оклад, тарифная ставка, иные надбавки, из которых состоит заработная плата. Положениями статьи также предусмотрена возможность для работодателя увеличивать размер оплаты труда за счет стимулирующих надбавок, премий и компенсаций.

Статьей 134 ТК РФ предусмотрена обязанность работодателя ежегодно индексировать оплату труда каждого сотрудника, из-за роста цен на потребительские товары.

Повышение оплаты может предусматриваться коллективным договором, локальными актами компании, региональными соглашениями.

Увеличение оплаты может касаться как отдельного сотрудника, так и всего коллектива или отдельного структурного подразделения.

Исходя из вышеизложенного, работодатель вправе не только увеличить тарифную ставку или базовый оклад, но и опираясь на внутренние документы предприятия премировать сотрудников, выплачивать надбавки, проводить доплаты.

Причины повышения заработной платы

Для обращения к работодателю по вопросу повышения зарплаты у сотрудников есть множество причин, но каждую из них придется обосновать и доказать, что действительно уровень оплаты труда подлежит увеличению.

Самые распространенные причины:

- серьёзное повышение цен на предметы первой необходимости и продукты питания;

- фактическое совмещение двух должностей или выполнение дополнительных задач;

- расширение круга обязанностей по собственной инициативе;

- большой срок работы в компании;

- если несколько лет не пересматривались оклады, и они уже не соответствуют аналогичным в других организациях;

- приобретение дополнительных навыков по собственной инициативе.

В служебной записке указывается список товаров, которые поднялись в цене, проведя анализ за прошлые периоды

Статье 135 ТК РФ предусмотрена обязанность работодателя по индексации заработной платы каждый год, но всем известно, что такая надбавка не покрывает рост цен.

Поэтому в служебной записке придётся обосновать своё обращение. Помимо официальных данных РосСтата, лучше привести конкретный перечень товаров, на которые поднялись цены, с анализом за прошлые периоды.

Но это не должны быть предметы роскоши, а жизненно необходимая продукция.

https://www.youtube.com/watch?v=343E-AfqaXQ

Если непосредственный руководитель постоянно просит выполнить дополнительную работу, то ждать, что он сам решит повысить зарплату не стоит. Лучше написать служебную записку, в которой четко прописать выполняемые обязанности помимо основных функций, прописанных в трудовом договоре.

Повысить размер зарплаты можно путем обращения к руководству с просьбой об увеличении нагрузки. Возможность выполнять дополнительные функции можно подтвердить пройденными курсами и тренингами.

Длительный срок работы на предприятии не самый лучший аргумент. Как правило, «старожилам» и так доплачивают, без инициативы со стороны сотрудника. Если же руководство компании это не делает, то возможно работника не рассматривают как ценного кадра.

В случаях, когда на предприятии длительное время не пересматривались оклады, то это повод для написания служебной записки с прошением о повышении. Тем более это надо сделать, если подход к разным сотрудникам не одинаковый, на аналогичной должности, но в другом отделе, оклад выше.

Личные особенности и дополнительное образование, способствующее увеличению прибыли компании – это повод для обращения к руководству за выплатой персональной надбавки.

К примеру, инженер по строительству окончил курсы и освоил работу в Автокаде. Теперь предприятию не нужно обращаться в стороннюю компанию для получения услуг по мелкому проектированию и подсчету объемов строительных работ. Менеджер по продажам может использовать личные связи в работе, принося большую прибыль компании.

Оформляем повышение заработной платы грамотно

Перед написанием записки необходимо изучить локальные документы компании, освещающие вопросы оплаты труда.

Подавать служебную записку, независимо от того, кто ее автор рекомендуется непосредственно руководителю или через канцелярию предприятия. Секретарь должен зарегистрировать документ в журнале входящей документации.

Унифицированной формы документа не предусмотрено, но все же рекомендуется опираться на требования ГОСТа Р 7.0.97-2021, регламентирующего общие требования к деловым документам.

Перед написанием записки необходимо изучить локальные документы компании, освещающие вопросы оплаты труда.

Если в них предусмотрены какие-либо надбавки, премии, но не выплачиваются, то после официального обращения от сотрудника, со ссылкой на эти внутренние документы, руководство предприятия не вправе отказать.

Документ состоит из следующих обязательных частей:

- наименование компании;

- должность и Ф.И.О. получателя и автора;

- название документа;

- содержательная часть, с обоснованием обращения и непосредственной просьбой;

- перечень прилагаемых документов, при наличии;

- дата и подпись автора.

Документ может составляться на компьютере или от руки. После этого получатель записки должен рассмотреть и вынести свое решение, отклонить или удовлетворить.

Не стоит ожидать быстрого решения, такие документы руководитель предприятия может рассматривать на протяжении 30 дней. Если вынесено положительное решение, то издается приказ работниками кадровой службы, которые получают служебную записку с резолюцией директора.

В приказе отображается размер увеличенного оклада, надбавки или других выплат, дата вступления изменений в силу. С приказом обязательно знакомят под подпись сотрудника или нескольких, относительно которых издается распорядительный документ.

Пример оформления служебной записки для группы сотрудников

Образец заявления относительно увеличения дохода для сотрудников, отдельно взятого структурного подразделения может выглядеть следующим образом:

Руководителю организации

(от) руководителя …название структурного подразделения, Ф.И.О.

Служебная записка

В связи с увеличением объемов продаж за последние 2 месяца на 25%, прошу рассмотреть возможность увеличения окладов для менеджеров отдела…название…на 15%.

Существующий оклад….рублей.

Предлагаемый размер оклада…рублей.

Руководитель отдела, Ф.И.О., подпись, дата.

https://www.youtube.com/watch?v=Lg21vy5O_Zs

Увеличенный оклад обычно вводится в действие с нового календарного месяца.

Пример оформления для отдельного сотрудника

Образец служебной записки руководителя относительно увеличения дохода отдельному сотруднику можно составить следующим образом:

Руководителю компании

(от) руководителя …название структурного подразделения, Ф.И.О.

Служебная записка

Ф.И.О. должность работает с …дата.. на должности …специалист с успехом выдержал испытательный срок, не имеет дисциплинарных взысканий и замечаний, проявил себя как исполнительный сотрудник. В связи с вышеизложенным, прошу увеличить Ф.И.О. должность оклад с …рублей до …рублей.

Подпись и ее расшифровка, дата составления, должность и Ф.И.О.

Повышение оплаты труда по инициативе сотрудника. План действий.

Прежде всего, если работник желает увеличить свой доход, то он должен проявить инициативу и оценить свои достижения в трудовой деятельности.

Далее действовать необходимо следующим образом:

- составить служебную записку;

- направить ее уполномоченному лицу, которое решает такие вопросы;

- передать документ через канцелярию или отдел кадров, с проставлением отметки о получении на втором экземпляре (допускается личное вручение руководителю);

- ожидание ответа;

- получение результатов рассмотрения записки.

Не стоит ожидать моментального ответа, у руководства предприятия есть целых 30 дней на рассмотрение прошения. Стоит быть готовым, что может быть получен отказ. В этом случае необходимо проанализировать причины такого решения.

Согласно положениям действующего законодательства, отказ руководителя можно даже обжаловать в комиссии по трудовым вопросам. Но рассчитывать на положительное решение можно только в том случае, если нарушен порядок увеличения заработной платы, закрепленный в локальных документах компании.

На какие законы ссылаться? Обоснование требований

📺 Видео

Частые ошибки кадрового учета и расчета заработной платы в ЗУП 3.1 - 14.09.2020Скачать

Революция 6-НДФЛ. Типичные ошибки при работе в Камин: Расчет зарплатыСкачать

Системы и формы оплаты трудаСкачать

💰💰💰ТОП ОШИБОК ПРИ НАЧИСЛЕНИИ ЗАРПЛАТЫ В 1С:ЗУП 3.0 И ИХ РЕШЕНИЯ💰💰💰Скачать

Вебинар "Заработная плата в 1С:УНФ"Скачать

Четыре типовые ошибки в офертахСкачать

Популярные ошибки при работе в 1С:Зарплата и кадры государственного учрежденияСкачать

Ошибки при расчете заработной платыСкачать

Функции заработной платы. Виталий НовиковСкачать

Вебинар «Анализ и разбор частых ошибок расчета зарплаты в программах 1С»Скачать

Исправление ошибок при начисление заработной платыСкачать

Главный секрет идеальной системы оплаты трудаСкачать

Основные отчёты отражения зарплаты в 1С: БК 8.3. Проверка корректности начисления зарплаты.Скачать

Типичные ошибки в работе с программой "1С:Зарплата и кадры бюджетного учреждения 8 (ред. 1.0)Скачать

Типичные ошибки при работе с модулем "ИС: Зарплата и кадры"Скачать

Почему нельзя делать ручные проводки по зарплате в 1С?Скачать