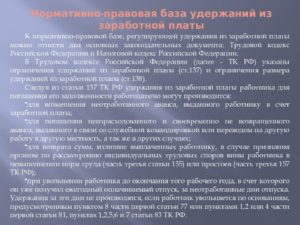

Удержания из зарплаты классифицируют на обязательные (НДФЛ, удержания по исполнительным листам), по инициативе работодателя, по инициативе сотрудника. В данной статье остановимся на удержаниях по инициативе работодателя. Есть правила, о которых должен знать не только каждый бухгалтер, но и сами сотрудники.

По инициативе работодателя могут быть удержаны:

- неотработанный аванс, выданный в счет заработной платы;

- своевременно невозвращенные суммы, выданные подотчет;

- излишне выплаченная сотруднику зарплата или иные суммы по причине счетной ошибки;

- суммы, излишне выплаченные работнику, в случае признания органом по рассмотрению индивидуальных споров вины работника в невыполнении норм труда (ч.3 ст.155 ТК РФ) или простое (ч.3 ст. 157 ТК РФ);

- суммы возмещения за неотработанные дни отпуска при увольнении сотрудника;

- сумма материального ущерба.

Перечень, указанный в статье 137 Трудового кодекса, закрытый и расширению по инициативе работодателя не подлежит. Нельзя удерживать из зарплаты работника суммы, не предусмотренные в этой статье. Иначе организация-работодатель несет административную ответственность по ст. 5.27 КоАП РФ.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

- Правило 2. Соблюдайте допустимый предел удержаний!

- Пример

- Правило 3. Нельзя произвести удержания, если работник не согласен с его основаниями и размерами

- Правило 4. Помните о сроке принятия решения об удержании

- Правило 5. Удержать суммы по инициативе работодателя возможно только при наличии приказа руководителя

- Если работник остался должен: как удержать

- Основания для удержаний по инициативе работодателя

- Ограничение удержаний из заработной платы

- Удержание неотработанного аванса, невозвращенных подотчетных сумм, излишне выплаченной зарплаты

- Аванс по зарплате: как правильно рассчитать и нужно ли из него производить удержания? | IT-компания Простые решения

- Что такое аванс по заработной плате

- Можно ли выплачивать аванс в фиксированной сумме

- Нужно ли делать удержания из аванса

- Нужно ли учитывать отпускные при расчете аванса

- Как учесть премии и надбавки в авансе по заработной плате

- Удержания из заработной платы сотрудника (ТК РФ): виды и размеры

- Основания для удержания части заработной платы

- Удержание неотработанного аванса

- Излишне начисленные суммы

- Удержание при простое по вине работника

- Удержание в рамках исполнительного производства

- Размеры удержаний из заработной платы

- В каких случаях повышается размер удержаний

- Максимальный размер удержания по суду

- Разъяснения Роструда об удержаниях из заработной платы

- 2. Удержания для возмещения ущерба, причиненного работодателю по вине работника

- 3. Исполнение решения суда по исполнительным документам

- 4. Удержания из заработной платы для исполнения обязанности налогового агента

- 5. Удержания из заработной платы по волеизъявлению работника

- 🎦 Видео

Правило 2. Соблюдайте допустимый предел удержаний!

Общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 процентов суммы зарплаты, подлежащей выплате после удержания НДФЛ. Если одновременно производятся удержания по инициативе работодателя и по исполнительным документам, то общая сумма всех удержаний не может быть более 50 процентов. Поясним на примере.

Пример

Инженер Виктор Ножкин своевременно не вернул сумму аванса, выданную под отчет, — 5000 рублей. Эту сумму бухгалтер удержит из его зарплаты на основании приказа руководителя. С приказом Ножкин согласен. За январь ему начислена зарплата в размере 15 000 рублей. Возможно ли в январе удержать из зарплаты Ножкина 5 000 рублей?

Действия бухгалтера:

- следует определить сумму зарплаты после удержания НДФЛ:

15 000 – (15 000 х 13%) = 13 050 руб. - следует определить максимальный размер удержания за январь, то есть рассчитать 20% от суммы зарплаты, подлежащей выплате после удержания НДФЛ:

13 050 х 20% = 2 610 руб.

Вывод: удержать в январе можно только 2 610 руб. Оставшуюся сумму бухгалтер удержит в последующих месяцах также, соблюдая предел удержания.

Ограничения не распространяются на удержания из заработной платы:

- при отбывании исправительных работ,

- взыскании алиментов на несовершеннолетних детей,

- возмещении вреда, причиненного здоровью другого лица,

- возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца,

- возмещении ущерба, причиненного преступлением.

Размер удержаний из заработной платы в этих случаях не может превышать 70 процентов.

Правило 3. Нельзя произвести удержания, если работник не согласен с его основаниями и размерами

При несогласии работника, удержание возможно произвести только на основании судебного решения.

Правило 4. Помните о сроке принятия решения об удержании

| Для возмещения неотработанного аванса | Не позднее месяца со дня окончания срока, установленного для возвращения аванса. |

| Для погашения своевременно невозвращенного аванса, выданного работнику под отчет | Месяц со дня окончания срока, установленного для представления авансового отчета и погашения задолженности. |

| Удержание излишне выплаченных сумм в результате счетной ошибки | Месяц со дня окончания срока, установленного для исправления неправильно исчисленных выплат |

А что, если руководитель не издал приказ об удержании указанных выше сумм в течение месяца? Какие действия работодателя и бухгалтера? Этот вопрос неоднократно задавали слушатели вебинара Школы СКБ Контур по теме «Удержания из заработной платы работника» (запись вебинара). Учтите, по закону в этом случае для взыскания недостающих сумму работодателю следует обратиться в суд. Во избежание таких ситуаций, оформляйте документы вовремя.

Правило 5. Удержать суммы по инициативе работодателя возможно только при наличии приказа руководителя

Некоторые бухгалтеры интересуются: если были произведены удержания из зарплаты на основании счетной ошибки, должен ли быть приказ на это удержание?

Ответ: любое удержание по инициативе работодателя обязательно должно быть произведено на основании приказа руководителя. При этом помните про правило 1 — по инициативе работодателя могут быть удержаны только суммы, перечисленные в статье 137 Трудового кодекса. Установить любые другие, не перечисленные в статье 137 ТК РФ суммы, работодатель не вправе ни в приказе, ни в коллективном договоре.

https://www.youtube.com/watch?v=Or_PFluGOw0

Это далеко не все вопросы, которые возникают у бухгалтеров по рассмотренной теме.

Хотите узнать больше? Приходите на дистанционный онлайн-курс по расчету заработной платы и среднего заработка.

Видео:Удержания из заработной платы работникаСкачать

Если работник остался должен: как удержать

1. В каких случаях работодатель имеет право производить удержания из заработной платы работника.

2. Какие ограничения действуют в отношении удержаний по инициативе работодателя.

3. Как оформить удержания из заработной платы и отразить в учете.

Как правило, должником по заработной плате является работодатель, что вполне естественно: работник выполняет свои трудовые обязанности, а работодатель за это обязан выплатить ему вознаграждение. Однако бывают случаи, когда долг возникает у работника, например, если он «перебрал» с авансом на момент выплаты заработной платы или с отпускными на момент увольнения.

Если с задолженностью работодателя все предельно ясно: если должен – обязан погасить, то с задолженностью работника по зарплате дело обстоит несколько иначе. Законодательство допускает удержание долга из заработной платы сотрудника, однако устанавливает при этом ряд ограничений.

О том, какие суммы и в каком порядке работодатель вправе удержать из зарплаты работника – читайте в статье.

Основания для удержаний по инициативе работодателя

Случаи, когда работодатель имеет право произвести удержание из заработной платы работника в счет погашения задолженности по заработной плате, перечислены в статье 137 ТК РФ:

для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в других случаях;

для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое;

при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.

Перечень оснований для удержаний из заработной платы сотрудника по инициативе работодателя является закрытым, то есть работодатель не вправе самостоятельно устанавливать дополнительные основания. Так, удержание различных штрафов (за опоздание, за курение и т.п.) из зарплаты работников является незаконным.

И даже закрепление таких штрафов в трудовых договорах и локальных нормативных актах не делает их законными. Максимум что работодатель может применить в такой ситуации – меры дисциплинарной ответственности (ст. 192 ТК РФ), например, замечание, выговор или увольнение по соответствующим основаниям.

Однако штраф не относится к мерам дисциплинарной ответственности, соответственно, основания для его удержания из заработной платы сотрудника отсутствуют. Более того, производя незаконные удержания, работодатель сам может быть оштрафован за нарушение законодательства о труде (ч. 1 ст. 5.

7 КоАП РФ):

- от 1 000 до 5 000 руб. – штраф для должностных лиц и ИП;

- от 30 000 до 50 000 руб. – штраф для организаций.

Аналогично, работодатель не может по своей инициативе удерживать из заработной платы сотрудника суммы в счет погашения выданного ему займа. Возврат займа путем удержания из заработной платы возможен только по заявлению самого работника.

Также работник может письменно «попросить» работодателя ежемесячно удерживать из заработной платы и другие суммы: в счет погашения банковского кредита, на добровольное содержание детей и т.д.

При этом комиссия банка и другие расходы, связанные с перечислением указанных сумм получателю, тоже должны производиться за счет работника.

! Обратите внимание: Удержания из заработной платы, которые работодатель производит по письменному заявлению работника, не являются «удержаниями» по смыслу ст.

137 ТК РФ, поскольку уменьшение суммы заработной платы, подлежащей выплате, происходит не в принудительном порядке, а в соответствии с волеизъявлением самого работника, который вправе распоряжаться своим имуществом по своему усмотрению (Письмо Роструда от 26.09.2012 № ПГ/7156-6-1).

Таким образом, к удержаниям по инициативе работника не применяются ограничения по размеру, установленные ст. 138 ТК РФ.

Ограничение удержаний из заработной платы

Трудовое законодательство позволяет работодателю удерживать суммы задолженности работника в случаях, которые мы рассмотрели выше, из его заработной платы. При этом в соответствии со ст.

129 ТК РФ, к заработной плате относятся следующие выплаты: непосредственно вознаграждение за труд (окладная, сдельная составляющая и т.д.

), а также выплаты компенсационного (например, доплаты за работу в районах Крайнего Севера) и стимулирующего характера (например, премии).

Таким образом, из других выплат, которые не являются заработной платой, работодатель не может производить удержания по своей инициативе. Например, нельзя производить удержание задолженности работника из сумм компенсации за использование личного имущества, пособий, выплат по договору аренды имущества работника и т.д.

Общий размер всех удержаний по инициативе работодателя не должен превышать 20% заработной платы работника (ст. 138 ТК РФ). Указанная предельная величина рассчитывается из суммы зарплаты, оставшейся после удержания НДФЛ.

Если у работника имеются также удержания по исполнительным документам, то они производятся в первую очередь, и если их размер менее 20%, то работодатель вправе удержать задолженность работника, но при этом совокупный размер удержаний (по исполнительным листам и по инициативе работодателя) не должен превышать 20% заработной платы.

Если же удержания по исполнительным документам составляют более 20% заработной платы работника, то работодатель не имеет права удержать еще и задолженность работника.

https://www.youtube.com/watch?v=i5tc_yiMBIE

Помимо общих ограничений, установленных в отношении удержаний из заработной платы работника по инициативе работодателя, необходимо учитывать также частные ограничения в зависимости от оснований удержаний.

Удержание неотработанного аванса, невозвращенных подотчетных сумм, излишне выплаченной зарплаты

Производить такие удержания возможно только при одновременном выполнении следующих условий (ч. 3 ст. 137):

- не истек один месяц со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат;

- работник не оспаривает оснований и размеров удержания.

Если эти условия, или хотя бы одно из них, не выполнены, то взыскать задолженность работника можно только в судебном порядке. Или же работник может добровольно погасить задолженность путем внесения денежных средств в кассу работодателя.

Довольно часто бывает так, что работник получил аванс, однако не отработал его до конца месяца в силу различных обстоятельств (больничный, отпуск без содержания и т.д.). Соответственно, на конец месяца у работника появляется задолженность.

Просто «зачесть» эту задолженность в следующем месяце, уменьшив сумму заработной платы, причитающуюся к выплате, неправильно, поскольку любое удержание из заработной платы работника (в том числе и удержание неотработанного аванса) должно иметь законные основания.

То есть, во-первых нужно соблюсти 20%-ное ограничение по размеру удержания, а во-вторых уложиться в срок 1 месяц и получить согласие работника.

Тот факт, что работник не оспаривает оснований и размеров удержания из его заработной платы, лучше подтвердить документально, например, заявлением работника (Письмо Роструда от 09.08.2007 № 3044-6-0). Основанием для удержания сумм задолженности из заработной платы работника служит приказ руководителя, составленный в произвольной форме.

Скачать Образец заявления сотрудника на удержание из заработной платы

Скачать Образец приказа об удержании из заработной платы

! Обратите внимание: Если у работника возникла задолженность в связи с тем, что ему была излишне выплачена заработная плата, то удержать сумму такой задолженности работодатель имеет право только в следующих случаях:

- если заработная плата выплачена в большем размере в результате счетной ошибки;

Видео:Удержания из заработной платыСкачать

Аванс по зарплате: как правильно рассчитать и нужно ли из него производить удержания? | IT-компания Простые решения

Одна из самых «горячих» тем, которую обсуждают бухгалтеры, является начисление аванса по заработной плате, или зарплаты за первую половину месяца. Специалисты не могут сойтись во мнении по ряду вопросов.

Допустимо ли определять размер аванса как процент от оклада? Можно ли при выдаче аванса делать удержания? Нужно ли рассчитывать аванс с учетом отпускных, доплат и премий? Мы изучили все аргументы «за» и «против», сформировали собственную позицию и изложили ее в данной новости.

Что такое аванс по заработной плате

Статья 136 Трудового кодекса обязывает работодателя выплачивать заработную плату не реже, чем каждые полмесяца. Эта же статья устанавливает сроки выплаты зарплаты: не позднее 15-ти календарных дней с даты окончания периода, за который она начислена. Выплату за первую половину месяца обычно называют авансом, а выплату, сделанную по окончании месяца — собственно зарплатой.

До недавнего времени существовало ограничение, согласно которому величина аванса не могла быть ниже тарифной ставки за отработанное время. Данное правило содержалось в постановлении Совета Министров СССР от 23.05.57 № 566. Но с 14 октября 2021 года этот документ утратил силу (постановление Правительства РФ от 04.10.17 № 1205).

Таким образом, на сегодняшний день ни в ТК РФ, ни в других нормативно-правовых актах нет четких указаний, в каком размере начислять аванс. Также нет полной ясности, какие удержания делать из аванса, и какие выплаты в него включать. Работодателю ничего не остается, кроме как сформировать собственное мнение и закрепить его в локальных нормативных актах.

Можно ли выплачивать аванс в фиксированной сумме

Много споров вызывает вопрос о том, можно ли выдавать аванс в фиксированной сумме, не зависящей от фактически отработанного времени. Проще говоря, вправе ли работодатель определять размер аванса, как процент от месячного оклада работника.

https://www.youtube.com/watch?v=XFLfBwMSac4

Сторонники данного метода приводят следующие аргументы. Во-первых, он позволяет высчитывать отработанное время, начислять все полагающиеся доплаты и делать все необходимые вычеты только один раз в месяц, что значительно экономит силы и время бухгалтера.

Во-вторых, этот метод отвечает обычаям делового оборота, ведь большинство работодателей традиционно определяют величину аванса как процент от оклада. В-третьих, есть официальные разъяснения чиновников, которые подтверждают правомерность такого подхода. В частности, в письме Минздравсоцразвития России от 25.02.

09 № 22-2-709 говорится следующее: «…при авансовом методе начисления заработной платы за каждую половину месяца заработная плата должна начисляться примерно в равных суммах…».

Однако у вышеуказанного способа есть немало противников. Их главный довод заключается в следующем. По закону дважды в месяц нужно выплачивать именно заработную плату.

А заработная плата — это вознаграждение за труд, которое зависит, в числе прочего, от количества выполненной работы (ст. 129 ТК РФ).

Получается, что аванс, как и зарплату по итогам месяца, необходимо рассчитывать исходя из фактически отработанного времени, либо количества произведенной продукции. Эту позицию поддерживают чиновники из Минфина (письмо от 03.02.16 № 14-1/10/В-660).

Нужно ли делать удержания из аванса

Еще один спорный вопрос звучит так: допустимо ли удерживать НДФЛ с аванса, уменьшать его на сумму алиментов и делать другие удержания из первой части зарплаты? Или все удержания следует производить исключительно из второй части зарплаты?

Строго говоря, до окончания месяца работодатель не вправе удержать НДФЛ, так как налоговая база еще не сформирована. Уменьшить аванс на сумму алиментов тоже не получится, ведь алименты удерживаются из заработной платы, оставшейся после уплаты налогов. Отсюда можно сделать вывод, что аванс должен представлять собой «чистую» зарплату за первую половину месяца без каких-либо удержаний.

Но на практике выплата «чистого» аванса может привести к определенным трудностям. Это случится, если вторую половину месяца сотрудник отработает не полностью, например, уволится или возьмет длительный отпуск за свой счет.

Тогда зарплата за вторую половину месяца окажется очень маленькой или вовсе нулевой. И поскольку НДФЛ не был удержан из аванса, и удержать его при выдаче зарплаты по итогам месяца не удастся, то и перечисление налога станет невозможным.

В итоге сотрудник будет должен работодателю, а сам работодатель будет должен бюджету.

Чтобы этого избежать, многие работодатели делают из аванса так называемые резервные удержания. По сумме они равны НДФЛ и алиментам, рассчитанным от зарплаты за первую половину месяца, хотя формально к налогам и алиментам не относятся. Подобные «резервы» не противоречат законодательству и позволяют избежать задолженности по налогу на доходы.

Пример 1

Сотруднику установлен оклад в размере 10 000 руб. в месяц. По исполнительному листу из его заработной платы удерживается 25% на одного ребенка. Заявлений на стандартные вычеты работник не подавал.

В локальных нормативных актах компании закреплено, что аванс равен зарплате за фактически отработанное время в первой половине месяца. При выдаче аванса делаются резервные удержания в размере, равном сумме НДФЛ и алиментов.

Согласно производственному календарю, в ноябре 21 рабочий день: в первой половине месяца 10 рабочих дней, во второй половине месяца 11 рабочих дней.

Первую половину ноября сотрудник отработал полностью. Бухгалтер рассчитал, что его заработок за период с 1 по 15 ноября включительно равен 4 761,9 руб. (10 000 руб.: 21 раб. дн. × 10 раб. дн.). Резервные удержания по НДФЛ составляют 619 руб.

(4 761,9 руб. × 13%). Резервные удержания по алиментам составляют 1 035,73 руб. ((4 761,9 руб. − 619,00 руб.) × 25%). Итого резервные удержания равны 1 654,73 руб. (619 + 1 035,73). Аванс за ноябрь составил 3 107,17 руб. (4 761,9 − 1 654,73).

Начиная с 16 ноября и до конца месяца, сотрудник находился в отпуске без сохранения заработной платы. Его заработок за период с 16 по 30 ноября составил 0 руб.

По итогам ноября бухгалтер начислил и перевел в бюджет НДФЛ в сумме 619 руб., а также перечислил по исполнительному листу алименты в размере 1 035,73 руб. По итогам ноября работник получил на руки 0 руб.

(4 761,9 − 619 − 1 035,73 − 3 107,17 = 0).

Нужно ли учитывать отпускные при расчете аванса

Случается, что в первой половине месяца работник находился в командировке или в очередном оплачиваемом отпуске. Бухгалтеры сомневаются, надо ли при расчете аванса по зарплате учитывать отпускные и средний заработок, начисленный за время командировки. Мнения специалистов разделились.

https://www.youtube.com/watch?v=Lemai0sFOog

Существует точка зрения, что в сумму аванса необходимо включать средний заработок, причитающийся сотруднику за период служебной поездки или отпуска. Приверженцы такого подхода полагают, что в противном случае работник получит меньше, чем ему полагается за первую половину месяца, и его права окажутся нарушенными.

Однако существует противоположная позиция. Суть ее вот в чем. Несмотря на то, что дни командировки и отпуска оплачиваются, они не считаются фактически отработанными.

Следовательно, суммы, начисленные за такие дни, не относятся к заработной плате.

И в связи с тем, что аванс — это заработная плата за первую половину месяца, учитывать отпускные и оплату командировки при расчете аванса не нужно.

Пример 2

Сотруднику установлен оклад в размере 20 000 руб. в месяц. Заявлений на стандартные вычеты работник не подавал. В локальных нормативных актах компании закреплено, что аванс равен зарплате за фактически отработанное время в первой половине месяца. При выдаче аванса делаются резервные удержания в размере, равном сумме НДФЛ.

Согласно производственному календарю в ноябре 21 рабочий день, причем в первой половине месяца 10 рабочих дней. Из них сотрудник находился на работе 6 дней, а 4 дня был в командировке.

Бухгалтер рассчитал, что заработок сотрудника за фактически отработанные дни равен 5 714,29 руб. (20 000 руб.: 21 раб. дн. × 6 раб. дн.). Средний заработок за время командировки составил 3 500 руб. Резервные удержания за первую половину ноября равны 742 руб. (5 714,29 руб. × 13%). Аванс за ноябрь составил 4 971,43 руб. (5 714,29 − 742,26).

Как учесть премии и надбавки в авансе по заработной плате

В статье 129 ТК РФ говорится, что заработная плата состоит не только из вознаграждения за труд, но и из всевозможных доплат, надбавок и премиальных. При этом не вполне понятно, какие из этих начислений следует учитывать при расчете аванса по заработной плате.

В одном из недавних писем Минфин России изложил свое видение ситуации. Авторы письма предлагают включать в аванс только те надбавки, которые не зависят от итогов месячной работы и выполнения норм труда. Если же размер выплаты можно определить только по результатам месяца, то при подсчете величины аванса она не учитывается (письмо от 10.08.17 № 14-1/В-725).

Пример 3

В организации установлен сменный график работы и введены тарифные ставки. В соответствии со статьей 154 ТК РФ и постановлением Правительства РФ от 22.07.08 № 554 за работу в ночное время (с 22.00 до 6.00) сотрудникам начисляют надбавку в размере 20%. Кроме того, по итогам каждого месяца работникам выплачивают премию в размере 1% от прибыли за данный месяц.

В локальных нормативных актах компании закреплено, что аванс равен зарплате за фактически отработанное время в первой половине месяца. При выдаче аванса делаются резервные удержания в размере, равном сумме НДФЛ.

В первой половине ноября сотрудник отработал 3 смены по 24 часа. Общее время составило 72 часа (3 смены × 24 часа), работа в ночное время — 24 часа (3 смены × 8 часов). Тарифная ставка сотрудника — 350 руб. в час.

Бухгалтер рассчитал, что его заработок за период с 1 по 15 ноября включительно равен 26 880 руб. ((72 часа × 350 руб.) + (24 часа × 350 руб. × 20%)). Резервные удержания за первую половину ноября равны 3 494,40 руб. (26 880 руб. × 13%). Аванс за ноябрь равен 23 385,60 руб.(26 880 − 3 494,40). Премия в размере 1% месячной прибыли в расчете аванса не учитывалась.

Видео:Удержания из заработной платыСкачать

Удержания из заработной платы сотрудника (ТК РФ): виды и размеры

В ст. 137-138 действующего ТК РФ прописаны нормы, согласно которым работодатель получает основания удерживать часть заработной платы сотрудника. Трудовое законодательство подробно регулирует и контролирует принятие подобных мер в отношении наемных работников. Как по закону производится удержание из заработной платы, будет рассказано на портале Бробанк.ру.

Основания для удержания части заработной платы

Такие меры применяются работодателем по основаниям, которые указаны в ст. 137 ТК РФ. В части исполнительного производства (судебного взыскания) применяются нормы, указанные в главе 11 в 229-ФЗ. Перечень оснований является закрытым, и не подлежит изменению работодателем или судебным приставом исполнителем (СПИ).

При этом так называемое добровольное удержание, производимое по инициативе работника, не считается фактическим удержанием. По мнению Верховного Суда РФ, размер заработной платы уменьшается по инициативе сотрудника, поэтому такой механизм нельзя называть удержанием. Под данный термин подпадают принудительные меры, а не добровольные.

В список законных оснований включены следующие виды удержаний:

- Возмещение работником неотработанного аванса, выданного ранее в счет заработной платы.

- Погашение неизрасходованного и не возвращенного сотрудником аванса, выданного при отправке сотрудника в командировку.

- Излишне начисленные суммы — в случае счетной ошибки.

- Возврат сумм по индивидуальным трудовым спорам, или при простое.

- Исполнение решения суда — при поступлении работодателю исполнительного листа от СПИ.

За исключением последнего основания, все остальные возникают без судебного решения. При этом работодатель должен ориентироваться на часть 3 ст. 137 ТК РФ. При невыполнении хотя бы одной нормы из данной статьи, взыскать деньги с работника будет возможно только через судебное решение. Виды удержаний из заработной платы применяются отдельно или в совокупности в отношении одного сотрудника.

https://www.youtube.com/watch?v=OzOuOOCqTIY

Что касается удержание НДФЛ, то его нельзя считать принудительной или добровольной мерой. Уплата подоходных налогов предусматривается налоговым законодательством. Поэтому ее нельзя рассматривать в контексте удержания в принципе.

Удержание неотработанного аванса

Право на применение санкции у работодателя возникает, если прошло не больше месяца с того момента, когда сотрудник должен был вернуть аванс (часть 3 ст. 137 ТК РФ). При нарушении сроков удержание возможно только по решению суда. В соответствии с этой же нормой, сотрудник должен согласиться с применением подобной санкции.

Работодатель в обязательном порядке получает письменное согласие сотрудника на удержание. Какой-либо унифицированной формы такого письменного согласия — нет. Оно составляется работником в свободной письменной форме и передается работодателю. Решение об удержании оформляется внутренним приказом. Приказ так же составляется в свободной письменной форме.

Авансы, выданные на командировочные расходы, удерживаются из заработной платы по такому же принципу. Месячный срок соблюдается в обязательном порядке. Согласие работника и внутренний приказ оформляются в свободных формах. Документы хранятся в бухгалтерии. Работник вправе запросить их копии при первой необходимости.

Излишне начисленные суммы

Ст. 137 ТК РФ не раскрывает и не трактует понятие счетной ошибки. При этом толкование термину дал ВС РФ. Под счетной ошибкой понимается арифметическая неточность, допущенная сотрудником бухгалтерии. Ошибка допускается при неправильном сложении, вычитании, умножении, делении, и при других арифметических действиях.

Работник должен согласиться с удержанием по данному основанию. Излишне начисленные суммы — увеличение заработной платы, за счет неправильного действия сотрудника бухгалтерии. При этом счетная ошибка должна быть связана с какими-либо действиями вручную.

Технические ошибки и сбои, вследствие которых работники за один период 2 и более зарплат, не признаются счетными ошибками. При технических ошибках удержание не производится, но вопрос можно решить в судебном порядке.

Удержание при простое по вине работника

Под данное основание подпадает случай, когда работник систематически и только по своей вине не выполняет трудовые нормы.

Простой — фактическое невыполнение работником профессиональных обязанностей. При простое работник должен присутствовать на рабочем месте, так как в противном случае санкции налагаются за прогул.

Простой подразумевает отсутствие результатов (плодов) трудовой деятельности.

По указанному основанию удержание возможно только после разбора ситуации комиссией по трудовым спорам или судом. В данном случае согласие работника — не является обязательным фактором. Как правило, по таким основаниям чаще всего возникают разногласия между сторонами трудовых правоотношений. Месячный срок исчисляется с момента разрешения трудового спора не в пользу работника.

Удержание в рамках исполнительного производства

Данное основание следует рассмотреть отдельно. Оно в практике является наиболее применимым и сложным одновременно.

Счетные ошибки допускаются бухгалтерами все реже, как и работодатели не всегда идут навстречу по просьбе работника выплатить аванс. А исполнительные листы поступают в адрес работодателей в огромных количествах.

При этом о таком основании необходимо знать о некоторых его обязательных признаках:

- Решение суда должно вступить в законную силу.

- Исполнительный лист предъявляется судебным приставом-исполнителем по месту работы должника.

- Работник может не согласиться с таким порядком, и обжаловать действия СПИ в вышестоящие органы.

- Воля работодателя не учитывается — он обязан выполнять предписания законодательства.

- При взыскании соблюдаются сроки, установленные для исполнительного производства.

Речь идет именно о взыскании в принудительном порядке. Удержание по этому основанию производится только при наличии исполнительного листа, предъявленным судебным приставом-исполнителем. Взыскивать долги по судебным решениям вправе только одна структура в стране — ФССП РФ. Взаимодействовать с другими организациями работодатели не имеют права.

Размеры удержаний из заработной платы

Эти параметры установлены законодательно. В ст. 138 ТК РФ прописаны максимальные размеры удержаний из заработной платы. Предусмотрены исключения, когда ограничения увеличиваются в соответствии с требованиями законодательства.

https://www.youtube.com/watch?v=iVHbJw0tyFs

Так по не судебным основаниям, когда у работодателя нет на руках исполнительного листа, общий размер удержаний с каждой выплаты не должен превышать 20%. Это предельный размер удержания, который может быть уменьшен — по договоренности между сторонами.

Совокупность оснований учитывается в каждом случае. Если работодатель удерживает часть зарплаты за простой и не отработанный аванс, то по обоим основаниям максимальная сумма составляет 20% после вычета НДФЛ. Законом предусмотрены случаи, по которым общий размер удержаний может быть увеличен.

В каких случаях повышается размер удержаний

В ст. 138 ТК РФ предусмотрены основания, по которым совокупный размер всех удержаний может быть повышен до 50% от заработной платы работника. Законодатель отсылает к федеральному закону “Об исполнительном производстве”, к статье 99.

Здесь указано, что при наличии исполнительного листа, работодатель без согласия сотрудника имеет право удерживать до половины заработной платы, после вычета НДФЛ. К примеру, по ТК РФ оклад работника составляет 50 000 рублей gross. Это означает, что “на руки” сотрудник получает 43 500 рублей.

В рамках исполнительного производства с этих денег может быть удержано (взыскано) не более 21 750 рублей, что составляет 50% от дохода net. Но и это ограничение не считается предельным, так как данная статья так же предусматривает исключение из правил.

Максимальный размер удержания по суду

Совокупный размер всех удержаний с заработной платы должника может достигать 70% после вычета налогов. Это возможно не по всем основаниям. Исключение составляют исполнительные листы, направленные работодателю по взысканию следующих видов долгов:

- Алименты на содержание несовершеннолетних детей.

- Возмещение вреда — здоровью, причиненного третьим лицам; в связи со смертью кормильца; в виду совершенного преступления.

Список закрытый и исчерпывающий. При несогласии с таким размером удержания, должник имеет право на обращение в суд. Предмет обращения — уменьшение ежемесячного взыскания по исполнительному листу.

Видео:Порядок удержания из заработной платыСкачать

Разъяснения Роструда об удержаниях из заработной платы

Предыдущая часть: о возможных случаях уменьшения заработной платы

Важно! Удержания из заработной платы могут производиться только по основаниям, установленным Трудовым кодексом РФ или иными федеральными законами:

- погашение задолженности перед работодателем (ст. 137 Трудового кодекса РФ);

- возмещение ущерба, причиненного работодателю виновными действиями работника (глава 39 Трудового кодекса РФ);

- исполнение решения суда (по исполнительным документам) (ст. 138 Трудового кодекса РФ);

- в результате исполнения работодателем обязанностей налогового агента по исчислению налога на доходы физических лиц;

- исполнение воли работника на удержание (если такая возможность предусмотрена федеральным законом) (ч. 3 ст. 28 Федерального закона от 12.01.1996 N 10-ФЗ).

Важно! По общему правилу размер всех удержаний при каждой выплате заработной платы не может превышать 20 процентов от суммы заработка. Размер удержаний по нескольким исполнительным листам не должен превышать 50 процентов суммы заработной платы работника (ч. 2 ст. 138 ТК РФ).

В виде исключения для некоторых видов удержаний предельный размер удержания может быть повышен.

1. Удержания для погашения задолженности перед работодателем

Важно! Погашение задолженности перед работодателем производится по одному из следующих оснований:

- для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

- для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой;

- для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи с переводом на другую работу в другую местность;

- для погашения неизрасходованного и своевременно не возвращенного аванса в других случаях;

- для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок (повторная выплата заработной платы за один рабочий период, аванса на одну командировку и т.п. счетной ошибкой не признается);

- для возврата сумм, излишне выплаченных работнику в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда (часть третья статьи 155 Трудового кодекса РФ);

- для возврата сумм, излишне выплаченных работнику в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника при простое (часть третья статьи 157 Трудового кодекса РФ);

- при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.

Важно! Работодатель не вправе производить удержание за неотработанные дни отпуска в следующих случаях:

- если работник увольняется в связи с отказом от перевода на другую работу, необходимого ему в соответствии с медицинским заключением либо отсутствием у работодателя соответствующей работы (п. 8 части первой статьи 77 Трудового кодекса РФ);

- если работник увольняется в связи с ликвидацией организации либо прекращением деятельности индивидуальным предпринимателем (п. 1 части первой ст. 81 Трудового кодекса РФ);

- если работник увольняется в связи с сокращением численности или штата работников организации, индивидуального предпринимателя (п. 2 части первой ст. 81 Трудового кодекса РФ);

- если работник увольняется в связи со сменой собственника имущества организации (в отношении руководителя организации, его заместителей и главного бухгалтера) (п. 4 части первой статьи 81 Трудового кодекса РФ);

- если работник увольняется в связи с призывом работника на военную службу или направлением его на заменяющую ее альтернативную гражданскую службу (п. 1 ч. 1 ст. 83 Трудового кодекса РФ);

- если работник увольняется в связи с восстановлением на работе работника, ранее выполнявшего эту работу, по решению государственной инспекции труда или суда (п. 2 ч. 1 ст. 83 Трудового кодекса РФ);

- если работник увольняется в связи с признанием работника полностью неспособным к трудовой деятельности (п. 5 ч. 1 ст. 83 Трудового кодекса РФ);

- если работник уволен в связи со смертью (п. 6 ч. 1 ст. 83 Трудового кодекса РФ);

- если работник увольняется в связи со смертью работодателя — физического лица (п. 6 ч. 1 ст. 83 Трудового кодекса РФ);

- если работник увольняется в связи с признанием судом работника умершим или безвестно отсутствующим (п. 6 ч. 1 ст. 83 Трудового кодекса РФ);

- если работник увольняется в связи с признанием работодателя — физического лица умершим или безвестно отсутствующим (п. 6 ч. 1 ст. 83 Трудового кодекса РФ);

- если работник увольняется в связи с наступлением чрезвычайных обстоятельств, препятствующих продолжению трудовых отношений (военные действия, катастрофа, стихийное бедствие, крупная авария, эпидемия и другие чрезвычайные обстоятельства), если данное обстоятельство признано решением Правительства Российской Федерации или органа государственной власти соответствующего субъекта Российской Федерации (п. 7 ч. 1 статьи 83 Трудового кодекса РФ).

Важно! Работодатель обязан соблюсти порядок удержания сумм в счет погашения задолженности перед ним (кроме удержания сумм за неотработанные дни отпуска при увольнении работника):

- решение об удержании работодатель обязан принять в срок не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат;

- работник не оспаривает оснований и размеров удержания.

Важно! При несогласии работника с основанием или размером удержания работодатель не вправе его производить.

https://www.youtube.com/watch?v=0tQVvwObjYk

Удержание производится только из заработной платы, т.е. вознаграждения за труд, стимулирующих и компенсационных выплат (в том числе при увольнении). Иные излишне выплаченные работнику суммы могут быть взысканы через суд.

2. Удержания для возмещения ущерба, причиненного работодателю по вине работника

Работник обязан возместить работодателю причиненный ему прямой действительный ущерб. Работодатель не может взыскать с работника неполученные доходы (упущенную выгоду).

Важно! За причиненный ущерб работник несет материальную ответственность в пределах своего среднего месячного заработка, если иное не предусмотрено Трудовым кодексом РФ или иными федеральными законами.

Важно! В случаях, установленных ст. 243 Трудового кодекса РФ, работник может быть привлечен к полной материальной ответственности, то есть к возмещению причиненного работодателю прямого действительного ущерба в полном объеме.

3. Исполнение решения суда по исполнительным документам

Работодатель обязан, а работник не вправе препятствовать работодателю удерживать из заработной платы суммы, указанные в исполнительных документах, выданных на основании решения (приговора) суда.

Размер удержаний из заработной платы исчисляется из суммы, оставшейся после вычета налогов. При этом удержание и вычет суммируются. Их сумма не должна превышать 20 (50, 70) процентов заработка.

Важно! В виде исключения из общего правила размер удержаний может достигать 70 процентов заработка при:

- отбывании работником исправительных работ,

- взыскании алиментов на несовершеннолетних детей,

- возмещении вреда, причиненного здоровью другого лица,

- возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца,

- возмещении ущерба, причиненного преступлением.

Важно! Работодателю запрещено производить удержание из следующих выплат, полагающихся работнику (ч. 4 ст. 138 Трудового кодекса РФ, п. 8 ч. 1 ст. 101 Федерального закона «Об исполнительном производстве):

- денежные суммы в счет возмещения вреда,

- выплаты в связи со служебной командировкой, с переводом, приемом или направлением на работу в другую местность;

- выплаты в связи с изнашиванием инструмента, принадлежащего работнику;

- денежные суммы, выплачиваемые организацией в связи с рождением ребенка;

- денежные суммы, выплачиваемые организацией в связи с регистрацией брака;

- денежные суммы, выплачиваемые организацией в связи со смертью родных.

4. Удержания из заработной платы для исполнения обязанности налогового агента

Налоговый агент (работодатель) обязан удержать начисленную сумму налога непосредственно из доходов налогоплательщика (работника) при их фактической выплате.

Важно! Сумма налога не должна превышать 50 процентов от суммы выплаты.

Общий размер налогового удержания не должен превышать 20 процентов заработной платы.

5. Удержания из заработной платы по волеизъявлению работника

Важно! Работник вправе обратиться к работодателю с заявлением о производстве удержания из своей заработной платы. Воля работника должна быть выражена в письменной форме.

При наличии заявления работника о перечислении удержанных из его заработной платы сумм в качестве профсоюзных членских взносов, работодатель не вправе ему в этом отказать.

Важно! Работодатель не вправе взимать с работника плату за перечисление профсоюзных членских взносов.

Порядок перечисления профсоюзных взносов определяется коллективным договором, соглашением.

Важно! Работодатель обязан перечислять профсоюзные членские взносы ежемесячно и своевременно.

Работник вправе обратиться к работодателю с заявлением об удержании из заработной платы и последующем направлении удержанных денежных средств на другие цели — погашения кредита, оплату учебы и т.п.

В отличие от профсоюзных взносов, работодатель не обязан возлагать на свою бухгалтерию какие-либо дополнительные обязанности в этой части, однако может сделать это на основании соглашения с работником.

Следующая часть: Порядок расчета средней заработной платы для оплаты отпуска и выплаты компенсации за неиспользованный отпуск

https://www.youtube.com/watch?v=4ZIESr9T_wU

Из доклада Роструда за третий квартал 2021

- Кадровое делопроизводство

- Оплата труда

- Роструд

- удержания из заработной платы

Оцените публикацию

🎦 Видео

1С:Лекторий 22.2.24 Удержания из зарплаты работников бюджетной сферы. Часть 1Скачать

Незаконные удержания из заработной платыСкачать

Может ли работник уволиться, уходя в отпуск : правила и последствия удержания из заработной платыСкачать

Удержания из заработной платыСкачать

Как взыскать деньги с работника за излишне выданный аванс?Скачать

Как начислять и выплачивать аванс и зарплату в «1С:Бухгалтерия 8.3» в 2023 годуСкачать

Удержание из заработной платы: на что имеет право ваш работодательСкачать

Переплата из-за счетной ошибки - Елена ПономареваСкачать

Удержания из заработной платы сотрудников 2014Скачать

Возвращение равновесия здоровья. Алифанов А.Скачать

«Учет различных удержаний из заработной платы на практических примерах»Скачать

Максимальное удержание из заработной платыСкачать

Статья 137 ТК РФ. Ограничение удержаний из заработной платыСкачать

Основания удержаний из заработной платыСкачать

5 нарушений по зарплате - Елена А. ПономареваСкачать

Удержание алиментов из заработной платыСкачать