Определение 1

Кадровый риск — это опасность вероятных потерь ресурсов фирмы или недополучения доходов по сравнению с вариантом, который рассчитан на рациональное применение человеческих ресурсов, в результате возможных ошибок и просчетов в управлении.

Деятельность по управлению персоналом является именно той сферой, для которой характерна подверженность большому числу сложно оцениваемых и предсказуемых рисков. Причиной этого является тот факт, что сам бизнес существенно изменился за последнее время.

Сегодня опыт и квалификация персонала — самый ценный актив большинства компаний.

Все это привело к появлению осознания того, откуда истекают ключевые риски: в отличие от прочих активов эти просто могут хлопнуть дверью и вынести свои умения и знания в компанию — конкурент.

Объективность и адекватность оценки кадровых рисков важна в силу ряда причин:

- чтобы принять оптимальное решение следует располагать информацией о рисках, которые связаны с его разработкой или исполнением.

- необходимо ослаблять воздействие неопределенности и неполноты информации, расширяя круг прогнозируемых управляемых рисков.

- понимание рисков и кадровых угроз позволяет выявить самые эффективные методы управления рисками.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

- Классификация кадровых рисков компании

- Методы управления кадровыми рисками

- Угрозы кадровых рисков

- Понятие и классификация рисков персонала

- Методы управления кадровыми рисками

- Страхование рисков — что это такое, космических, политических, инновационных, методы

- Что это такое

- Особенности страхования рисков

- Методы

- Особенности договора

- Какие бывают виды рисков

- Риски, не подлежащие страхованию

- : Страхование профессиональных рисков

- Страхование предприятия: от каких рисков можно застраховать бизнес?

- Классификация рисков предприятия

- Страхуемые высокие риски

- Риски средней частоты

- Низкие риски для предприятия, которые стоит страховать

- Сложности формирования рисковой программы и методы их обхода

- Мотивация работодателя при страховании жизни ключевых сотрудников компании

- Особенности добровольного страхования жизни и здоровья ценных сотрудников

- Цели корпоративного страхования жизни

- Для компании комплексное страхование жизни ценных работников имеет множество преимуществ:

- Страховая выплата покроет расходы:

- Помимо этого страхование жизни и здоровья ключевых персон направлены на решение кадровых и социальных задач:

- Программы и ставки

- Выплата при наступлении страхового случая определяется исходя из оценки множества факторов:

- Ключевые условия договора страхования:

- Практика страхования в других странах

- 📺 Видео

Классификация кадровых рисков компании

Рассмотрим классификацию кадровых рисков в зависимости от различных параметров:

- По возможности предвидения и точности оценки кадровый риск может быть прогнозируемым, трудно прогнозируемым и не прогнозируемым вовсе.

- По параметру калькулируемости кадровый риск может быть калькулируемым (выраженным в численном значении) и не калькулируемым (выраженным вербальным описанием или оценочным суждением).

- По степени управляемости кадровые риски бывают управляемые, условно — нерегулируемые и неуправляемые.

- В зависимости от характера возможных потерь кадровый риск может быть материальным (прямые потери имущества или оборудования), трудовым (высокая текучесть и низкая производительность труда), финансовым (прямой денежный ущерб) и специальным (нанесение вреда жизни и здоровью людей).

- По виду ущерба кадровый риск может классифицироваться на риск, приносящий прямой или косвенные ущерб. К косвенным потерям может привести риск, связанный с недополучением прибыли или ростом расходов.

- В зависимости от природы возникновения кадровый риск может быть субъективным (связанным с личностными особенностями работников) или объективным (вызванным объективными обстоятельствами).

- По месту возникновения кадровый риск может быть внешним (связанным с неожиданными изменениями в экономике, политики и т.д.) или внутренним (обусловлен спецификой деятельности самой организации),

По степени допустимости потерь кадровый риск может быть:

- минимальным (с максимальным ущербом в размере 0-25%);

- допустимым (с максимальным ущербом в размере 25-50%);

- критическим (с максимальным ущербом в размере 50-75%);

- катастрофическим (с максимальным ущербом о размере 75-100% и возможными потерями, сопоставимыми с размером собственного капитала организации.

Методы управления кадровыми рисками

Определение 2

Управление кадровыми рисками — деятельность, состоящая в разработке тактических и стратегических мер по исследованию рисков, выработки и принятия надлежащих мер для оптимизации управления на каждом этапе работы с человеческими ресурсами.

Для кадровых рисков можно использовать такие методы управления:

- Минимизация или избежание риска — осознанное решение отказаться от рискованного проекта, партнера, сотрудника, менеджера, отказ от принятия определенных видов риска вообще, или же получение соответствующих гарантий.

- Принятие риска и покрытие убытков за счет собственных ресурсов или специальных схем (страховые резервы, предупредительные сбережения подразумевает компенсацию рисков, самострахование.

- Диверсификация — распределение, размывание риска между различными сферами деятельности, странами, отраслями, потребителями, поставщиками, сотрудниками, кадровыми агентствами, контролерами.

- Страхование рисков — отношения в части защиты имущественных интересов юридических и физических лиц при наступлении определенного события (страхового случая) за счет денежных фондов, создаваемых из уплаченных ими взносов (премий).

Видео:Как работает страхование (10-11 классы)Скачать

Угрозы кадровых рисков

Экономическая безопасность компании формирует основу ее развития. По оценкам экспертов, на долю рисков, связанных с персоналом, приходится от 65 до 80% всех возможных неблагоприятных событий, угрожающих бизнесу.

Кадровые риски постепенно, но верно набирают значимость в сознании методологов и практиков управления. Причины этого кроются в историческом системном кризисе, переживаемом цивилизацией на очередном цикле ее развития.

Следствием этого является не только обострение противоречий производственных отношений, но и нарастание опасных мотивационных дисбалансов.

Понятие и классификация рисков персонала

Бизнес как некая совокупность целенаправленных решений и действий вполне может быть представлен в качестве одной очень большой задачи, результатами которой являются прибыль и выполненная миссия.

И источником, и ответственными ресурсами по деловым задачам являются люди, следовательно, основные проблемы их решения базируются на элементе управления, связанного с персоналом.

Поэтому считать, что большинство причин возникновения внутренних рисков компании зависит от кадров, вполне допустимо.

https://www.youtube.com/watch?v=j2K2HP8S5Gk

Кадровые риски – вероятность наступления неблагоприятных событий реализации угроз, исходящих от людей, в результате принятия решений. Угрозы подобного типа носят комплексный характер и также именуются антропогенными. Неблагоприятные события выражаются в утрате важной конфиденциальной информации, в проявлении коммерческих рисков, в потерях прибыли, имиджа и репутации компании.

В XXI веке информация стала важнейшим фактором конкуренции, именно поэтому причины возникновения опасности утраты, хищения и заведомого искажения информации напрямую связаны с рисками персонала. Эти риски могут явиться источником следующих информационных угроз.

- Умышленное нанесение вреда программному обеспечению и базам данных.

- Несанкционированное проникновение в массивы данных, представляющих коммерческую тайну.

- Нарушение конфиденциальности информации и ее хищение.

- Неумышленное нанесение вреда информационной системе компании.

Другими современными видами рисков, связанных с персоналом, являются вероятность хищения материальных ценностей компании и риск потери средств компании в результате неоправдавшихся инвестиций в обучение персонала, который затем уволился. Хищение имущества компании, являясь буквально «бичом» современной российской бизнес-среды, имеет следующие источники возникновения:

- деформированные социальные установки сотрудников;

- низкий уровень организации контроля и учета на предприятии;

- двойные стандарты налогово-правовой модели деятельности, которые вынуждено реализовывать руководство, чтобы сохранить бизнес в условиях кризиса.

Классификация рассматриваемых рисков, в первую очередь, обусловлена функциями управления персоналом, реализуемыми в соответствующем подразделении менеджмента компании.

Кроме данного признака выделяются также такие критерии деления рисков, как виды потерь, возможность диверсификации, период действия, предсказуемость и допустимость.

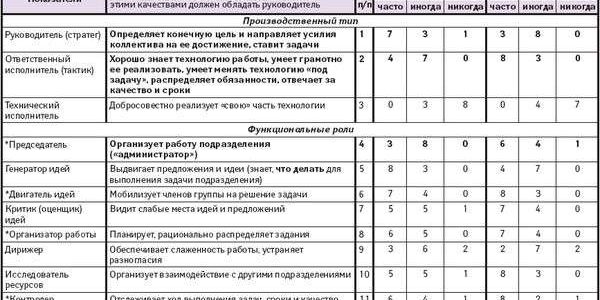

Ниже представлена максимально возможная по объему классификация рисков персонала компании.

Классификация видов кадровых рисков

Методы управления кадровыми рисками

С одной стороны, в управлении рисками персонала прослеживается типовая методика работы с вероятностью возникновения неблагоприятных событий в бизнесе. Управление рисками данной категории включает процедуры выявления, оценки и контроля факторов риска с позиции внешних и внутренних источников возникновения.

С другой стороны, регулирование потенциальных кадровых угроз максимально близко подходит к стратегии управления персоналом и стратегической концепции безопасности деятельности. Это означает двойственную принадлежность процесса управления риска персонала к функциональной системе HR и к системе безопасности компании.

Схема взаимосвязей систем управления кадровыми рисками и безопасности

Управление рисками как подсистема HR-менеджмента и компонент безопасности содержательно выполняется в многоаспектном режиме и обеспечивает следующее.

- Соблюдение концепции приемлемого риска, предполагающей не абсолютную ликвидацию рисков, а минимизацию угроз до значений ниже критических.

- Реализацию целенаправленной последовательности действий: идентификации, оценки, разработки и реализации программы минимизации рисков, применения компенсационных мероприятий для нивелирования возникшего ущерба от воплощенных угроз.

- Регулирующее взаимодействие субъектов и объектов управления рисками. Субъектами выступают законодательная и исполнительная власти государства, общий менеджмент компании, служба HR. Управление нацелено на специфический объект – факторы и источники кадровых рисков компании.

- Реализацию специальных принципов, функций, методов оценки и управления, позволяющих добиваться наилучшего эффекта в условиях неопределенности и непредсказуемости человеческого поведения.

Для оценки используются качественные и количественные показатели риска. Эта достаточно традиционная методическая практика рискологии активно применяется в управлении персоналом. Выделяются следующие методы оценки риска персонала:

- расчетно-аналитические методы, опирающиеся на итоги и аналитику кадрового аудита;

- вероятностные методы оценки, применяемые в условиях частичной неопределенности;

- статистические методы, использующие статистико-математический инструментарий;

- методы экспертной оценки, наиболее подходящие для ситуации полной неопределенности риска.

Завершая обзор кадровых рисков, предположу, что настоящая сфера в ближайшие годы получит импульс к развитию методологии и к функциональному закреплению в практике менеджмента. Понимание этого приходит ко многим руководителям. Жесткие и достаточно прямолинейные попытки решить вопрос «с наскока» не дают желаемого результата.

Макиавеллевская доктрина «Разделяй и властвуй» все чаще дает сбои. Выход есть только один – кропотливо выстраивать систему управления рисками персонала, выделять соответствующие бюджеты и непрерывно искать оптимальный уровень регламентации и ценностной мотивации.

Мне представляется, что в данном вопросе без государственной политики в обеспечении успеха корпоративного уровня не обойтись.

Видео:8.7. СтрахованиеСкачать

Страхование рисков — что это такое, космических, политических, инновационных, методы

Страхование рисков – обязательное условие предпринимательской деятельности, позволяющее покрывать незапланированные расходы от срыва контрактов, действия злоумышленников или вреда, причиненного стихийными бедствиями.

В настоящее время оно является обязательным условием составления контрактов, в первую очередь, международных, транспортировки грузов и обычной работы людей всех специальностей.

Что это такое

Страхование рисков – это передача отдельных рисков страховым организациям. Суть данного явления необходимо раскрывать через само понятие риска.

Риск – это вероятность наступления ущерба при любом виде человеческой деятельности, том числе, предпринимательской. Особенностями страхового риска являются:

- наличие объема ответственности страховщика;

- отсутствие данных по времени и месту наступления риска (непредсказуемость);

- немассовый характер ущерба;

- возможность простого исчисления объемов потерь;

- риск не должен быть связан с корыстным умыслом предпринимателя ли сотрудничающего с ним третьего лица.

Риски сопровождают любой вид предпринимательской деятельности. Условно их разделяют на две большие группы:

- вызванные природными явлениями (потоп, ураган, цунами);

- обусловленные направленной деятельностью человека (кража, диверсия, угон и тому подобное).

Поскольку объем случаев, включаемых в понятие риски довольно велик, нужно определить, что чаще всего подразумевают под термином страховые риски.

Их можно трактовать как:

- непосредственно застрахованный объект (к примеру, груз, товар, объект искусства);

- опасность, грозящую этому объекту;

- вероятность наступления страховых случаев;

- сам страховой случай, который повлек убытки (событие или же совокупность событий);

- величину ответственности компании перед лицом, оформляющим страховку.

Также эксперты делят все страховые риски на две большие группы:

- Индивидуальные, как правило, связываемые с единичным случаем (страхование предмета искусства, уникальной вещи и т.п.).

- Универсальные (к примеру, кража).

В зависимости от типа страхуемого объекта и других условий заключения договора определяются особенности оформления страховки на него.

Особенности страхования рисков

Успешность страхования рисков напрямую зависит от качества составления прогноза по наступлению того или иного страхового случая. Составление такого прогноза – одна из самых сложных задач для компаний, предоставляющих подобные услуги.

Среди особенностей страхования рисков необходимо выделить следующие:

- плохую прогнозированость большинства видов рисков;

- невозможность учета всех факторов, способствующих наступлению страхового случая;

- сложности в расчете рисков и необходимых объемов компенсации в проектной деятельности.

Не все отрасли одинаково эффективно страхуются от различных рисков. Наиболее проблематичными в страховании считаются такие отрасли: космическая, научно-техническая, сфера компьютерных технологий.

https://www.youtube.com/watch?v=s_mcoO7dxSw

Данные отрасли фактически не подлежат классическим методам расчета рисков, потому подлежат страхованию только в крупных национальных или международных компаниях.

Особый подход требуют крупные риски (крупные аварии). Их достаточно сложно объективно оценивать (вероятность их возникновения невелика, а ущербы огромны), кроме того, такие риски требуют больших финансовых затрат со стороны компании, их покрывающей.

Потому многими небольшими предприятиями они не страхуются. Работа с ним – удел международных предприятий и страховых пулов. Для решения данных задач страховщиками применяются сложные математические формулы.

Но поскольку даже они не имеют универсального характера, в практике используется несколько эффективных методов страхования, подходящих для тех или иных случаев. Наиболее эффективный тип подбирают всегда в индивидуальном порядке.

Методы

Существует несколько методов оценки страховых рисков. Чаще всего они предусматривают использование специальных таблиц, но в некоторых случаях оценщики вынуждены обходиться без подобного подспорья.

Среди них выделяют:

| Метод процентов | Заключается в расчёте суммы по среднему показателю (как правило, берущемуся из специальной аналитической таблицы) с учетом скидок, бонусов и прочих коэффициентов, применимых для единичного случая. Применим для средних рисков. |

| Метод средних величин. | Базируется на разделении всех рисков по определённому объекту на подгруппы. На основе такого распределения формируют рисковую базу, в которой указывают тип риска, возможность его наступления и ориентированную сумму покрытия ущерба. Она берётся за основу всех дальнейших расчётов. Метод также подходит для средних рисков, связанных с обычной предпринимательской деятельностью (кража, пожар и т.д.). |

| Метод индивидуальных оценок. | Применим только в тех случаях, когда аналитические таблицы не могут дать точный результат при прогнозировании. Применим при оценке рисков по новым технологиям, крупномасштабным уникальным проектам. При таком методе оценка рисков осуществляется страховщиком субъективно, чаще всего исходя из личного опыта. Данный метод менее точен, нежели два предыдущих, но в условиях технического прогресса фактически незаменим. |

Другие методы страхования менее точны, потому популярностью у компаний не пользуются.

Все вышеперечисленные методы не являются универсальными и подбираются страховщиком исходя из особенностей объекта страхования, перечня рисков прописываемых в договоре и других важных факторов.

В настоящее время допустимо использование комбинированных методов для получения максимально точных результатов.

Особенности договора

Договор страхования рисков – основной документ, являющийся гарантией получения денежных сумм в страховых случаях. Составляется такой документ в соответствии с особенностями объекта страхования, а также перечня страховых случаев и других деталей сделки.

Универсального договора в страховой практике не существует, поскольку различные виды предпринимательской деятельности диктуют свои условия эффективного страхования.

Для составления такого договора необходимы следующие документы:

- устав страхователя (если речь идет о юридическом лице);

- документ, подтверждающий полномочия представителя компании в качестве страхователя;

- сертификаты и лицензии на ведение предпринимательской деятельности, как страхователя, так и страховой компании;

- отчетные документы предприятия за последний финансовый период (в том числе, баланс, результат финансовой деятельности, справки, подтверждающие отсутствие непогашенной долгосрочной задолженности);

- договора и основная отчетность по работе с контрагентами;

- лицензии, сертификаты, а также финансовая документация, подтверждающая платежеспособность контрагента, в том числе, иностранных компаний;

- документы по залогу;

- другие договора, патенты, лицензии и прочая документация, позволяющая в полном объёме оценить страховой риск.

Объем документации, необходимой для составления договора, а также оценки рисков всегда составляется страховщиком в индивидуальном порядке.

https://www.youtube.com/watch?v=Br-oiS0Jrls

В данном опросе на общие правила и пакет документации, представленной для страхования другими предприятиями, не ориентируются. Заключается такой договор только на основании заявления от страхователя.

Особенности договора определяют:

- Объект страхования, а именно, имущественные интересы страхователя.

- Страховые случаи, по которым компании положена компенсация (в их число могут входить кражи, невыполнение работ, саботаж и прочие события, повлекшие за собой появление ущерба).

- Срок предоставления страховщиком компенсационных выплат (от 3-х до 120-ти дней согласно действующему законодательству).

Особенности договора страхования всегда определяются видом рисков прописанных в нем. Перечень их достаточно велик, но страховщики выделяют несколько наиболее часто встречающихся.

Какие бывают виды рисков

Страховые компании при заключении договоров учитывают следующие распространенные виды страховых рисков:

| Космические риски | связанные с деятельностью космической отрасли. Зависят от успешности влета и посадки кораблей, целостности имущества и его функциональности. Охватывают все периоды работы аппаратов: взлет, посадку, орбитальную эксплуатацию и производство. |

| Политические риски | связанные со сменой политического строя в стране, внешних дипломатических отношений и прочей смежной деятельности . как правило, относятся к форс-мажорным, поскольку ущерб от них наиболее ощутим. К данному виду относят конфискацию, национализацию имущества, а также ограничение валютных операций. Страхуются только крупными государственными или международными компаниями. |

| Инновационные | наиболее высоко оцениваемые риски. Связаны с проведением экспериментов и прочей научно-исследовательской деятельности, результаты которой сложно спрогнозировать. Рассчитываются только по методу индивидуальных оценок. |

| Риски возникновения чрезвычайных ситуаций | В данную категорию относят стихийные бедствия, пожары, массовые беспорядки и прочие ситуации, способные нанести компании крупный урон. Часть таких рисков относится к группе форс-мажоров. К особенности данной категории стоит отнести низкую эффективность прогнозирования подобных рисков и большой объем необходимой компенсации по ним. |

| Экспортные | вид рисков, близкий к политическим. Также обслуживаются исключительно крупными национальными или международными компаниями. Страхуют имущество от невозврата (национализации), невыполнения обязательств банками другой страны, политических действий, препятствующих выполнению ранее оговоренных контрактов и прочего. |

| Проектные | все типы рисков, связанные с проектной деятельностью, включая инновационные. Предусматривают страхование как от политических, так и от транспортных, производственных и прочих потерь. В настоящее время наиболее востребованные и дорогостоящие. Также рассчитываются по методу индивидуальных оценок. |

В отдельную категорию страховые компании выделяют риски, неподлежащие страхованию. Они требуют более тщательного рассмотрения.

Риски, не подлежащие страхованию

Не все риски покрываются страховыми компаниями. Существует категория, не подлежащая компенсации.

Она имеет следующие признаки:

- высокая вероятность наступления страхового случая;

- возможность предпринимателя контролировать страховой случай;

- не единичный характер риска;

- характер катастрофического бедствия (потоп, землетрясения и прочее).

В категорию не страхуемых рисков относят все те риски, которые нельзя просчитать в денежном эквиваленте.

В эту категорию попадают все форс-мажоры и масштабные риски, компенсировать которые не могут крупные страховые компании. Риски, имеющие вышеуказанные характеристики, не подлежат страхованию.

Ущерб от них не покрывается компаниями и не учитывается при оформлении страховых договоров, а потому всецело ложиться на плечи самой компании.

https://www.youtube.com/watch?v=ntZO5yILS-I

Как видим, страхование рисков сопровождает любую сферу деятельности человека. Оно позволяет нивелировать убытки, причиненные непрогнозируемыми событиями, такими как стихийные бедствия, смена политических режимов и внешнеэкономической ситуации, кражи, диверсии, недобросовестная деятельность контрагентов.

Грамотное составление договоров страхования дает возможность предприятию продолжать свою нормальную работу после любых потрясений. Часть рисков не подлежит страхованию ни национальными, ни международными компаниями. Однако в нее входят наименее вероятные и непрогнозируемые случаи.

: Страхование профессиональных рисков

Страхование СМР

Всякий уважающий бизнесмен вне зависимости от статуса, осуществляемой предпринимательской деятельности стремится оградить себя от непредвиденных ситуаций, возникающих в ходе хозяйственной деятельности.Она сопровождается разнообразными рисками, среди которых основное место занимает риски, связанные с потерей…

Страхование инвестиционных рисков

Чтобы знать, как страхуются инвестиционные риски, нужно всего лишь обратиться к законодательству по имущественному виду страхования потому, что к таковому они и принадлежат.Эта информация поможет вам понять, какие существуют виды страхования инвестиционных рисков, какие риски страхуются, и какова бывает эффективность…

Видео:Система управления рисками за 5 шаговСкачать

Страхование предприятия: от каких рисков можно застраховать бизнес?

Крупнейшие конгломераты планеты, которые удерживают лидерство в целой индустрии, каждый год выделяют на программу управления рисками до 20% от объема чистого дохода. Для сравнения, на рекламу тратится обычно не более 10-15% от данной суммы.

Конечно, для каждой отдельной компании актуальны свои угрозы, и этот индивидуализированный список должен лежать в основе практики управления рисками предприятия. Но для всех случаев их страхование выступает одним из важнейших условий эффективности риск-менеджмента.

Для российских деятелей коммерческого рынка это значит, что разобраться в корпоративных программах страховки им необходимо. Но перед тем следует сформировать собственный рисковый перечень, чтобы определиться, какие факторы можно и надо размещать на страхование, а с какими придется работать самостоятельно.

Классификация рисков предприятия

Существует обширная таблица деления угроз для предприятия на классы и виды. В зависимости от возможности страхования рисков предприятия их делят на страхуемые и нестрахуемые. Ко вторым относят:

- политические угрозы: снижение покупательной способности из-за сложной обстановки, военная угроза, радиоактивный выброс или атака и т.д. (последние риски предприятия на страхование размещают, но с повышенными тарифами);

- некоторые коммерческие риски: например, несовершенство структуры управления бизнесом застраховать нельзя, но оно может сильно замедлить развитие компании;

- кадровые угрозы: предприятие нельзя застраховать на случай найма неквалифицированных кадров, хотя страхование предприятия от рисков, связанных с неосторожностью сотрудников или их ошибками, существует.

Перечень нестрахуемых факторов достаточно длинный, но большинство ситуаций, которые могут спровоцировать потери прибыли (упущенную выгоду) или минус для имиджа предприятия, страхуются. Страхуемые угрозы можно условно разделить на три категории по признаку вероятности и частоты нанесения ущерба бизнесу: высокие, средние и низкие риски в деятельности предприятия.

Страхуемые высокие риски

Наибольший урон может нанести:

- потеря дорогостоящего оборудования;

- расходы на восстановление уничтоженного сырья, материалов, готовой продукции;

- мошенничество или иной сбой в процессе финансовых операций (финансовые риски предприятия);

- затраты на компенсации в связи с претензиями партнеров или покупателей.

Все перечисленные группы рисков можно отнести к высоким.

Поломка или кража оборудования, его выход из строя в результате взрыва коммуникаций – риск с высокой частотой наступления для компаний, которые арендуют помещения в старых зданиях и работают на пределе своих производственных возможностей. Застраховать предприятие от рисков такого характера можно, если оформить полис на случай неисправности применяемой техники (в том числе, спецмашин).

По второй группе актуальны сразу три вида рисков:

- урон сырью, товарам, материалам на этапе их хранения;

- вред перевозимым изделиям (страхование от рисков недопоставки сырья и потерь в ходе развоза готовой продукции);

- потери производителя, связанные с простоями (порча сырья) на время ремонта после пожара.

Здесь можно говорить о страховании предприятия сразу по трем направлениям: предпринимательские потери (во время простоя), материальные риски (КАРГО на время доставки) и страховка ответственности перед арендодателем, заказчиками, которые сделали предзаказ, поставщиками.

Риски средней частоты

Средняя степень риска предприятия – это все, что связано с ответственностью:

- профессиональной;

- перед третьими лицами (за качество товара, неблагоприятные последствия, вызванные деятельностью предприятия);

- по договору (ответственность перевозчика, арендатора и т. д.).

Разместить эти риски на страхование предприятия можно в части ущерба выгодоприобретателей (заказчиков, партнеров, посетителей и покупателей). Отдельным пунктом в этой группе стоит назвать экологическую угрозу – возможность наступления ответственности компании за вред окружению.

Низкие риски для предприятия, которые стоит страховать

При формировании продуманной ОСУ (система управления) вероятность нелояльного отношения сотрудников к нанимателю считается низкой. Но страхование предприятия на случай мошенничества сотрудников или хищения продуктов ими в некоторых случаях выгоднее, чем возможные расходы на компенсацию нанесенного урона.

https://www.youtube.com/watch?v=g-rPLWlXDtg

Высокая текучесть кадров и низкая производительность их труда – тоже серьезные факторы рисков предприятия, частота наступления которых для грамотно организованного субъекта рынка невелика. Но и их застраховать (в порядке покупки ДМС или полиса от несчастных случаев наряду с обязательной страховкой) стоит.

Сложности формирования рисковой программы и методы их обхода

Страхование рисков предприятия – это настоящая наука, которая начинается с формирования зоны покрытия и расстановки приоритетов по вероятности наступления различных неблагоприятных событий. Заниматься такой работой всегда проще, имея на примете грамотного консультанта.

СА «GALAXY страхование» готово стать для вас таким советником.

Мы разбираемся в технологиях управления рисками на предприятии с помощью страховых решений, умеем работать с готовыми отраслевыми программами, квалифицированы в подборе индивидуальных комбинированных услуг. В нашей базе партнеров собраны крупнейшие СК РФ, подтвердившие свою платежеспособность и ответственность в отношении страхователя.

У нас на сайте есть удобный калькулятор, с которым вы можете за 10 секунд провести полноценный тендер между крупнейшими страховщиками, чтобы выбрать минимальный тариф своей страховки для снижения рисков предприятия. Вы просто задаете свои условия, а он посчитает стоимость полиса от всех, кто предлагает корпоративное страхование.

Обращайтесь к нам за консультацией, формируйте страховые портфели решений с помощью наших инструментов. Считайте цены с нашим калькулятором.

Мы сделали все, чтобы страховка для вас обошлась в минимум денег, но выдала максимум эффекта в плане контроля уровня риска предприятия.

Опробуйте наш софт и убедитесь, что корпоративный полис можно купить в онлайн с высшими гарантиями его работоспособности.

Видео:Ипотечное страхование — закрываем рискиСкачать

Мотивация работодателя при страховании жизни ключевых сотрудников компании

» Страхование жизни и здоровья » Общая информация

Корпоративное страхование в России не так развито и распространено, как на Западе.

Но постепенно люди, занимающиеся бизнесом в нашей стране, приходят к тем же выводам, что и их зарубежные коллеги.

Страхование жизни ценных сотрудников значительно повышает престиж и снижает некоторые риски при реализации крупных проектов.

Страхование жизни и здоровья работника в пользу работодателя может показаться странной идеей.

Но, в сущности, оно преследует ту же цель, что и страхование имущества – минимизацию убытков при наступлении страхового случая.

Особенности добровольного страхования жизни и здоровья ценных сотрудников

Главное отличие корпоративного страхования от обычного – бенефициар.

В этой роли выступает работодатель, а не семья застрахованного лица или другие назначенные им лица.

Нередко сумма выплаты по страховому случаю делится между семьей работника и компанией, но это часть социальной программы. Страхуя жизнь специалиста, организация страхует в первую очередь свои риски.

Еще одна особенность – возможность перевода части фонда при накопительном страховании на нужды компании. Это делает страховой фонд дополнительным источником финансирования.

Хотя надо сказать, эта особенность в большей степени характерна для западной практики корпоративного страхования.

Цели корпоративного страхования жизни

Чаще всего страхование в пользу работодателя совмещается с социально ориентированным страхованием в пользу семьи работника.

Для компании комплексное страхование жизни ценных работников имеет множество преимуществ:

- удержание специалистов и руководителей высокого уровня. Вера в идею – это замечательно, но большинство работников ценит свое место в компании по более утилитарным причинам.

Последние исследования показывают, что инвестиции в накопительные страховые программы в объеме 12–20 % от ФОТ (фонда оплаты труда) позволяют снизить текучесть кадров на 30–35 % в пятилетней перспективе;

- улучшение имиджа компании.

Как и служебный транспорт, льготные кредиты для сотрудников и комфортный продуманный офис, дополнительные гарантии ценным работникам – вопрос престижа;

- страхование дешевле прямых бонусов для работника, например существенного повышения зарплаты, и одновременно ценнее в глазах работников среднего возраста, думающих, кроме уровня своего дохода, о сохранении благополучия своей семьи в случае болезни или смерти;

- страховые взносы уменьшают налогооблагаемую базу;

- в случае смерти или потери трудоспособности ценного сотрудника, фирма может частично или полностью компенсировать эту утрату.

Последний фактор кажется не таким важным, но на деле потеря ценного специалиста может быть очень болезненной, особенно в некоторых отраслях, где производство строится не на принципе конвейера, а сильно зависит от личности работников.

https://www.youtube.com/watch?v=FNTWNNd6MHo

Со смертью или потерей трудоспособности руководителя организации или ключевого сотрудника компания может понести значительные убытки.

Страховая выплата покроет расходы:

- на восстановление работы команды или продолжение проекта, в котором был занят работник;

- на подбор и обучение замены;

- имиджевые потери, связанные с тем, что клиентов в первую очередь привлекало имя руководителя или специалиста высокого уровня. Появляется необходимость пересмотреть стратегию развития компании.

Узнайте какая страховка вам понадобиться при занятии дайвингом.

Читайте ЗДЕСЬ зачем нужна медицинская спортивная страховка и какие расходы она покрывает при наступлении страхового случая.

Помимо этого страхование жизни и здоровья ключевых персон направлены на решение кадровых и социальных задач:

- Долгосрочное страхование жизни носит накопительный характер. Чем дольше сотрудник работает, тем солиднее страховые выплаты. Если страхование жизни сочетается с пенсионным страхованием и другими бонусами, это становится очень весомым стимулом работать в компании, не соглашаясь на смену работодателя, пусть и с большей зарплатой;

- добровольное страхование дает работнику уверенность в благополучии его семьи в случае смерти или тяжелой болезни;

- любые социальные обязательства, взятые компанией, в конечном итоге сказываются положительно на защищенности работников и их семей.

Программы и ставки

Корпоративные программы предлагают все крупные страховые компании, чаще всего они носят комплексный характер, предполагая и дополнительное пенсионное, и рисковое страхование.

«Золотые наручники» (комплексные гарантии для особо ценных работников самого высокого уровня) составляют до четверти рынка накопительных корпоративных программ.

Повышенные гарантии предоставляются только руководителям ТОП-уровня, реже – исключительно ценным специалистам.

Ставка по накопительному лайфовому страхованию по большинству программ находится в пределах 0,5–1,5 % от ФОТ, для особо ценных сотрудников – до 3 %.

Но в отдельных случаях в корпоративные программы страхования для некоторых сотрудников может вкладываться до 35 % ФОТ.

Страховая премия может оплачиваться как исключительно работодателем, так и на паритетных условиях совместно с работником – это повышает мотивацию последнего сохранять свое место в компании.

Выплата при наступлении страхового случая определяется исходя из оценки множества факторов:

- уникальности специализации и опыта конкретного сотрудника (а значит, и ущерба, который вызовет его потеря);

- занимаемой должности;

- участия в доходе компании;

- общем уровне дохода компании и прогнозах развития предприятия.

цель при определении параметров страхования – оценить, насколько скажется на прибыли организации потеря конкретного сотрудника.

Расчет основывается на одной из двух базовых величин: доход сотрудника или доход компании.

В первом случае принцип расчета взят из обычного лайфового страхования, а страховая выплата кратна годовому доходу работника.

Во втором случае необходимо определить вклад работника в доход компании, для этого может использоваться формула, определяющая соотношение дохода работника, умноженного на объем продаж и количество лет, необходимых на его восстановление, к доходу остальных работников.

Эта схема удобна, когда отдельные сотрудники «стоят» несоизмеримо больше, чем обычные служащие компании.

Также используется схема, в которой главный параметр – прибыль. При расчете учитывается чистая или валовая прибыль.

Это позволяет в случае потери ценного специалиста (особенно – руководителя компании) компенсировать существенное снижение доходов организации.

При расчете на основании чистой прибыли страховая сумма обычно кратна пяти суммам чистой прибыли; если валовая – то двум.

Страховая сумма позволяет если не исключить убытки, то определенное время вносить фиксированные платежи (арендная плата, коммунальные услуги, фиксированные ставки налогов) и продолжать деятельность. Поэтому страхование жизни имеет смысл не только для крупного бизнеса.

https://www.youtube.com/watch?v=fqAiyFVECEY

В целом рассчитать точно потери, которые понесет компания в случае смерти или серьезной болезни ценного специалиста, очень сложно.

Более или менее адекватно можно сделать расчеты, если страхуется жизнь совладельца бизнеса, а страховая сумма будет направлена на выкуп доли покойного у его наследников для сохранения объемов деятельности и темпов развития компании.

В остальных случаях рассчитать возможные потери очень сложно. «Стоимость» специалиста – это совокупность его опыта, знаний и неизмеримого вклада в прибыль организации, не выраженная в абсолютных величинах.

Ключевые условия договора страхования:

- условия выплаты по страховому случаю – как и при любом страховании;

- условия инвестирования средств накопительного страхования;

- соразмерность страховой выплаты убыткам, которые понесет компания при потере сотрудника;

- ситуацию на рынке.

Есть смысл предлагать программы страхования работников на уровне не ниже, чем у конкурентов, иначе это не будет преимуществом в борьбе за ценные кадры;

- надежность страховой компании. Страховщики, занимающиеся лайфовым страхованием, традиционно входят в элиту отрасли, но оценка финансового состояния перед покупкой полисов не будет лишней.

Перед заключением договора сотрудник проходит медицинское обследование (обычно оно проводится за счет страховщика).

До сведения работника необходимо довести, что выплата по страховому случаю будет в пользу работодателя, а не его семьи.

Если же программа корпоративного страхования включает социальные гарантии, следует оговорить с работником, как будет распределяться страховая выплата между компанией и другими выгодоприобретателями (родственниками сотрудника).

Практика страхования в других странах

В США подобные программы страхования и комплекс других косвенных стимулов для ценных сотрудников не менять место работы часто называются «золотые наручники».

И страхование занимает далеко не последнее место среди способов обеспечения стабильности самой ценной части штата компании. А в некоторых крупных фирмах страхуются жизни и здоровье всех сотрудников и даже членов их семей.

От программ, которые предлагают российские страховщики, зарубежные отличаются в первую очередь более детальной проработанностью и распространенностью. Это связано с большим горизонтом планирования в корпоративном секторе и просто с наличием богатых традиций страхования.

Читайте о добровольном медицинском страховании (ДМС) для сотрудников компании.

Узнайте какие программы ДМС существуют и как приобрести полис по выгодной цене ЗДЕСЬ.

Всё об оформлении полиса добровольного медицинского страхования для ребенка: //zhizn/dms/polis-dlya-detejj.html

Еще одна особенность корпоративного страхования в Европе и США – большее значение для самих работников неденежной части бонусов, которые дает конкретное рабочее место. В России в максимальной степени работники ориентируются на уровень зарплаты.

Корпоративное лайфовое страхование – очень удобный инструмент для крупных компаний, горизонт планирования для которых составляет не менее 10 лет.

Страховка помимо очевидных плюсов, измеримых в денежных единицах, улучшает имидж компании, делая ее более социально ориентированной, и повышает лояльность ключевых сотрудников и руководителей, которые всегда важны для успешности конкретных проектов, а в конечном итоге – для развития всей компании.

📺 Видео

Виды страхования. Какие существуют программы страхования. КлассификацияСкачать

Страхование малого и среднего бизнеса от рисковСкачать

Что такое страхование и зачем оно нужно? | Moliyaviy savodxonlik | Молиявий саводхонликСкачать

Страхование профессиональных рисковСкачать

Риски агрохолдингов — что может страхованиеСкачать

Страховка по ипотеке. Как не платить без повышения процента 2024Скачать

Финансовые риски и страхованиеСкачать

Накопительное страхование жизни - мифы и правда | Подводные камни | О чем молчат?Скачать

Страхование жизни, Ожидание и реальность/ Страховка которая нарушает права человека/Скачать

Сущность, принципы и роль страхованияСкачать

Страхование жизни и здоровья - на что обращать внимание?Скачать

Страхование груза. Роман Кушнир. Starshine Logistics School. 0+Скачать

Особенности страхования ответственности АУ или что покроет убытки кредиторам в банкротном деле.Скачать

Страхование Жизни: зачем и как выбрать? Виды страхования жизни и здоровьяСкачать

Финансовая грамотность: 4. СтрахованиеСкачать

Количественная оценка рисков для целей страхованияСкачать